Krypital Group:我们应该警惕MEV么?

原文作者:Asher Krypital Group

原文来源:Krypital Group

概述:

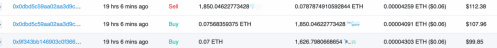

你发现了一个非常好的投资机会,你打开 Uniswap ,输入交易金额,点击确认,耐心的等待交易完成。

大概等待了十几秒,交易成功。你兴奋的点开钱包,却发现收到的代币比预期的少了很多。点开 Etherscan 查询交易发现,原来有个地址在你买入前买了该代币,并且在你买入后立即卖出,拉高了你的买入成本。

(以上数据:属 Dex 交易中常见情况)

这是一种“三明治攻击”,不过从广义的讲,这是一种 MEV。随着 DeFi, NFT 等应用的发展,加密网络中的经济活动近两年快速增长,MEV 逐渐进入大家的视野。那什么是 MEV?MEV 如何产生又会对加密经济有什么影响?MEV 的未来在哪里?这些问题本文将略做讨论。

一、 MEV 与“黑暗森林”

2019 年,智能合约研究员菲尔·戴安(Phil Daian)和他的同事们一起撰写了 Flash Boys 2.0 论文,并创造了 "矿工可提取价值"(MEV)一词,主要是针对 Dex 中大量的机器人套利交易现象。MEV,即 Miner extractable value,最初翻译为矿工最大可提取价值,后来发现最大可提取价值(maximal extractable value)是一种更加精确的描述。在区块链网络中,矿工(或“验证者”)拥有对交易进行打包、排序(包括或者不包括某笔交易)的最终权利。矿工(或“验证者”,下文统称区块生产者)利用这种权利来获取的最大利益就称为 MEV。

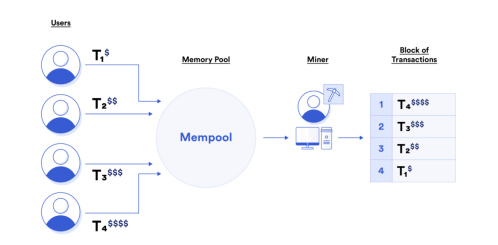

但事实上,MEV 并不仅仅因为区块生产者权利过大产生的。在以太坊网络上,区块生产者并不会真的检查用户的每笔交易,而是努力竞争赢得下一个出快的权利。无序,缺少规则的“内存池”才是造成 MEV 的“罪魁祸首”。用户提交的交易在被记录在区块链之前都会进入一个称为”内存池“的地方。区块生产者为了自己的利益最大化,会选择 Gas 费用比较高的交易包含在他们的区块中。

(以上图示为 MEV 产生原因)

尽管内存池对普通用户并不可见,但在“代码即法律”的区块链世界中,它成了众多“秘密交易”的聚集地。众多的“套利机器人”密切监视着内存池,寻找有利可图的交易。在文章开头中的“三明治”攻击中,便是套利机器人检测到了你的交易之后,发起一笔交易,通过更高的 gas 费用,使交易更容易被区块生产者接受而优先打包。

这些套利机器人被称为搜索者(searcher)。搜索者在区块链数据上运行复杂的算法来检测有利可图的 MEV 机会,并让机器人自动将这些有利可图的交易提交到网络。矿工确实获得了 MEV 金额的一部分,因为搜索者(searcher)愿意支付高昂的 Gas 费用(这些费用属于矿工),以换取更高的可能性将他们的盈利交易提前包含在区块中。

如今,锁定在 DeFi 中资产已经超过 450 亿美元,最高超过 1500 亿美元。尽管智能合约让所有数据能够在链上公开,但大部分交易的上链都要经过一个无序的,被众多机器人与区块生产者监视的内存池,仔细想想,的确有点令人不寒而栗。在 Paradigm 2020 年 8 约的一片报告中,曾形象地称以太坊为一片“黑暗森林”。而在基础设施的掣肘,以及大部分用户对代码不甚了解的情况下,用户想逃离这个”黑暗森林“困难重重。

二、MEV 类型—极度伤害用户,但不全是坏事

根据搜索者不同的攻击方式,可以对 MEV 进行分类。

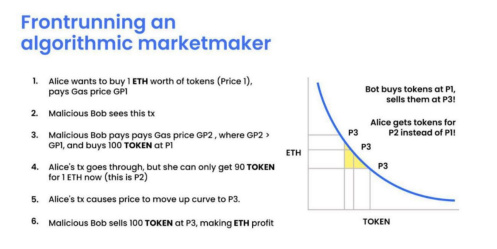

1. 抢跑(Front-running)交易

抢跑交易是最常见的提取 MEV 的方式,上文中的“三明治攻击”便属于抢跑交易的一种。

“抢跑交易“在传统金融中也存在,不过受到严格的金融监管。而在缺乏监管的加密世界里,“抢跑”则在链上愈发猖獗,并且甚至催生了“FAAS“(抢跑作为服务)的业务开始兴起。一些诸如 Flashbots(一个研究 MEV 的机构,后续会讲到)的研究机构或者矿工正在运营“FAAS“,通过规范 MEV 市场来保护用户的交易。

“抢跑交易“其实在传统金融中也存在,不过受到严格的金融监管。在缺乏监管的加密世界里,“抢跑”则在链上非常猖獗,并且甚至催生了“FAAS“(抢跑作为服务)的业务,例如 Flashbots 等。

2. 清算

对于借贷类或者衍生品类的 DeFi 应用,用户通常都需要付出抵押品。随着市场的波动,抵押品的价值会发生变化,当抵押品的价值跌到清算线时,就会出发清算。不同协议的清算方式不同,例如 Compound 、Aave 、dYdX 等协议允许清算者在用户的抵押品面临清算时以一定的折扣购买抵押品;也有一些协议会把清算费用分给清算者搜索者会严密监控链上借款者的资金情况。

当确定了借款人会被清算后,搜索者们会抢先提交清算请求,执行清算行为的 MEV 保证了链上资产的及时清算,从而保证了 DeFi 借贷协议的正常运行。

3. 套利

套利是最简单的 MEV 交易,特别是 AMM 的存在,使得链上协议充满了套利机会。套利类的 MEV 保证了链上资产价格的准确性,也对协议如何保证链上资产价格的准确性提出了更高的挑战,促进了 DeFi 协议的进一步发展。

4.NFT 领域的 MEV

在 NFT 火热时,MEV 也经常出现,例如,某个 NFT 刚开始发行。如果搜索者想要其中某个 NFT 或一组 NFT,他们可以编程交易,以便他们是第一个购买的人。或者,如果 NFT 被错误地以低价列出,搜索者可以抢先其他购买者然后以低价抢购。

不过与传统的 MEV 不同的是,受限于 NFT 的流动性,NFT 的 MEV 不一定有利可图。

5. 其他

MEV 还包括时间强盗攻击(time-bandit-attack)、叔块强盗攻击(Uncle bandit attack)等,还有一些新型的 MEV 正在酝酿中。

我们看到,MEV 并不总是坏事,例如 Dex 中的套利和借贷协议中的清算。不过必须承认,在应用层 MEV 的确给用户造成了极大的困扰。像抢跑,三明治攻击等 MEV,使得 Dex 上的用户面临着更大的滑点和更糟糕的交易执行,降低了用户体验并给用户造成了经济损失。由于 MEV 本质是通过更高的 Gas 价格来促成交易,最终提高了网络的 Gas 成本,甚至会造成网络拥堵。

但 MEV 更大的隐忧或者还在协议层。如果某个区块中的 MEV 超过了生产该区块获得奖励,有没有可能会让区块生产者放弃原本应该生成的区块而去提取 MEV 呢?理论上这是可能的,特别是在 L2 中,目前主流的 L2 都是中心化的 Sequencer 负责区块最后的排序。如果发生这种情况,后果不堪设想。

三、如何应对 MEV?

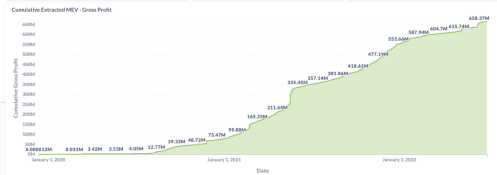

根据 Flashbots 的数据,MEV 的毛利自 2020 年至今已经超过 6 亿美元,而且这个数据并不包括抢跑或三明治攻击,一些通过中心化交易所套利的数据,真实的 MEV 可能远超想象。

(数据来源:Flashbots)

如此巨大的市场自然也引起了众多的关注,一些研究 MEV 的组织及应对方案也应运而生。

1.Flashbots

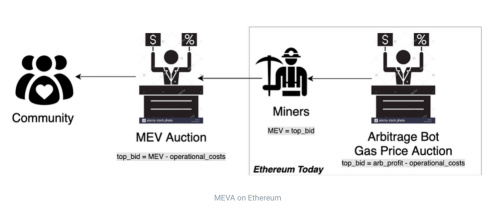

Flashbots 是目前最深入了解并试图应对 MEV 问题的组织。在他们看来,MEV 存在且合理,最终的解决方案是规范 MEV,使得 MEV 民主化,减小 MEV 的外部性(三明治攻击等),这比消除 MEV 更有意义。

Flashbots 为矿工创建了一个 ETH 节点,它不仅像任何其他节点一样监视内存池,而且还连接到由 Flashbots 操作的中继器。这种 MEV-Relay 是一种并行通道,可将与搜索者联系在一起。搜索者机器人将想要打包的交易和 Gas 费用捆绑打包,矿工通过竞拍的方式来获得打包 MEV 区块的权利。

通过这种方式,Flashbots 能够提高矿工的收益,减小了搜索者的成本,保护用户交易。不过 Flashbots 的方案也面临很多争议。首先,Flashbots 并不能减小 MEV;其次,MEV 本质上是一种对普通用户的“剥削”,Flashbots 提供的看起来更像是一种”服务“剥削者的业务。

2.Cowswap

Cowswap 是一个 Dex 聚合器,背后是 Balancer Labs 和 Gnosis 两个团队的合作。它通过批量拍卖为用户提供 MEV 保护。当两个交易者各自持有对方想要的资产时,可以在他们之间直接结算订单,而无需外部做市商或流动性提供者。Cowswap 还集成了多个 Dex,使得同一笔交易中的超额部分能通过最佳的 AMM 结算。交易由设置严格滑点界限的专业“求解器”发送。求解器相互竞争,为用户实现最优价格。

此外还有其他解决方案,包括与 Flashbos 合作的 Mist X,私有交易等方式。但纵观目前的解决方案,都没能“解决”或者“消除”MEV,只是一种应对方案。

四、以太坊“合并”在即,MEV 战场步入 L2

按照预期, 以太坊 将在九月完成“合并”。“合并”带来的最大改变是区块生产者由当前的矿工转变成了验证者,并且不再有出块奖励,而是以太坊协议根据全网质押率出发通胀,将奖励分给验证者。

验证者包括交易提议验证者与区块排序验证者,提议成功的验证者将获得额外激励。这也意味着 ETH 合并并不能消除 MEV。** 而且如果提议交易的验证者能够提议成功,获取的 MEV 将大大增加其收入。

一个糟糕的情况是,拥有大量验证者权益的人将高的成功几率提议他们的区块,获得更多的奖励,然后通过质押进一步扩大自己的验证者权益,循环下去,最终控制绝大部分验证者的节点将获得绝大多数 MEV,造成以太坊网络节点的进一步中心化。

目前提出的一个解决的办法是 PBS,即区块构建者与区块提议者分离。投资机构 IOSG 曾对此做过深入分析:

”PBS 的想法如下:Builder 们构建一个排好序的交易列表,并且把出价提交给 Proposer。Proposer 只需要接受出价最高的交易列表,且任何人在拍卖的获胜者被选出之前,无法知道交易的具体内容。IOSG 的曾对此

这种分离和拍卖的机制引入了博弈和 Builder 之间的「内卷」:毕竟每个 Builder 捕获 MEV 的能力不尽相同,Builder 需要权衡潜在的 MEV 利润、以及拍卖出价之间的关系,这样实际上减少了 MEV 的净收入;而无论最终 Builder 提交的区块是否能够顺利产出,都需要向 Proposer 支付竞价的费用。这样一来,Proposer(广义上是所有验证者集,一定时间内随机重选)相当于分享了一部分 MEV 的收入,削弱了 MEV 的中心化程度。“

不过更令笔者担忧的是,目前以太坊已经确定将 Rollup 作为未来的扩展方案,无论是即将推出的 proto-danksharing 还是 danksharing,都是为了优化以太坊作为安全层和共识层,并推动 Rollup 作为以太坊的执行层。

我们已经知道,Rollups 的本质是通过将交易的执行和结算在链下完成,而链下交易的打排序需要通过定序器来完成,而目前主流的 L2 方案的定序器都是中心化或偏中心化的。

将最终的排序交给中心化的验证机制,如果 MEV 的收益足够大, 或许会导致最糟糕的情况出现—区块重组。这并非不可能,Paradigm对此也表述了上述隐忧。

不过幸运的是,我们还有时间。无论是 Flashbots 等外部机构还是 L2 他们自己,都正在努力解决这个问题。

Flabots 已经专门成立了研究中研究 ETH“合并”后的 MEV 问题。

Optimism 提出了 MEV 拍卖 (MEVA),和 Flashbot 的解决方案类似。交易通过拍卖的方式进行,拍卖的获胜者有权对交易进行重新排序但不能延迟超过 N 个区块,否则会选择新的定序器。这是一种拥抱 MEV 的方案,尽管不能消除 MEV,却能够弱化定序器的权利,也能够推动 MEV 的公开化。

Arbitrum 则反对 MEVA,提出将通过一组去中心化的独立方控制定序器,因此验证者对交易排序没有任何发言权,因此不会产生 MEV。Arbitrum 预计明年会推出这个解决方案。

Starkware 和 ZkSync 都采取了 Veedo 的解决方案,在交易的排序阶段时,会通过时间锁对交易进行封闭,等交易排序结束后在再公开交易,从而消除 MEV。

除此之外,也有一些从应用层上通过门限签名或者时间锁等方案来应对 MEV。但截止目前,并没有看到很好的消除 MEV 的方式,拥抱 MEV 似乎是更好的选择。

五、MEV 未来将走向何方?

尽管 MEV 近几年才走入人们的视野,但其广阔市场与巨大影响正逐渐引起大家的关注。随着越来越多的开发者和研究员的持续探索,我们会看到更多更好的解决方案出现。

对于 MEV 的未来,最近,Flashbot 的领导者 Hasu 在一次黑客松 中提出对 MEV 的 8 个预测,包括:

1.L1 上将会出来减小 MEV 的技术;

2.MEV 拍卖会成为执行交易的标准;

3. 公共内存池将逐渐消失;

4. 外部订单问题会凸显;

5.MEV 会返回给用户;

6. 跨链 MEV 的会兴起;

7. 延迟拍卖会越来越重要;

8. 应用层将会出现更多的 MEV 解决方案

对此预测,笔者不做判断。有兴趣了解的,可以去观看视频。

笔者看来,尽管 MEV 产生了非常多的外部性,但似乎是一个社会化问题。从我们选择加密技术,选择区块链,选择了一种去中心化的方式来参与无许可的网络活动和金融交易时,MEV 就与生俱来。而对于社会化问题,并非某种单一的方案来解决的,而是需要所有人的共同参与。

==

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum