从Mt. Gox到FTX我们回到了原点,加密行业何去何从?

2014年Mt. Gox遭黑客攻击时,大多数人都打算退出比特币,而我的区块链之旅正是从那时开始的。当比特币从1100美元暴跌到不到200美元时,我见证了更大的去中心化的推动。它不再是像Mt. Gox那样的中心化设置,资金安全和订单匹配完全依赖于交易所的运营者。我见证了整个行业的决心,从用户到投资者再到开发者,都更加坚持区块链技术的基本原则:即透明度、去信任和可验证性。

我们现在需要问FTX/3AC的问题

在接下来的8年里,许多安全和非托管的交易解决方案如雨后春笋般涌现:从原子交换(Atomic Swap)到专注于DEX的Layer-1(如BitShares),从EVM链上的智能合约DEX(如Kyber、Bancor、Uniswap)到链上链下混合的DEX(0x、Airswap、dydx)。正当我们觉得我们正在建立后Mt. Gox的理想,并实现我们扩大加密货币安全透明交易模式的愿景时,我既震惊又失望地目睹了本月早些时候FTX的内爆,这一切都发生在几天之内。

我们现在在哪里

FTX的崩溃令人震惊,不仅因为对用户的损害规模(潜在损失超过80亿美元),还因为FTX一直被认为是业内最安全、最合规的CEX之一。我和同事们留下了一大堆问题。我们本可以做些什么来更早地发现这种欺诈呢?我们错过了哪些警告信号?尽管在Mt. Gox之后有强大的去中心化决心,但这种情况是如何发生的?最重要的是,我们将何去何从?

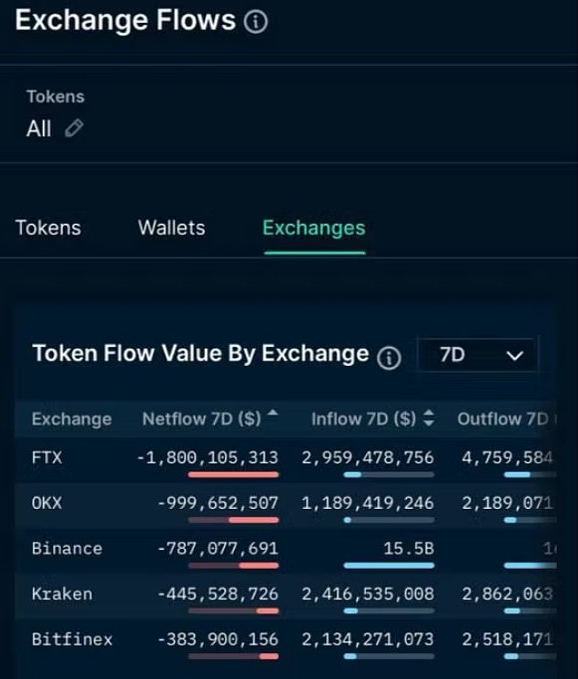

要回答这些问题,我们认为重要的是首先要批判性地审视该领域的其他中心化参与者,以及他们是否提供了我们迫切需要的安全性和可靠性。

币安和Coinbase等其他CEX最适合用来进行此类分析。到目前为止,CEX一直是托管型的,将用户的资产放在他们的中心化钱包里。用户资金是如何维护和保障的(例如通过准备金证明),或者这些资金是如何被交易所使用的(例如FTX向Alameda提供客户资产),都没有透明度。这是最好的设置吗?在FTX事件后,非托管CEX、仅适用于出入金的CEX和链上资产证明解决方案等想法被提出。鉴于当前的熊市中一些中心化参与者的崩溃,解决这个薄弱环节将构成行业复苏的重要组成部分。

该领域的另一个风险因素是中心化稳定币。下面的表1给出了前5大稳定币发行商的概况,总市值为1380亿美元。然而,DAI作为一个去中心化的发行机构,其中只有4%的供应由DAI管理的,目前由超过50%的USDC支持。这突显出,如果任何单一接触点失效、被监管过度或脱钩,就会有危机蔓延的风险。

除了中心化风险,我们也处于加密货币采用率普遍下降的时期。NFT交易量较峰值下降了99%。DeFi的收益率早先曾促使用户放弃使用CeFi及其低利率,但现在已不再那么有吸引力;美国短期国库券的收益率为4.15%至4.65%。新产品的创新已经放缓,一些仿制项目挤占了市场,但对行业没有实质性贡献。最后,尽管我们已经看到了大量新的L1和L2项目,但还不清楚它们为用户提供了什么样的边际改善。在过去的一年里,具有最佳创新的LI项目为用户节省了成本并提高了安全性,但只有当用户有实际良好且有意义的用例来保持链的繁忙时,它们才有意义。

我们为什么会在这里?

在FTX崩溃后的一次采访中,SBF谈到,他在FTX所做的很多工作,都是为了向外界展示某种价值观(对监管开放、利他主义、风险管理)的一种形象;而在FTX和Alameda,另一套价值观(做大、获得正面的公众舆论和金钱)则是他日常决策的指南。

是什么让SBF、Do Kwon和Su Zhu这样的人能够在这个行业中如此耀眼?是什么把我们拉进了他们的轨道,远离了8年前我们都信奉的后Mt. Gox价值观?

虽然不可否认这些创始人对加密领域造成了重大损害,但我们必须反思这些问题,以避免未来发生类似的事件。

我还看到加密领域发展太快,没有足够的时间进行批判性审查或建立自我监管框架。难以置信的价格上涨导致了加密项目和用户采用在很短的时间内内爆;还有短期的、不切实际的成功愿景(“登月”)。在如此诱人的价格走势之后,我们可以假设大多数人不是为了技术或维护区块链的原则而加入的,而是为了赚快钱。不幸的是,大多数加密货币风险投资公司,被认为是更成熟的投资者,也急于部署资本来资助新公司。与TradFi不同的是,它没有充分的尽职调查流程和最佳实践,这导致热钱(指游资,或叫投机性短期资金)在随机项目中流入和流出。

最后,要承认一个痛苦的现实,Web3对大多数人来说仍然很难使用和理解。去中心化的解决方案需要高技术背景,开发者关注的UI/UX,这一直是进入大规模采用的主要障碍。尽管在过去,大量的DeFi收益或边玩边赚(P2E)激励机制会促使用户进行自我教育,但这种情况已不复存在。这方面需要加大投资,特别是在以下领域:

i)公认的CEX占据优势的出入金;

ii) DeFi应用程序和钱包接口;

iii)与已知的支付UI集成(例如在Web2结帐流中)。

我们该何去何从?

在Mt. Gox之后,我们吸取了一些痛苦的教训,而FTX让我们回到了同样的起点。在许多方面,我们构建去中心化金融轨道的愿景已经倒退了几年。已经开始进入这个领域的散户和机构投资者可能需要很长时间才能从这场危机中走出来,重新树立信心进入该领域。

我们现在的重点应该是建立优于CeFi的技术平台和用户体验。在过去的2-3年里,在构建Web3的过程中,有一种将关于Web2的一切都抛到一边的趋势;但我相信我们可以从Web2中学到一些东西,比如顾客至上、产品管理、数据驱动的决策,以及在资助新项目之前对其进行无情的尽职调查。最后一点是风投公司和早期投资者(包括我们Kyber Ventures)最好都遵循的一点。Web2在过去几十年取得巨大成功的原因有很多,这些经验教训可以成为我们未来发展的基础。

此外,FTX、三箭资本(3AC)和Celsiu等灾难性事件突显了“信任但要核实”的重要性。如果一个CEX不能公布他们的储备证明、负债证明并提供实时偿付能力更新,那我们就需要离开。Vitalk Buterin进一步阐述了这个话题,他提出了默克尔树、Plasma和validiums等想法,以提供偿付能力证明,并将客户资产与CEX资产分开标记。币安已经承诺支持实施Buterin的储备证明方法。

门槛已经不可逆转地提高了,用户将得到更好的保护。中心化项目将需要付出10倍的努力来建立用户和投资者的信心,而额外的成本可能会导致团队选择去中心化作为默认的开始模式,而不是对未来如何最终实现去中心化制定缺乏说服力的十年计划。

对于投资者来说,理解代币经济学、去中心化治理模式、管理员密钥管理等概念,并确定产品与市场的契合度,将是必要的,而不是可有可无的。毕竟,看到FTX凭空铸造代币,大量供应出售给内部人士和散户,对许多精明的观察人士来说可能是一个橙色预警信号。

最后,我们需要一种方式来支持该领域的无名英雄和认真的团队,他们通过实际的创新做出贡献,而不是庞氏经济学或可疑的代币交易。加密领域需要更多的公共产品资金,比如Gitcoin,它允许公益项目寻求支持。

一切都将过去

最后,尽管行业的发展和合法性由于最近发生的事件倒退了几年;我环顾四周,寻找仍然激励着我和我周围的人在残垣断壁中继续建设的动力。答案和Mt. Gox崩溃时一样:我们在让加密货币成为主流的道路上仍处于非常早期的阶段。鉴于与Web2相比,采用率较低,增长和创新的巨大机会仍然存在。对于有长期愿景的认真的构建者来说,现在是脱颖而出、远离市场噪音并让自己与众不同的好时机。加密货币和区块链仍然是我们目前拥有的唯一机会,可以彻底改变我们的金融技术栈。十年后,我们回顾所有这些事件时,会发现它们的发生都是有正当理由的。这对我们来说是一个巨大的警醒,我们需要以更好的基础和正确的期望来重建我们的行业。去中心化的基础设施和协议以及改进Web3用户体验的理由比以往任何时候都要强烈。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum