1confirmation合伙人:2023年3个值得关注的Web3产品趋势

原文作者: Richard Chen ,1confirmation 合伙人

原文 编译:DeFi 之道

作为传统,我每年都会对来年的产品趋势做出三个不引人注目的预测。让我们先回顾一下,看看我去年的预测如何,然后再对 2023 年做出三项预测。

回顾去年的预测

1. 垂直特定的 NFT 市场

结论:需视情况而定

OpenSea 的 交易量 比历史最高点下降了 94% ,其他大多数垂直的 NFT 市场也有类似的下降;SuperRare 和 Foundation 分别下降了 92% 和 90% 。

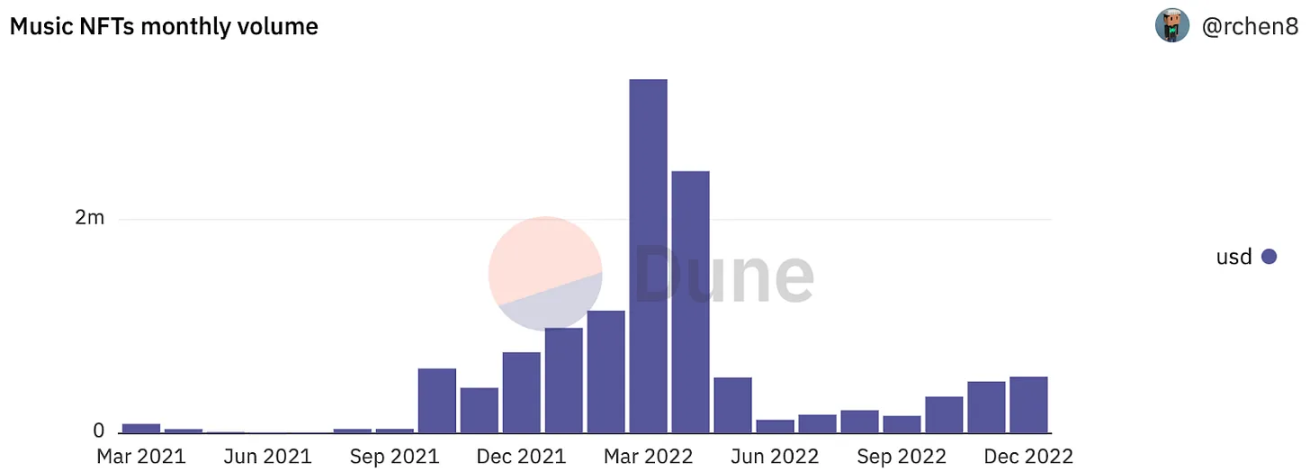

唯一的例外似乎是音乐 NFT。去年我预测 2022 年是音乐 NFT 的突破年。虽然音乐 NFT 的交易量仍然从历史高点大幅下降,但在整个熊市中仍然有着健康的月度同比 增长 。

2. 信任最小化的跨链桥接

结论:正确

去年我写道:「桥接是巨大的蜜罐,我预测跨链黑客将成为新的 CEX 和 DeFi 黑客」。结果发现有史以来最大的七次 黑客攻击 中有五次是跨链桥,总共损失了 23 亿美元的资金。

所有这些被黑的跨链桥都在设计上走了捷径,引入了信任假设。例如,有一个由几个验证器组成的中心化多签,全部由同一个实体控制,或者有一个可以单方面升级智能合约中关键参数的管理秘钥。这些单点故障成为复杂的黑客的巨大目标。同时,像 Hop 这样的信任最小化的桥接到目前为止还没有发生安全事件,且获得了很大的市场份额。

这些黑客攻击表明,为什么设计一个信任最小化的桥接是困难的,为什么项目不应该把一个解决方案粘在一起,为了优先考虑执行速度而牺牲安全。正如网络安全领域的一句老话,你 99% 的时间都是正确的并不重要。你只需要错一次就会被击倒。

3. 投资 DAO

结论:错误

除了像 Flamingo DAO 这样的几个 OG 投资 DAO 外,新出现的 DAO 基本上都是媒体宣传的噱头。它们最初得到了大量的媒体报道和一些早期使用,但最终没有持续的牵引力,也没有产品与市场的匹配。新 DAO 的数量也是一个虚荣的指标,因为风险投资的权力法则适用于此 -- 只有一小部分 DAO 会获得几乎所有的投资回报。

去年,我把投资 DAO 比喻为分化收藏家而不是艺术品,大的用例是团购昂贵的圣杯 NFT。但结果是,收藏家们更喜欢购买廉价的版本,而不是为了获得对蓝筹艺术家的接触。

对 2023 年的预测

在回顾了去年对 2022 年的预测后,以下是我对 2023 年三个或被低估的产品趋势的看法。

1. ENS

ENS 是 NFT 领域里的大象。就唯一持有人的数量而言,它是迄今为止所有 NFT 项目中分布最广的,并且是过去一年中以太坊上被调用次数最多的 第十大智能合约 。

然而,ENS 在 Twitter 上仍然没有被真正谈论,因为它不像 JPEG 那样性感;炒作名字而不是图像似乎没什么说服力。此外,还存在着一种误解,认为 ENS 只是为了抢占流行的域名,而不像其他 NFT 项目那样旨在建立一个充满激情的持有人社区。然而,事实证明,ENS 也有他们自己的 PFPs 版本,以 3 位和 4 位的 ENS 名称的形式。我预测像 999 Club 和 10 k Club 这样的 ENS 将是明年链上身份的一些最理想的形式。

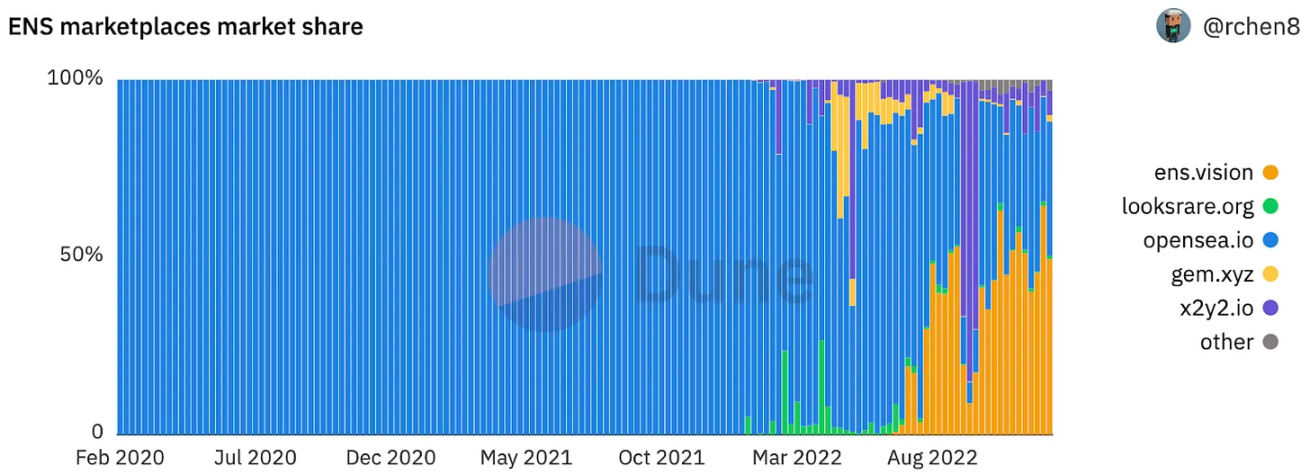

在这一切之上,ENS.Vision 已经迅速成长为 ENS 域名的领先垂直化市场,也是购买 ENS 域名的首选之地,而不是 OpenSea。当垂直化市场比一般的二级市场捕获更多的交易量时,这对垂直市场总是有利的。

2. 应用程序和钱包的 MEV 商业模式

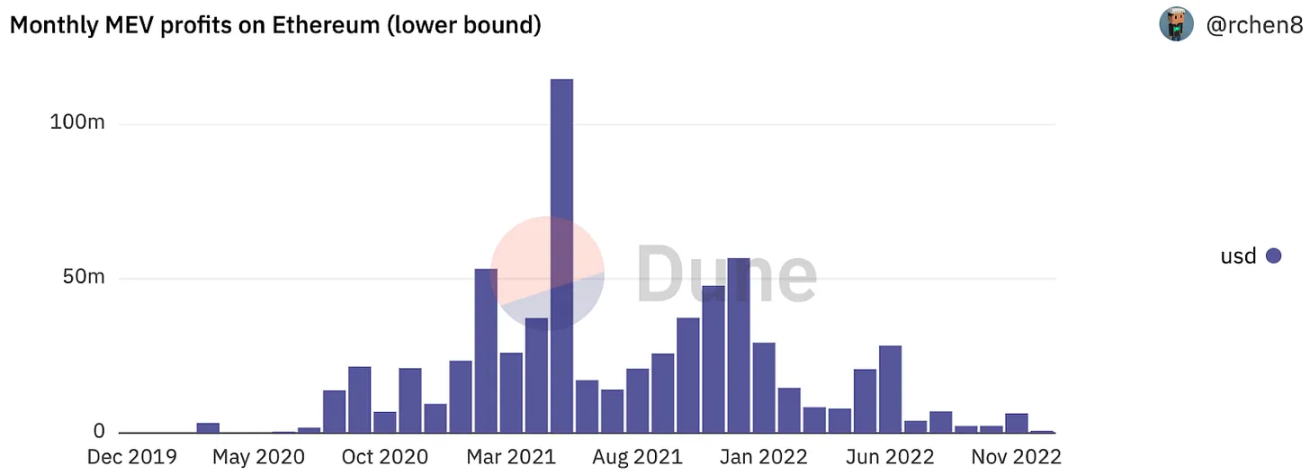

在过去的几年里,MEV 已经从加密原生爱好者(包括我自己!)的副业发展成为了一个专业化的行业,需要专门的基础设施来优化毫秒级的执行速度。

请注意,这只是一个下限估计 --MEV 利润的真实总额可能要大几倍。如果有办法让项目和用户而不是搜索者和验证者获得这种利润,那就好了。

应用链和 rollup。关于 2022 年的应用链理论,已经有很多相关的 文章 了。与更快 / 更便宜 / 更好的可扩展性的说法不同,我认为 MEV 将是 dApps 迁移到他们自己的链或 rollup 的最大原因。这是因为当 dApps 部署在他们自己的定制链上时,他们可以控制定序器,也就是交易的顺序。控制定序器是 dApps 的新商业模式,因为 MEV 搜索者为 dApps 支付以某种方式订购交易的权利,以进行他们的前向或后向操作。而这笔钱既可以成为 dApp 的收入,也可以回流给用户,以补偿他们的无常损失。

此外,MEV 可以为钱包提供一个新的商业模式。钱包可以为用户的交易创建自己的私有 mempool(或与项目合作建立),并让 MEV 搜索者竞标捆绑交易的权利。钱包获得竞标的收入,并可以将其中的一部分返还给用户。这类似于为订单流付费(PFOF),这也是 Robinhood 赚钱的方式,即 Citadel 向 Robinhood 付费以获得零售流量。

一个常见的误解是,所有的 MEV 都是不好的。但实际上,只有 MEV 的一个子集是有害的,比如抢跑交易和夹层交易。套利和清算对保持链上 DeFi 生态系统的健康至关重要。如果没有一个强大的 MEV 生态系统,那么当市场发生混乱时,协议最终会出现坏账,就像 MakerDAO 在 黑色星期四 发生的那样。

简而言之,每当一个新的商业模式被创造出来,都是 0 到 1 创新的标志。

3. 生成性艺术

生成性艺术是对 PFPs 的安全逃离。生成艺术不仅在创造 NFT 持有者的热情社区方面具有与收藏品类似的属性,而且还被视为由相信 NFT 长期价值的艺术家而不是由 Fiverr 上可能不知道 NFT 是什么的随机承包商创作的更高质量的艺术品。

当 NFT 价格下跌时,批评者认为 NFT 没有内在价值,除非有与拥有它们相关的现实世界的效用。因此,现有的项目受到压力,要创造实体商品,建立元宇宙游戏,授权他们的品牌 IP 等,为他们的 NFT 持有人创造价值。

但在我看来,这通常是项目采取的错误做法。NFT 项目必须变得更加以执行为导向,而大多数项目已经证明他们主要只是擅长营销,而不是打造产品。当外部依赖性被引入,并且期望与项目的发展挂钩时,项目一直需要奖励 NFT 所有者,使他们成为生产性资产,否则 NFT 就变得毫无价值。

这与价值储存不同。这是违反直觉的,但价值储存是一个特点而不是一个错误。作为价值存储,比作为一个公司有着更大的上升空间和 TAM。NFT 项目应该努力成为 ETH 鲸鱼和超高净值人士分散和停放资金的地方。

艺术是最古老的价值储存形式之一。链上生成艺术是传统艺术界的一个范式转变,因为它是一种新的艺术形式,没有区块链就无法制作。而加密艺术的总市值只有 17 亿美元(占加密货币总市值的 0.2% ),所以仍有巨大的上升潜力。几十年后,艺术史学家将回顾并定义这个时代,就像他们对文艺复兴、新古典主义、浪漫主义、现代艺术、当代艺术和其他各种艺术运动一样所做的那样。

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum