以太坊升级可能会是是LSD赛道的爆发点、提前选好项目

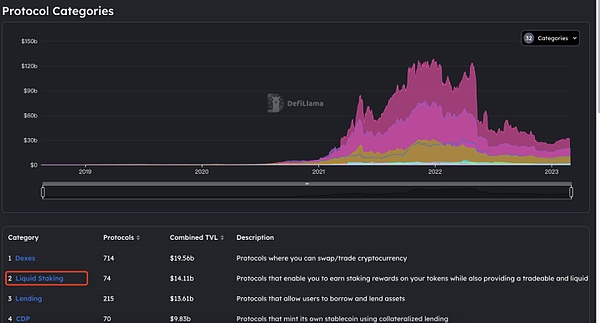

根据defillama 数据,截至今日,存入流动性质押协议(Liquid Staking)的加密资产总价值为141亿美元,已成为第二大加密市场领域。DeFi借贷协议锁定的总价值为137亿美元,位居第三,而DEX以194亿美元的存款位居榜首。

流动性衍生品质押赛道(Liquid Staking Derivatives,以下简称LSD)俨然已经成为2023年加密行业最值得期待的叙事。

那么,LSD到底是什么,目前有哪些生态参与方,未来前景如何?我们一起来看看。

什么是流动质押衍生品(LSD)?

对于那些想要质押Token但又不想被束缚的人来说,流动性质押衍生品可以改变游戏规则。这些衍生品代表了Token持有者的质押资产,并确认了质押者对质押池的参与

令人兴奋的是,这些Token可用于去中心化金融世界中的借代、交易和抵押品。这意味着您可以获得质押Token的好处,而不必放弃使用权。这是一个双赢的局面,提供了前所未有的灵活性和效率。

衍生品可能听起来很复杂,但它们实际上是金融中一个非常普遍的概念。让我用简单的术语向您解释一下,就相当于是两个实体之间的合同,允许评估标的资产的未来价值。

在加密货币的世界中,衍生品可用于在特定日期以合约方式推测加密货币的未来价值。如果加密货币的价值发生变化,这将提供潜在利润的机会。流动性质押衍生品更进了一步,让参与者可以享受质押Token的好处,同时也能够参与衍生品交易。

这是通过令牌化实现的,它简化了流程并使其更易于访问。这听起来很厉害,能让人获得大量回报,但仍然可能让一些人感到困惑,让我们进一步更好地理解它

LSD 的未来发展

随着以太坊2.0的推出,PoS共识机制的转变,这一变化为LSD带来了蓬勃发展的新机会,并有可能改变以太坊的质押格局。

LSD允许用户抵押他们的ETH,同时仍然能够在其他去DeFi协议中使用他们抵押的资产。这提供了更高的资本效率和更高收益的潜力。然而,直到最近,LSD市场仍缺乏竞争,很少有既定协议提供此服务。

但随着上海即将升级到以太坊,LSD的竞争格局将发生变化。随着质押能力的提高,用户在选择验证器时将有更多选择,从而为他们提供更高的安全性和灵活性。

这种转变还将见证新的 LSD 协议的兴起,提供增强的功能,例如无许可验证、削减保护和税收效率。这些新协议将使更广泛的用户参与质押,即使是那些资本要求较低的用户,并为机构投资者提供更高的可定制性。

LSD 的增长也为更广泛的 DeFi 生态系统带来了新的机遇。随着越来越多的用户参与质押,流动性将流向 LSD,从而在利用 LSD 的DeFi 协议中创造更大的流动性。这种增加的流动性将为单产农业、流动性供应和其他 DeFi 策略提供更多机会,使整个生态系统更加稳健和高效

此外,LSD 为投资者提供了一个新的途径来接触 ETH,而无需承担持有标的资产的风险。随着越来越多的机构投资者进入市场,使用 LSD 作为一种在不直接持有资产的情况下获得 ETH 敞口的方式可能会增加。

总体而言,以太坊上 LSD 的未来是光明的,具有增加竞争和增强功能的潜力。随着越来越多的用户参与质押,更广泛的 DeFi 生态系统将受益,为投资者提供新的机会,并有可能提高该领域的效率和创新。

竞争对手

流动性质押游戏似乎正在升温,这不仅仅是关于谁能提供最高收益的问题了!

那么,什么是成功的流动性质押协议呢?尽管有一些非监管协议已经准备好在这个新的、竞争激烈的产品设计世界中竞争,但谁会拔得头筹?只有时间会证明一切!让我们来看看主要参与者的一些竞争对手。

一、Lido

Lido目前是最大的流动性抵押服务提供商,抵押的 ETH 超过 94.2 亿美元。该协议的设计很简单,用户存入 ETH 以接收其股份的Token化表示。质押过程由 Lido 的验证者处理,用户通过质押的Token获得收益作为回报。

Lido 是流动性质押衍生品领域快速发展的参与者,为用户提供了一种在不牺牲资产流动性的情况下通过质押的 ETH 赚取收益的方法。

Lido 协议的主要特点之一是它使用去中心化的验证器网络,确保网络的安全性和去中心化。这也允许更有效的资本配置,质押的 ETH 被用作抵押品以在 DeFi 协议中产生额外的收益。

Lido 产品的另一个重要方面是其可访问性,用户可以质押任意数量的 ETH,无论他们是否持有单独质押所需的全部 32 ETH。这使质押过程民主化,允许任何人参与并受益于以太坊网络质押的安全性和收益。

凭借不断增长的市场份额以及对去中心化和可访问性的承诺,Lido 处于有利地位,可以继续其在流动性质押衍生品领域令人印象深刻的增长轨迹。随着以太坊临近更新,对流动性质押解决方案的需求增加,Lido 很可能在 DeFi 生态系统中扮演更重要的角色,为用户提供可靠且高效的参与质押过程的方式,同时保持其流动性资产。

二、Rocket Pool

Rocket Pool正在迅速发展成为加密领域领先的流动性质押服务提供商之一。它的使命是什么?去中心化质押并使其更容易为大众所接受。

Rocket Pool 的燃料功能之一是其无需许可的验证,它允许任何节点运营商参与网络验证。要解锁此功能,验证者需要提供16 ETH 抵押品和价值至少 1.6 ETH 的 RPL(Rocket Pool 协议的Token) 债券。这创建了一个内置的削减(Slashing)保护机制,使用户的投资免受质押的危害。

但这还不是全部!Rocket Pool 的 rETH 采用独特的方法通过增值来反映质押奖励,使其比其他协议更具税收效率。这种方法避免了充满应税事件的启动板,为投资者提供了更具吸引力的选择。

然而,Rocket Pool 也有它的弱点。其高抵押要求可能成为验证者进入的重大障碍。但不要害怕,因为即将到来的 LEB8 提案旨在将这一要求减少到 8 ETH。尽管如此,随着规模的扩大,这是否足以吸引新的验证者还有待观察。

尽管面临这一挑战,但 Rocket Pool 取得了显著的提升,占据了总质押存款和流动性质押存款的很大一部分。随着它不断改进和扩大其用户群,它很可能仍然是快速增长的流动性质押市场中的明星玩家。

三、StakeWise

StakeWise正在通过即将推出的V3 协议带来其 A 级游戏,该协议有望引起质押行业的轰动。虽然其现有的双Token模型令人印象深刻,但 V3 的模块化架构更上一层楼,让用户能够在隔离的金库中抵押并选择他们喜欢的验证器。毕竟,Lido、Coinbase 和 Rocket Pool,城里又来了一个新玩家。

将削减风险隔离到单个金库的能力让用户更加安心,而通过超额抵押提供的额外削减保护意味着他们可以只用一小部分股份来铸造协议的 LSD osETH。这是一种严肃的保护措施,它表明 StakeWise 知道如何在确保用户安全的同时仍为他们提供所需的灵活性和自由度。

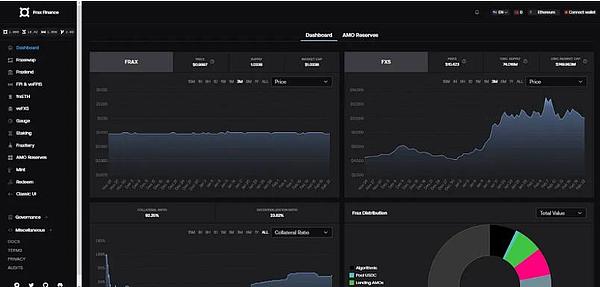

四、FRAX FINANCE

稳定币发行人Frax凭借其最新产品Frax ETH大胆进军流动性质押领域。它不仅在生长,而且像茂密的绿色森林一样生长!凭借 44,707 ETH 存款和 LSD 市场 0.7% 的份额,Frax ETH 正在迅速成名。

该协议采用类似于 StakeWise V2 的巧妙设计,允许质押者在保留其原始 ETH 存款的同时获得奖励。这种方法不仅提供了更高的资本效率,还允许利益相关者探索 DeFi 生态系统中的多种资产以最大化收益。

尽管取得了令人瞩目的增长,但 Frax ETH 仍面临一些可能影响其长期成功的障碍。一个主要挑战是双Token模型的低效率,这会增加激励成本和碎片流动性。此外,该协议当前的中心化性质,以及由 Frax 团队单独运行的验证器,可能会阻止一些用户。

尽管如此,Frax ETH 拥有大量 CVX 可供支配,这应该有助于吸引 Curve 上的流动性,并且该团队致力于随着时间的推移使协议更加去中心化。所以 Frax ETH 绝对是一个值得关注的项目!

文末

LSD现在已经存在很长时间了,尤其是随着上海更新的临近,因为随着恐惧因素的减少,这将为更多人打开一扇窗。至于竞争者,在各个领域都存在并将永远存在竞争,这取决于我们如何选择,所以在进入这些事情之前最好的选择是做你自己的研究。

今天的分享就到这里,后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿资询和项目点评,欢迎各位志同道合的币圈人一起来探索。有问题可以评论提问或者私信

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

Bitcoin Price Consolidates Below Resistance, Are Dips Still Supported?

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

XRP, Solana, Cardano, Shiba Inu Making Up for Lost Time as Big Whale Transaction Spikes Pop Up

Justin Sun suspected to have purchased $160m in Ethereum

Justin Sun suspected to have purchased $160m in Ethereum