USDC危机过后,稳定币市场近况如何?

受到合作银行倒闭的影响,近期美元稳定币 USDC 面临流动性危机。根据 CoinGecko 的数据,USDC 在 3 月 11 日的价格最低跌至 0.8788 美元,日跌幅超过 12% 。同时,USDC 脱锚还造成接受其作为质押资产的其他稳定币,如 DAI 和 FRAX 等也经历了不同程度的脱锚。

尽管 USDC 的危机在 3 月 13 日已经得以解除。但是作为曾经最受信赖的稳定币,USDC 此次脱锚仍然给稳定币市场带来了诸多变化和思考。中心化的法币稳定币脱锚是否给了其他类型的稳定币“可乘之机”?市场中的稳定币流动性是有所下降还是有所上升?危机发生时稳定币主要流向哪里?PAData 分析了稳定币的基本概况和市场数据(3 月 11-18 日)后发现:

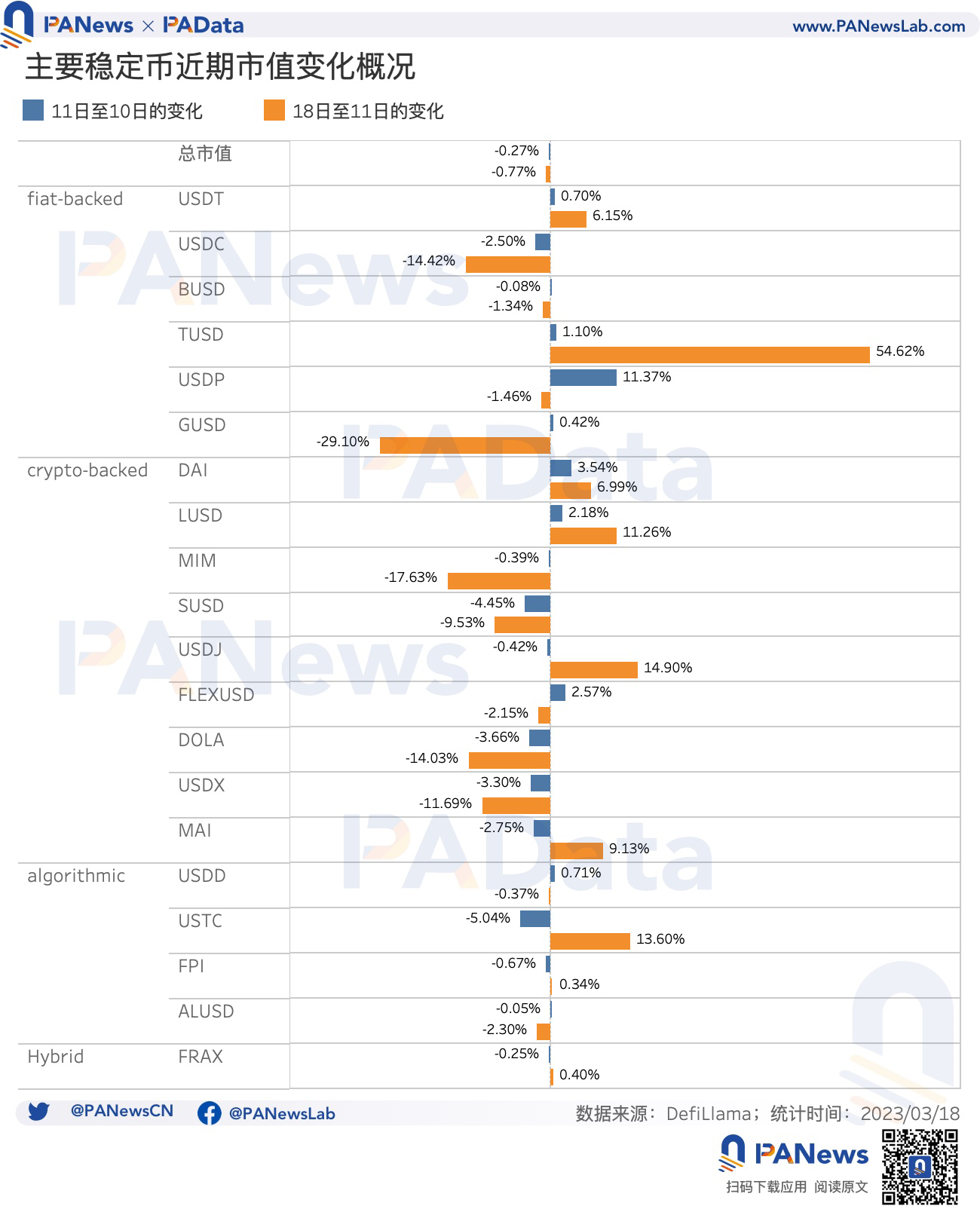

1 ) 6 种法币稳定币的平均市值全部上涨, 9 种基于加密资产的稳定币的平均市值全部下跌,这表明市场对法币稳定币的信心仍然比较坚挺,基于加密资产的稳定币受到的传导利空影响更大。

2 )当前 USDC 市值约为 USDT 的 47% ,不到一半。TUSD 的市值增长超 54% ,涨幅最大。USDT、DAI、LUSD、USDP、GUSD、FLEXUSD、USDD 等的市值也有所增长。

3 ) 18 日交易所稳定币存量约为 214.61 亿美元,较 11 日下跌 11.02% ,外流速度较快。

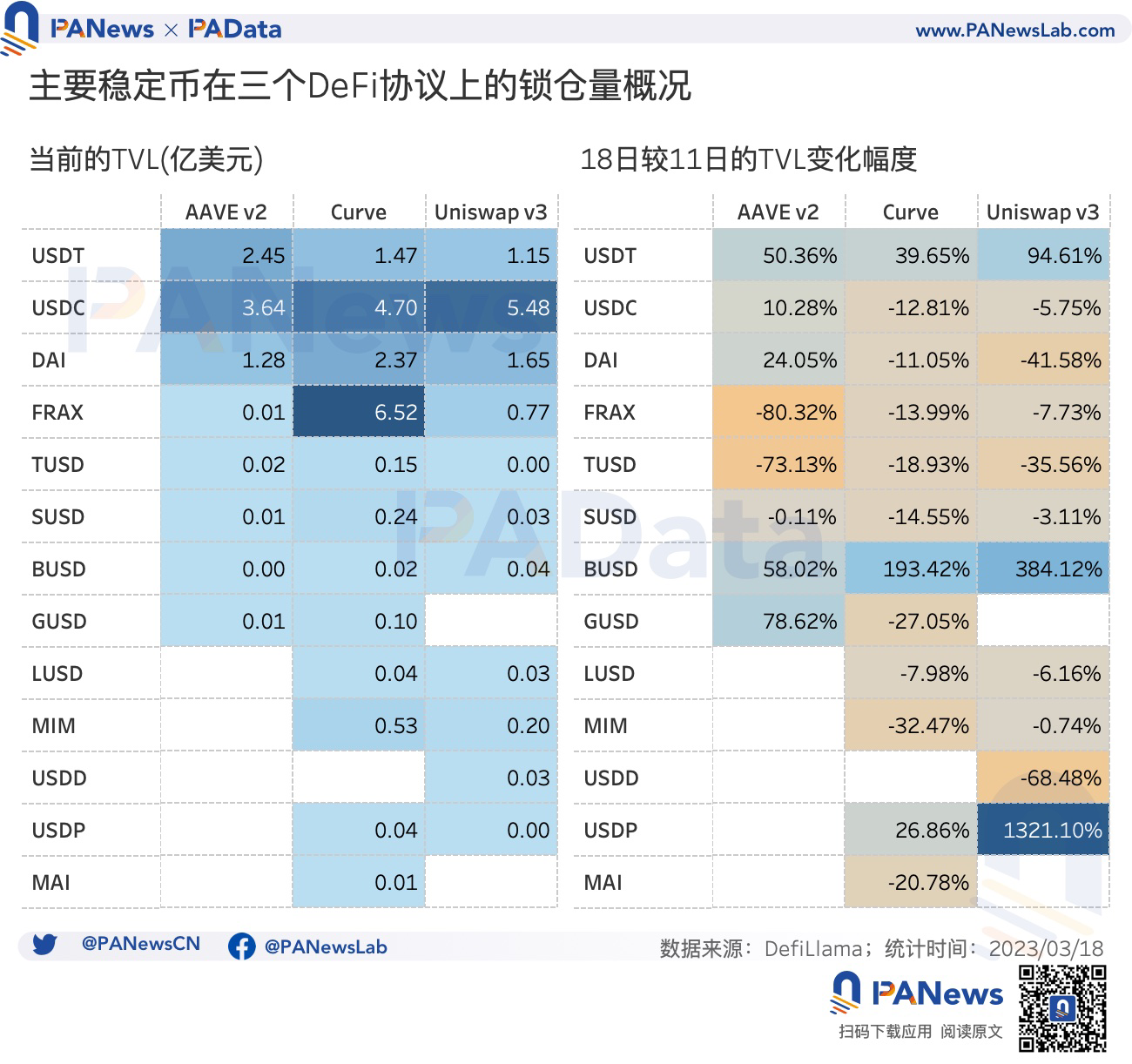

4 ) 13 种主要稳定币在 3 个 Uniswap v3、Curve 和 AAVE v2中的总锁仓量从 11 号的 34.64 亿美元下跌至 18 号的 32.97 亿美元,跌幅约为 4.83% 。

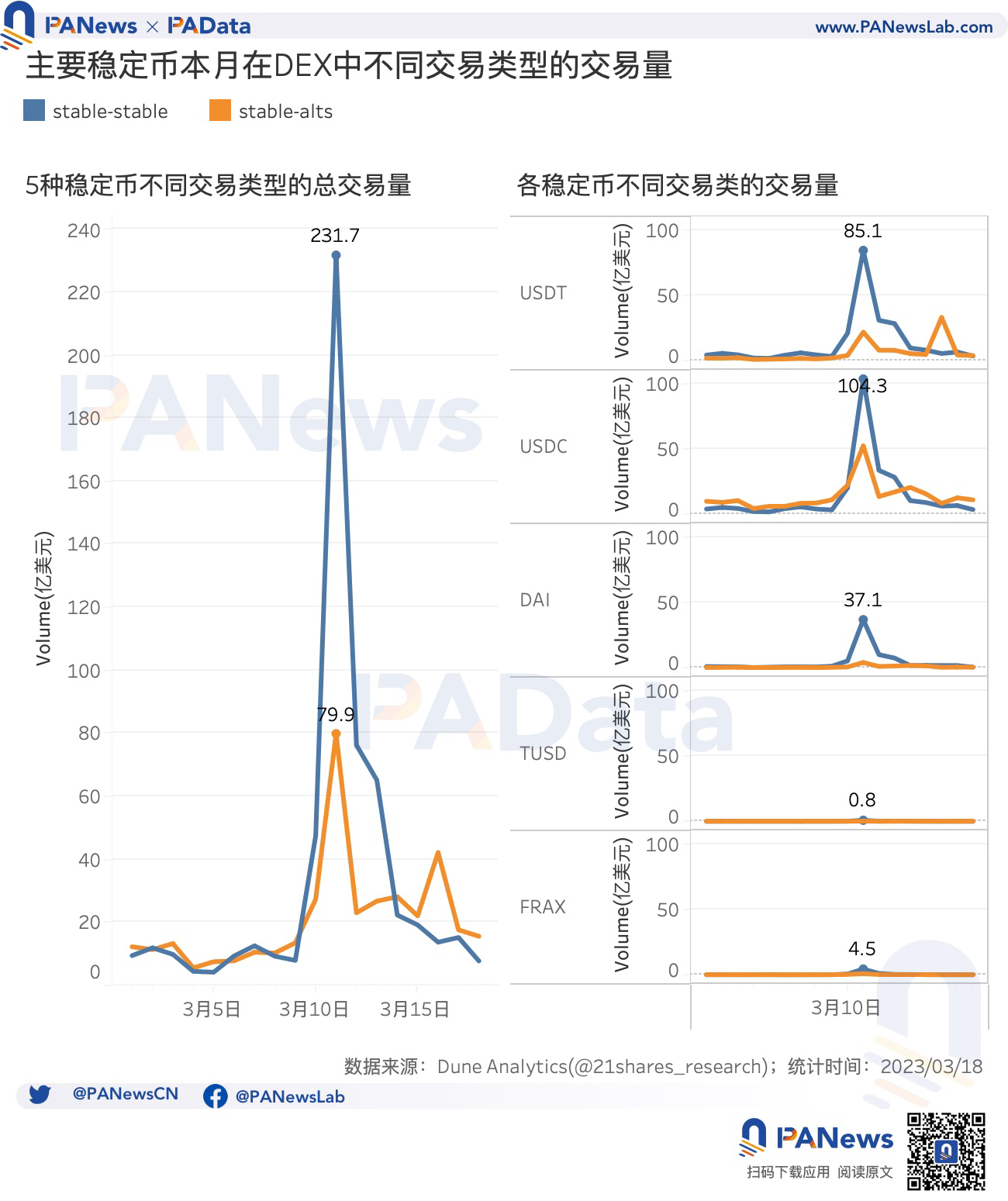

5 ) 11 日,DEX 中稳定币交易对的交易总额达到了 231.7 亿美元,远超本月初日均 10 亿美元左右的规模。USDC、USDT、DAI 这 3 种稳定币之间的交易构成了危机下稳定币在 DeFi 中的主要流动路径。这种变化也表明了用户对法币稳定币的信心。

01、TUSD 近期市值激增超 54% ,USDC 危机更利空将其作为抵押品的稳定币

USDC 脱锚致使其本身和其他稳定币的市值出现明显波动。仅从 11 日的市值较 10 日的环比变化来看,可以发现主要稳定币跌多涨少。此次多米诺骨牌中倒下的“第一张牌”USDC 的市值下跌了 2.5% ,但受到更大影响是 SUSD、DOLA、MAI 和 USTC,市值跌幅在 2.8% -5.0% 之间,除此之外 ALUSD、BUSD、FRAX、MIM、USDJ 和 FPI 的市值也有所下跌,但跌幅不大。另外 9 种稳定币在当天的市值反而有所上涨,其中涨幅最大的是 USDP,环比上涨超 11% 。其次,DAI、FLEXUSD、LUSD、TUSD 的涨幅在 1.0% -3.5% 之间。

18 日的市值较 11 日变化大多延续了 11 日的环比变化,比如 USDT、TUSD、DAI、LUSD 这 4 种稳定币 18 日的市值较 11 日继续上涨,其中涨幅最高的是 TUSD,超过了 54% ,USDT 也上涨超 6% 。而 USDC、BUSD、MIM、SUSD、DOLA、USDX、ALUSD 这 7 种稳定币 18 日的市值较 11 日继续下跌,其中跌幅最高的是 MIM,超过了 17% ,USDC 也下跌超过 14% 。除此之外,还有一些市值在危机后转升为跌的稳定币,比如 USDP、GUSD、FLEXUSD、USDD。

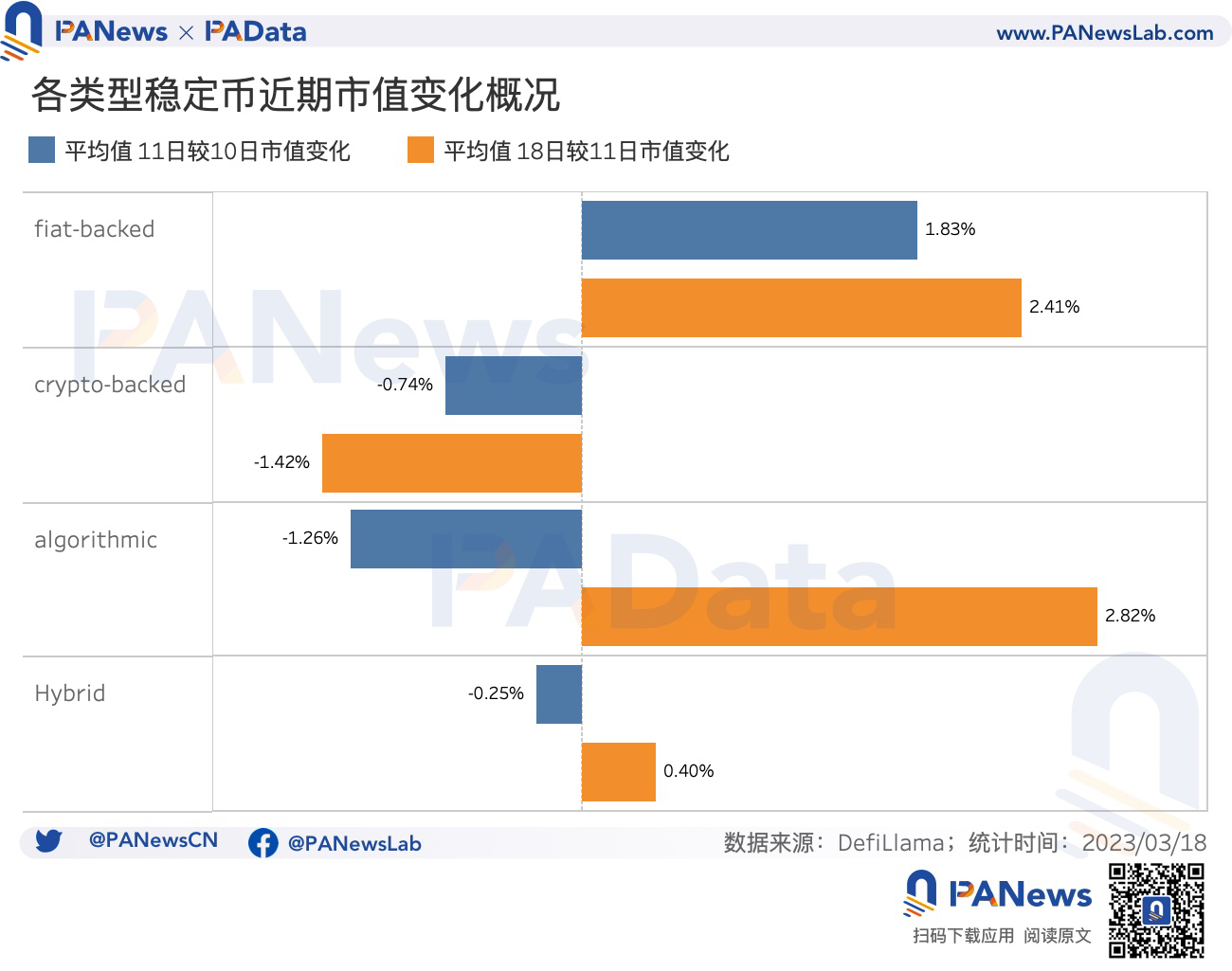

从这两个时间段各类型稳定币的平均市值变化来看,USDC 的危机并没有造成法币稳定币的集体崩盘,反而无论是在 11 日较 10 日的市值变化中,还是在 18 日较 11 日的市值变化中, 6 种法币稳定币的平均市值都是上涨的,平均涨幅分别为 1.83% 和 2.41% 。可见市场对法币稳定币的信心仍然比较坚挺。

但是,USDC 的危机缺持续利空了基于加密资产的稳定币尤其是抵押品中包含 USDC 的稳定币,无论是在 11 日较 10 日的市值变化中,还是在 18 日较 11 日的市值变化中, 9 种基于加密资产的稳定币的平均市值全部下跌,平均跌幅分别为 0.74% 和 1.42% 。

另外,算法稳定币在此次危机中表现出了一定的弹性能力,尽管在 11 日较 10 日的市值变化中, 4 种算法稳定币的市值平均下跌了 1.26% ,同期平均跌幅最大。但在 18 日较 11 日的市值变化中,市值平均上涨了 2.82% ,同期平均涨幅也最大。

02、危机后 USDC 市值已不到 USDT 一半,超百种稳定币中法币稳定币是绝对主流

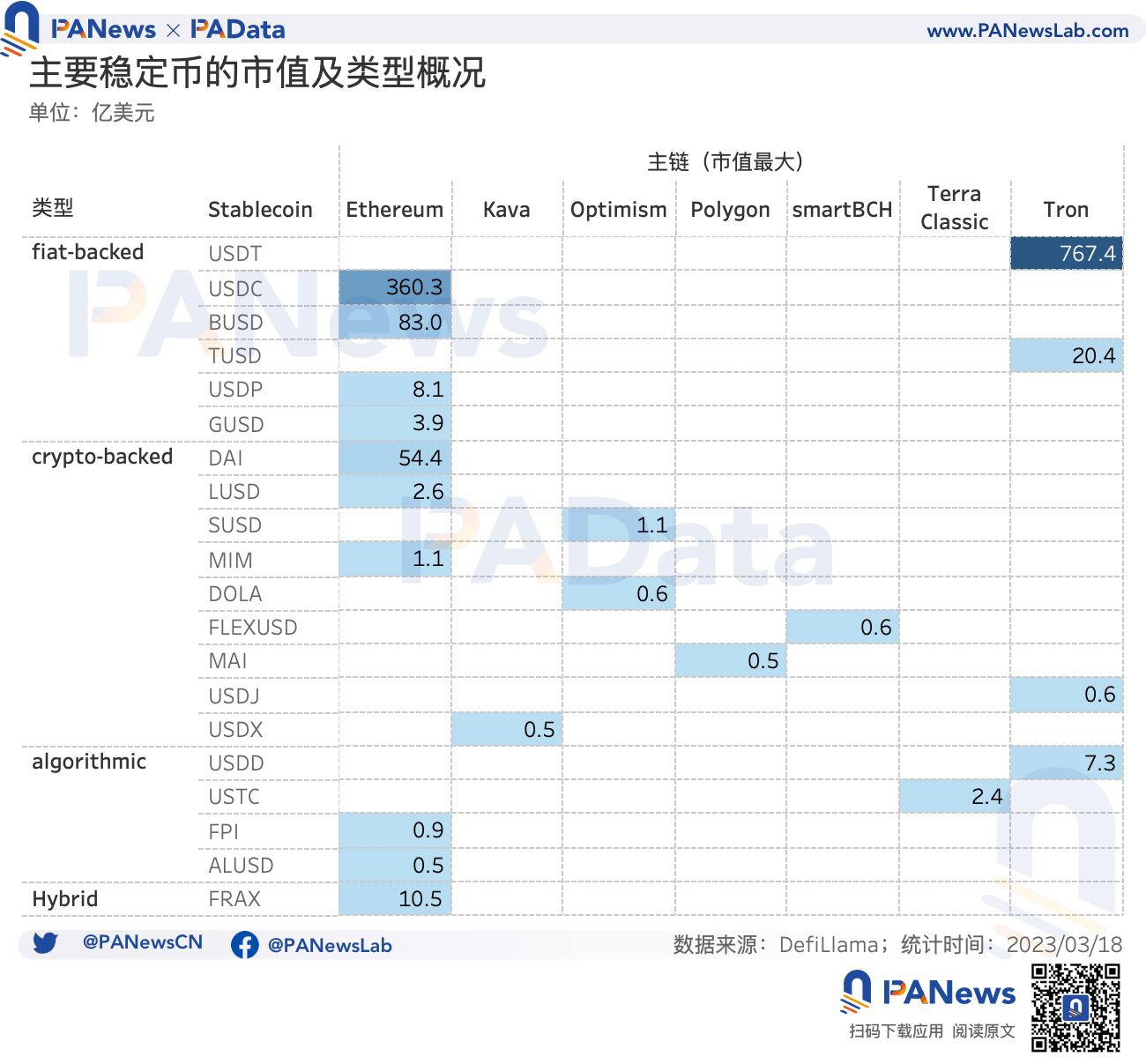

根据 DefiLlama 的数据,目前市场中已经超过 100 种稳定币,总市值约 1333.88 亿美元。截至 3 月 18 日,USDT 依然是稳定币“龙头”,市值约为 767.4 亿美元。其次是 USDC,市值约为 360.3 亿美元。两者合计总市值 1127.64 亿美元,约占稳定币总市值的 85% 。经过此次危机后,USDC 当前市值约为 USDT 的 47% ,不到一半。

可见这仍然是一个“二八效应”明显的市场,因此 PAData 接下来将只聚焦当前市值最高的 20 种稳定币进行进一步分析。

在这些主要稳定币中,除了 USDT 和 USDC 以外,目前市值超过 10 亿美元的稳定币还有 BUSD、DAI、TUSD、DAI 和 FRAX,其市值分别约占稳定币总市值的 6.22% 、 4.08% 、 1.53% 和 0.78% 。另外,市值超过 1 亿美元的稳定币包括 USDP、USDD、GUSD、LUSD、USTC、MIM、SUSD,其他稳定币的市值则在 4800 万美元至 8800 万美元之间。

从稳定币类型来看,这些主要稳定币分属四大类,分别是法币稳定币(fiat-backed)、基于加密资产的稳定币(crypto-backed)、算法稳定币(algorithmic)、加密资产抵押和算法的混合稳定币(hybrid)。

目前,市值最高的仍然是法币稳定币,但高市值的稳定币中,数量最多的却是基于加密资产抵押的稳定币,一共有 9 种。不过,基于加密资产的稳定币通常都接受法币稳定币作为抵押资产,从这种意义上来说,这两种类型的稳定币是同源的。

另外一个新景象是,除了 Ethereum 仍然是包括 USDC、DAI、FTAX 等多种主要稳定币在内的主链(即市值最大的链)以外,其他多条公链上也出现了市值较大的稳定币。比如受到手续费影响,Tron 已经超越 Ethereum 成为 USDT 的主链,同时 Tron 还是 TUSD、USDD、USDJ 的主链。另外,Optimism、Polygon、Kava 上也都有市值较大的稳定币。稳定币作为流动性的媒介,越来越多的出现在不同公链上,对不同公链的 DeFi 发展而言有着积极意义。

03、交易所存量跌至 214 亿美元,稳定币购买力跌至短期低点

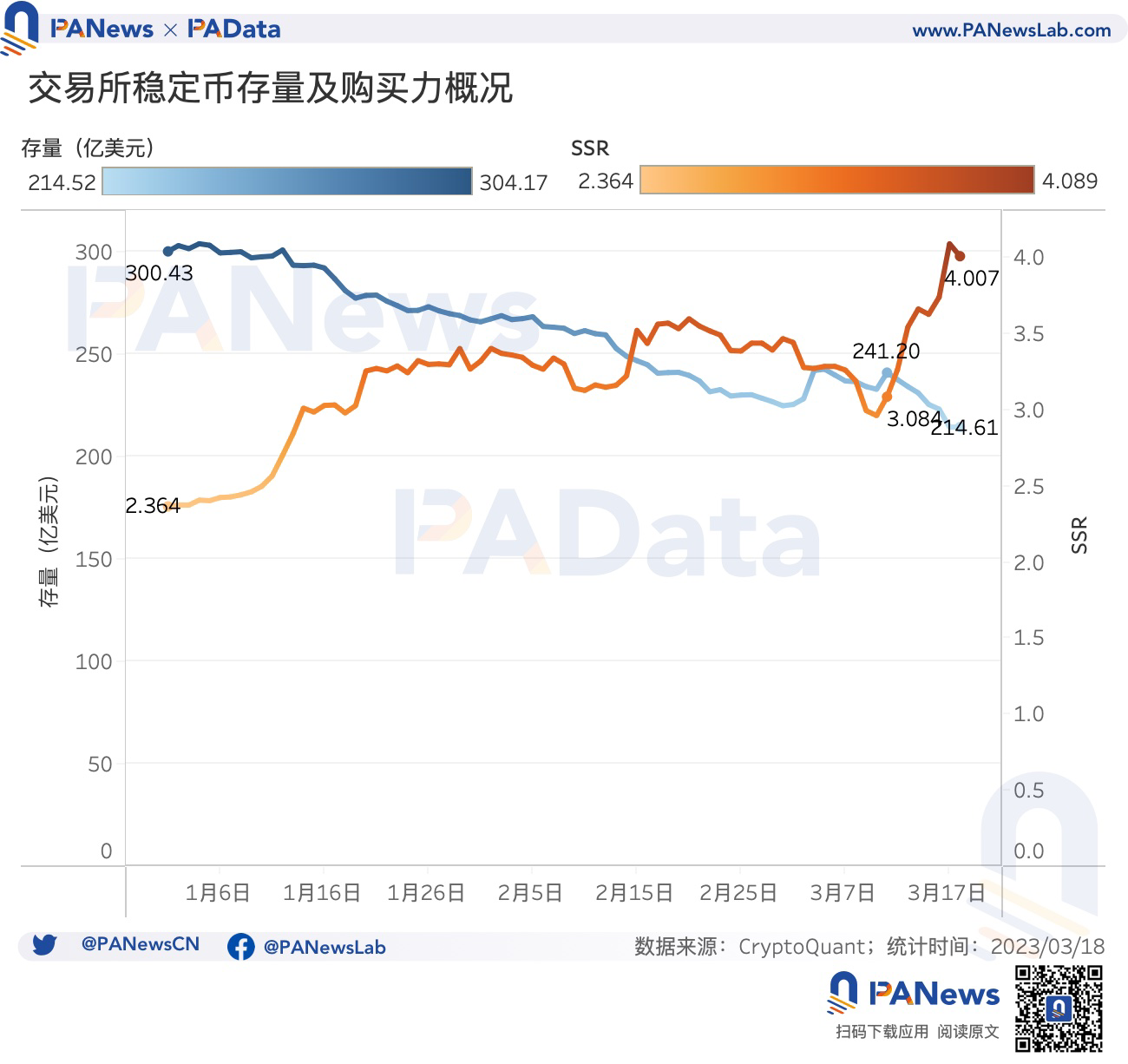

区块链分析公司 Chainalysis 在 16 日发表博客文章称,当市场动荡时,中心化交易所的资金外流通常会激增,因为用户可能担心在交易所倒闭时无法使用他们的资金。根据 CryptoQuant 对交易所稳定币存量的监测来看,确实印证了这种说法。

根据统计, 3 月 18 日交易所稳定币存量约为 214.61 亿美元,较 3 月 11 日 USDC 脱锚当天的 241.20 亿美元下跌了 11.02% ,外流速度较快。不过,有意思的是, 11 日交易所稳定币存量较 10 日上涨了 3.49% ,即增加了 8.14 亿美元。这可能与用户在 11 日为避险,而在交易所进行稳定发表兑换有关。

另外,此次稳定币危机还影响了稳定币的购买力。稳定币供应指数(Stablecoin Supply Ratio,SSR)是衡量市场潜在购买力的一个常用指标,指 BTC 市值相对于所有稳定币总市值的比率,SSR 越低意味着稳定币供应越充分,潜在的购买压力越强,价格越可能上涨。

截至 3 月 18 日,SSR 大约为 4 ,处于布林线(200 , 2 )上轨附近,且较 11 日的 3.08 大约上升了 30% ,近期上升明显。这与近期 BTC 价格回升有关,在资产价格短期较快上升的情况下,稳定币市值因脱锚危机反而整体下降,所以 SSR 表现为小幅上升,实际购买力下降。这为市场回归牛市带来了更多不确定性。

04、DEX 中稳定币间交易量激增至 231 亿美元,当前存贷款利率跌至月初水平

危机之下,不仅交易所中稳定币大量流出,而且与稳定币交易密切相关的 3 个 DeFi 协议,Uniswap v3、Curve 和 AAVE v2中稳定币锁仓量也有所下降,但幅度要小很多。根据统计, 13 种主要稳定币在 3 个 DeFi 中的总锁仓量从 11 号的 34.64 亿美元下跌至 18 号的 32.97 亿美元,跌幅约为 4.83% 。

其中有一些稳定币的锁仓量 18 日较 11 日的变化值得关注,比如此期间,USDT 在 3 个 DeFi 协议中的锁仓量都大幅上升,最高在 Uniswap v3中上升超 94% ,最低在 Curve 中也上升近 40% 。而 USDC 的锁仓量则在 Uniswap v3和 Curve 均有所下跌,且跌幅不小。

另外,FRAX、TUSD、SUSD、LUSD、MIM、USDD、MAI 的锁仓量在这 3 个协议中全部下跌,FRAX 和 TUSD 在 AAVE v2中的锁仓量下跌超 70% 。相反,法币稳定币 BUSD 和 GUSD 的锁仓量则在上升。

从 DEX 中各稳定币交易对的类型能更准确地捕捉到近期稳定币在 DeFi 中的流向。3 月 11 日,DEX 中稳定币交易对(stable-stable)的交易总额达到了 231.7 亿美元,远超本月初日均 10 亿美元左右的规模。而且,当天稳定币与其他代币交易对(stable-alts)的交易总额也达到了 79.9 亿美元,同样创造了一个小高峰。

总体而言,USDC 脱锚后,稳定币之间的交易变得极为活跃。如果进一步观察主要稳定币的稳定币交易对的交易量,可以看到, 11 日 USDC 稳定币交易对的交易量达到 104.3 亿美元,而 USDT 达到了 85.1 亿美元,DAI 约为 37.1 亿美元。有理由推测,这 3 种稳定币之间的交易构成了危机下稳定币在 DeFi 中的主要流动路径。

这与 Chainalysis 早前发表的观点是一致的,DEX 上 USDC 的购买量激增是由于对法币稳定币的信心,一些用户在 USDC 相对便宜的时候买入,并押注它会重新与美元锚定。

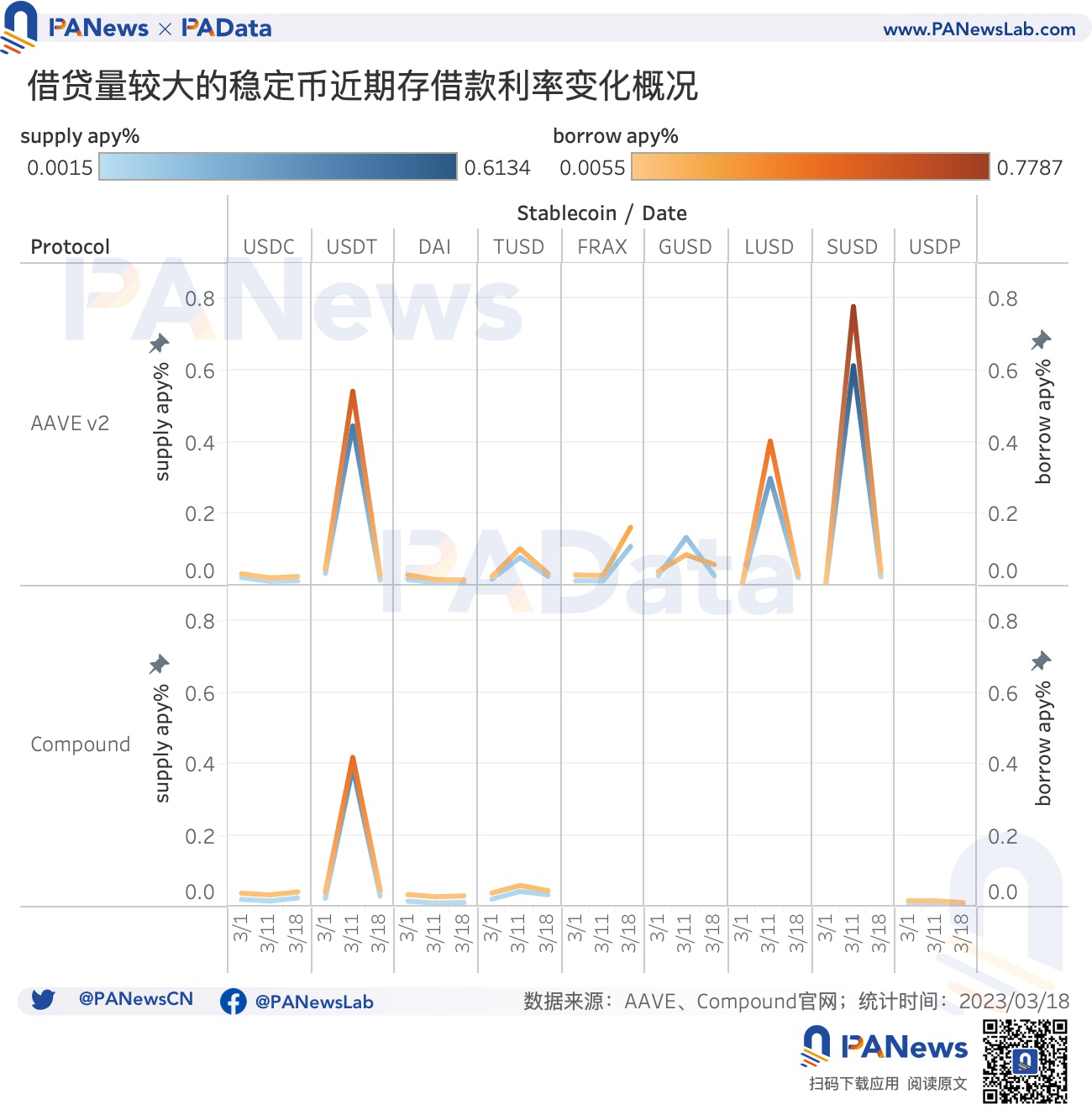

USDC 脱锚后对借贷市场的存借款利率也均有较大影响,其中,USDC 和 DAI 的存借款利率走势基本类似“V”型,即借款需求与存款规模变化相当或更小,但相对而言波动都不大。而 USDT、TUSD、GUSD、LUSD、SUSD 的存借款利率走势则基本类似“Λ”型,即危机发生时,借款需求变化大于存款规模变化,流动性相对不足。不过,目前借贷市场的存借款利率均已恢复至月初水平。

稳定币是加密世界与法币之间最主要的一座“桥梁”,而其中与现实世界联系越密切的“组件”,比如受监管的美元稳定币,越有可能成为系统的脆弱点。不过,正因为如此,其抵抗风险的能力比纯粹建立在加密世界中的上层资产要更强,因为中心化的管理能更有效的牵制这种风险,就像 USDC 因 SVB 接受多方注资而化险为夷一样,这是用户对受监管的法币稳定币的信心来源,同样也是稳定币越来越被监管当局关注的原因。

Binance Wallet Expands with 9 New dApps: A Leap Towards Decentralized Finance

The post Binance Wallet Expands with 9 New dApps: A Leap Towards Decentralized Finance appeared firs...

Web3Bay’s Presale Offers a 6430% ROI Potential, Outshining Uniswap’s Rise & NEAR’s Ticketing Revolution!

Read about the perks & potential of Web3Bay's 3BAY token, explore Uniswap’s upward trajectory, and d...

Ethereum On The Cusp Of Major Breakout In Q1 2025, Altcoins Expected To Follow Suit

As Ethereum (ETH) trades steadily above the $3,300 mark, market analysts are beginning to predict a ...