深挖CFTC起诉Binance背后的数据

原文作者:Riyad Carey

原文编译:Block unicorn

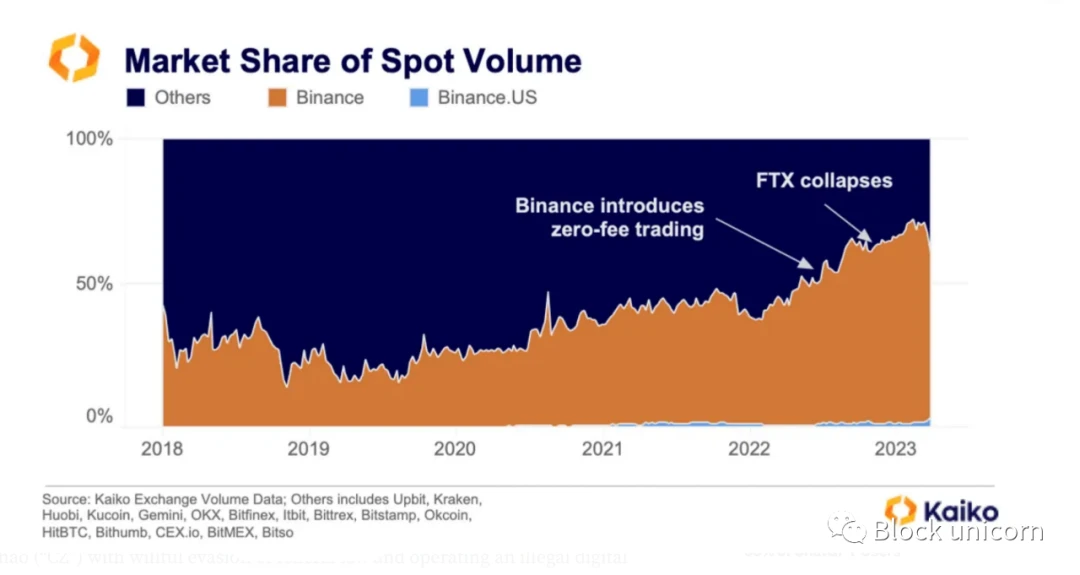

Binance 以巨大的优势成为世界上最大的加密 货币 交易所 。自 2017 年成立以来,它取得了持续的增长,但自 2020 年以来,其日益增长的主导地位令人瞩目,当时它占据了约 25% 的现货量市场份额。在 2021 年牛市的尾声,它的市场份额接近 50% ,然后回落,今年再次扩大到峰值 70% 以上。上周,它下降到只有 57% ,其中大部分是由于费用的变化和宕机造成的。

Binance 受到的第一次打击是在 2 月份,当时纽约 金融 服务部(NYDFS)命令 Paxos 停止发行 BUSD,同时证券交易委员会( SEC )向 Paxos 发出了威尔斯通知。NYDFS 发言人表示,Paxos 没有履行对 BUSD 客户进行尽职调查的义务,以防止不良行为者使用该平台("平台 "是指 Binance 还是 Paxos 并不清楚)。我在这里更深入地介绍了这个传奇故事。

第二个更具爆炸性的打击发生在本周,CFTC 宣布指控 Binance 及其首席执行官/ 创始人 赵长鹏(" CZ ")故意规避联邦法律并经营非法数字资产衍生品交易所。这些指控包括:

-

Binance 采取了一种精心策划的方法来增加其在美国的影响力,首先是引入零售客户,后来是引入机构客户。

-

Binance 指导零售客户使用 VPN 来掩盖他们的位置,并允许他们继续交易而无需提交身份证明。

-

当 2019 年 Binance 开始限制来自某些司法管辖区的用户时,它留下了一个漏洞,允许客户在不进行 KYC 的情况下使用该交易所。

-

截至 2020 年 1 月, 19.9% 的 Binance 客户位于美国。

-

Binance 利用与 CZ 相关的 300 个 "内部账户 "在自己的交易所进行交易。

-

Binance 利用 Binance.US 识别重要的美国客户,然后通过使用与一家空壳公司相关的新 KYC 文件推动他们加入 Binance。

-

Binance 使用 "大宗经纪商",允许美国机构在交易所进行现货和衍生品交易。

此案可能需要数年时间,我们不会对指控是否属实作出判断,而是调查数据显示的 Binance 用户群的情况,并考虑为什么美国机构可能想使用 Binance--以及为什么 Binance 宁愿大型交易者使用 Binance 而不是 Binance.US。

Binance 的用户在哪里?

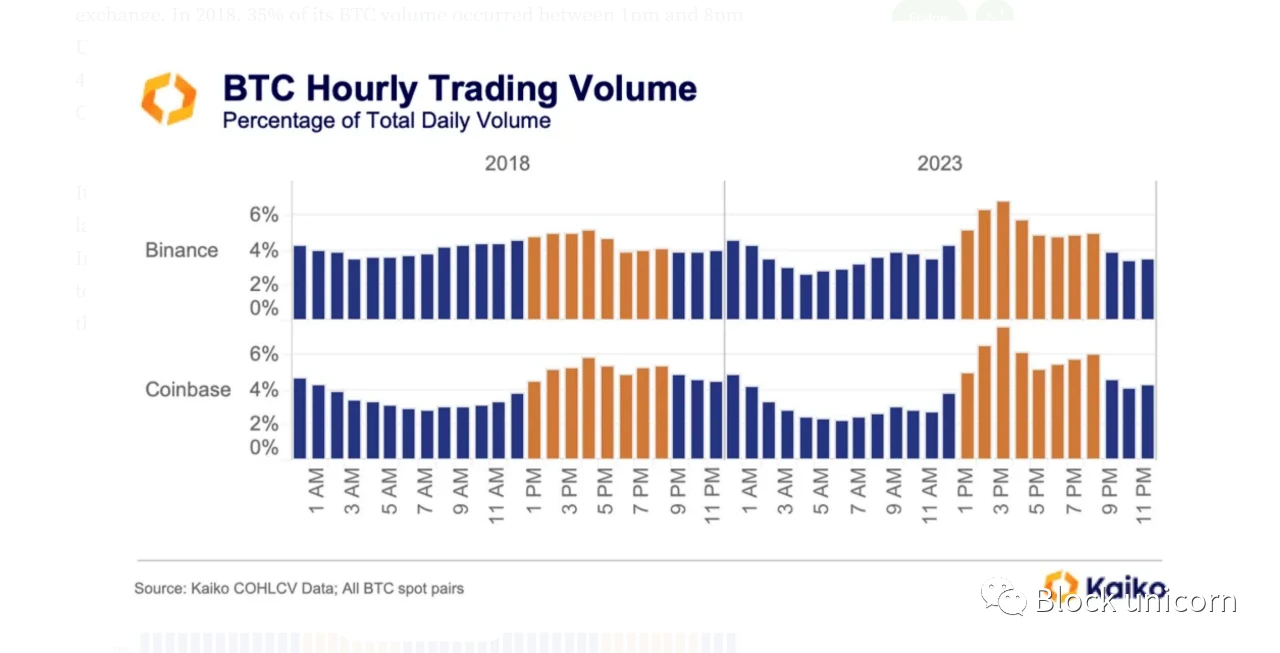

Binance 的交易量不成比例地偏向于美国的交易时间(橙色),实际上与美国的交易所 Coinbase 很相似。2018 年,其 35% 的 BTC 交易量发生在 UTC 下午 1 点至 8 点(美东时间上午 9 点至下午 4 点),而 Coinbase 的数字是 41.5% 。2023 年到目前为止,Binance 的 BTC 交易量有 43.4% 是在美国时间段,略微落后于 Coinbase 的 47.5% 。

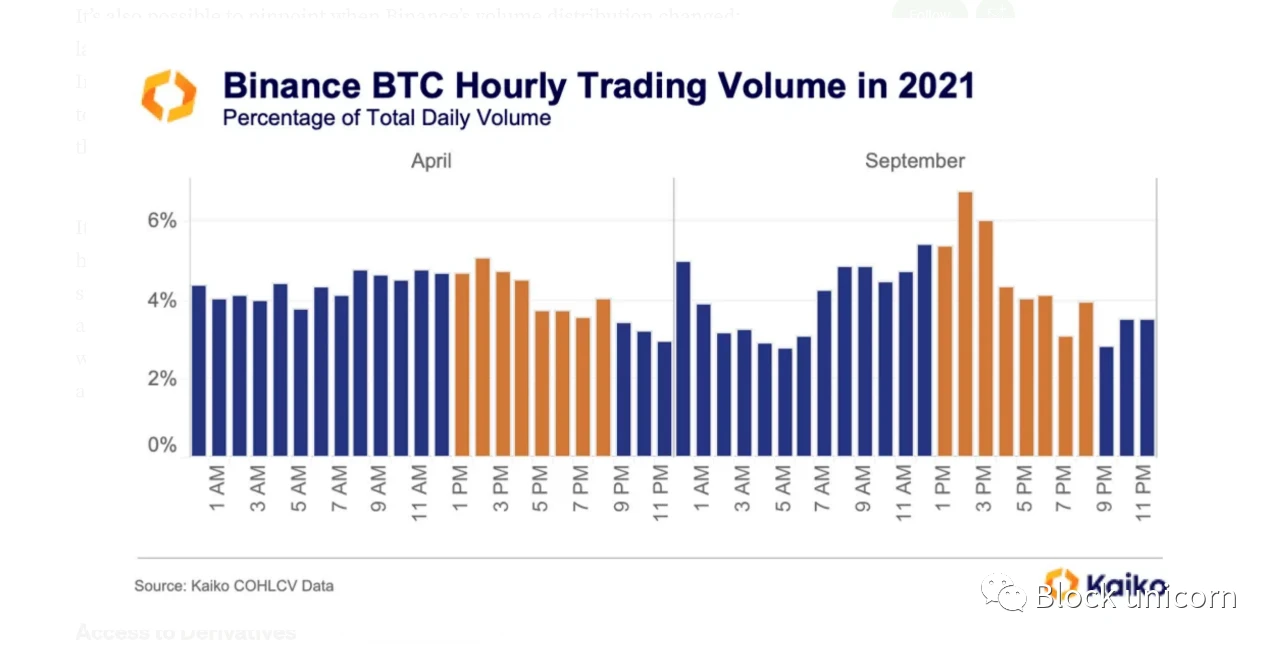

也可以确定 Binance 的交易量分布何时发生了变化: 2021 年春末夏初,中国对加密货币交易进行了打击。在短短几个月内,Binance 从一个相对平坦的小时分布变成了一个明显偏向欧洲和美国交易时间的分布,美东时间上午 10 点的交易量是美东时间凌晨 1 点的两倍多。

诚然,Binance 在美国交易时间内促成了其大部分交易量,尽管不清楚这是否纯粹是该交易所专门针对美国交易者的结果。然而,一家总部设在美国的交易公司已经出面证实了诉讼中的一些细节,因此值得考虑为什么一些美国机构会选择使用 Binance。似乎有三个主要原因:

1. 衍生品的交易机会

2. 更多的现货交易对

3. 更深层次的流动性

衍生品的交易机会

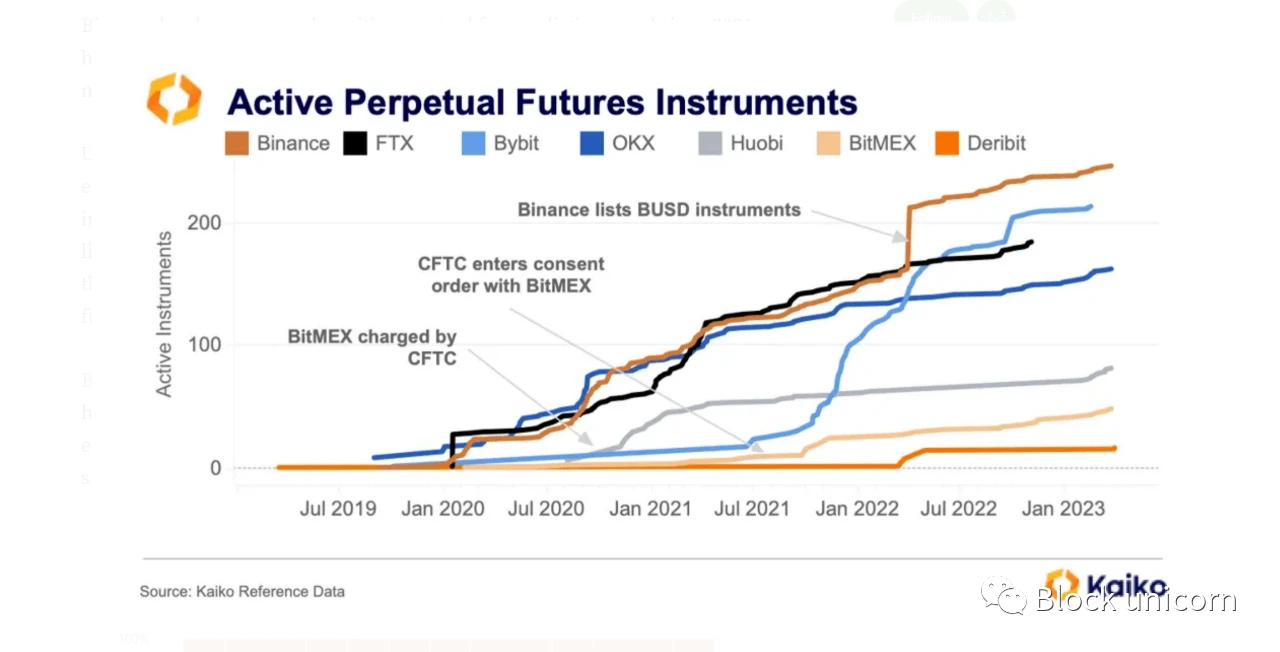

2019 年年中,Binance 上线了衍生品交易服务,相对其他竞争对手来说,Binance 在那个时候还是个新人。因此, BitMEX 是之前最大的加密货币衍生品交易所——在 2020 年 10 月与 CFTC 发生冲突时,Binance 处于完美的位置, 币安 显然非常清楚对 BitMEX 的监管行动所带来的影响,其运营总监据称告诉一位同事:“最近的 BitMEX 事件对该行业产生了巨大的影响。请从我们的所有图表中删除美国数据... 除了金融和极少数人以外,未来的所有人都不会看到我们的美国数据。”

币安一直以来在永续合约上市方面非常积极,并且自 2021 年以来,只被 FTX 超越,后者在停业时拥有 182 种合约交易对。

对于加密货币衍生品,美国用户的选择有限——散户可以使用无需 KYC 检查的交易所(这可能不 安全 或不合法),而机构可以选择使用少数受许可的衍生品交易所,如 CME (仅限于 BTC 和 ETH ),或选择提起诉讼所述的方法,这将使他们可以访问超过 200 种永续合约交易对。

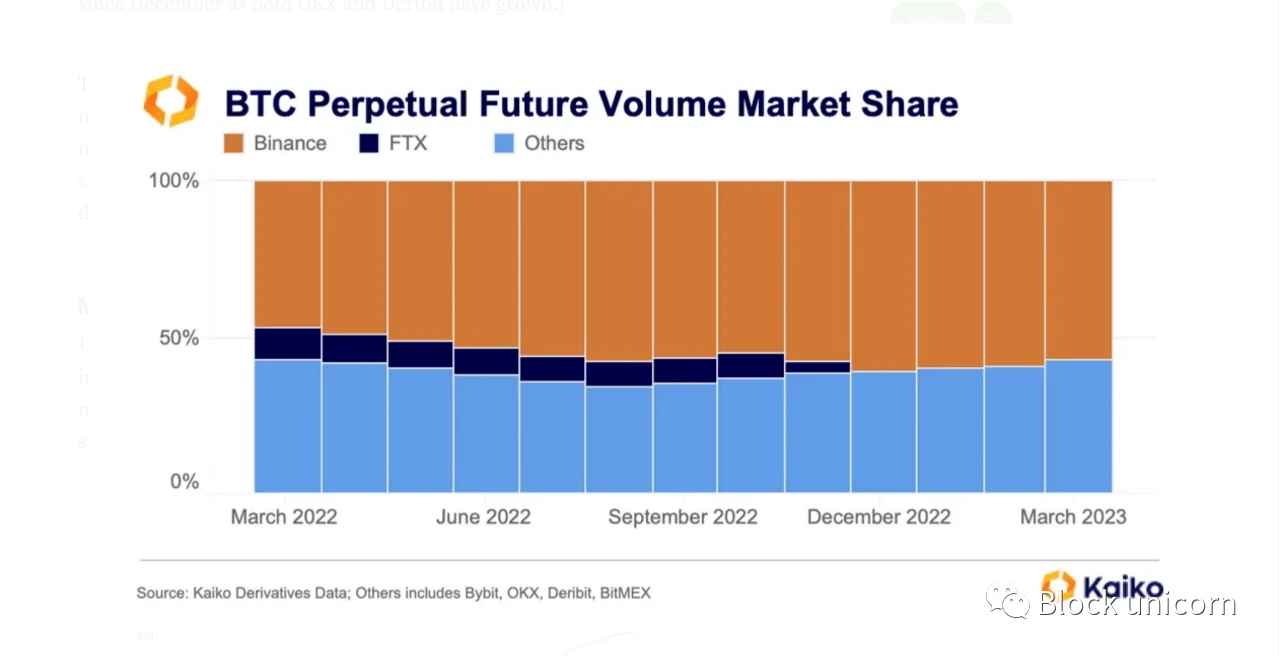

币安多年来一直主导着期货交易量,并且自 FTX 的崩溃以来,已经连续多次为 Kaiko 覆盖的所有 BTC 永续合约的交易量提供了超过一半的交易量。(请注意,自 12 月份以来,随着 OKX 和 Deribit 的增长,其市场份额实际上已经减少。)

由更好的流动性和更多交易对相结合,使 Binance 成为机构交易和做市商的一个有吸引力的场所。然而,这一领域可能会出现动荡,这取决于诉讼的结果,以及 Coinbase 和 Gemini 是否如传言那样推出国际衍生品交易所。

更多现货交易对

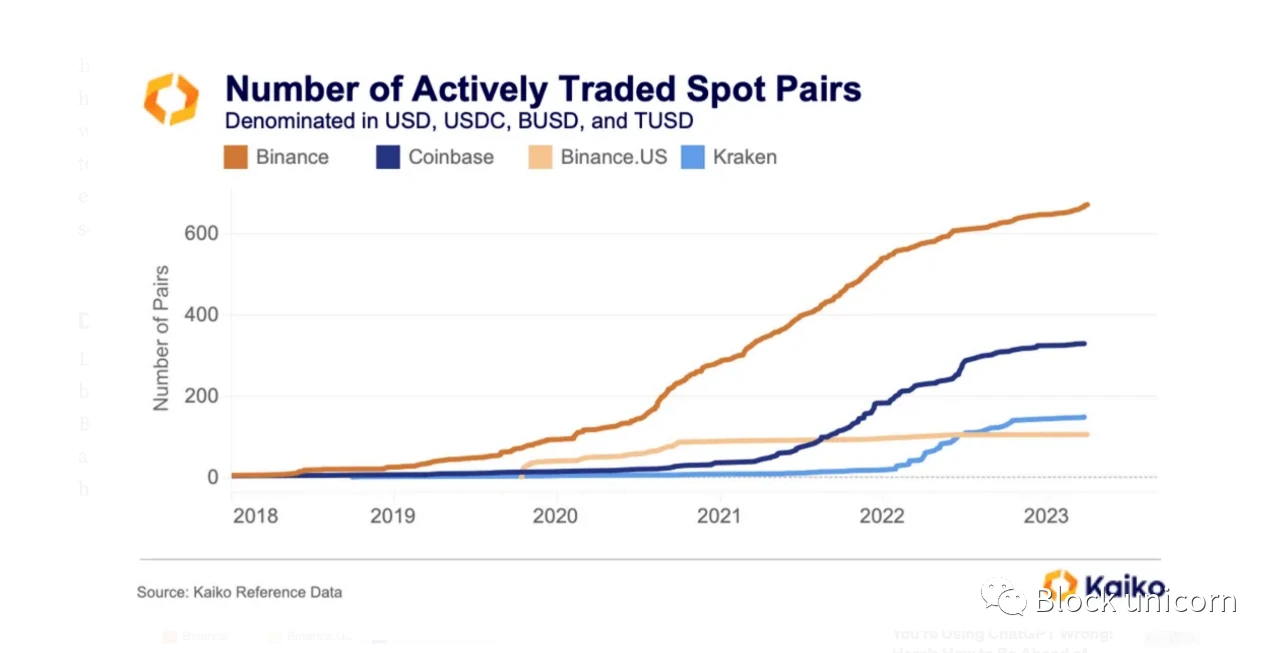

从更普遍的意义上讲,Binance 与美国交易所相比的另一个优势是它可以自由上市新的代币进行现货交易。截至目前,Binance 的活跃交易对是 Coinbase 的两倍以上,是 Kraken 的四倍,是 Binance.US 的六倍。

如果使用 Binance,机构可以获得更多的代币,因为它比美国的分支机构多了近 600 个现货对。然而,除非 Binance 有很强的流动性,否则所有这些货币对都不会成为吸引力,而 Binance 确实有。如果美国证券交易委员会指控 Coinbase 如其威尔斯通知所暗示的那样上市了未注册的证券,那么代币上市优势看起来可能会进一步向国际交易所倾斜。

更深层次的流动性

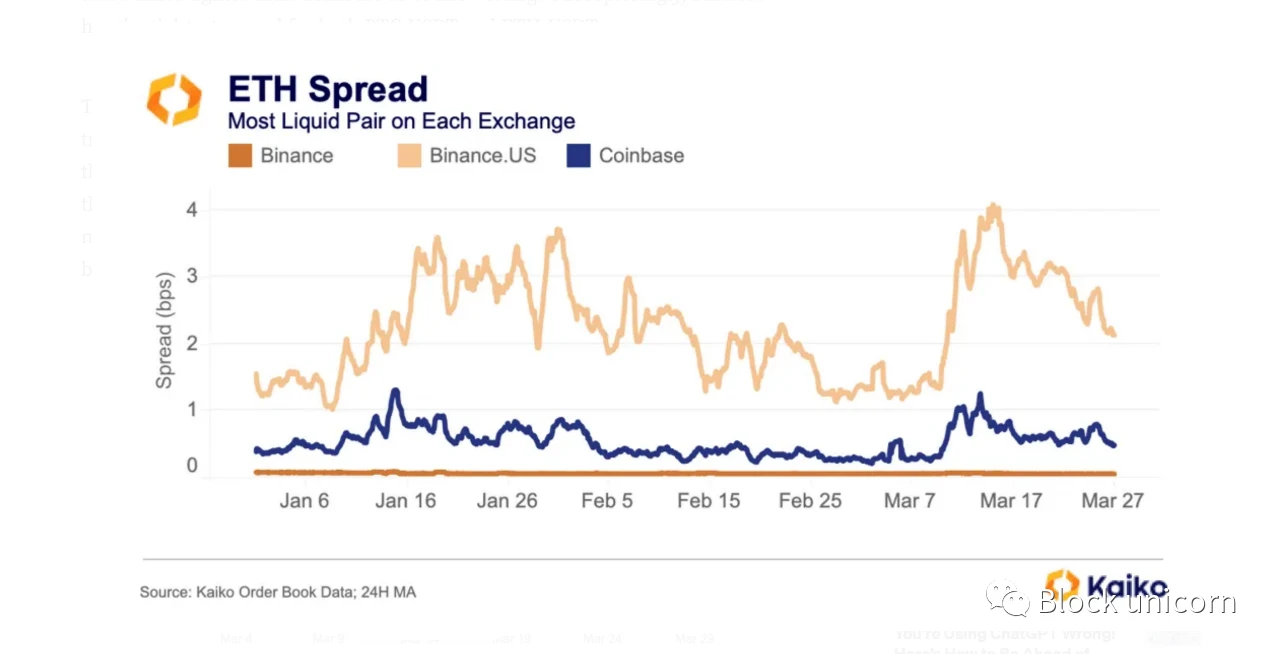

流动性在加密货币中是最重要的,特别是对于那些建立或出售大量头寸或频繁交易的机构。在这方面,Binance 再次取得了很好的成绩,截至本文写作时,其利差比 Binance.US 收紧了 36 倍,比 Coinbase 收紧了 8 倍。不出所料,Binance 的 BTC- USDT 和 ETH-USDT 的价差可以说是最小的。

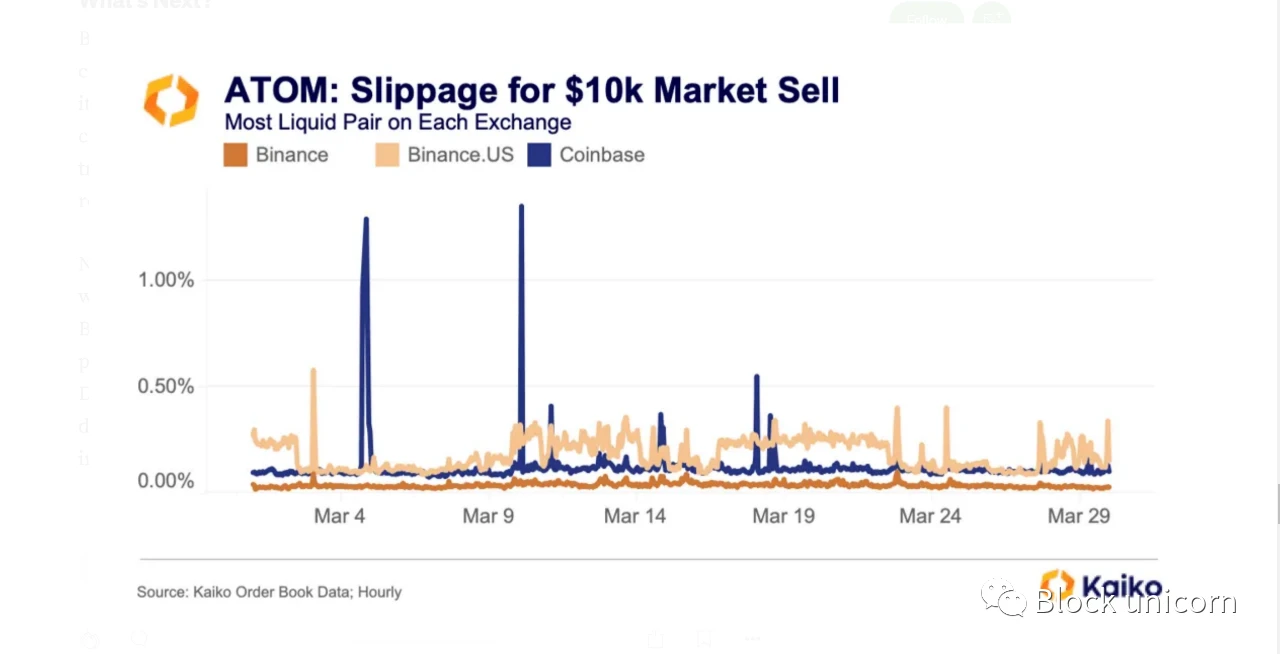

这自然吸引了频繁交易的机构。币安的小币种流动性也非常深。下面是一个表格,显示了一个名为 ATOM 的市值排名前 25 的代币的模拟销售价值为 10, 000 美元的滑点,该代币在这三个交易所上都有交易。在 Binance 上的滑点为 0.03 %,从未超过 0.1 %;在 Coinbase 上的滑点为 0.11 %,在 Binance.US 上波动在 0.1 %和 0.3 %之间。

币安的市场份额已经下降,并且在未来几个月中可能会进一步下降,尽管很难确定这是因为它在最常交易的 BTC 交易对上重新实行了费用,还是因为美国机构停止在该交易所交易的原因。幸运的是,Kaiko 拥有各种流动性和交易指标,可以让我们了解该交易所如何应对其最近的变化和这项监管行动。

通常,我会猜测美国交易所,特别是 Coinbase,会吸收一些离开币安的美国机构现货交易量。但现在监管环境过于不明确,无法做出任何预测。在短期内,Deribi、Bybit 和 OKX 等其他交易所可能会继续吸引币安的一些衍生品交易量。如果 Gemini 和 Coinbase 决定参与其中,争夺这部分交易量可能会变得更加有趣。

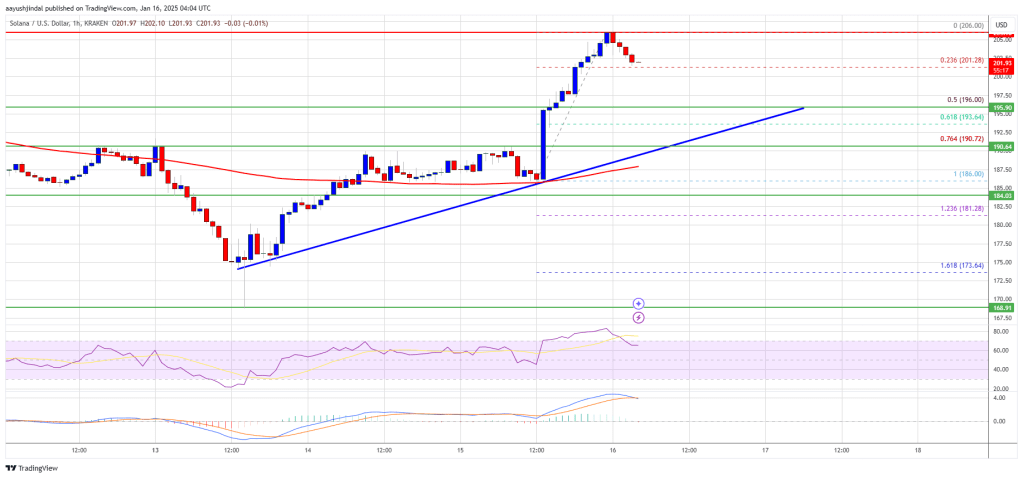

Solana (SOL) Back Above $200: Will It Hold or Fade?

Solana started a decent increase above the $188 resistance. SOL price is back above $200 and might s...

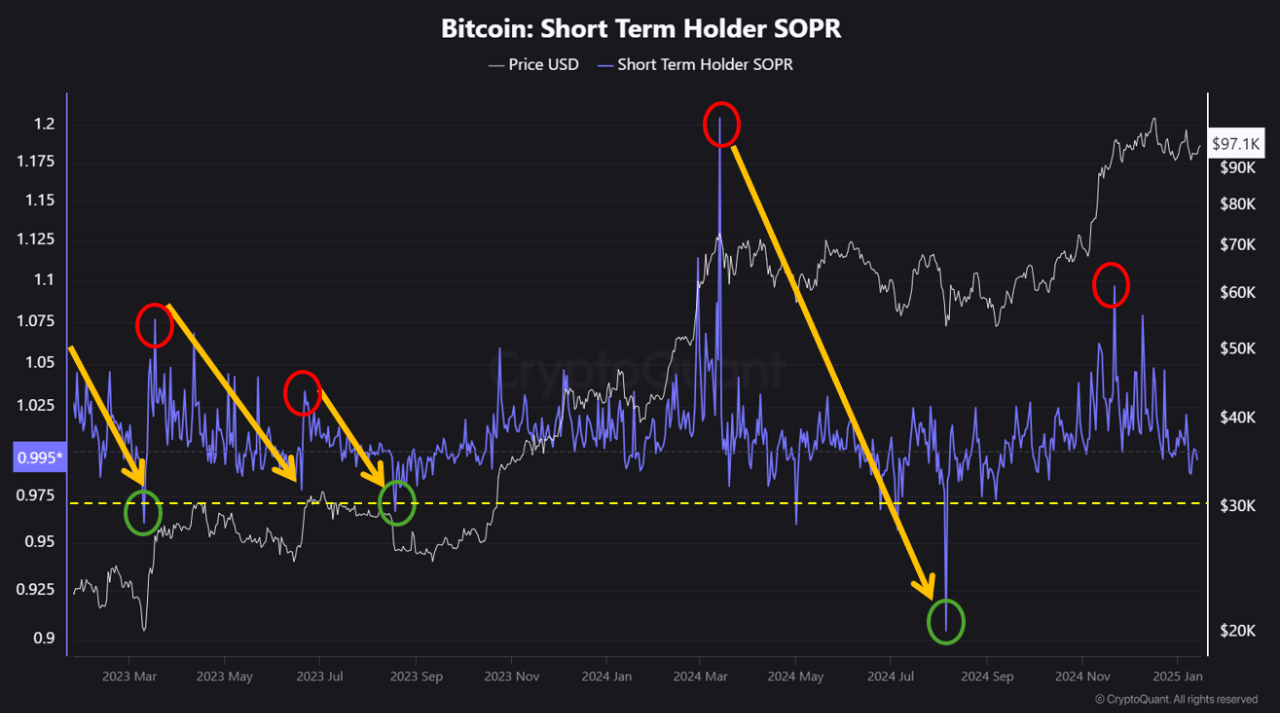

Is Bitcoin’s Upward Cycle Back? Key Insights Into The Latest Recovery

Bitcoin (BTC) has rebounded to trade above $99,000 following its significant dip earlier this week. ...

Hindenburg Research Shuts Operations, Adani Stocks in Green

The post Hindenburg Research Shuts Operations, Adani Stocks in Green appeared first on Coinpedia Fin...