建立商品比特ETF基金——比特币发展为真正货币的一种市场机制

几乎伴随比特币的第一笔交易,它对世界主要货币的交易就开始了。2010年5月22日,美国程序员 Laszlo Hanyecz用10000个比特币交换了25美元的比萨饼优惠券,这是比特币的第一笔商品交易。而仅仅不到2个月之后,世界上第一个比特币交易所MT.Gox就诞生了,它可以用比特币交易美元等法币,在最辉煌的时候,它曾经占到全球比特币交易量的80%。

如今全球大概有上千家数字货币交易所,还有无数零散的场外交易市场,仅仅比特币的每日交易量达到数十亿美元。不过,类似用比特币购买披萨的交易却并未见增加太多。

比特币建立了对美元的交易,那么比特币的美元价格是否就如同两种货币汇率那样呢?

对于两种或两种以上的货币的交换比率,不管这些货币是共同在同一个国家使用,还是构成一般所谓的外国货币和本国货币你,其决定作用的都是单个的经济商品和单个的货币之间的交换比率。不同货币的交换,其比率是每一种货币和其他经济商品之间的交换比率。

【1】这段话出自米塞斯,他还以金本位和银本位的不同货币之间相互兑换关系的例子来解释。一公斤黄金m公斤的某种商品,而一公斤白银可以交换m/15.5公斤的相同商品,那么黄金和白银之间的交换比率是1:15.5。就如同850美元可以购买一部iPhone8,而用人民币需要5800元,那么美元与人民币的交换比率就是1:6.82。当然,这并不是表示不同货币之间的交换比率实际上按这种方式发展起来,而是说它必然按这种逻辑来进行:“货币的价值是按照它在交换中能够获得的消费品的数量而在主观上被估价而形成的,或者按照未来得到货币以进行付款需要出多少商品而估价的。”【2】换句话说,在建立各自对商品稳定的交换比率之前,建立两种货币稳定的兑换比率是不可能的。

比特币目前并未与任何一种商品建立稳定的交换关系,因此比特币与美元的关系不是货币之间的关系,而是一种商品(虚拟商品)对货币的关系。

市场一直存在这样一种意见,即认为比特币的市值在上升的足够高的时候(由于某种自我预期),比如超过全球黄金存量的总市值,它就会自动成为人们趋之若鹜追求的通货——这完全颠倒了货币发展的逻辑。恰恰相反,只有当比特币与多数商品建立(稳定)交换关系之后,它才会获得相应的稳定的市场价值,它作为交换媒介的价值才会显现出来,而不是仅仅作为改良记账方式和跨境支付的服务性商品,或者成为另一个出于美好预期的商业泡沫。

对于一种成熟的货币,人们以它来锚定商品价值,那么反过来,未来的货币必须在今天被商品价值锚定。因此,比特币要想成为真正的货币,必须在与真实商品交换中谋求发展。当务之急不是建立更多与法币兑换的交易所或币币交易所,也不是成立投资比特币的美元ETF基金,而是尝试与法币脱轨,建立独立的市场机制来扩大比特币商品交易规模。

我们在前文【3】中论证了,如果在先从扩大部分商品交换开始,比特币的币值波动性将下降,从理论上说这就能促使它成为真正货币。我们从这个基本结论出发,按照逻辑演绎的方式一步步来推导应该采取何种机制来实现这一目标。 首先,比特币应该从哪些商品开始发展它的规模交换呢?

假设一个消费者,他希望在购买初级财货之前获得一个比特币计价的价格指示,一般说来这主要取决于销售商的定价。而销售商的定价主要取决于生产商的出厂价。在生产条件不变的情况下,生产商的出厂价又主要取决于生产制造该产品的成本,即他们购进原材料和中间产品的价格。所有中间品的价格又主要取决于上游生产商的制造成本。以此追溯,价格指示将最终依赖于更高级财货的比特币价格。

因此,比特币首先应该在最高级财货即原材料领域开始建立规模交换和稳定的客观交换价值,才可能使得价格向下传导,最终为市场提供一个可依据的估价基础。

那么,如果要建立比特币的原材料市场,应该以何种组织方式呢?

我们知道,原材料市场与消费品市场的区别在于,它基本以集中性市场为主,而不是零散市场。目前,全球的主要原材料市场由大宗商品现货及期货市场构成,在许多国家形成全国性市场和区域性市场结合的二级结构。如芝加哥商品交易所(CME)、纽约商品交易所(NYMEX)、伦敦金属交易所(LME)、洲际交易所(ICE)、上海期货交易所(SCE)等则形成了全球性的大宗商品交易所,对主要大宗商品的价格走势拥有举足轻重的影响力。

就目前而言,有许多企业接受比特币的支付(可能在原材料市场还比较稀少),但这样的支付场景对于原材料市场是不太可能的。所以,我们认为如果可能的话,应该建立的比特币定价的大宗商品的集中交易市场。 不过问题是,这样的市场是否可能建立呢?它建立的条件是什么?

交易市场的关键是能要吸引足够多的买卖双方,对集中性大宗商品交易来说就是具有一定数量和规模的多头与空头。但这里有两个现实问题:第一,对于比特币的长期投资人来说,绝大多数抱有通缩预期,因此他们那较少有卖出比特币的意愿;第二,是否吸引到足够的大宗商品交易商作为卖方。

首先,我们在【3】中提到了如果要使比特币成为真正的货币,必须对通缩进行管理,以局部通胀进行对冲,形成对比特币商品定价机制的有效干预。那么,对于大宗商品而言,应该建立有组织的长期通缩管理机制。比如成立若干比特币的大宗商品投资基金,每只基金自行设定钉住一篮子大宗商品,如原油、燃料油、铜、铝、煤、铁矿石、小麦、大豆等。这里,我们强调一下这里所指的大宗商品除去了传统意义的黄金和白银,这是因为:我们所希望建立的是为生产加工所需的原材料商品的交换关系,而黄金和白银除少量工业用途,更多的是货币商品属性;另外,就建立一种独立的新货币体系而言,应该尽可能早地与旧货币体系脱钩。然后,优先建立大宗商品的多头头寸,即在一定时期卖出比特币交换商品来囤货。囤货的方式可以是仓库中的现货,也可以是远期交割的商品期货多头合约。利用未来有望成为货币的资产购买现时商品在财务上短期看是不合算的,不过在初期可控制投资头寸,然后利用比特币对商品的通缩效应逐步构建基金资产。基金可以采取固定比例投资,比如始终保持50%的仓位,只以比特币对法币的溢价部分建立更多头寸,这实际上是一种杠杆机制。

其次,在适当时机,建立比特币定价的大宗商品交易所。如果比特币对法币持续升值导致大宗商品对比特币持续贬值的趋势,使得商品的比特币计价比美元计价有溢价的话,则理论上应有部分大宗商品交易商中会转移到比特币市场建立商品空头头寸,进行跨币种套利。这一移仓过程的进度将取决于比特币的升值趋势和商品多头的规模。在市场大幅波动时,多头和空头的地位可能互换。

最后,这一市场必须达到一定的规模,至少在某些特定商品上达到全球市场的影响力,以建立比特币的定价权,这对于比特币的自我价格发现至关重要。比特币对法币汇率的高波动性部分是由于其在任何商品市场中交易规模相对太小,那些市场都由法币主导。如果在某些商品交换中,它的市场交易量达到优势地位,则会改变这种状况,从而建立该种商品的比特币定价权。假如金属锡市场50%的交易以比特币结算,那么世界锡价将由比特币主导,就如石油美元,那么生产商和贸易商不得不转而交易“锡比特”。 历史上不是没有类似的例子。从17世纪到19世纪早期,英国、荷兰等欧洲国家从中国进口大量的茶叶、瓷器、丝绸、生丝等货物,特别是茶叶贸易占了英国对华总贸易量的50%以上。而中国从明朝中期开始,白银就成为事实上的货币(它开始并非是官方货币,明朝政府滥发纸币导致人民拒绝使用官方货币而转而接受银锭)。欧洲人不得不从全世界采购大量的白银来支付对华贸易逆差,以至于挖空了美洲的大型银矿。可以说,在茶叶贸易中,确立了白银的国际结算货币的地位,在当时实行金本位的英国以及其殖民地印度也大量流通。

对商品交换的扩大将对比特币的币值稳定性产生积极的作用,从而又进一步推动比特币在横向与纵向两方面扩大商品交换范围和交换规模,这是一个正反馈过程。

这一机制除了降低币值波动率之外,还可以提升比特币的交换价值,即逐步提升比特币波动的下限。交易所除了提供大宗商品的比特币价格发现功能,还可以为比特币持有者提供一定意义上的价值担保,即比特币的交换价值在任何时候可以与一篮子大宗商品等价,如果考虑到法币长期通货膨胀的趋势,这一保证将更加牢固。比如它在任何时候可以交换若干数量的“锡比特”“大豆比特”现货或期货合约。如果由于法律政策、技术原因或不可预测因素的等原因导致比特币出现大幅回调,则大宗商品市场的刚性需求将会对比特币价格起到一定的支撑作用。

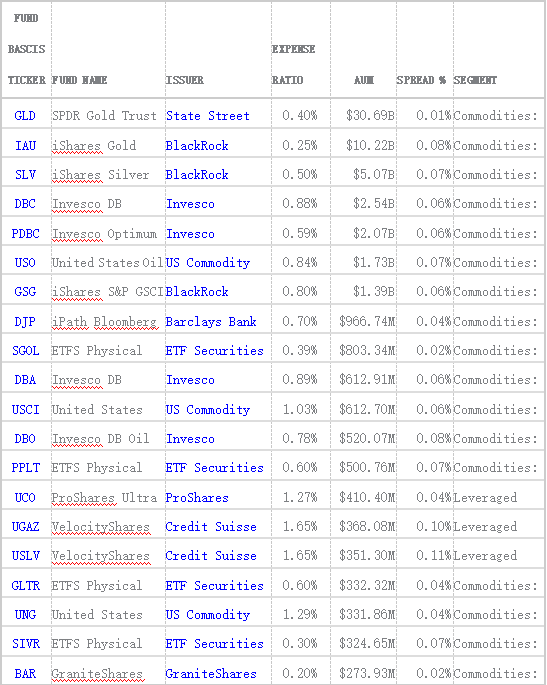

目前比特币市值超过1000亿美元,如果大宗原材料基金等比特币商品投资机构能够吸引10%资金,则将在比特币商品市场建立50-100亿美元的多头头寸。当然,目前比特币的估值没有考虑到建立原材料商品市场后,增加币值的稳定性和扩大交换价值的预期,如果考虑到这一因素,我们相信比特币估值将比现在有大幅提升。假如比特币市值达到10000亿美元,那么该类基金规模将达到1000亿美元或更多,这将超过目前美国交易的128只商品ETF基金的总规模(目前大约管理资产645亿美元,实际上除去黄金和白银等货币商品,非货币商品的ETF基金总规模约240亿美元),对大宗商品起到举足轻重的影响力。比特币价格发现的市场参与力量的增加将使比特币的客观交换价值在一定范围稳定下来,并在若干处于优势地位的商品形成价格锚定。

美国上市的商品ETF基金规模排名

目前投资商品的共同基金多采用交易所交易基金(ETF)的组织形式,一般有实物投资和期货投资两种投资方式,全球最大的黄金ETF基金SPDR Gold Shares即采用实物金条投资的方式,其在汇丰银行拥有巨大的金库。ETF基金跟踪某一特定商品或商品指数,投资标的明确,交易简单方便,深受投资人欢迎。比特币大宗商品投资基金可借鉴这一方式,当然需要在那些法律许可并对比特币持友好态度的国家来注册和运作。

只要在大宗商品建立稳定的市场机制,相关商品的比特币价格就有了参照物,那么比特币对商品的价格锚定就将逐步建立起来。同时上游向下游,生产者将向消费者进行价格传导,比特币的可接受性将大大加强,比特币锚定效应将向消费品类溢出,从国际商品贸易的结算货币向消费领域流通货币转化。从商品生产商和贸易商的角度,他们当然希望有一种抗通胀的结算货币来从事交易业务,特别对于持有远期合约的和套期保值者,这对他们来说也是有利的。当这一系列举措付诸实施的时候,比特币的交换价值将较现在大幅提升。

不过回头来看,这或许意味当初设立的大宗商品BTC基金的在财务方面的部分损失。但没有这开创性的一步却又无法取得这样的结果,而且他们的损失将会在另一种待展开的层面得到丰厚的补偿,并完全有可能把数字货币世界带入真正意义的货币时代。

比特币社区应该意识到,与其单方面的期待美元ETF进场救市,不如自己组织起来成为自己的商品比特ETF,我们的目标难道不就是最终成为交换商品的货币吗?

克鲁格曼也许说的对,比特币的价值取决于自我实现的预期,虽然他带有嘲讽的意味。不过,我们可以这样理解这种预期:如果人们真的把它当做未来货币那样去积极行动而不是消极等待、持币观望的话,那么这种预期就会有实现的可能。

注释: 【1】 米塞斯《货币和信用理论》第四章 第183页 【2】 米塞斯《货币和信用理论》第二章 第118页【3】 笔者所写 “试论比特币如何成为一种真正的货币”