Synthetix - 向 DeFi 的未来更近 1inch

合成资产

合成资产是一种金融衍生产品,可让用户在不持有实际资产的情况下获得与持有该金融资产相同的收益情况。例如 sETH,也就是合成的 $ETH,用户无需实际持有 $ETH,同样也可以获得 $ETH 的价格变动带来的回报

通过超额抵押 $SNX 铸造合成资产 synth

合成资产“synths”的价值受 $SNX 背书,用户需要在协议中质押 Synthetix 协议的原生通证,$SNX 作为抵押品才能铸造合成资产

Synths 目前由350%的抵押率支持,该比率可以通过协议治理进行调整。例如,当铸造 1sUSD 时,需要质押价3.5美元的 $SNX 作为抵押品

这个机制类似于 MakerDAO:想要获得稳定币 $DAI,需要先将 $ETH 抵押品放入 Maker Vaults 中,再借出以 $DAI 计价的贷款。同样,sUSD 代表了合成资产持有者的债务

统一债务池

与 MakerDAO 不同,Syhthetix 提供的不仅仅是超额抵押的美元稳定币。该协议还提供一系列合成资产,从 sETH、sBTC 等加密资产到 sGBP 和 sEUR 等法币锚定资产

被质押在协议中的全部 $SNX 被保存在一个统一的抵押池内,所有以 $SNX 作为抵押品铸造出的合成资产构成了一个统一的债务池。在操作上,用户只能铸造一种资产,即 sUSD,但用户可以将 sUSD 换成 Synthetix 提供的各种合成资产。例如将 sUSD 换成 sETH:兑换合成资产时,sUSD 将被销毁,并铸造出等值的合成资产 sETH。合成资产之间的交换是点对合约交易,不涉及交易对手,是将一种债务转换为另一种债务的过程

“无限流动性”和0滑点

合成资产之间的交易,例如将 sETH 兑换为 sBTC,既非通过订单簿交易,也没有通过 AMM 流动性池,而是在统一的债务池内将代表不同资产的债务进行了互换。合成资产按照由 Chainlink 提供的预言机价格交易(最近 Uniswap 预言机也被采用作为备用价格来源)

由于 Synths 之间的交易是一种债务的转换,例如 sETH 债务到 sBTC 债务的债务转换,因此可以交易的总可用流动性是债务池的总金额,交易价格直接根据预言机价格报价。无论下多大的订单,都不会影响报价。支付的价格始终是预言机价格,没有点差或价格影响。这就是为什么它称自己为“无限流动性”和0滑点

预言机问题

Synethetix 系统中所有合成资产的价格由预言机链上推送价格信息决定。这自然引发了抢先预言机报价进行交易的问题

DEX 上的抢先交易是一个众所周知的问题,通常是通过操纵区块中的交易顺序来获取利润

而 Synthetix 的情况略有不同。预言机价格的更新一样需要在区块中排队,等待执行。于是交易者可以支付更高的 gas 费用,抢在预言机价格更新前进行交易,赚取无风险的利润。例如,预言机价格显示 $ETH 的价格会上涨,抢在价格更新前买入 sETH,等价格更新后再卖出 sETH

Synthetix 通过牺牲用户交互体验来解决这个预言机的运行问题。每当在以太坊上的 Synthetix 上发生交易时,都会有10分钟的等待期。在此等待期间,用户不能交换、转让或销毁他们刚刚交易的 Synth。等待期过后,如果交易受到预言机价格更新延迟的影响,协议将计算交易费用 reclaiming/rebate 补回差额

交易加密资产的新路径

Synthetix 早在2021年11月就引入了 synths 原子交换(atomic exchange)功能,解决了抢先预言机交易的问题,同时取消了10分钟的等待期。最近又通过了一项关于优化原子交换的提案,这促成了Synthetix 与 DEX 聚合器 1inch 的集成

集成 1inch 促使了近期 synth 交易量的激增

同时,也增加了 Synthetix 的协议收入

为什么会这样呢?由于集成后 1inch 可以通过 Synthetix 引导交易,交易者现在有了一条新的路径来交易大额的 $ETH 或 $BTC,无需通过惯常的 AMM 交易通道(例如 Uniswap 之类的 x*y=k AMM DEX),从而避免了大额交易出现交易滑点的问题

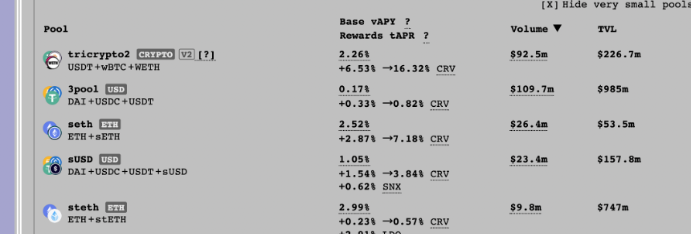

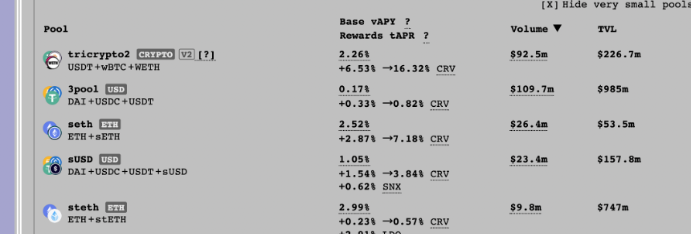

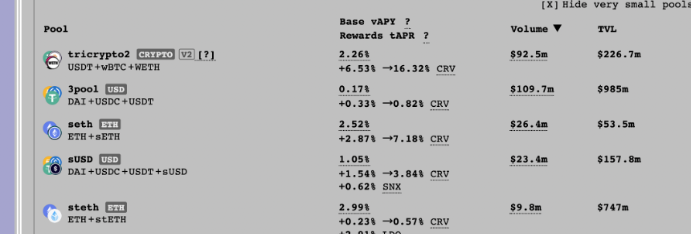

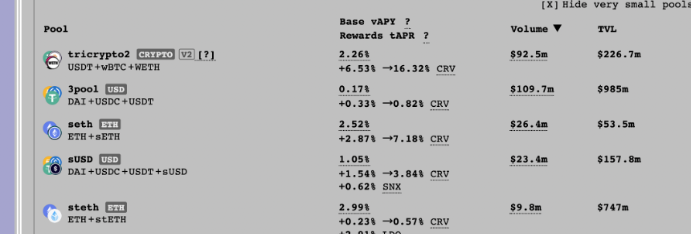

以 $ETH/$USDC 为例,交易者可以使用几乎没有滑点的 Curve 的 Stableswap 和0滑点的 Synthetix 来处理订单:

1.通过 Curve 将 $ETH 兑换成 sETH,几乎没有滑点;

2.通过 Synthetix 原子兑换功能将 sETH兑换成 sUSD,零滑点;

3.通过 Curve 将 sUSD 兑换成 $USDC,几乎没有滑点

并且以上交易可以通过 1inch 的交易聚合功能一键路由

只要可以在 synths 及其相应资产之间在 Curve 上建立足够深的流动性池,任何通证都可以通过这条路线进行几乎零滑点的交易

写在最后

Sythetix、1inch 和 Curve 都受益于这种新的交易方式。在 $UST 崩盘,市场对算法稳定币普遍持悲观态度之后,我一度对 Curve 的未来失去了信心,因为那些算法稳定币的发行商曾经是 Curve 的最大客户,并为各自的算法稳定币池的流动性参与 Curve War

但是,这些 OG DeFi 协议都是成熟的基础设施,它们的价值取决于我们如何以创新的方式利用它们。在这个熊市中,新的 DeFi 协议数量大幅下降,一些小型项目甚至停止运营。然而,这些 OG DeFi 还有更多的价值等待我们去发掘

在加密行业你想抓住下一波牛市机会你得有一个优质圈子,大家就能抱团取暖,保持洞察力。如果只是你一个人,四顾茫然,发现一个人都没有,想在这个行业里面坚持下来其实是很难的。

想抱团取暖,或者有疑惑的,欢迎加入我们——所有平台均为:开舒克的老陈

感谢阅读,喜欢的朋友可以点个赞关注哦,我们下期再见!

VitaminAi Joins Forces with WizoLayer to Bolster Web3 Rewards and Mining Ecosystem

This latest partnership between VitaminAi and WizoLayer combines the 2 innovative projects at the bl...

NEXBRIDGE and NEXPLACE Raise $8M Series A to Launch Integrated Bitcoin Capital Markets Ecosystem

San Salvador, El Salvador, 10th July 2025, Chainwire...

Best Crypto to Buy Now Includes Qubetics With $700k MEXC Volume as Immutable X Shows Volatility And OKB Remains Steady

Explore why Qubetics with its $4.20 ATH and OKB’s steady growth now stand among the best crypto to b...