Venture DAO 行业研报:宏观和经典案例分析、模式总结、未来建议

本研报的研究员均来自 NYU Violet Venture Club 与 Positive Venture DAO,指导教授为 Dr. Xi Chen,Chen为纽约大学斯特恩商学院 (NYU Stern) 终身教授,计算机系和大数据学院兼职教授。

注:因篇幅所限,本文仅展示概述内容,想要阅读完整版报告,请点击“来源链接”阅读全文。

一、 Venture DAO 宏观分析

DAO(Decentralized Autonomous)可以理解为基于区块链的, 以智能合约为运行原则的去中心化组织。DAO 的发展逐渐开始涵盖各类社区和业务需求,而 Venture DAO 将 DAO和 VC 结合起来,也逐渐成为大家进行早期项目投资的一种新型组织模式。与传统 VC 相比, Venture DAO 有以下突出特点:

1. 更广泛的人脉网络

2. 更低的资金风险

3. 投资决策更民主

4. 运营更透明

5. 退出更灵活

同时, Venture DAO也有劣势 ,表现在:

1. 法律税收制度合规的风险 。DAO 仍需要克服许多潜在的监管和法律挑战。

2. 缺乏大机构的背书以及早期项目的不确定性,使投资信用和投资范围受限 。现有的Venture DAO几乎都只投资Web3项目,在需要更大资金规模的传统金融领域尚无法挑战传统VC的地位。

3. 智能合约的技术风险 。目前 DAO 的生态系统还不够完善,黑客攻击的可能性是一个较大的风险。

总体来说,Venture DAO还是Web3生态中很早期的物种,但是已经有Metacartel, The LAO, Cult 等较为成功的案例,未来可期。

二、经典案例分析

案例一:CultDAO

-

概况

CultDAO 是第一个 100%去中心化的风险投资 DAO,有以下特点:

• 虽然是匿名项目,但很多 Web3 项目的创始人愿意为它背书。

• 项目由创始人启动,但与 Token 归属、智能合约、 uniswap 流动性提供相关的密钥已全部销毁。每当 discord 里有人问谁是项目负责人时,回答是“ No one and everyone”。

• 创始团队无法修改 DAO 的既定规则。 DAO 的投资/收益将通过智能合约运行,而智能合约的所有权已被销毁。很多伟大的公益事业 DAO 最后都不了了之,因为这些 DAO 的运转是以创始人的道德规范为前提,但人性不可预测。

2. 代币模型

2.1. 募资

于 2022 年 1 月 30 日拿出 50%代币在 unicrypt 预售,定价为共 250 个 ETH ,每个钱包只能购买 1 个 ETH。预售达到 125ETH 就能启动项目,最终募集 178.4 个 ETH,剩余未销售的 CULT 已全部销毁。预售募集资金的 60%已添加到 uniswap 中提供流动性,并被 unicrypt 锁死 264 年。此外,项目还将从代币$CULT 的每笔二级市场交易中收取 0.4%

的税进入国库。

2.2. 运营

对于预售募集部分剩余的 40%资金,一部分作为项目的启动营销费,一部分支付给开发团队作为研发、测试、审计的成本。对于未预售的 50%CULT,大部分进入 uniswap 中提供流动性,一部分赠予知名人士使其成为“The Guardians”(守护者) ,总额的 10%给到无偿工作的开发团队(12 个月内线性归属) 。

2.3. 投资决策

在购买代币$CULT 之后,只有把 $CULT 进行质押,获得质押凭证 $dCULT 才能参与投票和提案。 dCULT 持有者有两种身份:

• “The Guardians”(守护者) : dCULT 持有数量的前 50 名,有且仅有提案权。

• “The Many”: The Guardians 以外的 dCULT 持有者,也即 dCULT 持有数量 50名之后的地址, 有且仅有投票权。

若提案通过,则将由 DAO 国库拨款 13 个 ETH 进行投资。当国库每收集到价值 15.5ETH 的$CULT,且有已投票通过的提案,这些$CULT 中价值 2.5ETH 的 $CULT 就会被打入黑洞钱包销毁,另外的价值 13 个 ETH 的$CULT 将被投资给提案通过的项目。

2.4. 退出

被投项目需要在发行代币后,卖出预先约定的项目代币并换为 $CULT 归还给 CultDAO。其中 50%的 $CULT 被打入黑洞钱包销毁,另外 50% 的 $CULT 将作为奖励 分配给 $CULT 的质押者。

3. 团队

创始人( Mr O'Modulus ) 虽然匿名,但是已进行了 Solidproof 的 KYC 认证, 他是一种非常知名的加密货币的创始人。同时, Mr O'Modulus 也会邀请一些知名 Web3 项目的创始人担任守护者(Guardian) ,目前对外公开的有:@TrustlessState (Bankless 创始人) 、 @dominicVEMP (vEmpire DDAO 的 CEO) 、@auryn_macmillan(GnosisDAO)、 @hackapreneur(Justin Wu)、 @only_rares( Ethereum Towers 的 CPO) 、 @deepcryptodive、 @META_DREAMER 、 @abv_avg_joe 等 10 来人,知名人士仍然持续邀请中。 Mr O'Modulus 会给这些知名人士发送一定份额的$CULT,以确保他们能在前 50 名 CULT 质押者中。同时, Mr O'Modulus 认为知名人士不会出售 $CULT,因为他们需要维护自己的声誉。

4. 加入门槛

dCULT 持有者自动成为 Cult DAO 的成员。步骤是先买$CULT,然后通过质押$CULT来获得 dCULT。持有 dCULT 后才有投票权或者提案权。

5. 资金规模

截止 2022 年纽约时间 8 月 1 日,国库规模 536ETH,已投资金额 975ETH, $CULT 总市值约 5900 万美元。

6. 投资组合

由经济模型规定,单个提案固定投资价值 13 个 ETH 的 Cult 代币,具体投资的法币金额取决于当时的 ETH 价格。上一节【5.资金规模】中提到,已投总金额为 975=13X75 个ETH,由于每个提案固定 13 个 ETH,也即总共投资了 75 个提案,总提案数 107 个,提案通过率约为 70%。已投资 30 个项目,其中 DAO 有 7 个, NFT 和 Defi 项目各 2 个以

上,同时也有部分提案是在二级市场上购买现货,有 BTC/ DOGE /People 等。投资的项目有 PoolyNFT, Adrenaline Token, Crypto Natty, sonsofcrypto, peopleDAO 等。

7. 提案要求

前 50 名 CULT 质押者被定义为 守护者(The Guardians) ,这些守护者可以向 DAO提交投资提案,但没有投票权,前 50 名之外的 CULT 质押者都可以投票。因此,要向 DAO 提交投资提案,必须本人是守护者,或者找到至少一位守护代为提案。

提案需要包括的内容如下:

1. 被投资方协议代币的总供应量并且代币不能有任何铸币功能,审计必须证明这一点。

2. 13 个 ETH 的单笔投资占项目总供应量的百分比。

3. 完整的代币经济模型,以及 TGE 的具体时间。 ( TGE: Token Generation Event, 代币

生成事件,可理解为传统 VC 投资中的退出)

4. 如果被投资方已有对代币、智能合约的审计报告,必须提供。

5. 代币退出分配计划,释放方案可以是每日、周、月分配, 但最长锁定期不超 18 个月

三、Venture DAO模式总结

1、代币经济模型

1.1 募资

通过募资的去中心化程度,我们把Venture DAO 的募资方式分为 去中心化募资 与 半去中心化募资 。市面上大部分Venture DAO以半去中心化募资为主。

-

去中心化募资以在公开市场发售代币为主要募资方式。代币可以IDO、IEO(在交易所发行),也可以是可以公开交易的NFT,购买此代币通常没有门槛。比如CultDAO,Tiger VC DAO,AzerDAO。CultDAO从IDO和IEO的交易额中抽取0.4%的金额来充盈国库;Tiger VC DAO 通过公开发售NFT募资;AzerDAO通过发行并要求Venture DAO成员质押$AZD(IDO中)到国库中来募资。

-

半去中心化募资以在私有市场发售治理代币为主要募资方式,并且购买此代币通常需要通过DAO内部审核。比如MetaCartel Venture DAO,Pleasr DAO, The LAO,GCR。MetaCartel要求出资人质押ETH或 DAI 到国库,但是预出资人必须通过内部投票才能获得出资资格;The Lao 通过售卖LAO Token(未上交易所)募资;GCR以类似传统VC的方式募资,公开市场发售代币只是为了奖励社区成员。

去中心化募资的优势 :

-

符合Web3去中心化理念,有利于 叙事。

-

去中心化募资的Venture DAO能接受更多的出资人,所以每个人进入Venture DAO的资金 门槛更低,资金风险更小。

-

Venture DAO公开发行代币后资金 流动性更好。

半去中心化募资的优势:

-

因为有资金门槛以及筛选制度,DAO内的成员普遍 质量更高 ,可以为被投项目提供 更好的资源 。

-

资金管理规模更大 ,因为出资人更加高净值。

-

合规保障更多 ,因为模式更类似于传统基金,他们更好采用法律主体,比如Delaware LLC架构。

1.2 投资决策

投资决策框架基本是: 排队 > 投票 > 缓冲 > 待处理 > 完成 ,每个DAO的决策流程都相似。

以Metacartel为例:

-

排队 :投资提案提交并等待投票。提交的提案需要有充足的信息。

-

投票期(Voting Period) :每个提案7天,每天最多可以提交5个方案。成员对提案进行票决,51%即说明提案通过。

-

缓冲期(Grace Period) :提案的投票期截止,有7天时间的缓冲期。有成员不赞成投票结果可以在这时选择怒退。

-

待处理 :缓冲期结束后,提案进入待处理阶段,可由任何一名成员进行处理,实现该提案的目标(例如,分配份额、接受贡献)完成。

-

凡是处理完的提案会与其他所有呈最终状态的提案一起记录在 DAO 内(IPFS上)。

大部分Venture DAO的成员 同时拥有提案权和投票权 ,小部分Venture DAO 只有代币质押前几十名的成员有提案权 。有一些Venture DAO会设一个 十人以内的小投委会 ,项目通过了大众投票后需要再经过小投委会的同意才能通过,这样可以更好的 把关项目质量 ,但也冒着更中心化的风险。

提案和投票的时间,每个提案的平均投票比例:各个Venture DAO的在提案发布之后供成员参与投票的时间不等, 投票期基本在5-14天内 。各个Venture DAO对提案通过的标准设置大同小异, 一般满足20% 参与度和赞同多于反对两大条件之后即可通过提案。每个提案的平均投票比例也并未达到非常高的程度,鲜有超过50%的,多数都是30%左右,反映出成员的参与度与笔者的想象还是有一定的差距。对于初创的Venture DAO来说, 提升成员的参与度 是值得思考的问题,进一步利用DAO的去中心化优势也是初创Venture DAO后来居上的机会。

1.3 退出

投资退出获得回报的过程大部分以这三种形式呈现:

-

等待国库资金增值 (通过项目币权解锁或者股权增值退出),但是具体国库允许的退出年限每个DAO不一样。

-

用被投项目方的代币/退出金额买 自己的代币 ,使自己的 代币升值 。

-

投资盈利退出后 空投 自己的代币给成员。

要中途退出DAO主要用两种方式:

-

怒退(Rage quit) :成员对investment不满意可以随退出,并且获得他们还未被分配的资产。他们已经投资的项目将给他们保留权益。

-

把自己的 股权转让 给DAO内部其他成员。

总体来说,去中心化募资的Venture DAO退出时会更注重 自有代币升值 ,而半去中心化募资的Venture DAO的退出方式更像传统基金, 直接分红 。

2. 代币发挥的作用

为了方便DAO去进行募资与治理,每个Venture DAO会创立一个代币经济模型。

-

大部分DAO所发行的代币会同时发挥 募资 与 治理 的作用。如果此代币只用于治理,说明这个Venture DAO的募资环节偏中心化,比如 熟人圈内募资 。如果Venture DAO想让 更多的有意愿的投资人加入 到DAO的管理中的话,DAO会更倾向于发行兼顾募资与治理作用的代币让整个DAO组织更加地去中心化。

-

募资代币也分为IDO/IEO之后的代币,和不上交易所的代币。如果此代币有IDO/IEO,往往意味着更加去中心化的募资,比如CultDAO, AzerDAO,Tyger Venture DAO。不上交易所的募资代币对于购买者(出资人)一般有一定门槛要求,比如Metacartel,The LAO。GCR的代币也上了交易所,但GCR官网明确说明IEO的代币没有实质价值,只用来内部治理与奖励。

3. 加入门槛

加入Venture DAO通常通过一下几种方式:

-

购买公开或非公开代币/NFT ,进行质押 。比如CultDAO要求购买CULT币并质押到国库中,Tiger VC DAO要求购买Tiger系列NFT并质押。

-

有些DAO在代币质押后还需 内部人员投票决定 能否加入,比如MetaCartel。

-

代币未公开发行的Venture DAO往往有更多的 法律合规要求 ,如The LAO, MetaCartel均在美国特拉华州设置了有限责任公司的法律主体(Delaware LLC),且成员需要 满足SEC对合格投资者的要求 。

4. 合规要求

半中心化募资 的Venture DAO通常有着更完善的法律体系,而完全去中心化募资的Venture DAO一般没有法律主体。

根据DAO主要成员所在位置的不同,DAO面临的合规要求也不尽相同,相应的也会影响DAO的人数上限和加入门槛。

-

以The LAO和MetaCartel为例,二者主要成员均在美国境内且为法律上的 美国公民/永居身份 ,因此注册了 Delaware LLC ,而这也带来了人数上的法律限制, 上限为99人 。由于美国相关法律对公开发行的界定在99/100人的范围,因此人数超过99人,他们的代币就有可能被SEC认定为公开发行的证券。但The LAO和MetaCartel在受到制约的同时也得到了更多法律保障。

-

像CultDAO这类去中心化程度更高的Venture DAO就 没有法律主体 ,因此不受这些条款限制。但是出资人的资金也没有受到相应的法律保护,如果资金规模庞大也有可能受到SEC的处罚。

5. 人力架构

人力架构指的是Venture DAO内部成员的组成结构。成为Venture DAO成员的前提 有质押代币或NFT、出资并签署法律协议 等方式。

-

第一种:质押量前x名有且(只)有提案权,其他人只有投票权。(代表: Cult DAO)

-

第二种:所有人都有提案权和投票权。

-

第三种:分为出资人和出力人。出力人不用出资,但一定要有劳动力贡献,没有贡献就会被开除。出资人可以自由选择是否贡献劳动力。(代表:the LAO, metaCartel)

6. 团队

较为成功的团队通常具备 至少一个以下特征 :

-

创始人很厉害,比如CultDAO,能通过个人关系请来知名Web3从业者来为自己背书。

-

DAO成员平均很强,比如Metacartel中有多位项目创始人,资深技术人员,财务法律专业人员。这样被投资项目方可以得到类似孵化器的支持资源,并且找来的项目更优质。

7. DAO社区作用

社区为Venture DAO提供的价值:

-

聚拢了多个方向资深从业者的DAO社区能给项目方提供类似 孵化器 的支持,比如技术、法律、财务等投后管理内容,既能增加被投项目成功率,也能增加DAO对项目方的吸引力。

-

有着相似 理念和愿景 的成员组成的DAO社区可以更加地明确DAO的投资方向,在决策阶段可以 更高效地决策 ,减少因能力所限带来的不必要的分歧。

-

有实力的社区成员可以为DAO提供强大的人脉关系网,增强 获取项目 的能力。

-

DAO社区可以 汇集信息、提高信息传播效率 ,便于交流研究成果,产出更多有价值的信息。

8. 管理资金规模

我们在本篇报告中所提及的DAO基本都有着较大的资金规模。

-

公开发行代币的匿名项目 CultDAO ,截至7月29日总市值约为7600万美元,国库规模为698.9ETH,已投资金额949ETH。

-

有多位a16z投资人、专注投资NFT的 Pleasr DAO ,初始资金为52.5万美元,截至今年2月最近一轮募资前,资金规模为8360万美元,他们预计募资后将达到1亿5000万美元,实际金额尚未披露。

-

在DAO鼻祖项目The DAO基础上创立的 The LAO ,截至7月29日总共收到了18378个ETH,合计约3150万美元。

-

顶流投研社区 GCR(Global Coin Research) 完成了3100万美元的对外投资,举办了100多场活动,订阅者达到3万人。

-

在发行NFT募资的Venture DAO中, AzerDAO 的资金规模约为600万美元,今年5月底开始发售NFT的初创项目 Tiger VC DAO 的国库也有约42万美元。

9. 代币总市值

本节内容将简单介绍Venture DAO的代币发行情况、市值和影响因素。

-

Venture DAO的代币通常会分为: 在交易所发行 的代币, 未在公开市场发行 的代币。

-

大部分的Venture DAO并没有公开市场发行代币。

-

在公开发行了代币的项目中,比较有名的有 Cult DAO (截至8月1日, 市值5900万美元 )和 Alpha Venture DAO (截至8月1日, 市值7100美元 )等。

-

除了经济模型中与投资能力相关的基本面因素外,代币市值还受到 DAO营销行为 的影响。以CultDAO为例,精心的社媒运营和传播间接提高了投资者们对其代币的关注度和认同。

10. 投资组合

-

项目平均单笔投资金额:因很难查到每个Venture DAO在每个项目上的具体投资份额,故( 定义平均投资额=项目该轮融资金额/参投机构数 ,如项目A最新一轮融资1000万美元,由20家机构投资,则平均投资额为50万美元,以此拟合各个Venture DAO的投资情况。)CultDAO每个投资提案为13个ETH,具体的法币价值取决于当时ETH的市价。The LAO(42笔投资)和MetaCartel(29笔投资)的平均投资额的 中位数不超过50万美元 ,它们平均投资额在100万美元以上的单笔投资也在个位数。

-

不同Venture DAO投资领域的侧重有所不同,高度取决于团队背景和市场形势。

四、给Venture DAO Buidlers的建议

Positive Venture DAO 的研究员认为, Venture DAO 的去中心化程度主要取决于“募资”方式。

1. 如果创始团队想完全践行去中心化理念、并且让每个参与者资金风险足够小,则更适合采用 去中心化募资方式 , 比如公开发行代币或者 NFT。随之而来的风险是 VentureDAO 成员质量层次不齐,不利于管理与资源整合;公开市场价格控制需要耗费大量资源,并且仍然难以控制;资金管理规模无法扩大。这种方式适合有以下特征的团队:

• 有强大的市场营销能力与资源;

• 已经在做其他项目(比如 Gamefi)绑定此 Venture DAO,这样Venture DAO 可以和其他项目的代币联动;

• 具备市值管理能力,防止币价波动过大。

用此模式的 Venture DAO 往往成员人数众多, 所以人力架构上建议只把提案权赋予代币质押的前几十名, 其他成员只拥有投票权,这样可以保证提案质量。退出时建议多把变现金额与自有代币联动, 提升自有代币价值。

2. 如果创始团队想要建立有更加高质量人才的 DAO 社区,并且让资金容量更大, 则更适合半去中心化的募资方式 , 比如发行非公开市场的链上代币。但是合规门槛较高, 合格成员选择人群更小。

这种方式适合有以下特征的团队:

• 创始团队的资源人脉足够强大, 能够触及到足够多高净值、高素质人群。用此模式的 Venture DAO 成员数量会收到限制(法律限制,或者仅仅为了保证成员质量),所以大家可以同时拥有提案权和投票权。如果有成员愿意出大笔资金,但是没有精力去管理同样比例的投票权,则可以参考 Metacartel 架构,一定程度上把出力人和出钱人分开, 让 DAO 在管理规模扩大的情况下,依旧保持投票权平等。

从 Venture DAO 的建立来说,初期轻量级启动可以在开曼/新加坡/BVI 等地注朋—个能签署有效法律合同的最小可行法律主体,并以这个主体与投资的项目方签署法律合同。以开曼基金会为例,可以让 DAO 的成员均成为基金会的股东,在智能合约之外再多一重保障。这也是很多 Web3 初创 VC 已经采用过并且得到实证的做法,先以最小可行单位启动, 等投出了一些项目、接触到更多的资方之后再进行完全态的法律设置。

来源:比推

TON Launches UAE Residency Program via Crypto Staking as Token Sees Price Breakout

TON launches UAE Golden Visa using $100K crypto stake while Toncoin price rises 8%, trading volume i...

How to Make DOGE and XRP Daily Income of $37,777: Explore the Advantages of Quid Miner GreenMine 2.0 Cloud Mining

Quid Miner offers a safer, passive income path for crypto holders amid market volatility through AI-...

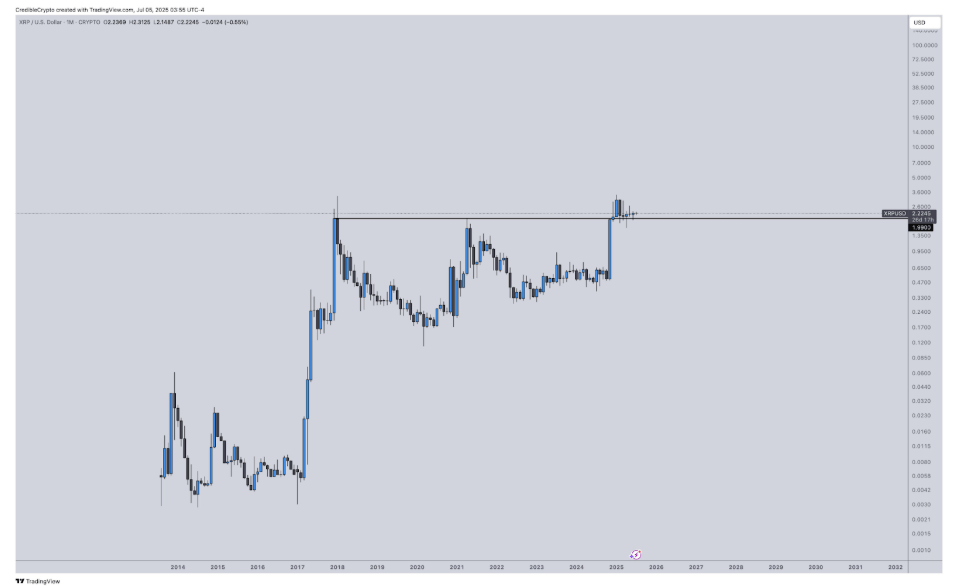

XRP Eyes Breakout As Analysts Predict Rally Alongside Real-World Adoption

Despite its choppy price action in the past seven days, the mood in the XRP camp is increasingly bul...