a16z:该如何决定公司的最佳融资选择?

编译:RR

信息来源自a16z ,略有修改,作者Shangda Xu, Alex Immerman, David George

当资本变得更加昂贵时,你将如何评估并决定公司的最佳融资选择?

创始人倾向于从估值和稀释的角度思考,而投资者可能更想知道他们在下跌时收益的最低保证和上涨时的潜在收益规模。

在正常的市场中,投资者有时(但不太频繁)会使用合同条款——比如大于1倍的清算优先权、认股权证和反稀释条款——以创始人希望的估值进行投资。在低迷的市场中,当资本更加昂贵,估值下降时,这些结构化的交易——即带有非标准条款的交易——变得更加常见,因为创始人会想方设法避免以低于上一轮的每股价格筹集资金。

这篇文章的目的是帮助初创公司了解用于提高总体估值的不同合同条款、投资者如何看待和使用这些条款,以及在签署之前要考虑的影响,特别是对股权稀释的影响。

股权到债务的范围

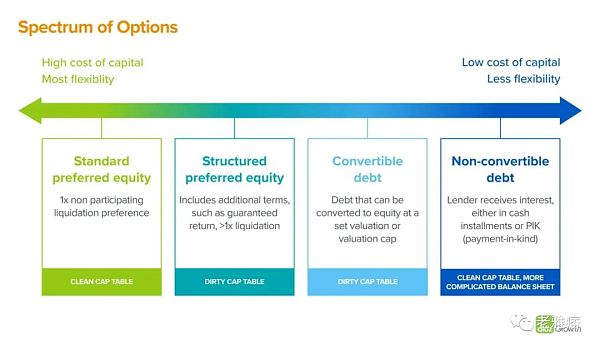

在实践中,不同的选项和术语可以组合在一起,在后面的部分中,我们将深入研究用于优化股权提案的具体术语,并对常见场景进行并列比较。不过,为了简单起见,我们来看看四种高级选项:标准优先股、结构性优先股、可转换债券和不可转换债券。这些选项可以大致可以被认为是在以资本成本和稀释为代价换取灵活性的范围内。

就股权而言,标准优先股(而非普通股)是私人机构投资者最常见的股权结构。当某人获得一份“干净的条款清单”时,这通常意味着具有1倍非参与性清算优先权的标准优先股(关于清算优先权的更多内容将在下一节中介绍)。另一方面,不可转换债券在利率上限制了贷款人的回报,因此尽管股权结构表更加复杂,但可能会形成一份“干净的条款清单”。

在其中,结构性优先股和可转换债券通常被认为是“肮脏的条款清单”,因为它们增加了为投资者提供甜头的交易条款,比如增加潜在收益增量或提高保证的最低回报。

经济交易的甜头

结构化条款和交易尽管被称为“肮脏”,但其本质上并没有好坏之分,我们在这里也并不是来告诉创始人什么是适合他们业务的正确条款。然而,我们确实希望确保创始人理解结构化交易的权衡。无论条款清单如何,创始人都会关注估值。如果以同样的条件,但以更高的价格筹集到同样数量的资金,融资对现有股东的稀释作用就会更小。

虽然结构调整可能发生在上一轮融资中,但它通常被视为将前一轮估值下降幅度最小化的一种手段。例如,创始人可能会选择以40%的折扣接受一份“干净的”条款清单,或者接受一笔结构化的平轮融资。大多数员工、客户和合作伙伴都不知道它的结构,而且平轮听起来比40%的流血融资要好。

实际上,最好的融资方式是在估值和稀释之间找到正确的平衡,以协调投资者、董事会、创始人和员工之间的激励。在这里,我们将深入探讨一些最常见的用于提高整体估值的“甜头”,以及它们如何影响稀释和利益相关者的一致性。

认股权证

认股权证是什么:认股权证是投资者和创始人构建合同的最常见方式之一,目的是将一轮流血融资变成平轮融资。认股权证(或期权)会赋予投资者权利,但不是义务,在到期日之前,以预定的行权价格购买预定数量的公司股票。到期日的期限从几个月到十年不等。行权价格有时可以低至一美分(甚至不到一美分),所以也被称为penny warrant。

重要原因:行权价是用来提高估值的核心杠杆,但认股权证的行权价越低,稀释的可能性就越大。特别是penny warrant,其本质上是公司的免费增量股票,因此它们压低了融资的“实际”价格。

次级融资

次级融资是什么:在次级融资中,投资者从现有股东手中购买股票。这与公司发行新股,以换取公司股权结构表上现金的一级融资形成了对比。投资者可以在一次融资中以较高的估值购买优先股,同时也可以以较低的价格从前一个投资者那里购买次级股权(通常是没有保护的普通股)。

重要原因:购买打折的次级股票会降低投资者的平均购买价格。通常情况下,较低价格的次级与一级股票混合在一起,为投资者提供了较低的有效价格。由于新的一级股票以更高的价格发行,而现有股票以更低的价格出售,这使得整体估值更高,稀释程度最小。然而,次级股票对投资者的保护较少,而且根据卖家是谁,可以被解读为负面信号。例如,如果创始人在次级交易中出售股份,他们就是在以低于总体估值的价格减少自己的所有权。

有时,投资者的需求可能是相对固定的,因此任何用于次级销售的投资都会减少一级销售的可用金额。因此,对于有下游资金需求的公司,他们可能会优先考虑一级而不是次级。

转换价格

转换价格是什么:转换价格是可转债转换为股票的价格。本质上,这是债务出借人的执行价格。转换价格可以是估值上限,也可以是下一轮优先融资的折扣,或IPO的基准(例如,债务转换价格为IPO价格的20%折扣)。

重要原因:可转债允许出借人在参与公司上行趋势的同时获得回报(包括利息),就像在不那么乐观的情况下的债务一样。创始人通常希望设定尽可能高的转换价格,就像给一轮融资定价一样,以最大限度地减少稀释。

反稀释条款

反稀释条款是什么:IPO棘轮等反稀释条款通过在未来一轮或IPO定价低于预定水平的情况下给予投资者更多的股份来保护投资者免受当前一轮定价过高的影响。

重要原因:对投资者来说,反稀释在整体估值较高的情况下提供了更大的安全性。如果之后估值下降,特别是在IPO时,他们将获得更多股票来弥补部分或全部的差额。如果估值下降,对创始人和其他不受保护的股东来说,这意味着(通常是显著的)股权稀释。尽管几乎所有的股权融资都有基于价格的反稀释保护,但“棘轮”保护通常只存在于结构性交易中。

清算优先权

清算优先权是什么:清算优先权是指在清算的情况下,谁先得到偿还,以及偿还多少。优先权是指投资者得到回报的顺序,最优先的投资者将首先获得回报,这使他们最安全。

倍数是指在支付较低级别投资者之前必须支付的原始投资的倍数。通常情况下,投资者会采取1倍的清算倍数,因此他们会在普通股股东得到任何东西之前拿回自己的钱。然而,清算优先倍数可以大于或小于1倍。

清算优先权也可以是参与性或非参与性的。非参与清算优先权是指投资者获得基础清算优先权或该投资者按比例拥有公司的价值中的较大者。参与清算优先权是指投资者在支付清算优先权后获得的清算优先权及其按比例拥有的公司价值。

例如,假设一家公司的价值为10亿美元,有一个投资者的清算优先权为1倍,该投资者投资了1亿美元,拥有20%的股份。出售时,投资者将首先获得1亿美元,剩下9亿美元。然后,他们将根据他们的所有权比例获得9亿美元中的20%:总共获得2.8亿美元,或28%的总股本价值。

重要原因:在下跌情况下,清算优先权最为重要。如果公司以高于投资者为优先股支付的每股价格乘以清算优先权倍数的每股价格退出,则该优先股会转换为普通股,如果不参与,则对普通股持有者获得的收益没有影响。然而,如果公司以较低的每股价格退出,或者在破产的不幸情况下,投资者将在普通股股东获得任何收益之前收回他们的投资(或其中的一部分)。

大多数“干净”的融资规定,所有优先投资者都在平等的基础上获得清算优先权。一些结构性投资者力争获得高级清算优先权,即最新的投资者先于现有投资者获得清算优先权。

1倍优先清算权是投资者的标准,它通过保证投资者的回报、防止创业团队按比例对投资者的现金进行分红,并带着投资者的钱跑路来保护投资资本。然而,在下跌市场中,当投资者变得更加厌恶风险时,以更高的倍数进行清算更为常见。

PIK利息

PIK利息是什么:与按季度或年度支付现金不同、“PIK”将证券的原始投资与所有结构和保护措施结合了起来。这些实物支付可以表现为结构性股票交易中的股息,也可以表现为结构性债务交易的应计利息。

例如,一张现金利率为10%的1亿美元票据将支付1000万美元的利息,一年后仍有1亿美元的本金,而10%的PIK利率将不支付任何款项,但一年后仍有1.1亿美元的本金。再过一年,现金利息票据将再支付1000万美元,本金仍为1亿美元,但PIK利息票据将再次不支付任何款项,本金为1.21亿美元(即1.1亿美元的10% = 1100万美元,1.1亿美元+ 1100万美元= 1.21亿美元)。请注意,原始票据的所有特征和条款将与PIK一起保留。例如,如果有1.5倍的流动性偏好,这将适用于所有1.21亿美元的本金,而不仅仅是最初的1亿美元。

重要原因:PIK利息意味着在应计股权或债务未偿付期间没有现金流出,但会导致更多的股份、结构化股权交易,或在期限结束时的更多本金。这可能意味着更多的稀释或更大的还款现金支出。通常情况下,这些PIK付款是复利的,所以投资者会收到额外的股息或利息,这些加起来相当可观。

治理条款

治理条款是什么:结构化交易通常具有更强的治理条款,并为投资者增加了一些障碍。最常见的治理条款之一围绕着IPO自动转换,即股票在IPO时自动转换为普通股。自动转换是一种标准做法,但投资者可以通过要求对自动转换进行多数投票或在IPO时保留投票阻止自动转换的可能性,来获得递增期权(以及IPO时的杠杆作用)。其他治理条款可以添加保护性条款,以确定新投资者是否对董事会构成有强大的投票权、否决权等。

重要原因:期权对投资者来说很有价值,尤其是考虑到结构性交易中的许多保护措施(流动性偏好、最低回报、以债务形式偿还的能力)会在IPO时失效。

资本重组/强行批准/付费参与

这是什么:如果形势非常严峻,投资者可以争取一份带有“资本重组”、“强行批准”或“付费参与”条款的条款清单。虽然结构不同,但它们大多数涉及将所有现有投资者的优先股按1:1或更低的比例转换为普通股(5:1、10:1等)。这就取消了现有投资者的所有清算优先权和其他权利,并且在对话比率较低的情况下,极大地稀释了所有现有投资者的权益。然后,新投资者通常会获得优先于早期投资者的优先股。

重要原因:“重述”或“强行批准”条款清单通常会出现在一家公司相对困难的时候。这种结构允许新投资者投入受保护的新资金,因为他们现在处于最优先级,并允许新投资者将新资金投资到清算优先级较低的公司(对于已经筹集了大量资金的后期公司,这一点可能会变得相当重要)。“付费参与”的条款清单可以产生同样的效果,但它还具有激励公司现有投资者继续参与公司融资的附加效果。

假设场景/条款清单

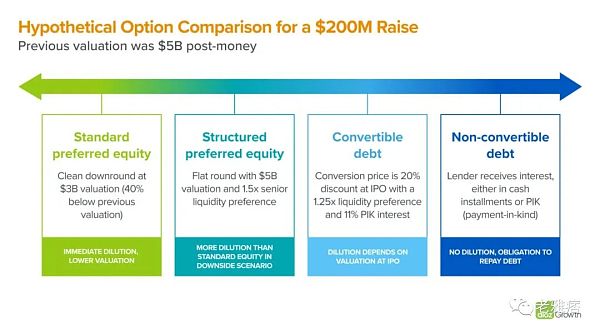

现在我们已经列出了一些最常见的结构化术语,让我们看看它们在不同的融资场景中如何发挥作用。为了设定我们的情景,让我们假设一家公司上次融资时的估值为50亿美元。自从那次融资以来,市场变得更加艰难,该公司不得不在“干净的”流血融资、结构性融资、可转债或不可转债之间做出决定。

在每个场景中,我们都会给出敏感度表,我们会在a16z使用该表来量化公司的内部收益率(IRR),这是投资者评估潜在回报和稀释的一种方式。对于每个具有给定结构的提案,我们将插入模型,以评估预期时间框架和潜在退出价值的资本成本和稀释。

场景1:流血融资比之前的估值低40%左右

流血融资是公司以低于其先前融资中发行的股权的每股价格出售股权的融资方式。在我们的第一个场景中,该公司将通过标准优先股进行一轮流血融资,以30亿美元的投前估值或比之前估值低40%的价格筹集2亿美元。新投资者现在持有约6.3%的公司股份(不包括任何可能触发的对现有投资者持股的反稀释调整)。如果该公司在50亿美元的前期融资中进行了平轮融资,那么新投资者将持有该公司约3.8%的股份。

作为投资者,我们对流血融资的估值和溢价融资大致相同:我们会从头开始,而不是固定在之前的估值上。我们评估公司的业绩、商业模式、市场机会、管理团队,以确定我们愿意支付的估值。有时这会高于上一轮的估值,有时要低,但我们尽量不过度依赖上一轮的估值,而是基于我们当前对该公司未来潜在现金流产生能力的评估来形成我们对估值的看法。

优点:流血融资可以保持资本表的清晰,这对激励机制的调整特别有价值。

缺点:与平轮或溢价融资相比,流血融资会更多地稀释现有股本,并可能向市场发出负面信号。此外,流血融资还会影响员工士气,尤其是如果它让他们的期权置于风险之中。

对于创始人来说,进行流血融资通常意味着担忧:看到自己的期权和股票贬值的现有员工会不会开始寻找新的工作?未来的员工是否愿意加入?客户和合作伙伴会不会担心我们提供服务的能力?如果我们现在进行流血融资,将来会不会在融资方面遇到困难?这些都是合理的担忧,在流血融资中,你需要意识到这些问题并准备好应对它们。

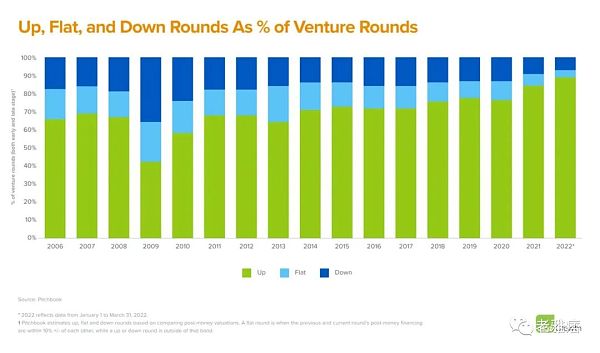

然而现实情况是,即使在经济景气时期,流血融资也远比大多数人意识到的要普遍。事实上,已经进行过流血融资的公司包括了Facebook、Square、DoorDash和Box。从2006年到2020年,平轮和流血融资占风投融资的28%。在2009年全球金融危机结束时,风险投资融资的中位数是平轮,超过三分之一是流血融资。

当一家公司接近IPO,拥有更多的投资者和拥有股权的员工,且一个干净的股权结构表变得更加重要时,流血融资可能是最好的选择。

场景2:具有1.5倍优先流动性偏好的结构性优先股

在我们的第二个场景中,该公司以50亿美元的估值筹集了2亿美元。新投资者将获得1.5倍的优先非参与流动性。假设股票数量没有变化,新投资者现在拥有约3.8%的公司股份;在并购中,新投资者也被保证在任何先前的投资者或普通股权持有人分享经济利益之前至少获得1.5倍的收益。最典型的是在IPO情况下,优先股将以1:1的比例转换,因此高于1.0倍的清算优先权不能确保回报,尽管这些投资者可能在IPO的情况下商定了最低回报。

优点:这种结构的结果是整体估值没有变化,并带来强劲的上升空间,而且稀释程度比流血融资要低。

缺点:1.5倍的优先流动性偏好通常可以在前几轮投资者和普通股股东开始参与之前,保证新投资者在所有情况下(除了最糟糕的下行情况)都获得回报。

总结:结构性优先股可以帮助保持整体估值,在上行时稀释程度更小。然而,如果公司的表现不如预期,新投资者将在老投资者和普通股股东开始参与之前获得回报。

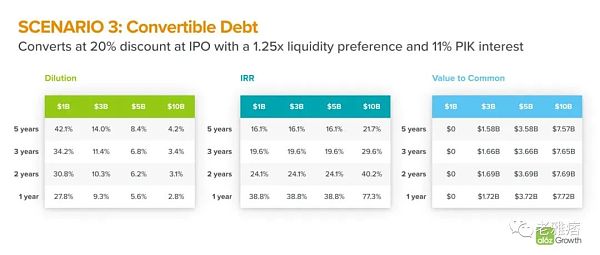

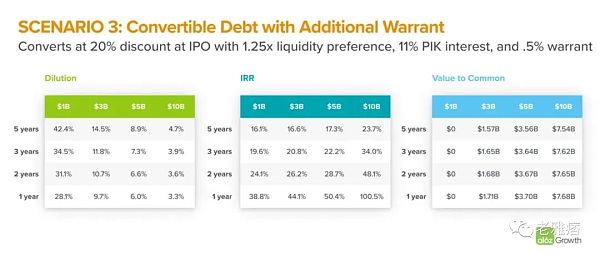

场景3:2亿美元可转债,在IPO时以20%的折扣转换,拥有1.25倍的流动性优先权和11%的PIK利息

对于我们的第三个场景,该公司将获得2亿美元的可转换债券,转换价格为IPO价格的20%折扣,11%的PIK利息,以及1.25倍的优先流动性偏好。新投资者的所有权取决于IPO价格和时机。举个例子,如果公司的估值在两年内比上一轮翻一番,在IPO时达到100亿美元,那么可转债将转换为公司股份的2.4%。另一方面,如果公司IPO价格为50亿美元(与之前估值持平),可转债将转换为约4.8%的公司股份。如果该公司IPO价格为40亿美元(比先前估值低20%),可转债将转换为公司股份的约6.0%。

如果我们在上述情况下加上0.5%的认股权证,这将进一步为投资者带来好处。

注意,由于认股权证的稀释是在可转换债务转换之前设定的,因此认股权证也会随着较早的优先股和普通股一起被稀释。退出股权价值越低,可转债的稀释作用就越大,因此认股权证和现有股东的稀释程度越高。

优点:这种结构不会导致整体估值发生变化,而且可以根据IPO时的估值来确定具体的稀释程度,如果公司暂时正处于困境中,并且在IPO时对未来的前景感觉更好,这将是很有帮助的。

缺点:可转债是一种成本相对较高的债务(包括利息),它增加了资本结构的复杂性。如果公司的价值增长超过了标准,可转换债务将充当股权。如果公司的价值下降,可转换债务将作为昂贵的债务,在流动性事件中具有优先于股权的优先权。

总结:如果该公司表现好于标准优先股,可转换债券有助于维持整体估值,并将限制稀释。然而,这给资本表带来了复杂性,如果公司的表现不如预期,可能会造成严重的稀释。

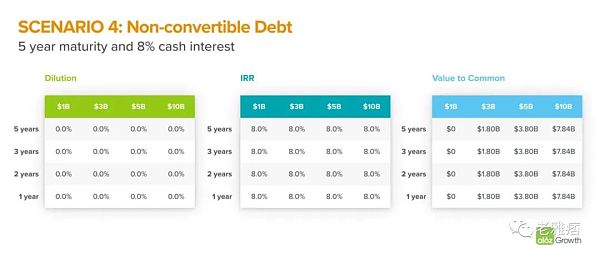

场景4:2亿美元债务,5年期,8%现金利息

在我们的最后一个场景中,该公司承担了2亿美元的风险债务,现金利率为8%,期限为5年。该公司在结算时立即支付约500万美元的费用(直接扣除),然后必须在未来五年每季度支付400万美元(每年支付1600万美元)。在第五年年底,该公司必须偿还2亿美元。该公司还必须遵守贷款人的协议,并向贷款人提交详细的财务和其他合规报告。

优点:香草风投贷款便宜、简单,还能保持股权结构表干净。

缺点:风险债务的可获得性取决于公司的健康状况。在经济低迷时期,风险贷款可能更不容易获得。作为承担风险债务的一部分,风险债务由风险承受能力较低的贷款人发行,所以可能需要更多的契约和报告。其灵活性也可能很低,公司必须定期支付现金利息,并需要在5年结束时一次性支付本金,而这将影响现金流。

风险债务优先于股权,因此在不利情况下,首先分配的资本将先于任何股权持有人分配给债务持有人。

总结:风险贷款是一种继续为企业融资的简单、低成本的方式。作为资本结构中最优先的部分,这些债券持有人将最先被支付。当商业模式被理解,并且公司可以在现有现金余额的基础上实现盈利时,风险债务对公司来说是一个很好的选择。然而,风险债务往往伴随着严格的报告要求和契约,以及严格的利息和本金支付时间表。

对于创始人来说,首要任务是获得下一轮资金或现金流,而当市场转向时,这项工作会变得更加困难。但如果你能在融资策略中实现稀释、估值和灵活性的适当平衡,这将成为一种战略优势,不仅能让你度过萧条时期,还能让你处于一个有利位置,在市场复苏时获得市场份额并实现增长。

Pundit Warns XRP Investors To Not Make This Grave Mistake This Cycle

A powerful message has emerged from a recent episode of the Good Evening Crypto YouTube show that ur...

Top Layer-1 Projects by Social Activity: $BTC, $ETH and $SOL Secure Top Positions

Bitcoin ($BTC), Ethereum ($ETH), and Solana ($SOL) lead in Layer-1 social activity rankings, reflect...

Breaking: Ripple’s XRP Hits New ATH Following Successful Crypto Week

The post Breaking: Ripple’s XRP Hits New ATH Following Successful Crypto Week appeared first on Coin...