以太坊上海升级中哪些质押协议会崛起?

DeFi中出现了一种新的叙事。即将到来的以太坊升级将对流动性质押协议产生巨大影响。以下是我为什么认为流动性质押是一个不断增长的趋势,以及在这个风口下可以投资的机会。

Shanghai升级有什么有趣的地方?

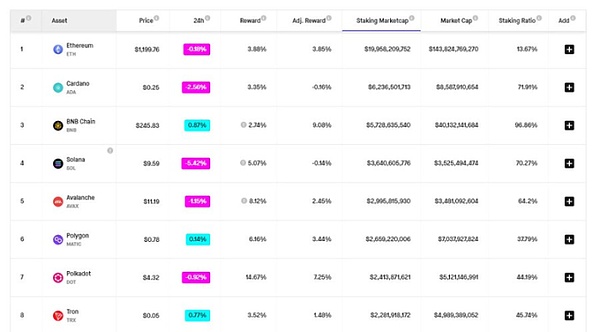

一旦升级完成,$ETH 的质押提款将被启用。由于目前无法提款,因此许多人对投入 $ETH 持怀疑态度。这就是为什么只有 14% 的 ETH 供应量被质押了。相比之下,大多数的 L1 有 40% 以上的质押比例。这里是事情变得有趣的地方:如果更多的人将在上海升级后质押 ETH(这是很有可能的),大多数人将选择流动性质押衍生品。

因为流动性质押衍生品可以在整个 DeFi 中使用,而不会放弃质押收益。在可以提取质押的 $ETH 后,流动性质押提供商的收入可能会起飞。

收入上升 -> 他们的代币也会受益。

因此,这里有几个预计将从上海升级中受益的代币:

$LDO

Lido 是最大的 $ETH 流动性质押提供商。它对质押奖励收取 10% 的费用。 这笔费用的一部分被发送到 DAO 国库。

优点:

Lido 是该细分市场的领导者。

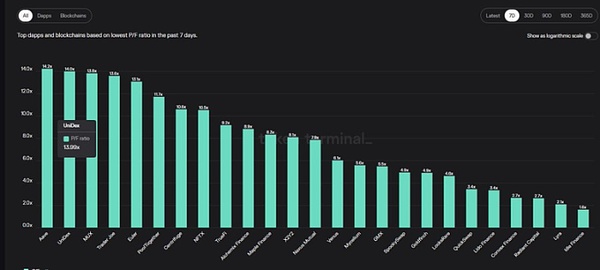

根据价格与费用的比率,它是第五大被低估的协议。

82%的 $LDO 供应量在流通中(而且代币通货膨胀很小)。

缺点:

不与 LDO 持有人分享收入。

$RPL

第二大流动性质押协议。

优点:

Rocket Pool 优先考虑去中心化(任何人都可以运行节点)。

$RPL 的通货膨胀率低(5%)。

用 Rocket Pool 质押$ETH 可以产生更高的奖励。

缺点:

不与$RPL 持有人分享收入。

$SWISE

另一种流动性质押协议。

优点:

Stakewise V3 很快推出。

任何人都可以质押 $SWISE 以获得一定比例的协议收入。

任何人都可以加入成为节点运营商(更去中心化)。

缺点:

对于主流用户来说,还不够流行。

$SWISE 的通货膨胀率高。

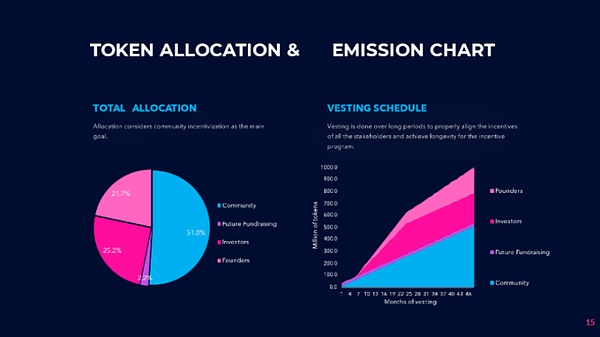

$FXS

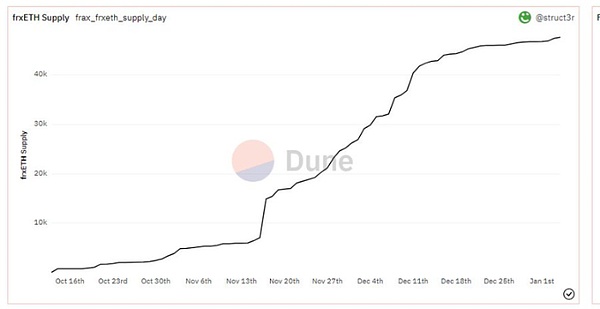

一个围绕$FRAX 和 $FPI 构建 DeFi 产品生态系统的协议。$frxETH(FRAX 的 $ETH 流动性质押衍生品)于几个月前推出,此后经历了巨大的增长。

优点:

$frxETH 的 TVL 增长非常快。

Curve 上提供$frxETH 拥有极具吸引力的收益率。

8% 的 $ETH 质押收益与 $veFXS 持有者分享。

缺点:

$frxETH 相对较新,并且不如其他流动性质押衍生品受欢迎。

$FXS 目前的通货膨胀率为 24%。

现在预测这些协议中哪一个将从上海升级中受益最大还为时尚早(我认为是LDO)。但是,如果上海升级计划不被推迟,那么围绕着流动性质押很可能会出现一种新的叙事。

接着我们详细讲一下LDO

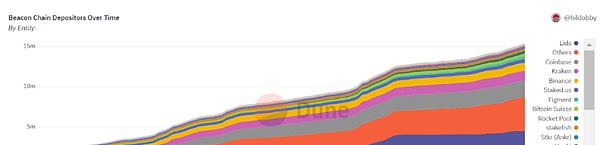

如果中心化交易所在ETH 质押市场上占主导地位,那将违背以太坊建设去中心化网络的目标。如下图所示,Lido 是ETH 质押领域的头部项目,占据了大约30% 的市场份额。

尽管如此,社区中还是存在一部分声音限制Lido 的市场份额。比如Vitalik 就认为staking项目(包括中心化与去中心化的)应该对他们控制的staking 数量进行自我限制,他建议15% 作为他们的上限门槛。

如果没有意识形态(去中心化)的顾虑,由于流动性、可组合性、网络效应、专业化和收益最大化,这可能是一个赢家通吃的市场类型。

为什么说LDO会受益最大

1: Lido 不会施加任何自我限制措施。

2: IMO 认为Lido 分叉是不可避免的,但这样的分叉能占领多少市场是很难预料的,这取决于很多因素。比如LDO 的治理行动,时机,来自分叉的治理创新,等等。

3: 由于来自去中心化、中心化玩家的竞争,以及社区的压力,预计Lido 在最好的情况下能占领50% 的staking 市场。

4: 最现实的情况是,Lido 维持现状占据大约 30% 的市场份额。许多Lido 储户选择Lido 的部分原因是为了挖矿奖励,也可能有不可忽视的一部分ETH 被押在杠杆上,这两类用户可能会在提款功能启用后优先提款。

5: 与此同时,当取款功能被启用时,我们也期待着新的储户的流入。理由是在这种情况下,ETH LSD(流动性质押衍生品)的交易应该更接近锚定价值,对LSD 的市场流动性的担忧也会减少,因为在27 小时内用户可以转换回ETH。

因此,取款功能将: – 允许投机者(yield farmers,杠杆用户)将他们的存款取出来,但又能增加整体的市场信心,使staking 更具吸引力。 – 使占主导地位的LSD 相对于其他解决方案将失去一些优势,由于质押的机会成本较低。CEX 有可能提供允许即时提款的产品(无需等待27 小时),从而在便利性上赢得用户。

虽然Lido 高度依赖以太坊基本面,但我们可以看到,即使由ETH 支撑价值,Lido 也经历了显著的波动。这可能是由于市场重新定价了Lido 在以太坊生态系统中的定位以及LSD 垂直市场的估计市场规模。

今天的分享就到这里,后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿资询和项目点评,欢迎各位志同道合的币圈人一起来探索。

Orbler Joins Forces with ManusPay to Revolutionize Web3 Payments

Orbler partners with ManusPay to deliver fast, secure, and Web3 payments to transform cross-border t...

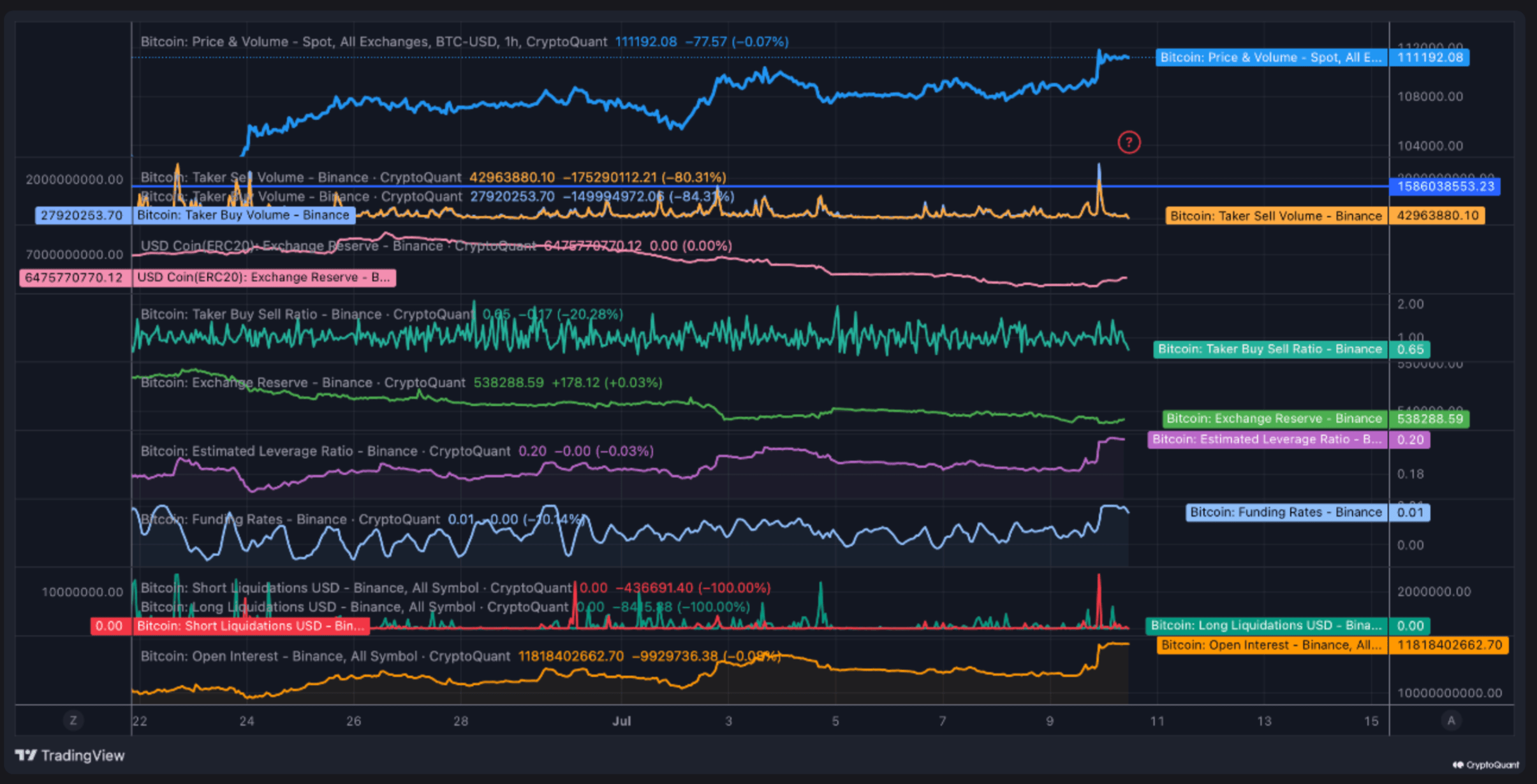

Bitcoin Uptrend Intact, But Binance Activity Warns Of Short-Term Pullback

Bitcoin (BTC) reached a new all-time high (ATH) yesterday, climbing to $111,999 on Binance exchange ...

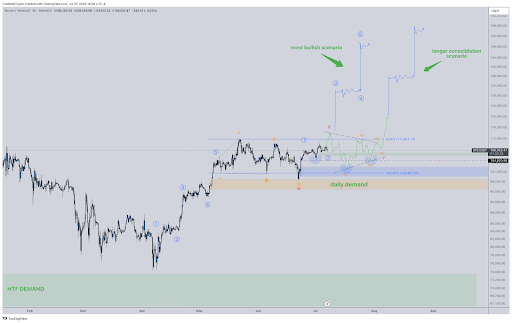

Market Expert Says It’s Now ‘Illegal’ To Short Bitcoin, Here’s Why

Bitcoin’s price action has shown intense strength in recent days to finally bounce fully from the we...