从九个方面看以太坊上海升级的抛压问题

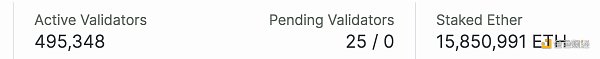

以太坊上海升级计划于今年3月份进行,其中有一项是信标链开放ETH质押解锁,也就是所谓的EIP-4895。截止到写稿时,ETH的质押总数大约为1,585万个ETH,大约占ETH总量的13%,活跃验证者总数为49.5万,年化利率4.2%。

不少人因此担心,开放质押解锁之后,会不会产生大量抛压?还有看空者认为之前的ETH美元价格成本低,解锁之后有不错的美元本位利润,所以,选择抛售的可能性也很大。

如何看这个问题?

按照目前的情况看,大概率不会带来大量的抛压(当然,未来价格的变化则取决于更多因素,这里仅讨论潜在抛压这单一事件)。从九个方面来看:

1.解锁提现是逐步释放,不是一下子涌入市场

目前采用的是逐步解锁的模式,按照目前的情况,理论上,每天提现的上限大约在5.5万个ETH左右。以太坊大约每个epoch可以激活7.55名验证者(验证者总数/65,536),每天有225个epoch。也就是目前大约每天最多可以解锁5.5万个ETH左右。

此外,提款速率还会根据质押ETH的总量进行调整,防止瞬间的大量流出等。

2.参与早期质押的用户大多数是以太坊的长期支持者

早期愿意冒较大的风险和不确定性进入ETH质押市场的,都是有较大风险偏好的用户群体,他们大多数是以太坊较为长期和坚定的支持者,这部分人在目前熊市的状体下,相对来说,抛售的意愿较小。

3.有意愿退出的质押用户好些已经退出

大部分质押参与者使用Lido或通过CEX进行,有些已经完成退出。例如通过Lido协议质押的用户,可以将其stETH通过Curve兑换成ETH,可以不用等到上海升级后提现解锁。从数据上看,去年好些时候,stETH都出现了不错的折扣。也就是,一些想要退出的用户,卖出了stETH换成了ETH。其中也包括在之前由于一些暴雷事事件的影响,一些机构也将其stETH完成退出。

4.解锁的开放,对于机构或大户可能反而更有吸引力

随着质押解锁的开放,反而有可能会吸引更多的机构或大户进入,一是,这种功能本身给更多用户带来信心;二是,可以为这部分用户提供更好的退出通道,而不用担心退出流动性或折扣退出等问题;三是,这部分用户也有需求在熊市获得相对稳定的收益(目前ETH币本位年化收益能达到4.2%,虽然跟牛市时期的DeFi没法相比,但就目前的市场情况,对于长期支持者来说,这个收益率还是有吸引力的)。拍脑袋预估一下,开放质押之后,可能短期内会略有下跌,但整体趋势是向上,有可能在1年左右可以突破ETH总量的20%。

5.ETH质押者进入的成本并不低

按照看空者成本论来看,其实进入平均成本也不算低。第一批质押的ETH成本大约在500美元左右,但质押的增加是逐步进行的。按照粗略估计(此处无精确数据),很大比例的质押成本大约在1500美元以上,高于目前的市场价格。

6.ETH在PoS之后资产性质发生了本质变化

一是,ETH目前逐步走向通缩,这对于ETH的影响是巨大的。ETH合并之后,目前为止为112天,从那之后,新增的ETH一共4,248个(写稿时为止)。如果没有合并,那么这112天,将新增发1,332,883个ETH,大约价值16.6亿美元,也就是大约每天的潜在抛压减少了1,500万美元左右。ETH持有者,即便放在钱包,不参与质押,也不参与DeFI协议的收益活动,也可以捕获其生态成长的价值。

二是,ETH通过质押可以获得收益。目前大约是4.2%左右的年化收益。当ETH有了质押收益之后,ETH本身不仅是整个网络的安全支撑者,也捕获了其生态成长的收益,ETH从根本上发生了变化。随着生态的成长,它为L2及其网络提供更大规模的安全服务,ETH最终也会受益。也就是,ETH变成了生态的真正底层资产。它有越来越多的使用场景支撑,当这些网络大到一定的程度,ETH还有机会产生货币溢价,不仅是生态内部的支付媒介,也会逐步具有价值存储的属性。仅从这一点,它对BTC也是有竞争的。

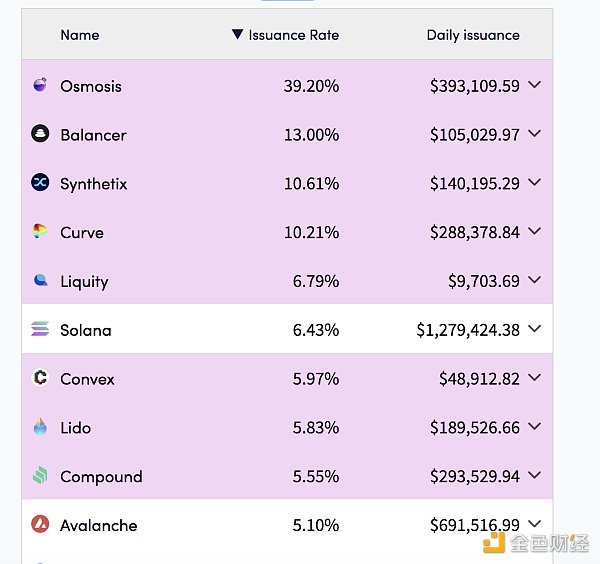

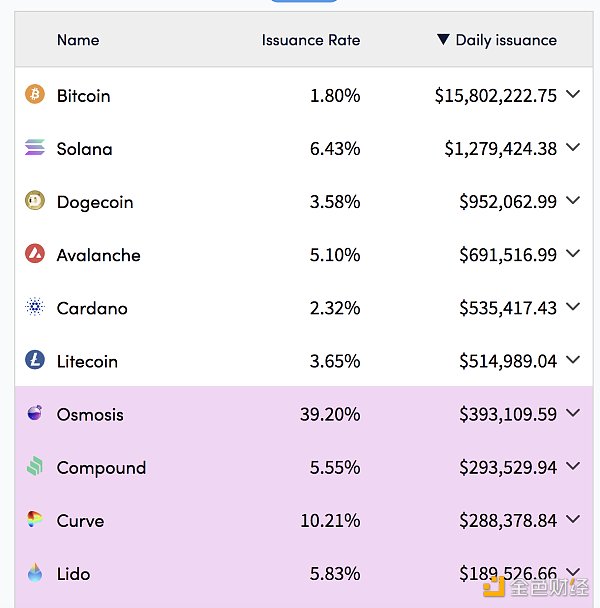

此外,相较于其他的链或项目,比如BTC、Solana等,ETH的新增已经非常少。截止到写稿时,根据MoneyPrinter的统计数据,BTC年新增率为1.8%,Dogecoin为3.58%,Solana为6.43%,ETH目前仅为0.01%左右,其新增率低于BTC180倍左右;低于Dogecoin350多倍,低于Solana 600多倍。BTC和Solana的新增率还不算高的,超过10%的也不少,如Osmosis年新增率为39.2%;Balancer为13%,Curve为10.21%等。

如果不按新增率算,按每日新增价值计算,以太坊也算是最低之列。按照当前情况计算,目前BTC每日新增价值达到1580多万美元(每月新增超过4.7亿美元);Solana每日新增超过127万美元(每月新增超过3800万美元);Dogecoin每日新增超过95万美元(每月新增超过2800万美元);Avalanche每日新增69万美元(每月新增超2000万美元)。截止到写稿时,以太坊在合并后平均每日新增大约在38个ETH左右,也就是每天新增价值不到5万美元,一个月新增大约150万美元。也就是,ETH每日新增的价值低于BTC300多倍;低于Solana25倍多;低于Dogecoin19倍,低于Alalanche13倍多。

目前是熊市,gas消耗比较少,如果未来市场趋于活跃,以太坊每天的通缩量也会是非常可观。

仅目前情况,ETH不管是新增率还是每天的新增价值都大大低于其他公链,也大大低于BTC。

7.以太坊的社区共识

以太坊本身有开发者基础,生态基础,用户基础,基于此,形成了较为强大的社区共识。这种社区共识,随着以太坊生态的持续发展,包括L2逐步超越绝大多数公链,以太坊作为加密领域最基础结算层和安全提供者的角色,只会增强其护城河。有足够护城河这一点,逐步会被更多机构和用户看到。

8.ETH质押收益率是动态博弈的

ETH质押量越少,其收益率就越高;如果质押数量下降到一定程度,其收益率上升,则会吸引人群进入,这种相对稳定的收益在熊市会显得更具吸引力。所以,这里也存在动态的平衡。

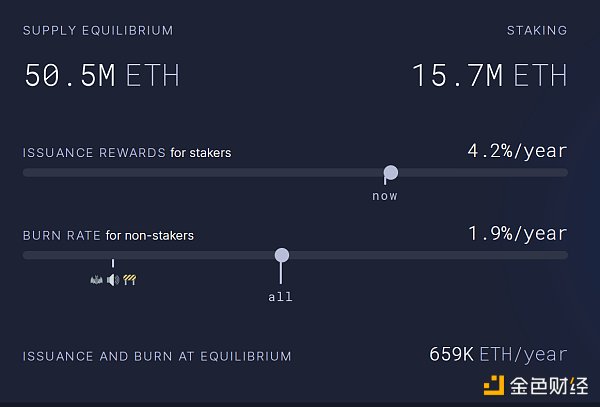

当ETH质押量在100万个时,年化收益可以达到18.1%;当ETH质押量在1,000万个时,年化收益在5.72%左右;当ETH质押量在1,250万个时,年化收益在5%;当达到3,000万个时,年化收益在3.3%左右。

9.上海升级除了ETH质押解锁还有其他升级

上海升级不仅包括ETH质押解锁,还有其他的升级,这些也有利于其生态长远的发展。比如EIP-3651利于矿工节省gas费用,加快矿工交易的速度;比如EIP-3855也可以降低gas消耗;EIP-3860可以支持更大的合约,支持部署更丰富功能的合约,利于开发者推出更有想象力的dAPP;EIP-3540(EVM对象格式EOF)V1支持合约代码和数据的分离,简化合约交互等。

结语

总体来说,即便上海升级开放提款功能,对于ETH抛压的影响也是有限的。而作为上海升级这个事件本身,则有利于以太坊生态长期发展,算是长期利好的事件。

最后需要提醒的是,虽然上海升级不会带来大的短期抛压,但它跟ETH本身价格的波动是两个事情。如果在此期间出现黑天鹅事件,那么,即便没有质押解锁,也会给市场带来影响。

风险警示:以上所有分析仅是对技术和市场的片面观察,不一定对,请务必保持自己的判断并做好风险控制。

Litecoin Price Crosses $110 Level After 20% Rally — What’s Next For LTC?

The Litecoin price has been on an impressive run over the last few weeks, mirroring the improving cl...

SPX6900 Price: Whale Deposits 2.53 Million SPX into ByBit, Earning $4.46 Million Profit

The whale made a big move, shifting 2.53 million SPX tokens to Bybit, raking in massive profits and ...

Turn $2K Into $32K? Arctic Pablo’s $0.0005 Stage Is on Its Final Lap as Goatseus Maximus and Degen Gain Traction

Arctic Pablo Coin shines among Top New Meme Coins to Buy for 2025, while Goatseus Maximus and Degen ...