深入解析MakeDao在新周期里的机遇和风险

原文作者: Ans, Krypital Group

原文编辑: Krypital Group

本文仅供交流学习,不构成任何 投资 参考。

Makerdao 是以太坊上第一个成立的 DAO 组织 ,也是以太坊最成功的应用之一 。哪怕是在熊市中这个协议里的资产锁仓量也长期位于第一名,直到近期才 Lido 短暂超过,Lido 在 Eth 2.0 和上海升级预期下获得了极高关注,币价也有很好的表现。 而 Makerdao 在这个熊市虽然也是话题不断,先是和 Coinbase 的借贷合作,然后又通过了一系列的对外信用贷款提案,在不断试图各种方式来提高资产负债表的收益,但是币价表现却一直不佳,那么为何那么高的 tvl 没有给 Token 带来增益呢。

此前市面上关于解析 Makerdao 的文章已经很多,但是其在不断发展后经过了不少的调整,其中有的可能会为其带来更高的收入,同时也可能会产生很多新的问题,比如其褒贬不一的 RWA 现实世界资产 ( real-world asset ) 投资 策略。 而大举对外投资的背后,其资金来源又出于何处呢。

而如何看待上述这些问题,也是本文讨论的目的,我们将结合其各项业务和数据来看待这个项目在未来新周期里的潜力。

Makerdao 如何盈利

为方便此前不熟悉 Makerdao 的读者理解,在此会简单再介绍下其运作模式。

Makerdao 是超额抵押 稳定币 。用户可以抵押该协议支持的资产,从而获得锚定美元的去中心化稳定币 dai。

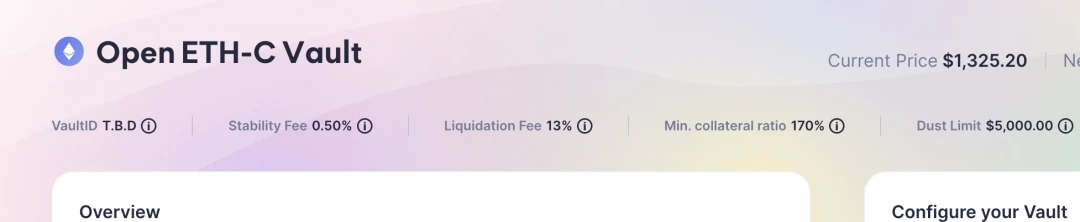

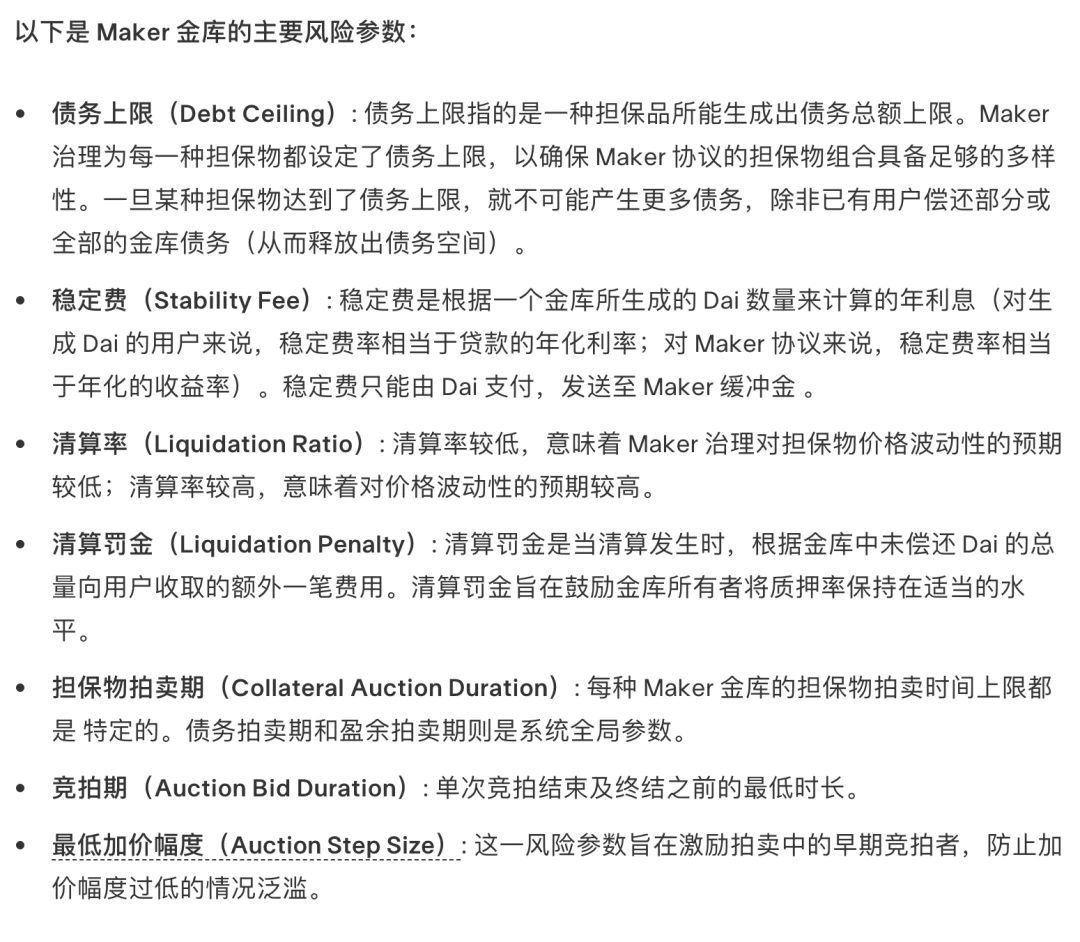

在 Makerdao 里,每一个仓位被称之为 Maker Vault 。Vault 里 Min. collateral ratio 这个数值代表清算比率 ,指的是当前抵押品你需要的超额抵押的比率。

以 eth 为例,目前 eth 的清算比率是 170% ,如果想借出 5000 dai,就需要抵押价值大于 8500 u 的 eth,低于这个数将会面临被清算平仓的风险。

Stability Fee 稳定费

目前质押 eth 借出 dai 的费用是年化 0.50%

如果需要关闭仓位取出抵押的资产,需要同时偿还所借的 DAI 和稳定费

按照目前 tvl,预计一年能获得两千万 dai 收入。

Liquidation Fee 清算费

如果用户在协议里的抵押品价格大幅下跌,而用户没有及时平仓或增加抵押资金,当跌破最低质押率的时候,生态中的 Keepers 清算人就可以向合约发请求强平这些抵押不足的仓位,此时系统就会将这些抵押品打折拍卖,清算人可以使用 dai 出价参与拍卖这些抵押品,这通常有 3% 的套利空间 。

以 eth 为例,目前在 Makerdao 的清算费是 13% ,如果你质押 eth 的仓位跌破了最低质押率被清算了,那将会被额外扣除 13% 的资产作为罚金。罚金中一部分成为了清算人利润的来源,剩下的归 Makerdao 协议。去年 Makerdao 的清算费收入约为 2760 万 dai。

Keepers 清算人 ,其实就是链上套利机器人的一种,在 Makerdao 任何人都可以成为清算人参与到拍卖中, 团队也提供了开源的机器人代码。https://docs.Makerdao.com/keepers/market-maker-keepers

因为有套利空间的存在,激励了大量清算人对系统保持监测,让高风险仓位能及时清算,让 dai 有足够的资产维持其价值锚定。 确保系统中的 dai 抵押品价值高于 dai 发行量。

Makerdao 系统盈余和支出

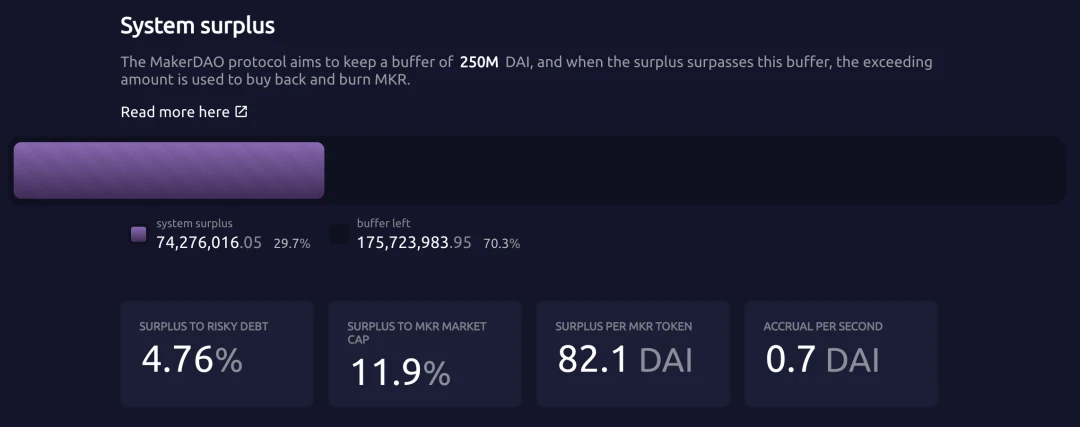

协议赚的钱都会储备到系统盈余池子中,这个池子就是 Makerdao 的国库,这些资金会被首先分配用于缓冲金(Maker Buffer)中 ,然后会用于回购销毁 mkr 和 提供运营团队等各项支出。具体细则如下

缓冲金 Maker Buffer

前面我们说到,如果某个仓位抵押率不足时,就会被清算拍卖抵押品。但是当某些极端行情下,或者遇到其他流动性问题,比如 312 。导致抵押品的价值大幅下降时无法及时清算时 ,某些仓位抵押品最终拍卖出去的价格可能无法覆盖债务。就会产生坏账,这时候就会调用缓冲池资金来偿还这些债务,确保 dai 的价值。

这个池子的目前设置为 2.5 亿 dai,当系统盈余超过 2.5 亿美元时,Makerdao 就启动盈余拍卖投票,将多出的 dai 在市场上拍卖,投标者可以使用 MKR 来竞拍,价高者得。一旦盈余拍卖结束,Maker 协议会自动销毁拍卖所得的 MKR ,从而减少 MKR 的总供应量。(也就是通过这种机制向市面上回购销毁 MKR)

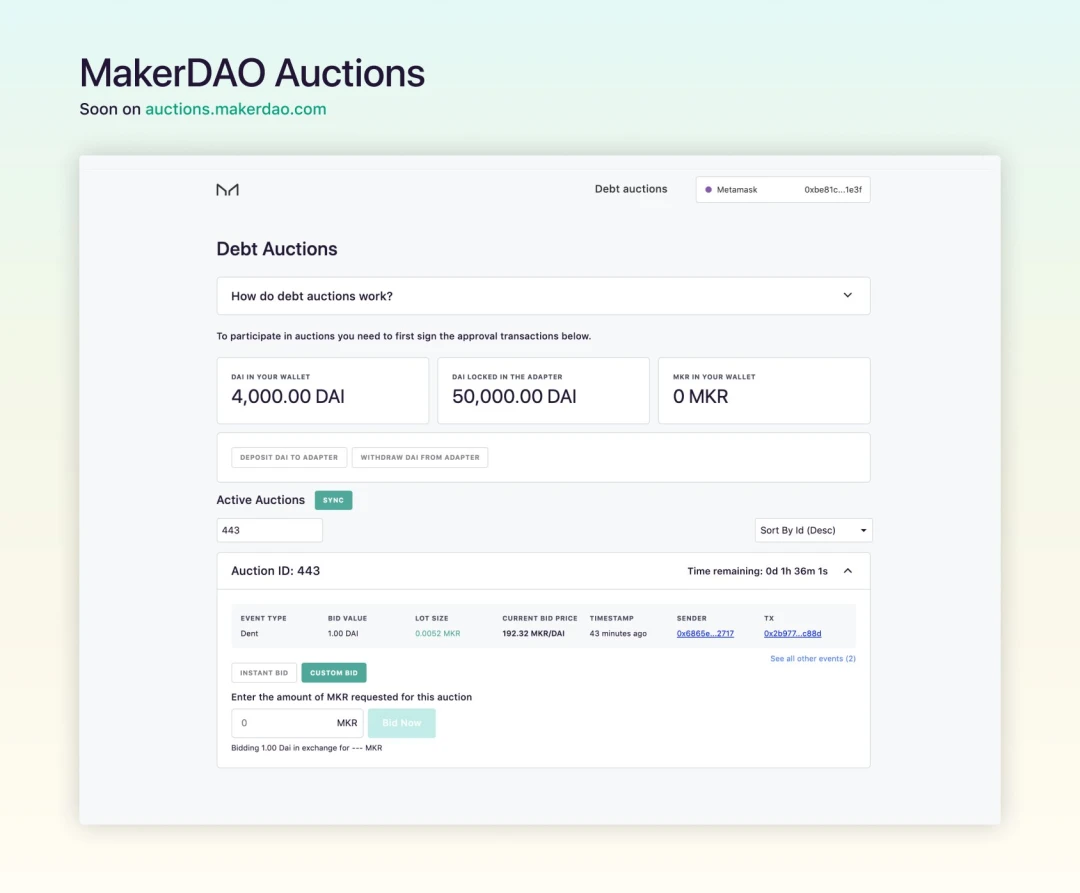

而相反的,如果产生的债务较大,缓冲池里的资金无法覆盖损失,Makerdao 就会触发债务拍卖(Debt Auction)机制。在债务拍卖期间,系统会铸造新的 MKR(增加流通中的 MKR 量),出售给那些使用 Dai 来参与竞拍的用户。

在 2020 年 3 月 12 日 那一天的极端行情中,由于交易拥堵,流动性骤减导致 dai 溢价等原因叠加,导致大量清算人停止参与市场, 最终导致有 567 万 DAI 贷款抵押不足。

所以在 3 月 19 日 Makerdao 启动了上线以来的第一次债务拍卖。持续到 3 月 28 日拍卖结束, 最终有 20980 个 MKR 以 平均 296.35 dai 的价格拍出。共筹得 530 万 DAI,用 mkr 成功完成了再融资。 其中投资机构 Paradigm 表示其买下了本次拍卖中 68% 的 MKR。

针对 312 中出现的问题 ,Makerdao 随后推出了清算 2.0 模块,对拍卖机制做了进一步完善,将荷兰式拍卖系统取代了 1.0 的英式拍卖系统。在 2021 年 5 月 19 日,当天 c. ETH 价值下跌了 45% , 2.0 系统处理了 4100 万美元 的仓位,一共完成了 177 次拍卖清算债务,产生了 510 万美元的清算费用,同时仅产生两次总计 1.2 万美元的清算损失。可见新的清算系统得到了很好的压力测试。

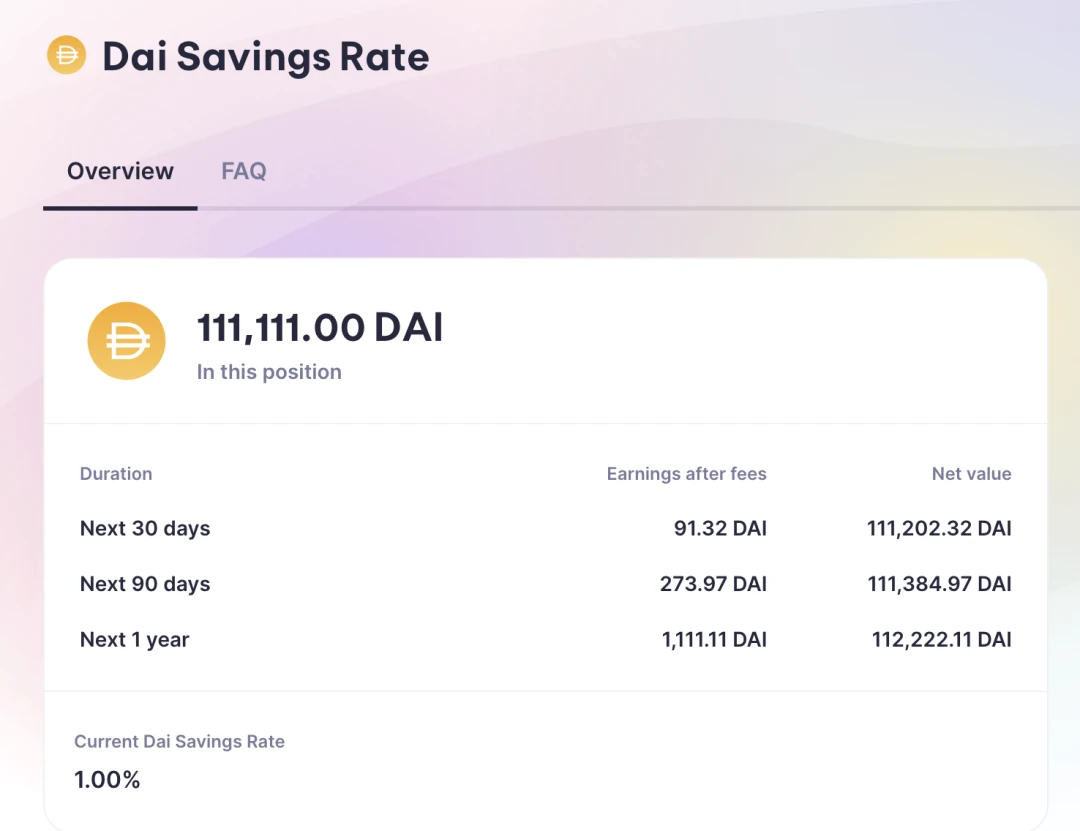

Dai 存款利率(Dai Savings Rate,DSR)

DSR 是一个系统全局参数,决定了 Dai 持有者可基于其存款获得的收益。当 Dai 的市场价格由于市场变化而偏离目标价格时,MKR 持有者可以通过投票更改 DSR 来维护 dai 价格的稳定性:

-

如果 Dai 的市场价格超过 1 美元,MKR 持有者可以选择逐渐降低 DSR ,以此减少需求量,进而将 Dai 的市场价格降至 1 美元的目标价格。

-

如果 Dai 的市场价格低于 1 美元,MKR 持有者可以选择逐渐增加 DSR ,以此刺激需求量上升,进而将 Dai 的市场价格增至 1 美元的目标价格。

按照目前锁仓量 预计每年需要支出 336, 409 个 dai

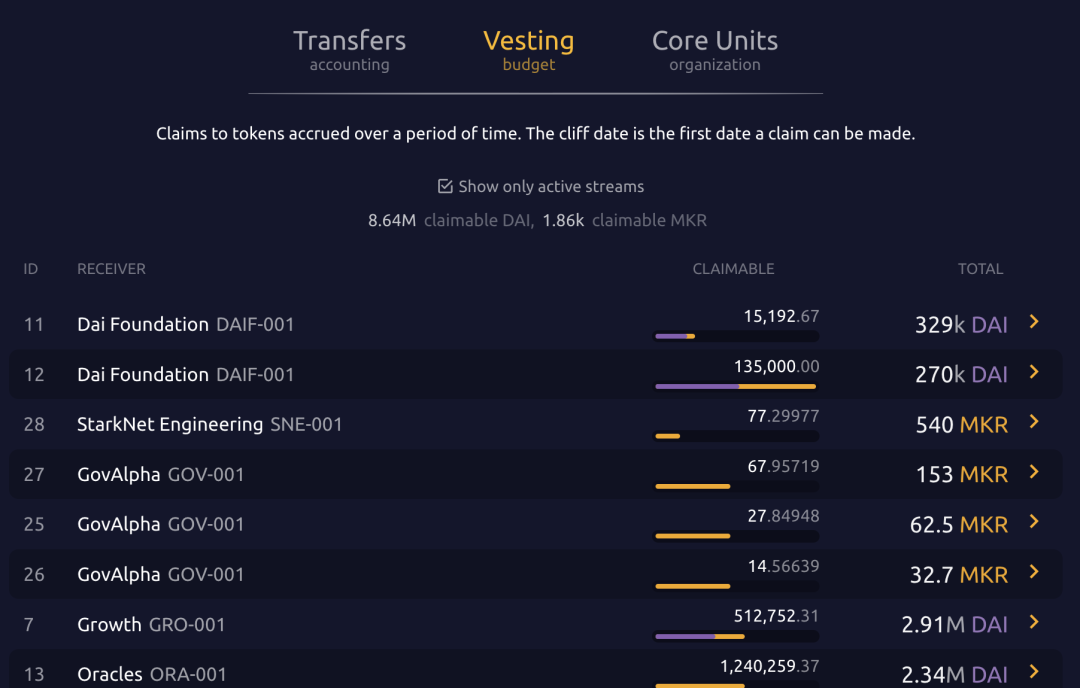

Makerdao 团队运营支出

Makerdao 目前有 超过 100 名员工在维护这个系统。去年各项开支总共达到了 4500 多万的 dai。

可以在治理论坛和 makerburn 中看到 各项支出的细节:

Makerdao Token 的增值逻辑

Makerdao 有着优秀的经济模型设计。mkr 作为治理代币能参与投票管理 Makerdao 系统的各项参数,决定着 psm 池资金和盈利池资金的使用分配。 同时当协议盈余超过 2.5 亿,就会开始回购销毁 mkr,让 mkr 进入通缩模式,从而让 token 持有人增值获益。 而相反的,如果 Makerdao 产生不良债务,将会增发 mkr 来填补债务,mkr 的价值就会被稀释 。

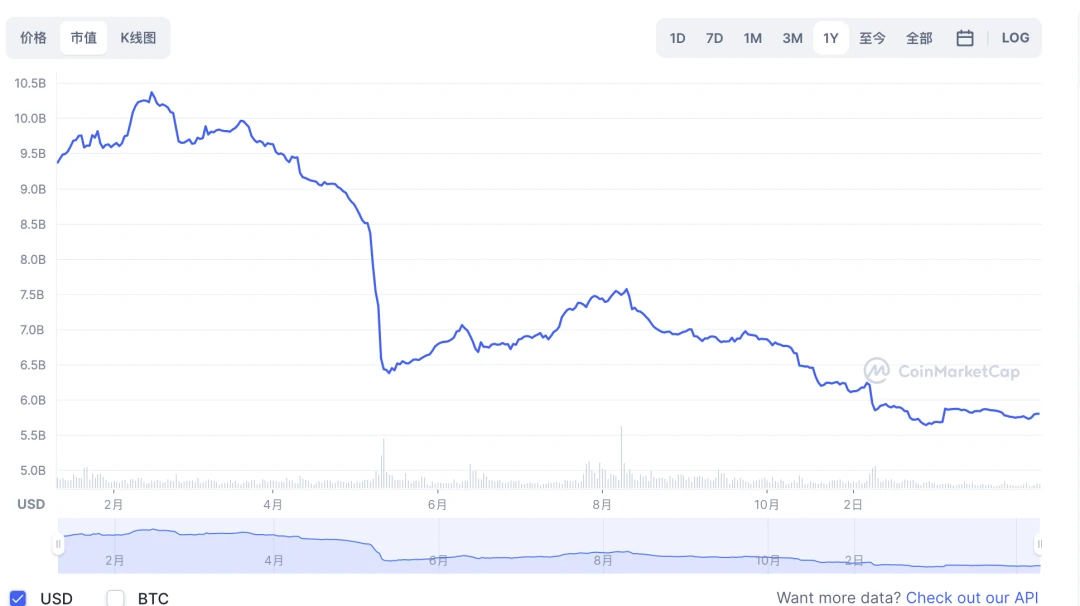

Makerdao tvl 的组成

所以 Makerdao 盈利能力决定了 mkr 通缩速度, 从 dai 的发行量可以看到,在进入熊市以来,随着市场对杠杆的需求的减弱 以及 defi 收益率的剧降,让 dai 的规模几乎腰斩。Makerdao 的稳定费和清算费收入自然也受到很大影响。截止本文发出前,Makerdao 的盈余池子里只有 7400 万 dai。远没有达到触发回购销毁的标准。

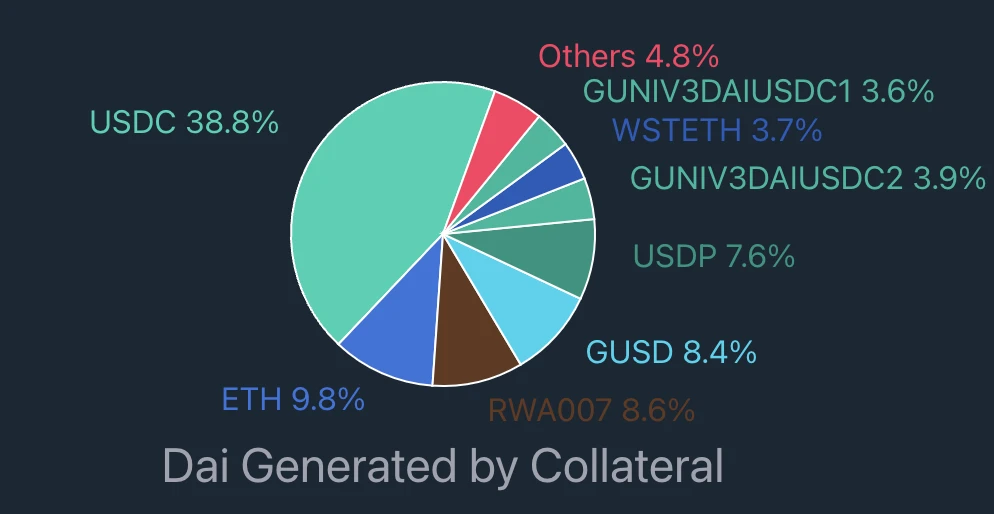

并且这部分流通的 dai 中有 54.8% 是由锚定稳定模块 PSM (Peg Stabilization Module) 池铸造而出,PSM 池子被设计为固定价格的 货币 互换协议,用户可以存入 USDC 等协议支持的稳定币资产,按照 1: 1 固定汇率铸造出 Dai。这部分存入的 USDC 就会存入流动池中作为储备资产,同样的用户也可以将 Dai 1: 1 换回流动池中的 USDC 等资产。因为 psm 池子 1: 1 的固定兑换的机制,所以这部分 tvl 是没有办法给 Makerdao 带来稳定费和清算费收入的。

但 PSM 池里的资金和上面的 Maker Vault 超额借贷仓位不一样, 用户存入 PSM 池的资产 Makerdao 可以有权投票将这部分储备金换成别的形式储存,比如国债等,这也是 Makerdao 新增业务主要的资金来源,这部分我们会在下文结合具体案例来详细介绍。

在 Tornado Cash 事件中。美国财政部公布了一批制裁名单 ,要求 usdc 和 usdt 等各大中心化稳定币冻结这些地址上的资产,这引发了 Makerdao 社区的担忧,开始寻求方案来分散 psm 池子资产过于单一的风险。

新业务线的探索

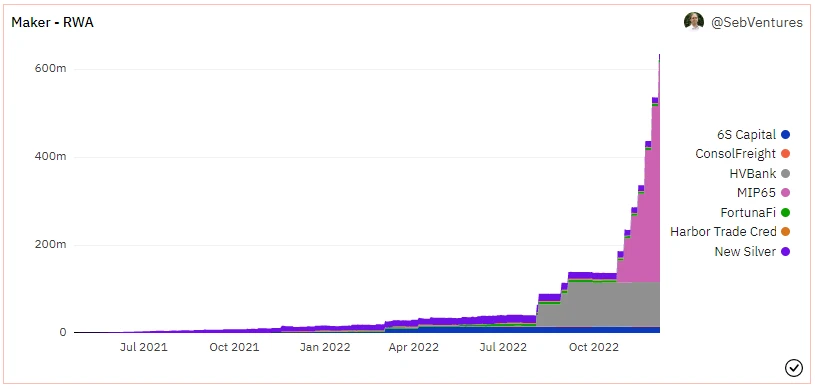

为了解决上述问题,Makerdao 在这半年发起并通过了多项投资提案,目的就是分散资产负债表里中心化稳定币资产过于单一风险的同时,获得更多的收益,其中还加大了对 RWA 现实世界资产 (real-world asset ) 的投资。

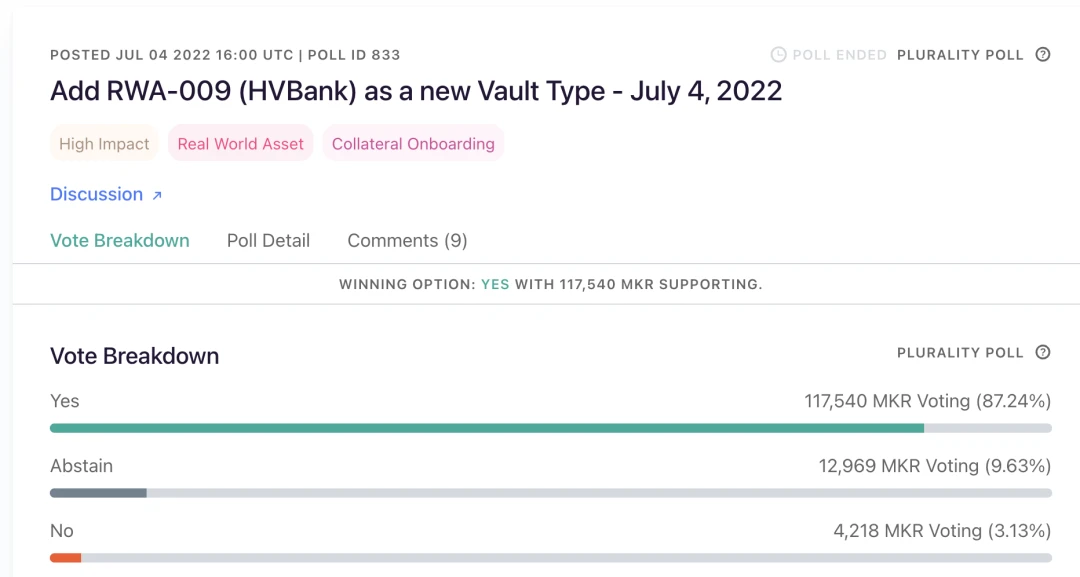

2022 年 7 月, Makerdao 投票通过了一项提案,将向成立于 1871 年的宾夕法尼亚特许银行 Huntingdon Valley Bank 提供上限为 1 亿美元的贷款,预计这笔贷款每年的净收益率为 3% 。成为了第一个向传统美国银行提供贷款的 defi 协议。

与此同时, 7 月还通过了向法国兴业银行贷款提供 3000 万美元信用贷款的提案。

Coinbase 的橄榄枝

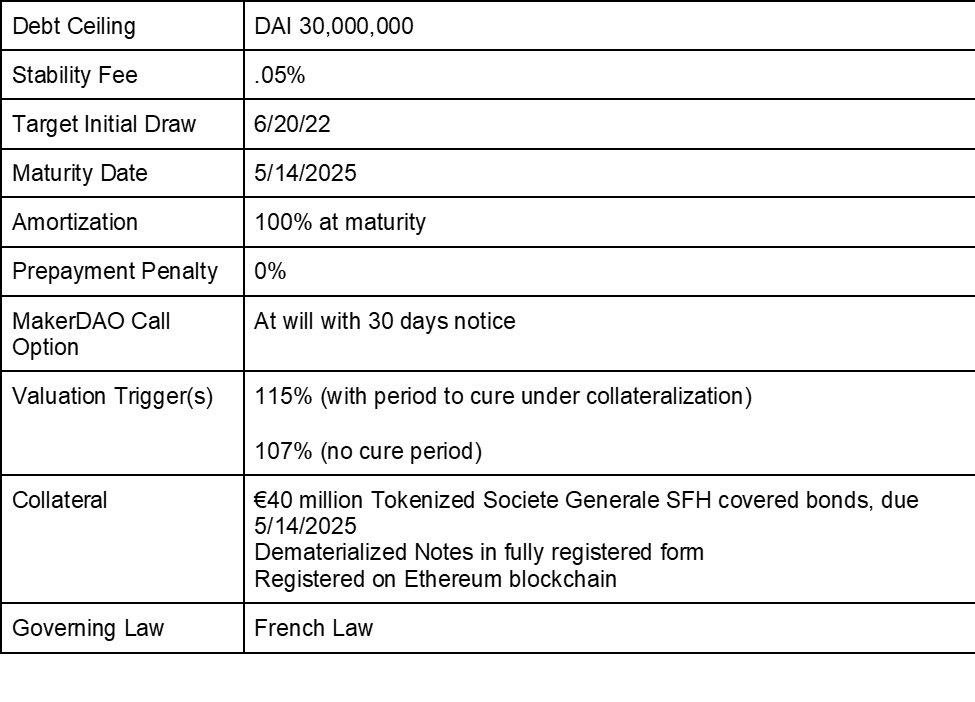

2022 年 9 月 6 日,Coinbase 在 Makerdao 发起了 MIP 81: Coinbase USDC Institutional Rewards 提案

该提案的表示 Makerdao 可以将 psm 池里的部分 usdc 托管到 Coinbase Prime 中, Coinbase 每个月会根据 Makerdao 账户里资产数量和停留时间做加权平均值计算发放利息,并且承诺确保流动性,允许 Makerdao 在 6 分钟内一次性提走所有 usdc。

该提案已经得到 dao 投票通过,Makerdao 目前有 16 亿的 usdc 存于 Coinbase Prime 中,预计每年能带来 1500 万美元的收入。

MIP 82 提案

在同一时期,Makerdao 还通过了和 coinbase 有关的另一个提案 MIP 82 ,该提案允许 coinbase 以 ETH 和 BTC 作为抵押,获得 5 亿美元的 USDC 贷款, 预期年化收益率在 4.5% ~ 6% 之间,利息按月支付。

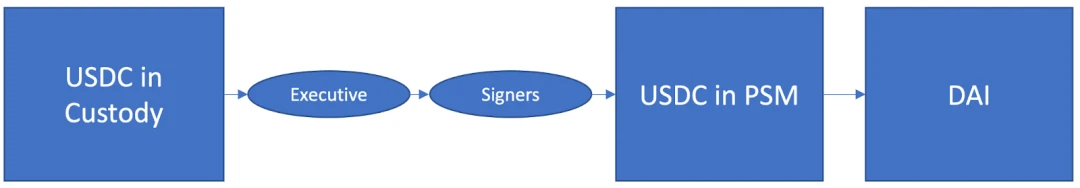

Mip 65 流动债券投资提案

在去年中旬,Makerdao 以 71.19% 的投票率通过了 Mip 65 提案,这个提案将会使用 5 亿美金来投资美国短期国债和公司债券,其中 80% 将购买美国短期国债,其余 20% 将购买投资级公司债券

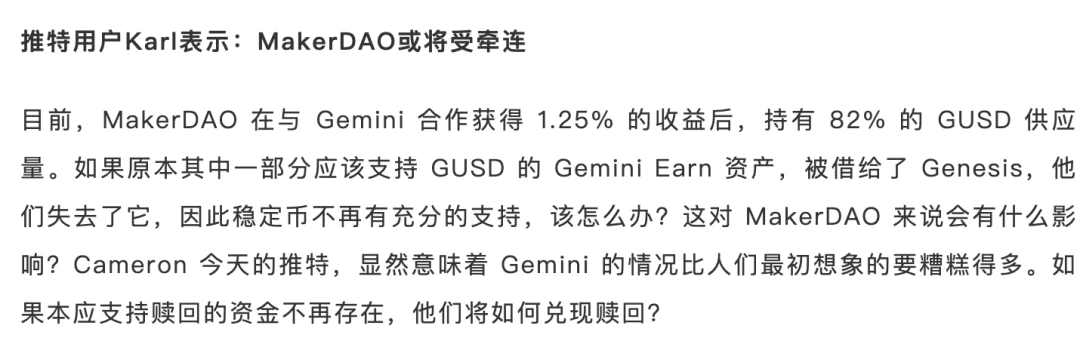

Gemini 风波的影响?

近期关于最近和另一家 交易所 gemini 的传闻

经查证,这活动是 9 月 29 日 Gemini 的首席执行官 Tyler Winklevoss,为了推广自己交易所发行的 GUSD 而做的营销活动。

为了推广自家稳定币,Tyler Winklevoss 表示,当 psm 池子中 gusd 数量大于 1 亿美金时,Gemini 将会在接下来 3 个月,向 Makerdao 赠送 1.25% 年华的利息。根据 Makerdao 推特最新动态 Gemini 也确实履行了承诺。他们已经收到了这笔捐款。所以 Makerdao 并没有,也不需要将资产托管到 gemini 中。gusd 每个月都会发布审计报告, Makerdao 对此评估并不会对 PSM 池造成影响 。

展望和总结

市场对 Makerdao 的需求一部分源于对中心化稳定币的不信任和部分投资者的杠杆需求,而另一部分需求来源于各大 defi 协议。 在 Defi summer 期间,大量的 defi 协议对 dai 都有收益率挖矿倾斜(这部分离不开 Makerdao 背后投资机构的力量)那时候的 dai 一度供不应求,让其有很长一段时间处于溢价状态。也因此让 psm 池在那个时候开始吸引了大量的资金。 熊市加密市场对杠杆的需求下降,依然有高达 66 亿美元的 tvl,证明了市场对 dai 的需求度。随着市场的回暖,对链上杠杆产品的需求也会回升,其 tvl 很有希望重回第一名。

目前还有越来越多的协议开始支持 dai,或者使用 dai 做各类衍生品。为了增加 dai 的应用场景,Makerdao 自身也于不断开发新模块 ,比如杠杆衍生品 Oasis Multiply 。在几个月前启动了 DAI 跨链 基础设施 Maker Teleport 的开发,旨在实现 dai 快速提款和 L2 互通。并且不再限于以太坊生态, 积极的拥抱各大新 公链 。

Tornado Cash 事件 后,Makerdao 加快了对 psm 池子资金的调整, 除上述提到的几个案例外,Makerdao 最近半年还有多项投资,并且很多投资分布到了现实世界资产中。让其收入结构发生了很大的变化。社区预测接下来一年中,Makerdao 将会有 75 %的收入来源于对现实资产的投资。

PSM 池庞大的资金体量基础,让 Makerdao 能获得更多的潜在利润,从而让 token 受益。所以对 psm 池收益的测算,将是以后对 Makerdao token 估值重要的参考因素。

新的问题

1.是监管的风险。这也是 Makerdao 社区激烈的讨论点, 在现实世界里的这些资产,可能会更容易受到监管的。从而让 dai 失去去中心化的公信力。

2. 贷款违约的风险,我们可以看到 Makerdao 目前除了抵押借贷,同时也涉及了信用借贷。Makerdao 创始人 rune 也建议后续逐步增加更鹰派的投资仓位 。而无疑增大了损失的风险。

当然,作为一个 dao,团队也只能发起投资提案,最终能不能通过,还是需要经过投票决定。Makerdao 目前建立了成熟的 dao 管理机制,社区成员有很高的治理活跃度。 对每一个池子仓位都做了隔离和负债上限,最大程度防止黑天鹅事件。

除了每月每周固定的风险治理会议和财报。每一笔投资和开支,每一次参数调整,也都会出示详细的评估报告。是很多项目方的学习的案例。当然这样做离不开人力物力,这也是前面提到高额运营成本的来源之一。

所以他们近期还通过了一项新提案,准备将 Makerdao 拆分成一个个子 dao,名为 metadao,比如让一个子 dao 专门负责投资现实资产,独立管理现实资产的 Vaults。 每个 metadao 可以发现自己治理代币,预留最少 40% 的代币给 mkr 做挖坑,预计能缩减一半的开支,但是目前没有看到更多的实施细则。期待后续能继续为行业探索出更多成功有效的治理模式。

金氪资本

金氪资本(Krypital Group) 成立于 2017 年,是一家全球领先的风险投资公司和区块链项目孵化器。通过对来自投资机构、数字资产交易所、顶级律师事务所和国际一流社群资源的深度整合和战略布局,截至目前,金氪资本已孵化超过百个项目。

SUI Prints Classic Reversal Setup With Triple Top Formation

SUI has recently exhibited a classic reversal pattern, forming a well-defined triple-top formation o...

Ethereum Forms Rising Wedge Pattern – $2,200 Support Back In Focus?

Ethereum is trading above the $2,500 mark but continues to struggle with strong resistance near $2,6...

Trending Alternative Crypto to Dogecoin (DOGE) Set to Turn $650 into $65,000 in 4 Months

The post Trending Alternative Crypto to Dogecoin (DOGE) Set to Turn $650 into $65,000 in 4 Months ap...