一文详解Liquity Protocol:专注于稳定币+借贷的DeFi协议

随着 USDC 脱锚危机结束,其流动性恢复,USDC 也在昨日回涨至 1 美元,似乎又恢复了往日的稳定币巨头地位,但此事件过后,其强大的恢复能力也并未削减行业对稳定币的担忧,反而更加剧了对美元挂钩稳定币的担忧。如果 USDC 不算是稳定的资产类别,那么我们应该在哪储存我们的 1 美元呢?今天将介绍一个去中心化借贷协议,也是专注于稳定币的收益协议:Liquity Protocol(LUSD & LQTY),并且 LUSD 也是近期市场谈论较多的稳定币。

Liquity Protocol 简介

Liquity Protocol 是一个去中心化借贷协议,也称 Collateralized Debt Protocol——抵押债务协议(CDP),可以通过抵押 ETH(ETH 是 Liquity 接受的唯一抵押品类型)申请无息借贷,获得 LUSD 稳定币贷款,作为 DeFi 协议,Liquity Protocol 具有不可变、非托管、免费治理的特性,是完全的去中心化 DeFi 协议。

LUSD 与 USDC、USDT 类稳定币不同的是,后者是 1: 1 与美元挂钩的,如果资产和负债脱离 1: 1 ,那么该类稳定币就会崩盘,不再稳定。LUSD 的区别是,LUSD 不是与法币(存储在银行中的实物现金)挂钩,而是与 ETH 挂钩。且该协议具抗审查特性,没有监管机构可以禁止 LUSD 的发行,协议完全由代码操作,代码是不可变的。

Liquity Protocol 免息借贷机制是,该协议收取一次性借入和赎回费用。这一费用会根据最近的赎回时间在算法上进行调整。例如:如果近期发生更多的赎回(这意味着 LUSD 的交易价格可能低于 1 美元),则借贷利率(费用)将增加,从而阻碍借贷。

在该项目上进行借贷,需要借款人通过以太坊地址开设一个金库(trove),每个地址只能有一个金库,在金库中存入一定数量的 ETH,就可以提取相应数量的 LUSD,前提是抵押率不能高于 110% ,最低借贷数量为 2000 LUSD。当然,用户可以随时清偿债务并关闭金库。虽然 ETH 也有价格下跌的风险,但该协议会即时清算 LUSD 到 ETH 的头寸,以确保协议完全 1: 1 的抵押借贷比例。

Liquity Protocol 用例

其用例包括:

-通过抵押 ETH 借 LUSD;

-向稳定币池存入 LUSD 确保流动性;

-质押 LQTY 赚取借入和赎回 LUSD 所支付的费用;

-当 LUSD 低于 1 美元时,用 1 美元 LUSD 兑换价值 1 美元的 ETH。

Liquity 收益来源分别是:

-LUSD Bonds

-质押 LQTY

-LUSD 稳定池

LUSD Bonds 收益

Bond 具有加强的自动复合收益率(auto-compounded yield),既可持有也可用于交易。通过三种不同的来源将其收益转化为 bLUSD,也实现了收益增长。Bond 本身在技术层面可以作为 NFT,并在 OpenSea 上交易。

bLUSD 的优势分别是:

相比在稳定池中存入 LUSD,它提供了更高的收益;

产生的收益是自动收获和复合的;

也是一种 ERC-20 token,可以用作底价上涨的抵押品。

质押 LQTY

通过质押 LQTY 赚取部分协议费用(ETH、LUSD),开始质押后,用户可以按比例赚取借款和赎回费用。DefiLlama 数据显示,LiquityProtocol 在过去 24 小时内按费用排名第 11 位。

Liquity Protocol 的赎回机制是,用户可以按照价格无限制地将 1 美元 LUSD 赎回为 1 美元 ETH,LUSD 则被销毁,但赎回过程需要支付一定费用,如前文所说,随着赎回量的增多(意味着 LUSD 可能会低于 1 美元),收取的借贷费用也会增加,从而降低借贷的吸引力,这种机制可以防止新的 LUSD 进入市场并将价格推低至 1 美元以下。

LUSD 稳定池

将 LUSD 存入稳定池中赚取 LQTY 收益与清算中的 ETH 收益,目前的 APR 约为 8.42% ,如上文所说,清算的收益来自于 trove,当用户存入 ETH 借出 LUSD 后,随着 ETH 价格下跌,用户并未进行加仓或者偿还部分债务,就会导致抵押率低于 110% ,进而发生 trove 的清算。

LUSD 的特殊机制

那么 LUSD 如何保持与 ETH 稳定挂钩并维持自己循环供应的呢,LUSD 有几种特殊的机制。

硬挂钩机制指的是 LUSD 可以 1: 1 兑换为 ETH,系统收取一次性赎回费用,每次赎回费用都会增加,若随着时间的推移没有发生赎回,则逐渐减少至零。LUSD 在赎回时被销毁。

例如,Peg = 0.98 美元,套利者以 0.98 美元买入 LUSD,以 1 美元赎回,获得 0.02 美元的利润,LUSD 的买入压力会使其价格上涨;Peg = 1.15 美元,套利者以 110% 的抵押率取出最大借款并出售 LUSD,以获得 0.05 美元的利润。LUSD 卖出压力使价格降低。

软挂钩机制指的是,LUSD 还受益于间接的的美元平价机制,将 LUSD 美元平价作为谢林点是其中之一,由于 Liquity Protocol 将 LUSD 视为等同于美元,因此两者之间的平价是协议的隐含均衡状态。

此外,LUSD 的借贷与赎回费用相同的机制也防止了防止 LUSD 供应失控,存入 ETH 借贷 LUSD,借贷费用与赎回费用具有相同的运作方式(更多人发行 LUSD,费用就会上涨)。

Liquity Protocol 作为流动性储备的稳定池也是清算头寸中偿还债务的流动性来源,如果稳定池因清算而耗尽,债务和抵押品将被平均分配,该机制也是 Liquity Protocol 面对风险的缓冲器。

Liquity Protocol 还有着特殊的恢复模式,旨在应对大规模清算,当系统的总抵押率(TCR)低于 150% 时启动,抵押率低于 150% 的头寸可被清算,恢复模式旨在鼓励存入 ETH 和偿还债务。

LUSD 获取方式

除了抵押 ETH 获得 LUSD,用户还可以在其他 Cex 或 Dex 上获得 LUSD

Dex:Uniswap、Curve

CEX:Gemini

Liquity Protocol 合作伙伴与 token 经济

Liquity Protocol 的合作阵容也非常强大,分别都有 Pantera Capital、Polychain、Nexus Mutual、Synthetix、Coinbase、Velodrome、OlympusDAO、Gemini、Huobi,而 LUSD 也是市值前十的稳定币。LQTY 的最大供应量为一亿,循环供应 0.91 亿,Coinmarketcap 上显示目前其市值约为 2.85 亿美元

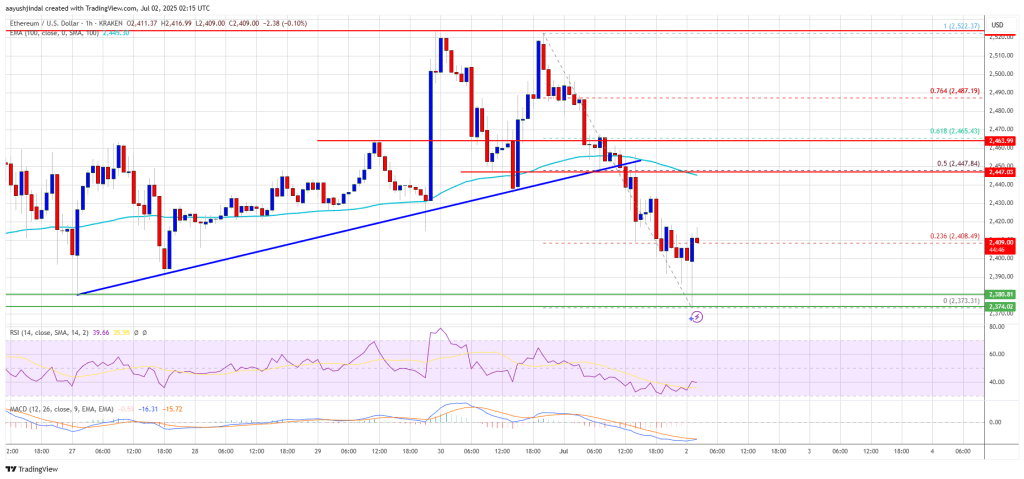

Ethereum Price Drops After Bullish Attempt — Support Area Under Pressure

Ethereum price started a fresh decline from the $2,520 zone. ETH is now back below $2,450 and strugg...

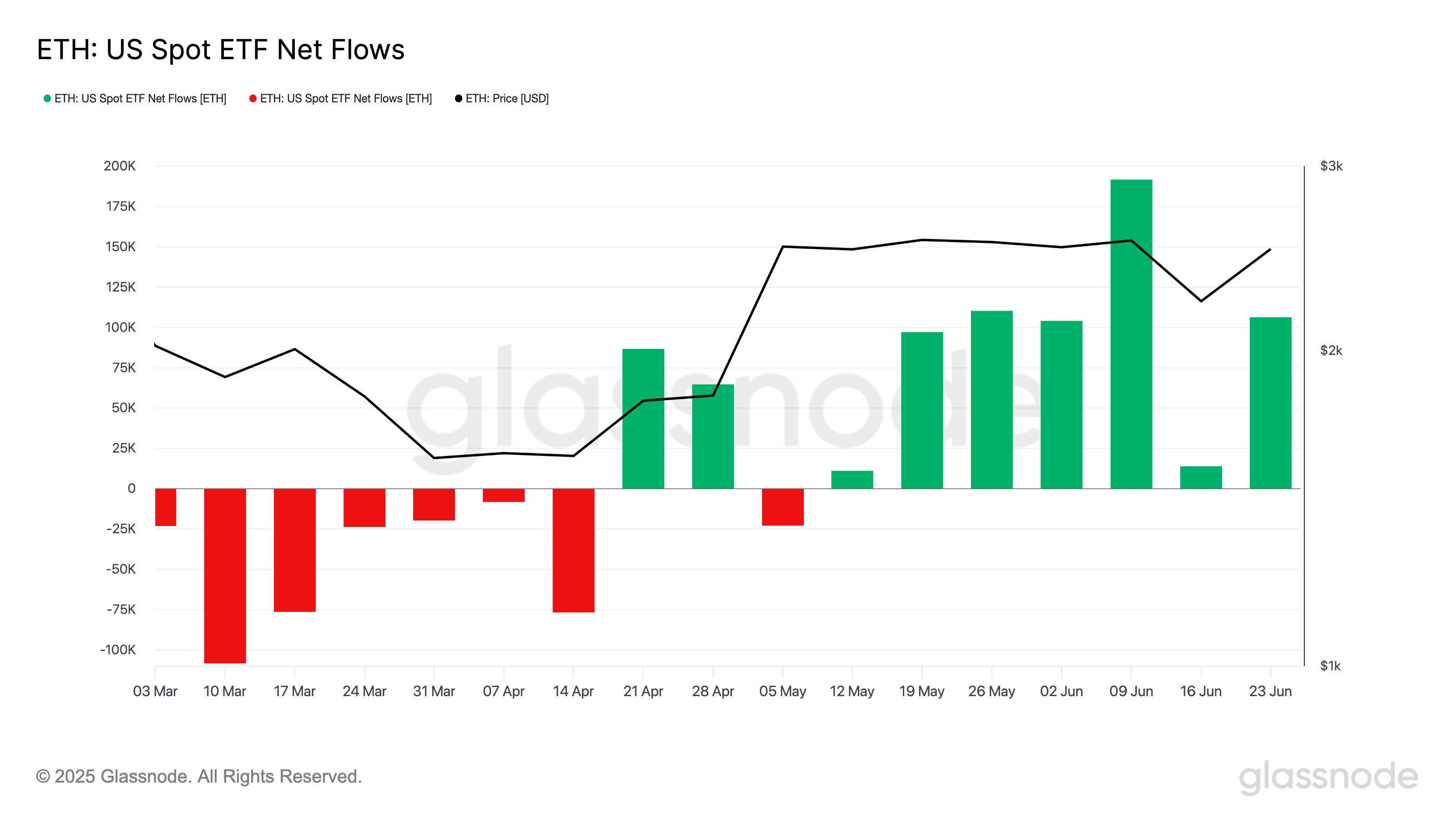

Ethereum In Demand: ETF Inflow Streak Extends To 7 Weeks

Institutional demand for Ethereum appears strong as spot exchange-traded funds (ETFs) have recorded ...

Hong Kong SFC Grants Licenses to Smart Contract Securities Platform DigiFT

Non-Custodial tokenized asset trading gets regulatory Approval, setting precedent for Asia....