浅析MEV的发展现状及趋势

文章来源:Web3团子

1、MEV 的定义、背景

MEV(Maximum Extractable Value)是指通过在区块内重新排序、插入和审查交易从用户那里提取的价值,例如套利、清算等。最根本上可以理解为“在创建新区块时,通过调整 Tx 的排序从而获得的额外收益”。

MEV 的概念最早是由 Phil Daian 在《Flash Boys 2.0 》中提出,在以太坊合并之前,MEV 主要由矿工捕获,因此当时也被称为“矿工可提取价值(Miner Extractable Value)”。MEV 的产生来源于,当用户在区块链上提交一笔交易时,该笔交易一般会先进入 Mempool 公开访问的待处理交易池中。套利者和矿工可以检索 Mempool,并从中找到获取 MEV 的机会。

以太坊合并后,由于出矿机制的改变,MEV 供应链中的角色也有所改变。在 Danksharding 尚未实施之前,Flashbots 提出了 MEV-Boost 作为 PBS 在协议外的实践。Buider 专注于构建 Block,并尽可能实现每个 Block 的利益最大化,然后最有利可图的 Block 被提交给 Proposer。PBS 机制的实现使得区块链出块产业的利益产生了一些改变,同时促进了产业链上相关机构的专业化、商业化进程,也使得 MEV 供应链形成了新的格局。

2、MEV 的供应链

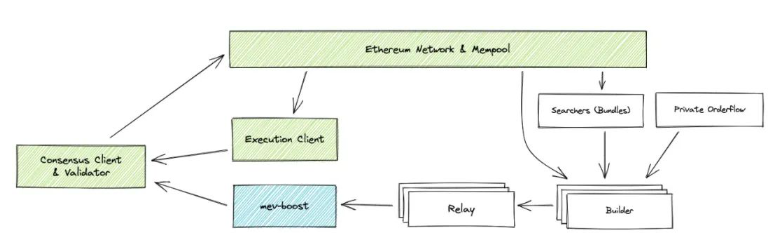

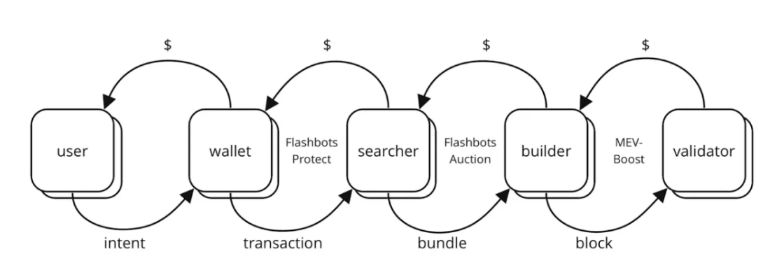

基于 MEV-Boost 的 Tx 上链流程如下图(图中浅绿色为 Tx 常规上链流程,白色模块为 MEV 的 Tx 上链流程):

与 Tx 常规上链流程相比,MEV 的 Tx 上链流程通过 Flashbots 的 MEV-Boost 实现了 PBS 的协议外实践,同时也使得 MEV 被 Searcher、Builder、Validator 这几个角色瓜分捕获。

Searcher:一般是以下角色(套利和清算机器人、DeFi 交易员、具有高级用例的以太坊 Dapps),他们会通过不同的方法在链上找到所有可提取的价值,然后将交易捆绑在一起提供给 Builder;

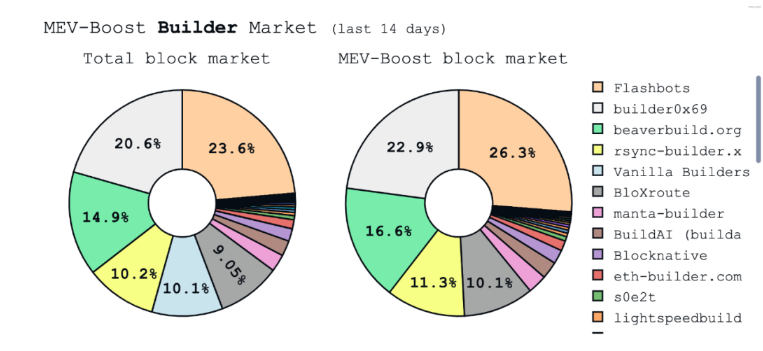

Builder:Builder 一般是专业的机构(过去 14 天有 36 个活跃 Builder,前 6 家垄断超 88% 的市场份额),他们从 Searchers 发送的 Bundles 中挑选最有利可图的打包成 Full Block,通过 Relay 最终发送给 Validator。几个 Bundle 可以组合在一起形成一个 Block,也可能包含来自 Mempool 的其他用户的待处理交易;

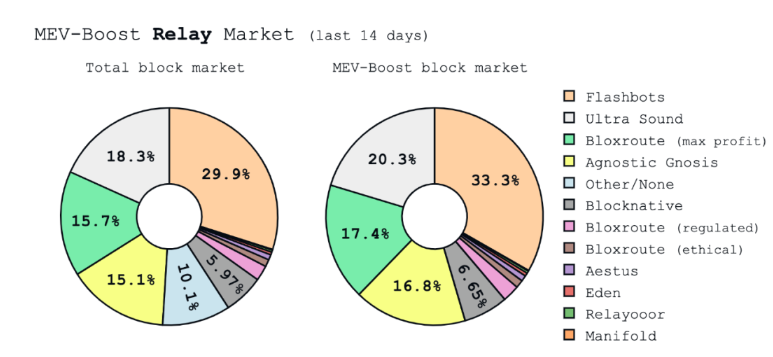

Relay:Relay 负责连接 Builder 和 Proposer,验证 Builder 提交区块的有效性和出价,并将有效的最高出价提交给 Proposer。目前是寡头统治格局,活跃的 Relay 只有 11 个,不过 Relay 并不参与 MEV 利润的瓜分,属于一个中立的基础设施;

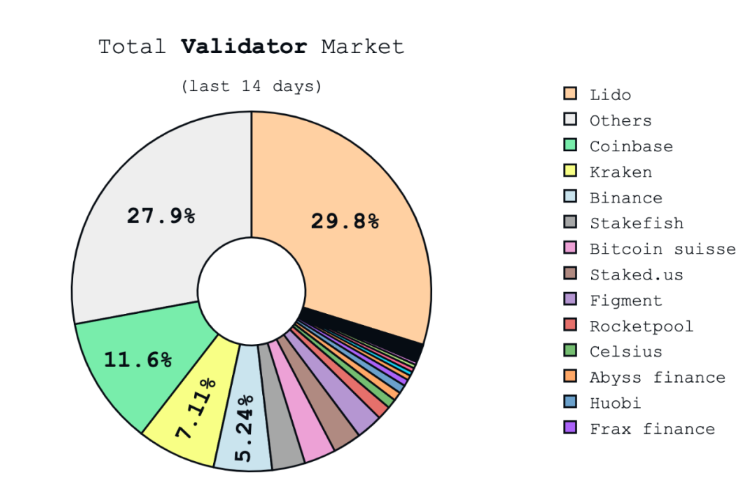

Validator:Validator 是 ETH 2.0 的 Miner,Validators(Validators 中的 Proposers)负责向网络提议 Block,并将 Block 添加到链中。目前 Validator 的竞争格局渐趋稳定,Lido 市场份额第一。Validator 既可以获得共识奖励(区块奖励),也可以获得执行奖励(MEV+Tips)。

当前 MEV 供应链中各个环节都有项目在做。Searcher 环节,有很多套利和清算机器人、DeFi 交易员、做市商等,也有服务这些 Searcher 的项目,比如 EigenPhi 这类展示链上套利案例的数据平台;Builder 环节,则有 Flashbots、BloXroute、Blocknative 等专业化机构;Relay 在 MEV Supply Chain 中作为一个中立的基础设施,属于需要信任的环节,活跃的 Relay 主要有 11 个;Validator 也有很多项目在做,相对而言 Validator 的网络已经有一定的健壮性,从近期融资情况来看,目前也还有新团队想在这个赛道创业。

3、MEV 的分类

按照 MEV 的获得方式,主要可以分为以下几类:

Front Running:通过支付比 Mempool 中的目标交易更高的 Gas Fee 来抢先执行的行为。比如 Mempool 中包含一笔某交易对的 Tx,会对该 Token 价格造成较大波动,可以在该笔 Tx 前插入一笔 Tx;或者在新 NFT 项目上线时,将 Mint NFT 的 Tx 抢跑。目前要防止被抢先交易也简单,只需要接入类似 Flashboots Auction 的 Private Transaction Pool,即可获得 Frontrunning Protection;

Back Running:是指当一笔交易会造成较大价格波动时,在该交易后插入一笔交易的行为,可能是套利、清算等。比如链上发生了一笔大额 Tx,导致某交易对出现价格波动,在其后插入一笔既可以将 DEX 的价格搬平,同时套利者也获得了利润;或者链上发生了一笔抵押借贷触发清算线后,在其后插入一笔清算订单的行为;

Sandwith Attack:三明治攻击其实是 Front Running 和 Back Running 的结合。搜索者在 Mempool 中搜索潜在的大额交易,并在交易发生之前抢先买入最终会升值的资产,并在大额交易执行后立即卖出这些资产,从而赚取差价的行为;

Time Bandit Attack:这类 MEV 主要发生在有最长链原则的区块链网络(比如中本聪共识的 Bitcoin)。

从这些 MEV 发生的结果来看,一般 Back Running 类的 MEV 对区块链网络是良性的,比如套利者利用两个 DEX 之间的差价+闪电贷实现的无风险套利、清算者维持借贷协议的健康运行;Front Running、Sandwith Attack 对其他用户而言可能会导致利益受损。

4、MEV 的现状和未来

其实 MEV 是饱受争议的,因为非良性 MEV 的存在,看起来不太道义。比如 Front Running、Sandwith Attack、Time Bandit Attack 对区块链上的普通用户而言,会破坏其交易体验、损害其利益。所以,我在很长时间里是希望行业里能够推出一个方案/产品/协议,防止这些非良性 MEV 的发生。

但 Mempool 内交易公开可见的特点、Tx 上链排序的竞价规则决定了,MEV 是必然存在的。退而求其次,如果你的交易无法避免被提取 MEV,不如使用能够将收益反馈给你的产品/协议。

针对 MEV(尤其是非良性 MEV)对有状态区块链(比如 Ethereum)可能带来的负面外部性(Negative Externalities),目前行业里针对这些风险有一些产品可以减轻这些影响。比如 Falshbots 系列产品:

Flashbots Auction:Flashbots Auction 在以太坊用户和 Validators 之间提供了一个私人通信渠道,用于在区块内有效地传达首选交易顺序。通过这类产品可以让链上交易用户实现 Pre-trade Privacy、Failed trade privacy、Finality protection 等。

Flashbots Protect RPC:这是一个让用户可以实现 Front-Running Protection 的 RPC 端点产品,用户可以将其添加到他们的钱包中,从而使他们的交易提交给 Flashbots Auction。对于用户而言,和普通的交易没有感知上的区别,但从结果上可以实现 Front Running Protection、Failed trade Privacy 等。

MEV-Boost:PoS 时期,Validator 可以自行去 Mempool 为交易排序,将其打包,也可以选择 MEV-Boost 推送过来的经过 Builder 排序过的拥有更高 MEV 收入的区块。通过 MEV-Boost,Validator 的收入可以获得大幅增加,所以大部分 Validator 会选择接入 MEV-Boost,而不是自己排序。

从 MEV Supply Chain 来看,这三款产品分别在 MEV Supply Chain 的各个环节发挥作用。

对于 MEV 领域的未来,结合 MEV 领域的发展现状分析,我们认为可能会有以下几个主要趋势:

1、头部效应会很严重:过去 500 个 Epoch 超过 90% 是由 MEV-Boost 提供服务,而且 Flashbots 的系列产品在 PoS 时期出块的各个环节几乎都是龙头地位,在已经有 Flashbots 这种 First Mover 的情况下,想要切入 MEV 领域的新入局者需要一些核心竞争力才能抢占更多市场份额;

2、得 Orderflow 者得天下:要想获得更多的 MEV 机会,有充足的 Orderflow 很重要。对于普通的交易用户而言,实际上是没有办法完全杜绝 MEV 的。即使 User 采用了 Flashbots Protect RPC,也只能防止 Public Mempool 的 Searcher 捕捉其 Tx 潜在的 MEV,Flashbots Auction 网络中的 Buider 仍然有机会针对其 Tx 提取 MEV。所以,对于普通用户而言,既然无法完全规避被提取 MEV,不如选择那些会将 MEV 收益反馈给 Users 的 Wallet、DEX 或其它 Dapps;

3、Multichain 的 MEV 仍有增长空间:单纯的 Ethereum 链内的 MEV,可能已经基本得到了充分的捕获。但是区块链是一个 Multichain 的生态,Layer 1 与 Layer 1 之间、Layer 1 与 Layer 2 之间的 MEV 机会还较难捕获,针对这方面的 MEV 可能还有些增长空间;

4、抗审查交易的上链需求始终能被满足:据 MEVwatch 数据,Merge 后以太坊区块链上符合 OFAC 合规要求的区块占出块总量的 57.49% ,最近 100 个区块中只有 35 个区块执行了 OFAC 合规性,对抗审查类交易的上链影响不大。虽然 Merge 之后,头部质押平台多为中心化平台,这些中心化实体难免受到法律监管,从而对以太坊区块链的抗审查能力形成挑战。但即使超过 90% 的 Validator 通过 MEV 审查中继路由交易,那些抗审查的交易仍然能够在一个小时内上链。

India’s FIU Probes Binance and WazirX Over Suspicious Crypto Transactions

The post India’s FIU Probes Binance and WazirX Over Suspicious Crypto Transactions appeared first on...

Bitcoin Reaches $118K Milestone— Here’s What Could Drive Prices Even Higher

The post Bitcoin Reaches $118K Milestone— Here’s What Could Drive Prices Even Higher appeared first ...

Bitcoin Skyrockets, Setting New ATH Above $118K Amid Market-Wide Growth Spree

Bitcoin ($BTC) hits new all-time high (ATH) above $118K, fueling market optimism, and Ethereum surge...