撰文: @yutsingkuh

导师: @ CryptoScott_ETH , @HaywarZhu

1. 背景

2024 年 1 月 10 日,SEC 首次批准比特币现货 ETF 上市。此次共批准了 11 支比特币 ETF,截至 1 月 19 日,总规模达到 270 亿美元(绝大多数均为灰度的 GBTC 份额,由其原先的信托基金转换而来)。然而这并不是全球首个 BTC 现货 ETF。2021 年,Purpose Bitcoin ETF 就在多伦多交易所上市。但是,美国是全球最大的资本市场,SEC 的批准对于市场的影响将远远超过加拿大。

此次 BTC 现货 ETF 上市是比特币发展历程中的重要里程碑。它将使得比特币投资更加便捷,也将使得比特币的采用率进一步提高。常规投资者可以通过证券账户投资比特币,而不再需要开设加密货币账户。投资比特币面临的风控、合规问题也将得到缓解。

2. 当前市场状况

BTC 价格在过去三个月里大幅上涨,从 9 月 10 日的 $ 25889 上涨到 1 月 10 日的 $ 46106 ,涨幅 78% 。市场普遍认为,BTC ETF 通过预期是 BTC 价格上涨的主要原因之一。BTC ETF 通过后,市场表现较为平静,可能是因为市场已经提前消化了这一预期。在 BTC ETF 首次开始交易时,BTC 短暂冲高到 $ 48500 ,但随后迅速回落。截至 1 月 17 日,BTC 价格为 $ 42800 ,较 BTC ETF 通过前下跌约 8% 。

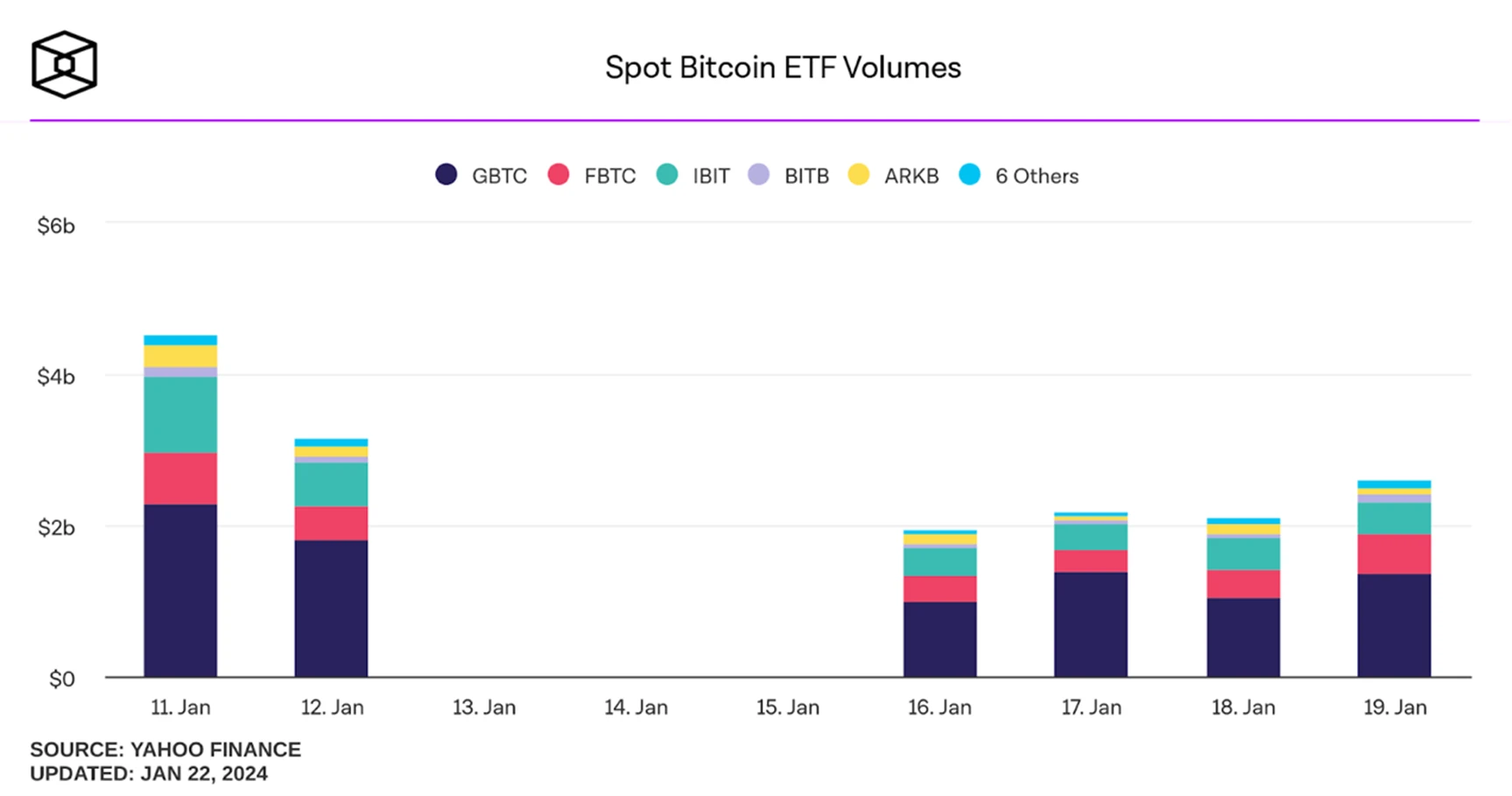

尽管 BTC 价格波动相对而言并不剧烈,但 BTC ETF 在短短几天里已经给市场带来了巨大的影响。BTC ETF 成交量巨大,在上市的第一天就达到了 $ 4.6 Bn。与之相比,最大的加密货币交易所 Binance 当日现货成交额仅为 $ 4.1 Bn。这可能是因为在传统市场上,做市商的竞争更加激烈。

3. 新的交易因子

由于比特币现货 ETF 的巨大交易量,它对比特币的走势很可能起到重大影响。 长期来看,比特币现货 ETF 可能成为增量资金进入的重要渠道,推动比特币的进一步上涨;短期来看,现货 ETF 增加了市场中的可用信息,可能带来新的交易因子。

比特币现货 ETF 与传统中心化交易所的深厚流动性,蕴含着巨大的套利空间。 一方面,现货 ETF 的价格与 BTC 现货价格之间可能存在差异,这将带来套利机会;另一方面,在美股开盘与休市期间市场结构的差异,也可能带来统计套利的机会。这些套利机会将吸引更多的资金与机构进入加密货币市场。

美股市场的交易因子,例如市场情绪、市场波动性、市场流动性等,可能也会影响加密货币市场。 比特币现货 ETF 的通过,将使得传统市场的交易因子更加直接地影响加密货币市场。 例如,传统市场中投资者的情绪,可能会影响现货 ETF 的短期价格,进而影响 BTC 现货价格。这些因子的影响,可能会带来新的交易策略。

加密货币市场高度活跃、竞争激烈。比特币 ETF 的资金流入作为长期趋势的推动力量,可能与比特币短期走势并不相关。一些市场中的公开信息,例如当天 ETF 资金流入量,存在滞后性。投资者应当警惕加密货币市场的波动风险,避免盲目交易。

4. 资金流入

4.1 其他预测报告

Galaxy 通过 BTC ETF 在资管平台的触达率,预计 BTC ETF 资金流入在第一年将达到 $ 14.4 Bn,第二年将达到 $ 26.5 Bn,第三年将达到 $ 38.6 Bn。

Glassnode 通过参照现有 ETF 产品的规模,预计 BTC ETF 将获得 $ 70.5 Bn 的资金流入。

Standard Charted Research 预计 BTC ETF 在 2024 年将获得 $ 50 ~ 100 Bn 的资金流入。

4.2 基于资产配置的预测

许多研究表明,将比特币纳入资产配置有助于提高资产组合的收益率、并降低波动性。这是由于比特币与传统资产的相关性较低。然而,对传统投资者而言,比特币的投资门槛较高。BTC ETF 的通过将使得投资者能够更方便地将比特币纳入资产配置。因此, 我们可以预计,BTC ETF 的通过将会带来大量的资产配置资金流入。

早在 2019 年,Aleh Tsyvinski 的一项研究表明资产组合中应当配置 4% ~ 6% 的加密货币。随着 BTC 采用率的提高,其波动性风险也在减弱。 财富顾问通常会建议配置 1% ~ 5% 于 BTC。对于一个典型的基于大类资产配置的投资者,例如投资于 40% 股票 + 25% 债券 + 10% 黄金 + 25% 现金,在资产配置中纳入 3% 的加密货币是十分合理的。对比目前 $ 1.27 Tn 的标普 500 指数基金管理规模,我们预计 BTC ETF 的规模将在两年内达到 $ 95 Bn。

4.3 基于产品比较的预测

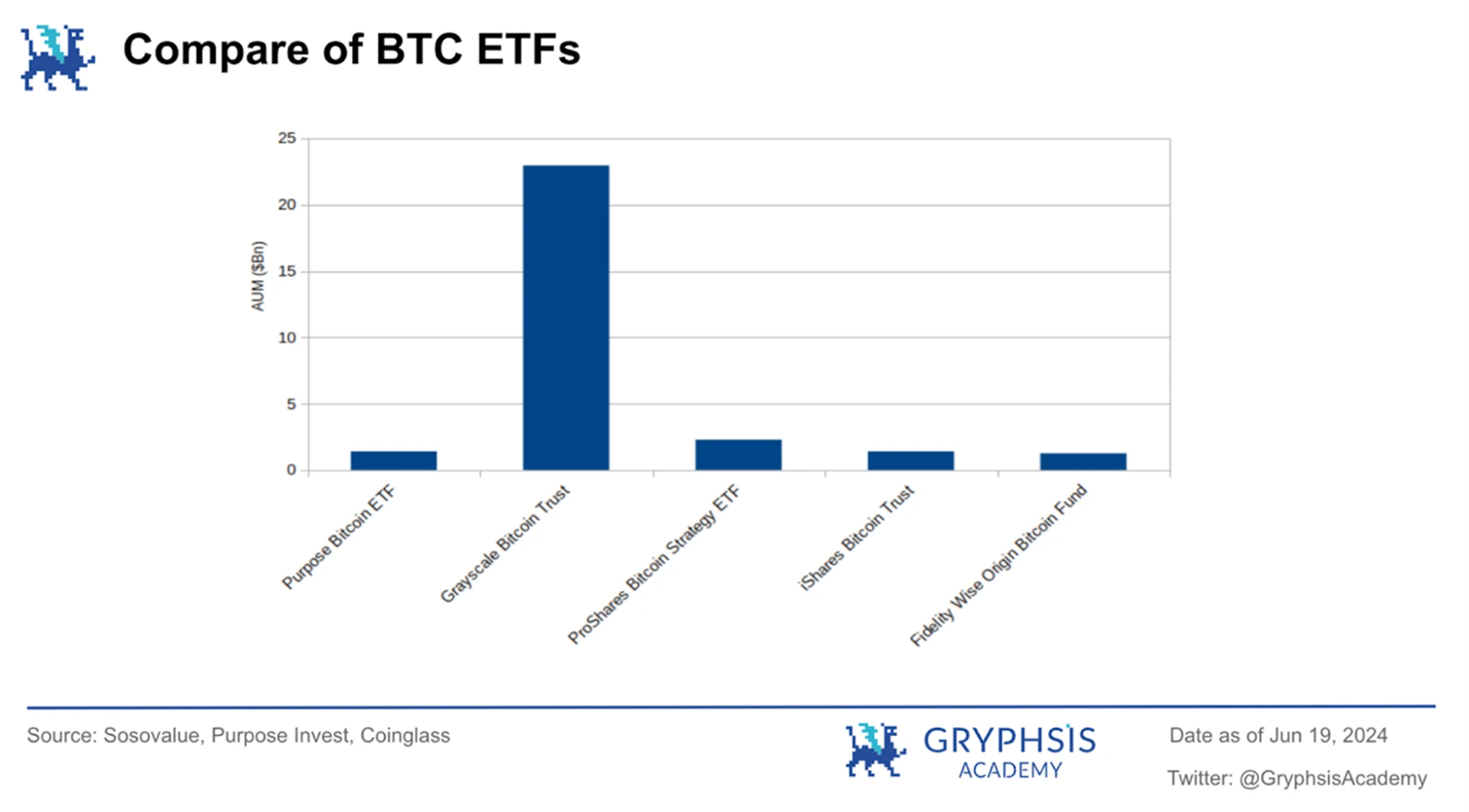

从投资角度,对比现有产品,可以估计市场对新产品的需求。此前,同类型的主要产品有信托基金 Grayscale Bitcoin Trust,期货 ETF ProShare Bit ETF,现货 ETF Purpose Bitcoin ETF。

投资 BTC 产品的意义在于获得 BTC 的头寸暴露。 管理费和跟踪准确度是投资此类产品时的主要考量。管理费决定了投资者的持有成本,而跟踪准确度决定了投资者面临的风险。在实际产品中,管理费计入净值。因此该类产品可以看作是付出净值相对 BTC 的下行风险作为成本,获得 BTC 的风险暴露的工具。在市场条件不变的情况下,该成本就决定了投资者的需求。

我们假设,在市场条件不变的情况下,BTC ETP 类产品的市场消费规模随着成本水平的降低而增加

而消费规模是头寸总量和成本的乘积

因此,在持有成本降低的情况下,市场持有的头寸总量至少随着成本水平的反比增加

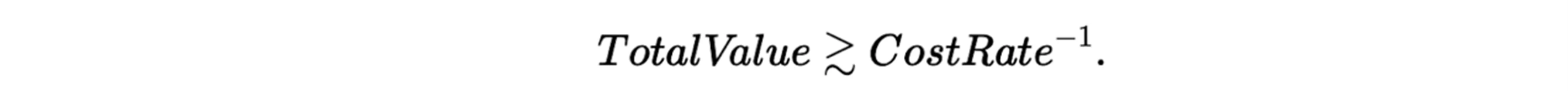

Grayscale Bitcoin Trust 是一种信托基金,其份额 GBTC 由 Grayscale 以 1: 1 的比例持有 BTC,收取每年 2% 的管理费。GBTC 份额可以在二级市场上交易,但是不能赎回。GBTC 份额从 2020 年 6 月到 2021 年 2 月间快速增长至 65 万 BTC,此后停止增长。由于各种原因,GBTC 的价格偏离程度较大。2021 年 2 月前的时间,GBTC 经历了极高的溢价。因此,这段时期 GBTC 的需求主要来自于溢价带来的套利空间。2021 年 2 月后,GBTC 面临严重的负溢价。由于无法赎回,GBTC 的份额并没有明显减少。这并不能反应市场对 GBTC 的实际需求。因此,GBTC 无法作为预测 BTC ETF 需求的参考。

ProShare Bit ETF 是期货 ETF,其底层资产主要为 CME 的 BTC 期货,当前市值为 $ 1.59 Bn,是除 GBTC 外最大的 BTC ETP。由于管理费以及期货的换仓成本,其净值相对 BTC 的涨幅在 2021 年 10 月到 2024 年 1 月期间落后约 25% 。我们认为 BITO 的年持有成本为 13% 。作为对比,新发行的 iShares Bitcoin Trust 管理费为 0.25% 每年,这也是目前 BTC ETF 的普遍管理费水平。因此,BITO 的成本水平是 BTC ETF 的 52 倍。根据上述假设, BTC ETF 的预期规模大约是 BITO 的 52 倍,即 $ 83 Bn。考虑到市场平衡需要时间,我们预计这在两年内实现。

Purpose Bitcoin ETF 是加拿大多伦多交易所上市的 BTC 现货 ETF,也曾是规模最大的 BTC 现货 ETF。它成立于 2021 年 2 月,目前管理规模为 $ 1.5 Bn。 考虑到 2023 年加拿大财富管理市场总额为 $ 1933 Bn ,而 美国财富管理市场总额为 $ 58446 Bn 。如果 BTC 现货 ETF 在美国市场拥有和加拿大市场相同的参与度,预计其规模将达到 $ 45 Bn。此外 Statista 预计 2024 年美国财富管理市场规模将增长 10% ,达到 $ 64700 Bn,按此计算 2024 年底 BTC 现货 ETF 的规模将达到 $ 50 Bn。

4.4 黄金 ETF 与比特币 ETF 的对比

黄金 ETF 是最早的商品 ETF,也是最成功的 ETF 之一。其规模已经超过了黄金市场的 10% 。比特币被称为数字黄金。其抗通胀价值、储值功能与黄金有类似之处。黄金 ETF 的成功经验对于预测同样是商品 ETF 的比特币 ETF 的规模有一定的参考价值。

美国的首支黄金 ETF SPDR GLD 于 2004 年 11 月上市,至今仍是最大的黄金 ETF。在上市 1、 2、 3 年后,其管理规模达到 $ 3.2B n,$ 8.3 Bn,$ 15 Bn 。 如今,全球市场黄金 ETF 的总规模约为 $ 235 Bn 。考虑到市场对 ETF 产品的接受程度比 2004 年高得多,我们预计 BTC ETF 会更早地达到其成熟规模。如今,黄金总市值约为 $ 12 Tn,黄金 ETF 的规模占总市值的 2% 。比特币总市值约为 $ 840 Bn。假如比特币 ETF 占同样的市值比例,其规模将达到 $ 17 Bn。

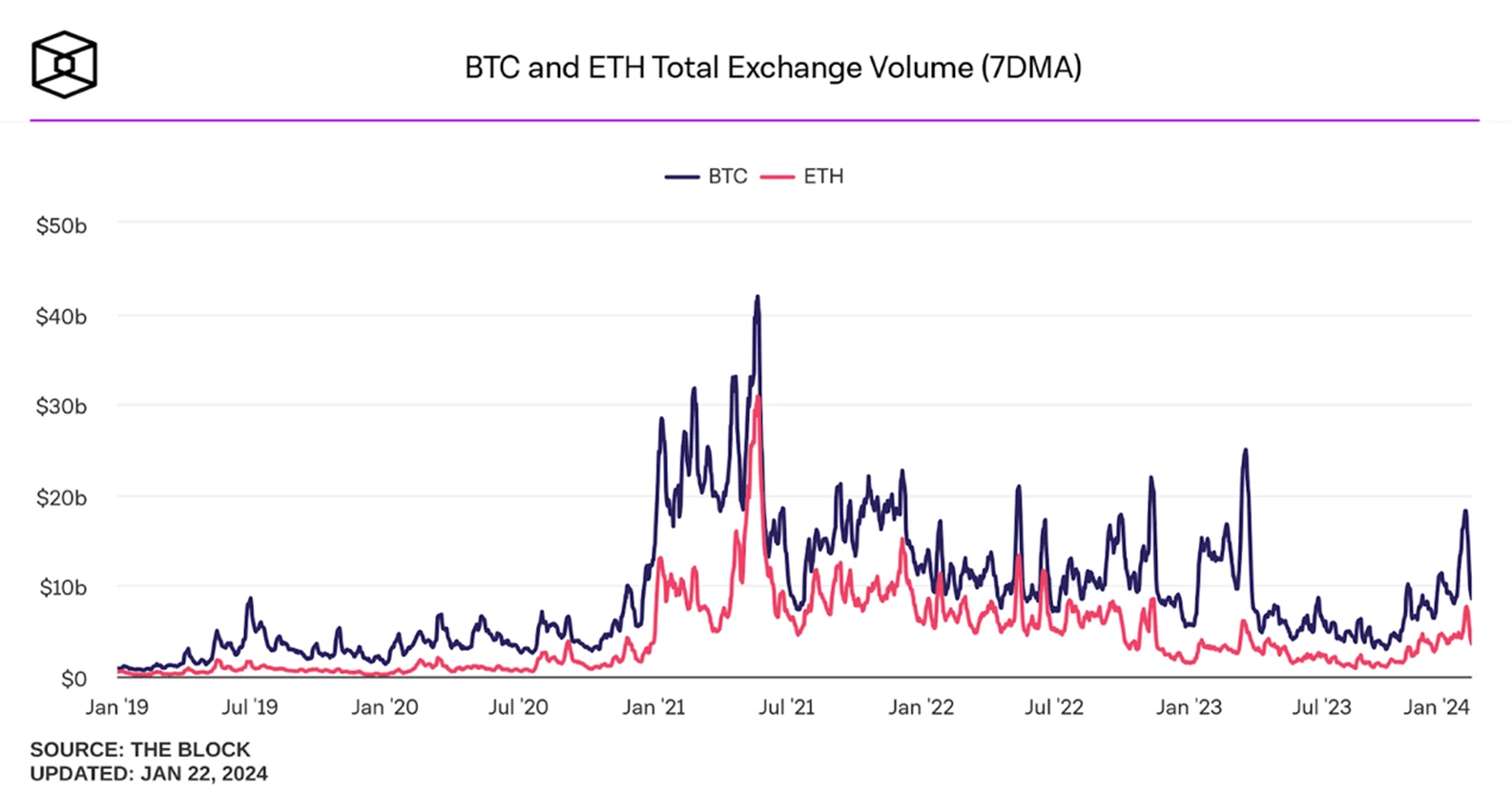

考虑到黄金除了其金融属性,还有其他用途。 我们从金融交易的角度再作一个比较。当前黄金现货的交易量约为 $ 130 Bn/天 ,而比特币现货的交易量约为 $ 30 Bn/天。假设比特币 ETF 规模与现货交易量的关系与黄金 ETF 相同,我们预计比特币 ETF 的成熟规模约为 $ 54 Bn。

我们假设上述预测在 2 年后达到。

4.5 比特币采用率的增长

比特币现货 ETF 的通过是一个重大的市场事件。然而,从比特币的长期发展来看,这只是它走向大规模采用的一小步。大量观点认为,BTC 的采用遵循创新扩散理论,而目前 BTC 还处于其发展的早期,S 型曲线的头部。在过去几年里,也有许多研究用类似模型对 BTC 的采用率增长进行了预测,而这些预测得到了证实。 比特币 ETF 的通过是比特币采用增长、触及更多人群的必由之路。它大幅降低了投资比特币的进入门槛,预计在未来几年将会成为比特币投资的主要渠道之一,也会是比特币采用率增长的重要驱动力。

4 .6 GBTC 可能的萎缩

GBTC 是目前规模最大的 BTC 现货 ETF,由此前的信托基金转换而来。在 2022 ~ 2023 年间,GBTC 经历了较大程度的负溢价,也因此吸引了大量的套利者,这部分资金将在 BTC ETF 上市后流出。考虑到 GBTC 负溢价一度接近 50% ,可能会有接近一半的资金流出。这部分资金或许会流入其他比特币 ETF,但也可能不会。不过,要估计这对比特币 ETF 的规模增长的影响比较困难。

5. 综合分析

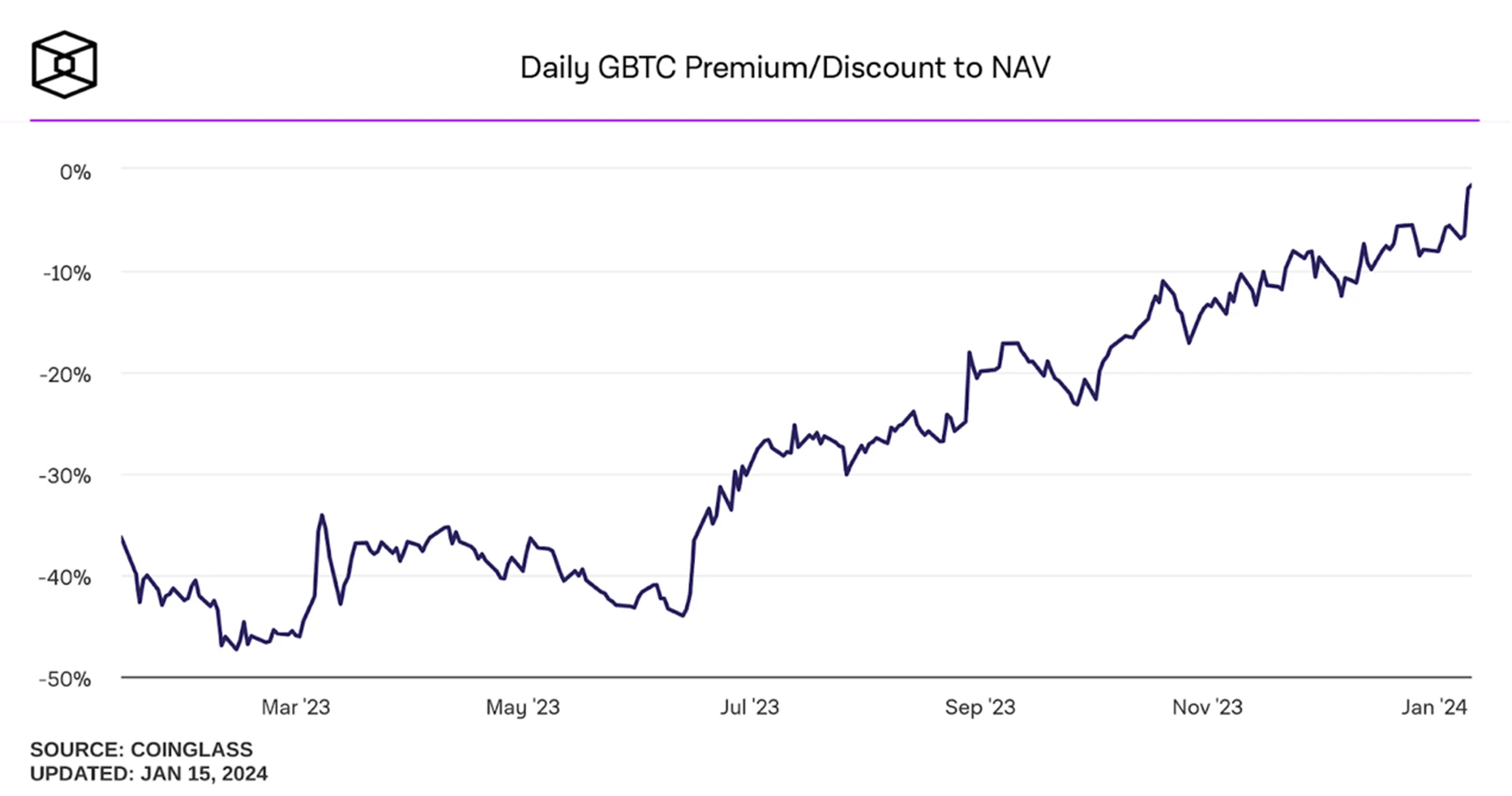

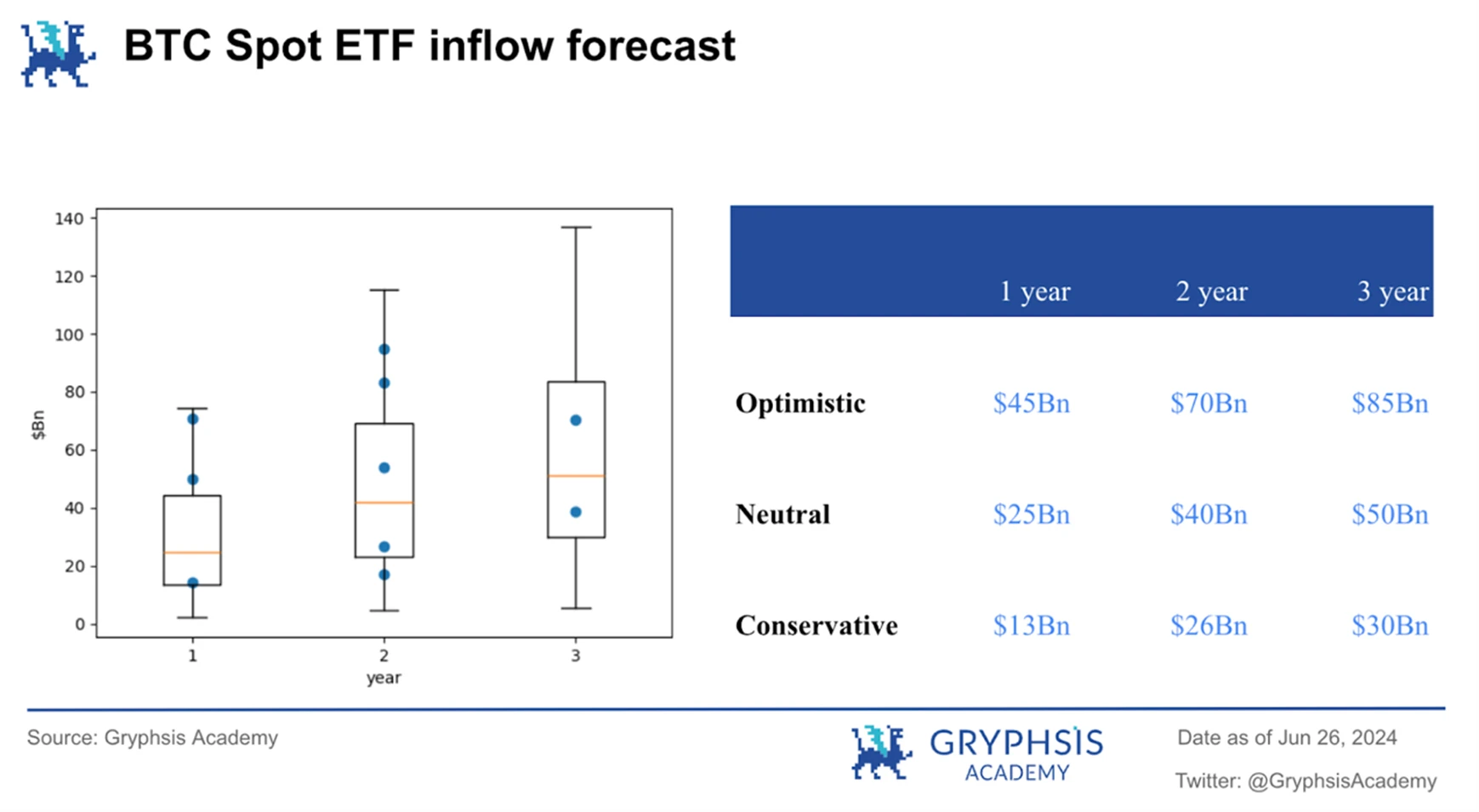

基于目前的市场状况,我们从多个独立角度对比特币现货 ETF 的规模进行了预测。结合市场已有的预测,全部预测的时刻与规模如下图所示。假设比特币 ETF 现货的资金流入速度呈对数正态分布。对已知数据点进行核密度估计,得到图上的综合结果。如认为预测中位数与四分位数,代表乐观、中性与保守的估计。最终结果如下表所示, 预计三年内,乐观情况下,比特币现货 ETF 将为比特币带来 $ 850 亿 的资金流入,中性情况下,带来 $ 500 亿 的资金流入,悲观情况下,将带来 $ 300 亿 的资金流入。

参考资料

[ 1 ] SEC: [Statement on the Approval of Spot Bitcoin Exchange-Traded Products](https://www.sec.gov/news/statement/gensler-statement-spot-bitcoin-011023)

[ 2 ] Liu, Yukun, and Aleh Tsyvinski. "Risks and returns of cryptocurrency." The Review of Financial Studies 34.6 ( 2021): 2689-2727.

【声明】 本报告是 @GryphsisAcademy 贡献者 @yutsingkuh 的原创作品,由导师 @ CryptoScott_ETH 和 @HaywarZhu 提出修改建议。作者自行对所有内容负责,该内容并不必然反映 Gryphsis Academy 的观点,也不必然反映委托撰写报告的组织的观点。编辑内容和决策不受读者的影响。请知悉,作者可能拥有本报告中提到的加密货币。本文件仅供信息参考,不应作为投资决策的依据。强烈建议您进行自己的研究,并在进行投资决策之前咨询中立的财务、税务或法律顾问。请记住,任何资产的过去表现并不保证未来的回报。