原文作者:Kaori,BlockBeats

原文编辑:Jack,BlockBeats

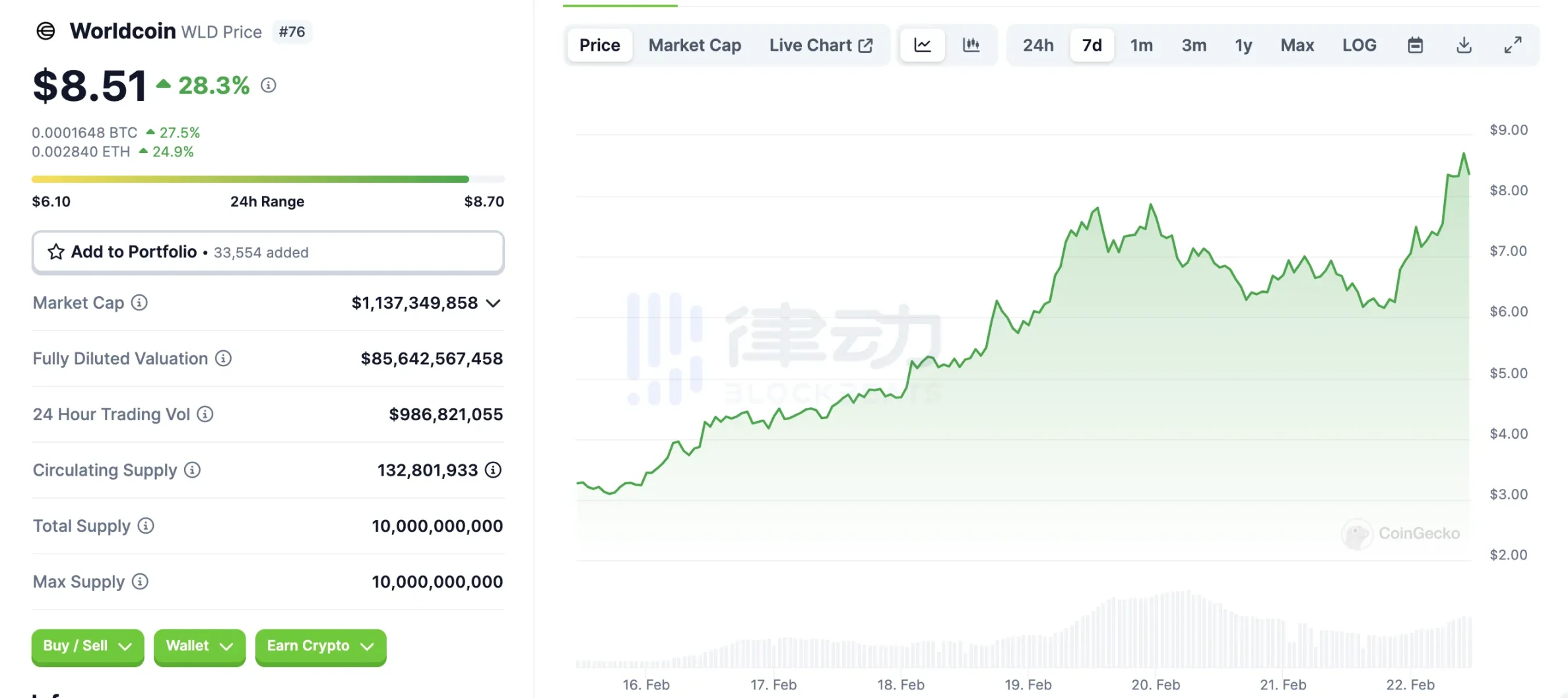

WLD 在一周的时间从 2 美元最高涨至 9 美元,AI 板块内外都沸腾了起来,但加密市场却因 WLD 的 FDV 出现分歧。

FDV(Fully Diluted Valuation)是指一个代币的完全稀释价值,与当前币价乘以当前代币流通量得到的市值(Market Cap)相对应,FDV 是当前币价乘以代币供应总量得到的一个指标。

这对 Degen 来说是一个很熟悉的名词,但如果你刚刚听说也别着急,本篇文章就将以 WLD 为例向你解释 FDV 的意义,新周期我们是否还应该以 FDV 作为炒币的参考指标,以及 FDV 反映了哪些理解市场的新角度。

WLD 的 FDV 有参考价值吗?

WLD 当前流通供应量约为 1.3 亿,撰稿时市值为 11 亿美元,排名第 76 位;而其供应总量为 100 亿枚,FDV 达到 856 亿美元,已经超越 SOL、BNB 等一梯队公链,甚至是 AI 概念的世界龙头 OpenAI 的市值。

市场分歧也就出现在这里,有人认为 WLD 的 FDV 已经高到离谱,这个价格完全无法维持,仅仅只是蹭 AI 热度的泡沫;而另一部分人则认为 WLD 的流通量低到离谱,还得看做市商愿意拉到哪,FDV 只是一个唬人的幌子。

Worldcoin 白皮书显示 WLD 启动时的最大流通供应量为 1.43 亿枚,其中 1 亿枚 WLD 贷款给在美国境外的做市商, 4300 万枚 WLD 将分配给在测试启动阶段通过 Orb 验证的使用者。而自 World App 正式上线以来,单一用户总共可领取 77 枚 WLD 津贴。但在法国、香港等地,WorldCoin 面临很大的监管压力,线下扫描虹膜的设备和站点都遭到了一定的限制,用户手中的代币很大一部分无法提现。

另一方面, 5 家 WLD 做市商已于去年 10 月底归还 2500 万枚 WLD,剩余 7500 万枚 WLD 在 12 月 15 日返还给了 Worldcoin 项目方。随后,Worldcoin 称与这 5 家做市商敲定了新的贷款协议,于 2023 年 12 月 16 日生效,这一次贷款总额为 1000 万枚 WLD,期限为 6 个月。

因此,当前市场上的 WLD 流通代币只包括两部分,一是通过 APP 领取每日津贴并且已经提现的用户手里那部分代币,二是做市商手里的那 1000 万,这部分流通量相对于 WLD 的总供应量来说只占比仅有 1.33% 。此外,WLD 的解锁期在 150 天后,因此,短期来说 WLD 的 FDV 不具有参考性,而超过 OpenAI 市值的讲法更像是一个 AI meme。

不关注 FDV,关注什么?

什么人炒币要看 FDV?

对于需要长期持仓某个币种的人来说,比如机构或者稳健型投资者,他们需要通过 FDV 进行投后管理或者仓位管理。这个时候 FDV 结合市值就是一个监测代币前景的有效指标,可以让投资者更好地判断一个项目的价值是否极度偏离标准。但对于普通散户投资者,在短期交易时主要考虑的应该是代币的供需关系以及叙事和情绪。而如果关注 FDV 还需要结合代币的发行时间表。

FDV 变得不那么重要,其实背后也反映了加密行业的一些变化,而正是这些变化需要我们关注 FDV 以外的东西。

供需关系

首先是整个加密行业的人在变多,以前只有 ICO 和散户,但现在买家越来越多,利益相关方也在增多。一个大项目要几轮融资卖币、空投一大笔、做市商、CEX 等许多方面都在影响代币的供需关系。在这样的行业发展背景下,代币总供应量所反映的 FDV 在一定时期内就不具备参考价值。

需求增多,因此代币总量越来越大,线性解锁时间周期越来越长,往好处想项目希望新人进来还能买自己的币,是某种长期主义的体现。而如果要想降低 FDV 对代币价格的影响,项目方还需要在解锁时机、以及创造需求方面继续深耕。

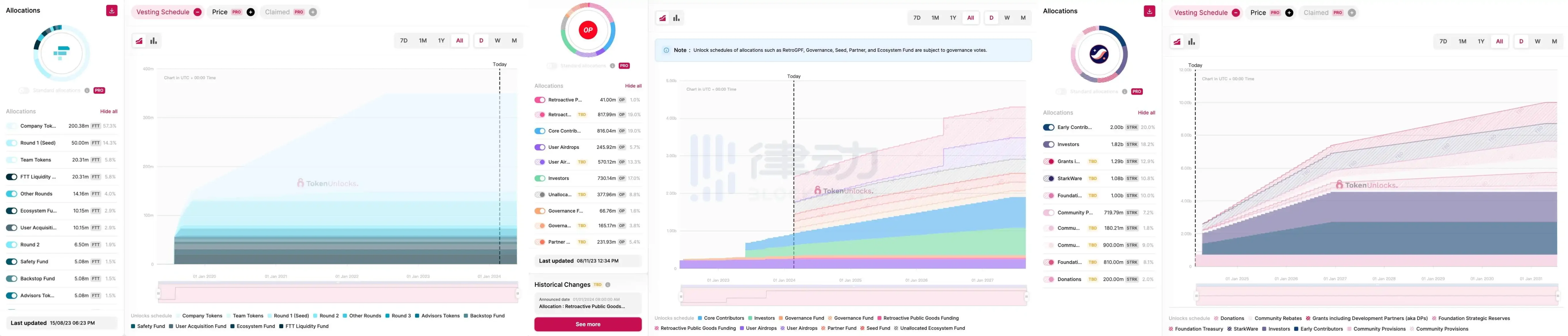

左:FTT 解锁时间线;中:OP 解锁时间线;右:STRK 解锁时间线(未更新最新版本)

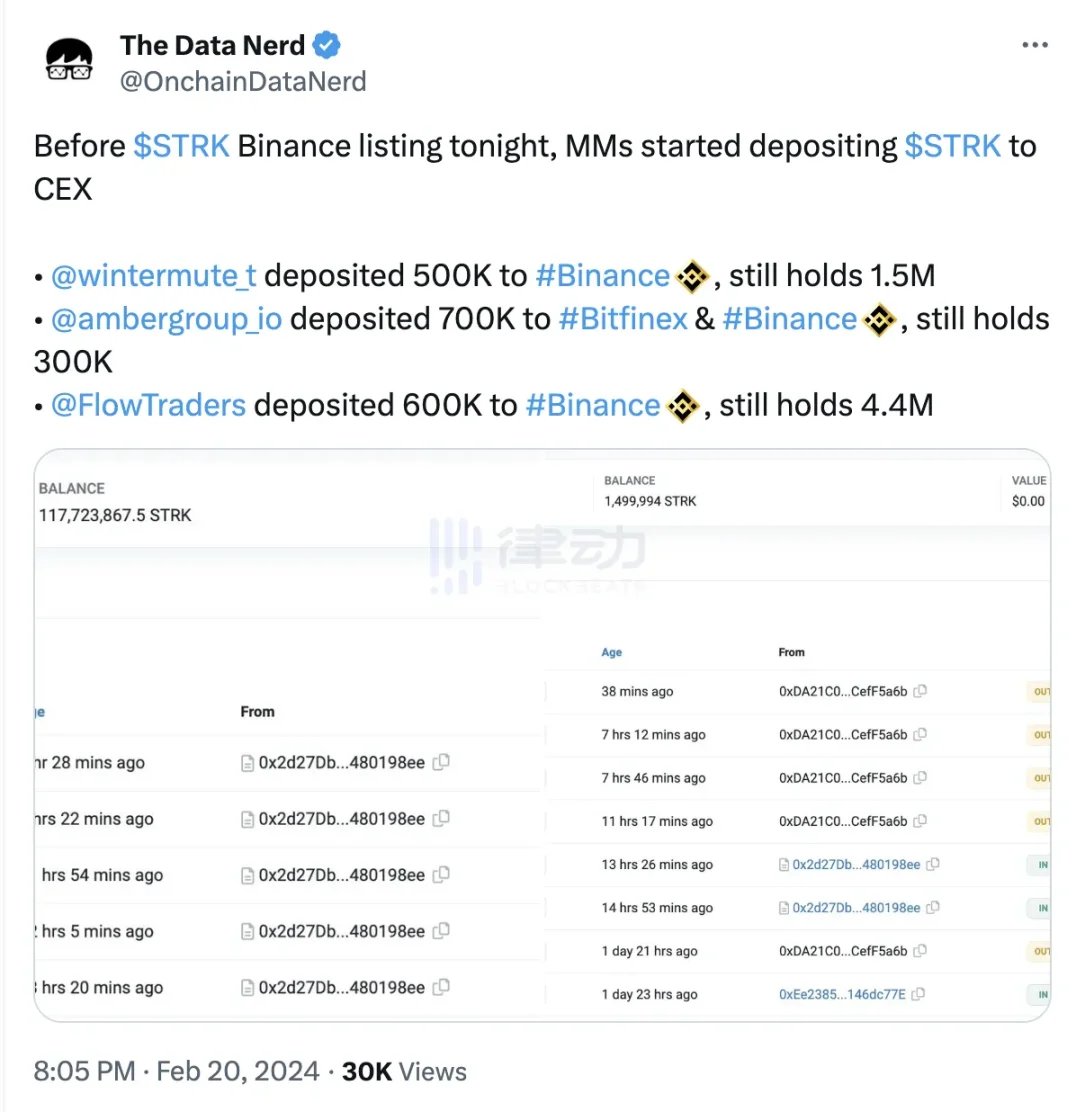

解锁时间线对币价的影响可以拿最近刚完成空投的天王项目 Starknet 来说,StarkWare 宣布调整其早期贡献者和投资者的 STRK 代币解锁计划,从一次性在 4 月 15 日释放 13 亿代币到只解锁 6400 万代币然后线性释放这种更渐进的方式进行。这个消息公布后,STRK 价格突破 2 美元,较之前上涨了 14% 。此时的 STRK FDV 仍然很大,但市场反应明显消化了这个利好。

STRK 24 小时价格走势图

STRK 上线则可以一窥供需对一个大项目代币短时的价格影响。Starknet 上线 Binance 为什么会冲到 7 刀变成单机币?因为彼时链上空投领取被卡,大户无法砸盘,而几大做市商往 CEX 里充币,导致短期需求相对较高,供小于求。至于长期的供需关系,则需要项目方平衡好各方利益关系,但 FDV 已经不是这种解锁时间较长的大项目所考虑的必须因素了。

再拿 WLD 举例,前文我们粗略计算得知目前市场上的流通供应量仅占总量的 1.3% ,而其中做市商拿着 1% ,从拉盘角度来说,WLD 此时的 FDV 毫无参考价值。因为决定 WLD 释放的 Orb 很少,真正能从 APP 提币出来的人很少。

短期操作,情绪为王

除了供需关系,WLD 的上涨逻辑还需要考虑叙事的力量。一周前,OpenAI 推出文生视频大模型 Sora,WorldCoin 作为从一上线就被冠以 Sam Altman 的加密项目也受益于这波 AI 板块情绪热潮。而昨日在小幅下跌之后得益于英伟达财报营收上涨,WLD 的价格仍然维持在 8 美元区间。

Arthur Hayes 曾说「我宁愿投资感知成功概率为 0.01% 、叙事处于病毒式增长阶段的代币,也不愿投资感知成功概率为 50% 、但叙事已达到常识阶段的代币。如果成功的概率从 0.01% 上升到 1% ,因为这个叙事很快感染了很多人,我的钱就会增加 100 倍。」

强庄控盘遇上 AI 届热火朝天,WLD 的这波拉涨的逻辑其实很好理解。相反,如今拿 FDV 说事的人倒让人想起那句有些幽默的「FUD 的时候就说 FDV,喊单的时候就说 MC」。

真金白银

行情好是因为流动性充足,BTC 的 2 月行情可以通过 ETF 的资金流入流出进行验证。2 月 14 日,CoinShares 研究主管 James Butterfill 称自比特币现货 ETF 推出以来,净流入总额已超 40 亿美元。一周后,比特币现货 ETF 累计净流入超 50 亿美元,达 50.52 亿美元。

而昨日,据 BitMEX Research 数据, 2 月 21 日所有美国现货比特币 ETF 净流出 3570 万美元,系 1 月 25 日以来(累计 17 个交易日)首次净流出。

而由于再质押的火热,很大一部分 ETH 都被投入到这个赛道上的热门项目里。从 Blast 的锁仓质押开始再到 Pendle 拉盘带动 LRT 的上涨,EigenLayer 等头部项目的持续吸引,ETH 的流通量在这个时间段减少,也体现在了价格层面。

我们无法准确预测代币市场的价格表现,但可以关注钱,这比看市值除以 FDV 的比率要更及时反馈市场情况。

FDV 还有价值吗?

这个市场越来越专业,价格发现能力变得更强,那 FDV 到底有没有价值呢?至少在一些大型龙头项目上,我们仍然能看到 FDV 对定价的影响。

比如 Layer 2 两大龙头 OP Mainnet 和 Arbitrum,OP 的价格基本上保持在 ARB 的两倍,这两者之间的价格差异是因为曾经 OP 的 FDV 是是 ARB 的一半,尽管流通量上 OP 只比 ARB 少 3 亿枚左右。

左图为 OP 价格走势、右图为 ARB

OP Stack 的广泛采用为 OP 的需求量奠定了一定基础,但随着 Arbitrum Orbit 持续发力完善其技术堆栈和去中心化治理,这场关于 Layer 2 的马拉松竞赛远未结束。随着竞争加剧,如果未来对 ARB 的交易需求超过 OP,就算 ARB 的 FDV 仍然高过 OP,但反映在价格上 ARB 也会超过 OP。

由此可见,市场逻辑与标准也是在变化的,ARB 与 OP 的实质差距,可以看作 FDV 理论胜败的风向标。如果未来 ARB 市值逐渐超过 OP,则坚持 FDV 至上论的投资者可能就要重新思考市场逻辑了。但不管怎么说,在加密市场上关注某个单一指标是无法前进的。