作者:以太坊基金会研究员 Justin Drake

编译:Felix, PANews

ETH 供应量目前每年增长 0.5%。即每年 1% 的发行量减去每年 0.5% 的销毁量。想再次实现超额收益,要么发行量减少,要么销毁量增加。个人认为两者都会发生。

ETH 与 BTC

在深入研究以太坊的发行和销毁之前,先简单介绍一下 ETH 与 BTC。

互联网原生货币是一个巨大的机会,价值数十万亿美元。货币溢价很少大规模累积。你需要一种真正有吸引力的资产,拥有杰出的属性,以便社会协调。

乍一看,货币性是一个零和游戏。在互联网时代,黄金已做好了非货币化的准备。只有两种候选货币可以取代它并赢得互联网货币之争——BTC 和 ETH。没有其他货币能与之匹敌。个人认为,决定性的因素是可信的中立性、安全性和稀缺性。

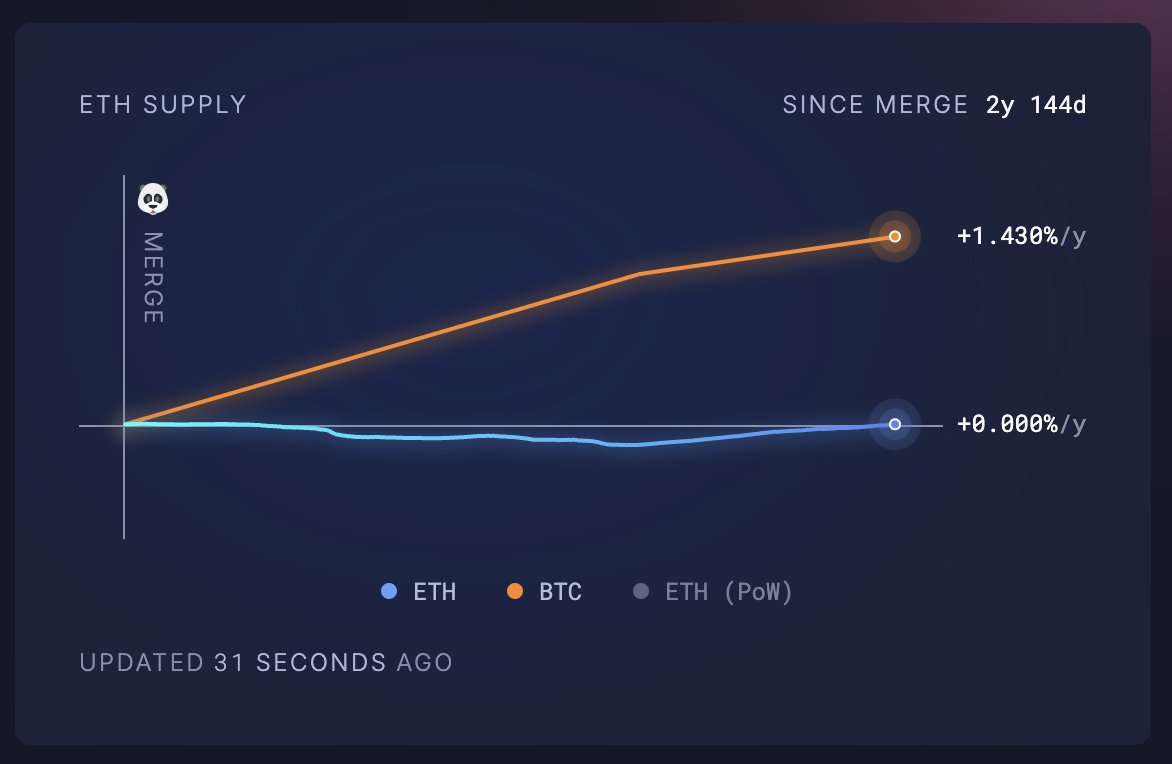

自以太坊合并以来,ETH 比 BTC 稀缺。值得注意的是,BTC 供应量增长了 66.6 万,价值 660 亿美元,而 ETH 供应量却保持平稳。如今,BTC 供应量每年增长 0.83%,比 ETH 快 66%。对于那些展望未来的人而言,ETH 供应量将再次减少。

稀缺性很重要,但最终互联网货币之争可能还是由安全来解决。具有讽刺意味的是,著名的 2100 万 BTC 上限才是罪魁祸首。BTC 发行量将降至零——这是比特币最强大的社会契约。在几次减半后,发行量将小到无关紧要。

这里有一份数据:在过去 7 天中,矿工收入中只有 1% 来自比特币手续费,99% 来自比特币发行。尽管经历了 4 次减半,发行量减少了 16 倍,尽管人们花了 15 年时间寻找比特币的交易效用,但情况仍然如此。

个人认为,比特币区块链已经过时了。要持久对比特币进行 51% 攻击,大约需要 100 亿美元和 10GW 的电力。对于民族国家来说,成本微不足道。至于电力,德克萨斯州可以生产 80GW。 BTC 的安全比率是 200 比 1,这是一项由 100 亿美元经济安全保障的 2 万亿美元资产。

任何与 BTC 挖矿相关的可做空工具都会激励 51% 攻击。有价值 200 亿美元的比特币矿企股票——这些股票会立即产生“核爆”。BTC 未平仓合约有 400 亿美元——直接卖空敞口。更不用说通过 1000 亿美元的 ETF 和 1000 亿美元的 MSTR 产生的潜在卖空敞口。

BitVM 能解决费用问题吗?任何 BitVM 桥都是对比特币进行 51% 攻击的激励。事实上,51% 攻击者可以在挑战期内审查欺诈证明并耗尽 BitVM 桥。讽刺的是,BitVM 可以说是对比特币的直接攻击。

如果 BTC 价格上涨 10 倍,超越黄金,那么比特币还安全吗?假设这种情况在未来 11 年内发生。BTC 将成为价值 20 万亿美元的资产,但由于三次减半,发行量将缩减 8 倍。安全比率将超过 1000 比 1。个人认为这是站不住脚的,尤其是当 BTC 机构化、流动性更强、最终更容易做空时。想象一下 1 万亿美元的永续未平仓合约,但只有 100 亿美元的经济安全。

比特币能在为时已晚之前以某种方式自我修复吗?比特币是区块链僵化的缩影。它能有每年 1% 的尾部发行量吗?也许比特币可以切换到 PoS 并依赖最低费用?PoS 是亵渎。也许比特币可以换成另一种 PoW 算法?不,那个核选项无济于事。也许比特币可以拥有大区块并大规模出售数据可用性?好吧,为了小区块,曾经爆发过一场圣战。

如果你读到这里,并且理解了上面的内容,那么恭喜你。即使在今天,也很少有人意识到比特币 PoW 的长期影响以及对 BTC 资产的影响。这是一个可以抢先执行的机会,但需要耐心。时间不是 1 个月,甚至不是 1 年——而是 10 年。

谈到长期框架,Lummis 提出的将 BTC 锁定 20 年的建议有点疯狂——到那时比特币就会被淘汰。更糟糕的是,如果美国持有数万亿美元的 BTC,这将直接激励美国的敌人发动 51% 攻击。与普遍看法相反,比特币对民族国家根本没有抵抗力——俄罗斯等国可以轻松发动 51% 攻击。

ETH 发行

回到 ETH。当前的发行曲线是一个陷阱。不幸的是,就像比特币的发行一样,以太坊的发行设计也是错误的。它保证 2% 的尾部 APR,即使 100% 的 ETH 被质押。由于质押成本远低于 2%,每个理性的 ETH 持有者都会受到激励去质押。

当大多数 ETH 被质押时,就会面临亏损:

→ ETH 置换:像 stETH 和 cbETH 这样的流动质押代币取代了原始 ETH 作为抵押品。这为 DeFi 注入了系统性风险(托管风险、削减风险、治理风险、智能合约风险)。这种置换还会削弱 ETH 作为记账单位的作用,并对货币溢价产生进一步的连锁反应。

→ 实际利润和税率:实际利润,即根据供应增长调整后的收益,随着 ETH 质押的增加而下降。当 100% 的 ETH 质押时,所有 ETH 持有者都会被同等稀释。更糟糕的是,收入税是根据名义收益征收的。如果没有质押者享受正向实际利润,而所有 ETH 持有者每年都要承受数十亿美元的抛压,那将是一场悲剧。

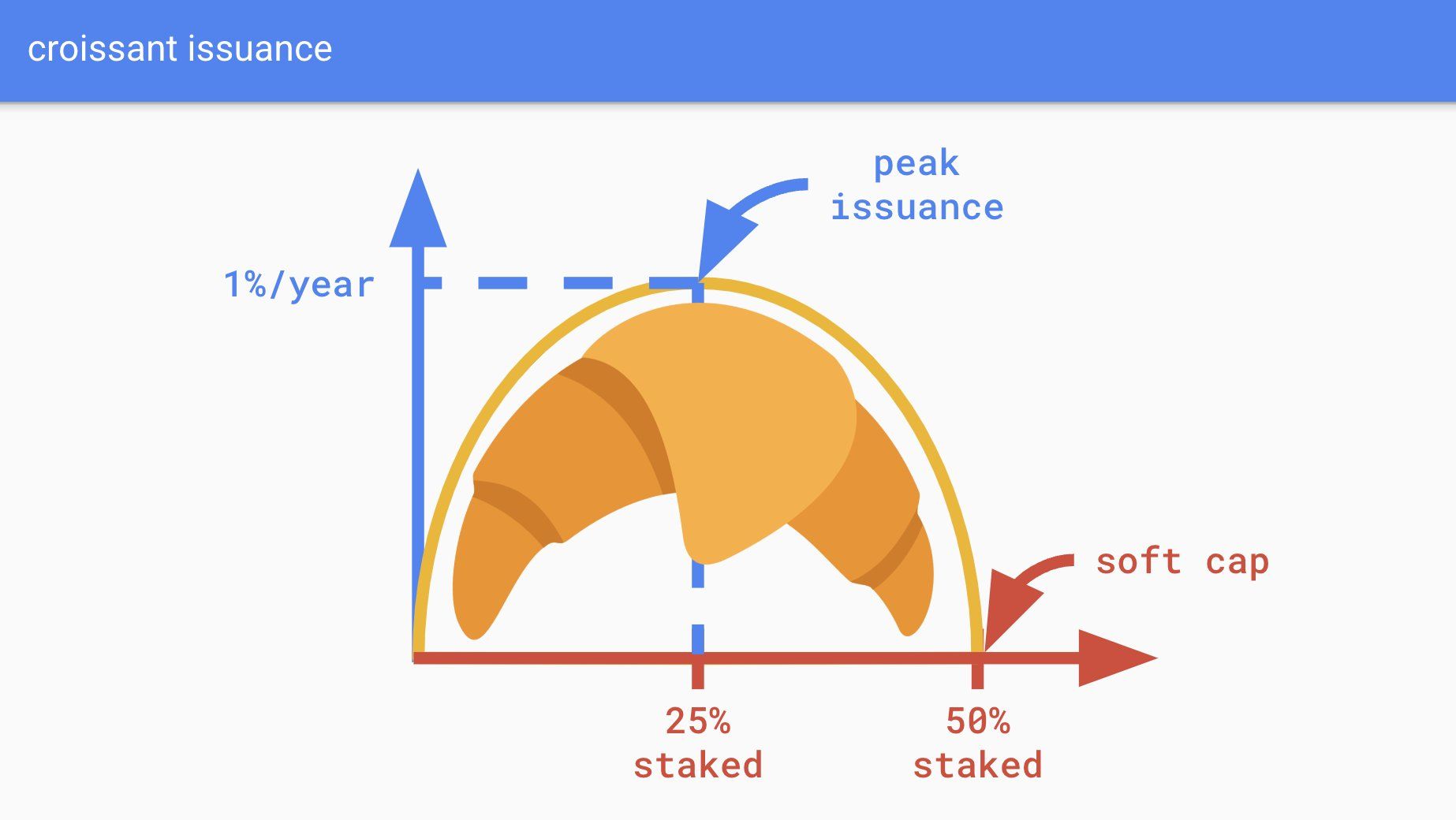

个人认为,发行曲线应该通过质押者竞争来推动公平发行率的发现——而不是任意设定 2% 的下限。这意味着随着 ETH 质押量的增加,发行曲线最终必须下降并回到零。个人的建议是“羊角包发行”(Croissant Issuance)。

“羊角包发行”是一个简单的半椭圆形,具有两个参数:

→ 软上限:发行量归零时的质押比例。50% 的质押软上限让人感觉可信、中立且务实。

→ 峰值发行:ETH 持有者承担的理论上的最大发行量。一个任意的整数(例如每年1%)就可以,因为最终利率将由市场决定。

以太坊基金会研究人员多年来一直在研究发行——个人认为,目前的曲线已经被打破,需要改变,这是一个粗略的共识。引导社交层改变发行并不容易。对于冠军来说,这是一个机会,可以应对这种情况并协调未来几年主网的变化。

ETH 销毁

个人认为,销毁大量 ETH 的可持续方式是扩展数据可用性。拥有 1000 万 TPS 且每笔交易支付 0.001 美元的 DA 比拥有 100 TPS 且每笔交易支付 100 美元更有利可图。

我不会感到惊讶,如果我们今年看到每天有数百个 ETH 的 blob 被销毁,然后这个销毁量可能会突然因 Fusaka 分叉中的同伴数据可用性(DAS)而再次骤降。

是的,EIP-4844 引入的 blob(数据块)在一定程度上降低了总销毁量,这是供需的自然现象。当对 DA 的需求赶上供应时,预计 blob 会被大量销毁。几个月后,Pectra 硬分叉将使 blob 数量翻倍。短期目标是增长,预计会有很大增长。

在接下来的几年里,供应与需求之间会像猫捉老鼠一样不断博弈,直到完整的 Danksharding 部署完成。如果今年看到每天有数百个 ETH 的 blob 被销毁,然后这种销毁突然再次因 Fusaka 分叉中的 peer DAS 崩溃而崩溃,个人不会感到惊讶。

放眼未来,这是为未来几十年和几个世纪建设基础设施。基本面将在未来几年内显现出来。无论是比特币安全、ETH 发行还是 ETH 销毁,都要保持耐心和信心。

相关阅读: 以太坊基金会“权力的游戏”,基金会重大改革走向何处?