原创 | Odaily星球日报( @OdailyChina )

作者 | Ethan( @ethanzhang_web3 )

6 月 11 日,美国证券交易委员会(SEC) 向拟发行 Solana 现货 ETF 的多家机构发出通知 ,要求其在 7 天内重新提交修订版 S-1 文件,重点涉及“实物赎回机制”与“质押条款”的措辞修正。

这一举动被市场视为监管层态度转变的明确信号,也迅速点燃多头情绪, SOL 价格随即上扬,短线冲破 165 美元,单日涨幅一度达 5% 。

市场情绪快速升温,投资者纷纷押注 Solana 可能成为继 BTC、ETH 之后的第三个被主流金融纳入现货 ETF 的加密资。 在 ETF 交易结构逐步明晰、监管信号转暖的背景下,投资者的关注点也从“能否通过”转向“何时通过”与“谁来推出”。

监管动向: 从不可想象到逐步接受,Solana 进入审查倒计时

当前 SEC 的重点不再是“是否允许”Solana 现货 ETF 上线,而是“如何合规表达 ETF 的质押与赎回结构”。 要理解此次 S-1 修订为何意义重大,还需要回顾一下 SEC 过往在 ETH 现货 ETF 上的表态。

2024 年 5 月 24 日, 以太坊现货 ETF 获批 ,获批的核心原因在于 SEC 最终放弃了对 ETH 是否为证券的追问,且 ETF 结构明确剔除了 Staking 质押条款。这使得 SEC 可将其视作“商品型 ETF”,纳入传统资产监管逻辑之中。

相比之下,Solana 作为高度 PoS 依赖型链,其 Staking 机制的合规性一直是争议焦点。 而此次 SEC 要求申请方在 S-1 文件中明确质押机制细节,被广泛解读为“不再回避 Staking”,而是试图在监管框架中纳入 PoS 逻辑。 Staking Rewards 数据显示 ,截至 6 月 12 日,Solana 的质押率为 65.44% ,质押收益率为 7.56% ,是 ETH(3.13% )的两倍多。

更重要的是, SEC 还承诺将在 S-1 文件提交后的 30 天内完成审查反馈。 这在以往比特币、以太坊现货 ETF 审查流程中极为少见,也意味着 Solana 现货 ETF 的落地窗口已打开,最快可能在 7 月中旬获批。

审批时间表预测,SOL ETF 最快 7 月通过

根据外媒 Blockworks 报道,消息人士预计 ,在完成这些 S-1 文件的更新后, Solana ETF 有望在未来三到五周内就能获得最终批准。

彭博行业研究的 James Seyffart 表示 ,他预计今年就能获得批准,最早可能在 7 月。 Seyffart 在本周的一份报告中写道,“我们认为,SEC 现在可能会比计划更早地专注于处理 Solana 的 19 b-4 申请和质押 ETF。发行人和行业参与者可能一直在与 SEC 及其加密货币工作组合作制定规则,但该机构对此类申请做出决定的最终期限要到 10 月。”

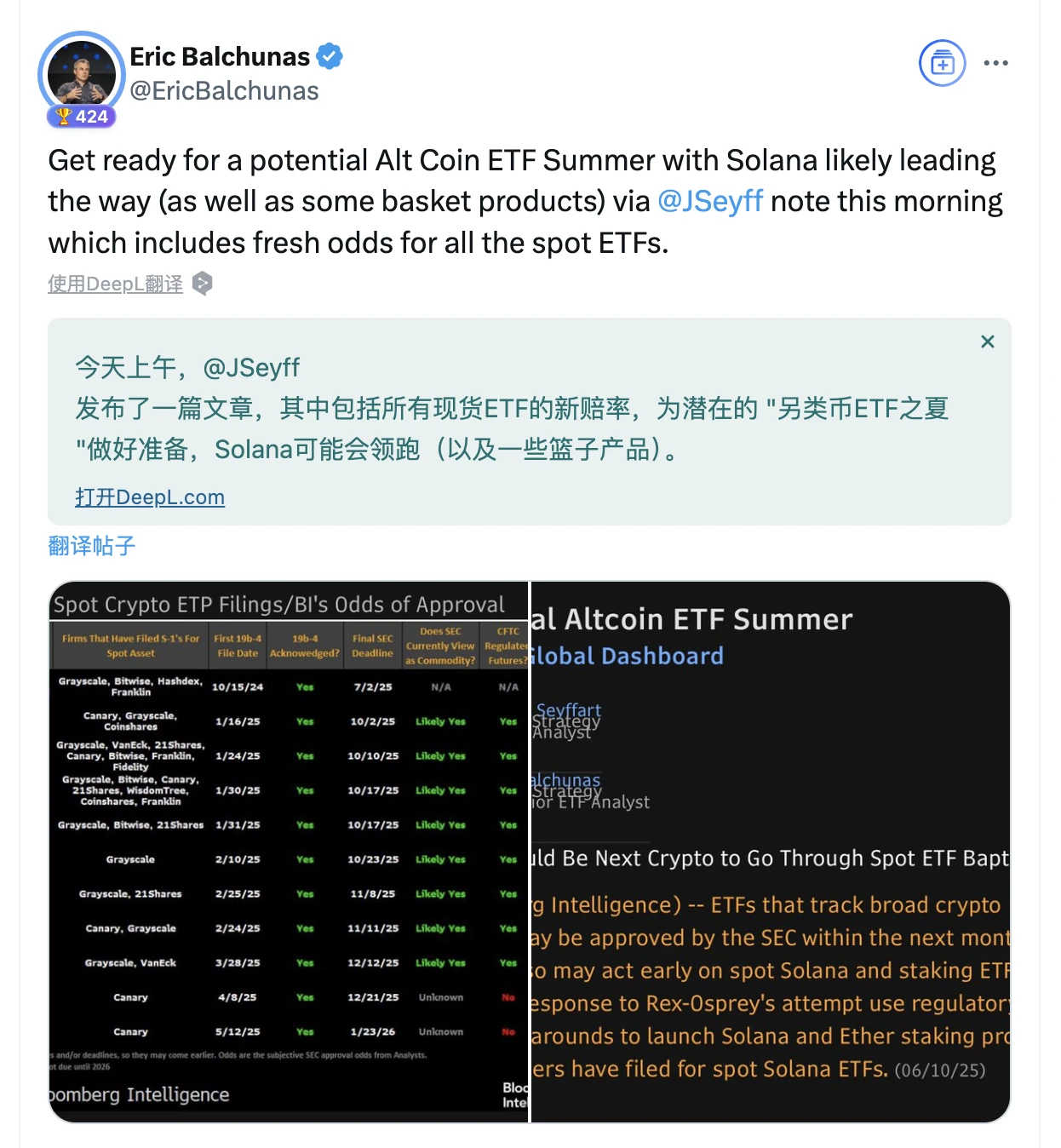

今年 4 月,彭博行业研究分析师 Eric Balchunas 表示, 已将 SOL ETF 获批的可能性从 70% 提高到 90% 。 他在 最新推文 中表示:“准备好迎接潜在的山寨币 ETF 夏季吧,Solana 可能会引领潮流(以及一些篮子产品)”。

此外,政治因素也在悄然推动着监管转向:现任美国总统特朗普对加密行业的高调公开支持; 美国国会两院相继通过推翻 SAB 121 的决议,从立法层上对加密资产会计政策进行了否定; 国会审议中的FIT21法案明确提出对去中心化数字资产豁免证券标准,SOL 可能正处于合规门槛之上。

综合来看,Solana 现货 ETF 的审批已从“遥不可及”迈入“路径清晰”的阶段,同时这也意味已经正式进入合规博弈的最后一环。

谁在排队?Solana ETF 发行机构全景图

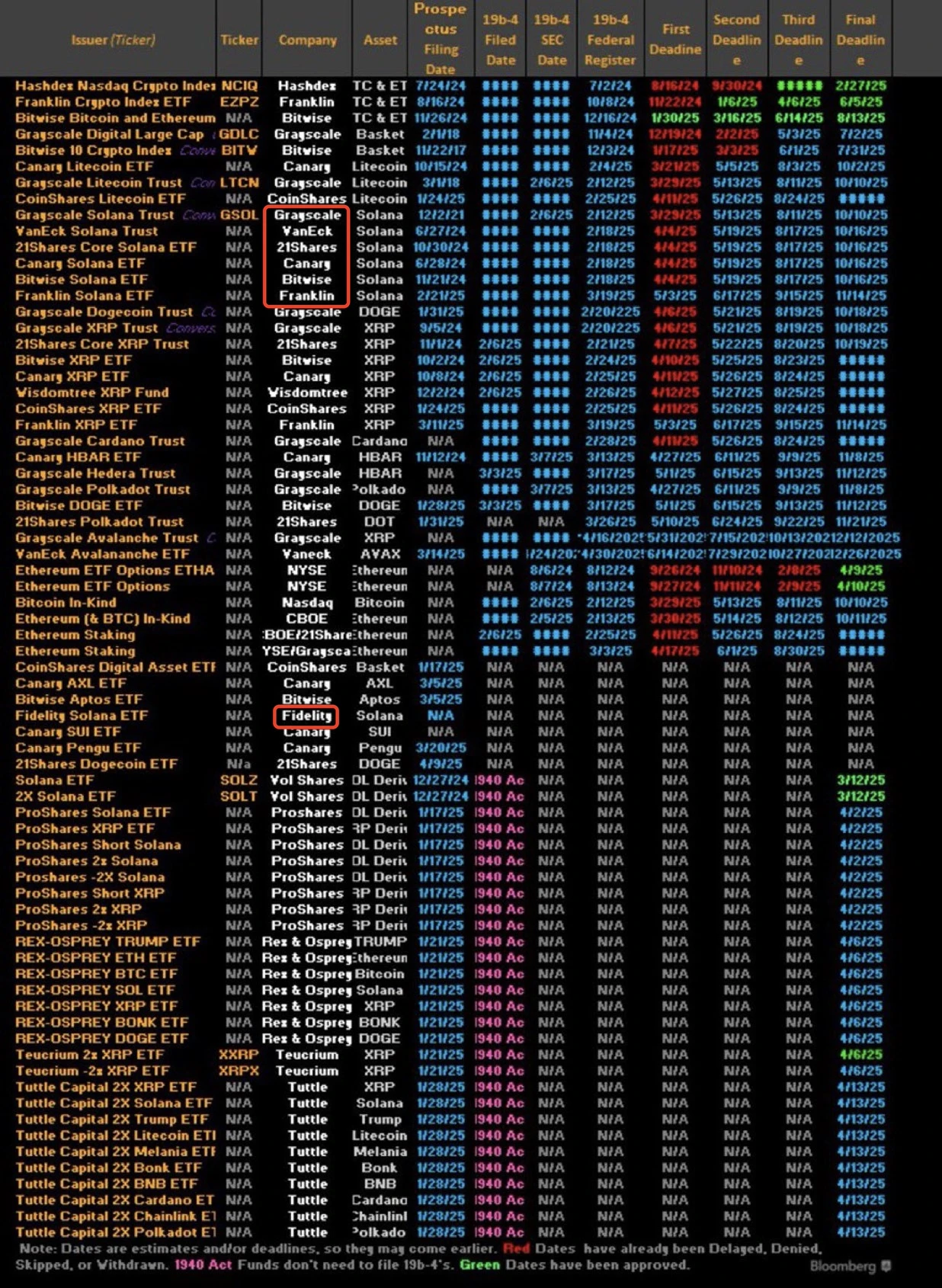

Solana ETF 的竞争始于 VanEck 去年提交的 S-1 文件 ,紧随其后的是 21 Shares 和 Bitwise 。

目前已经提交 Solana ETF 申请的机构包括 VanEck、 21 Shares、Grayscale、Bitwise、Canary Capital、Franklin Templeton 和 Fidelity 七家资产管理公司, 他们正在 等待 SEC 对其 Solana ETF 申请的最终决定。 其中,由于在 BTC 和 ETH 的现货 ETF 上的成功案例,Grayscale 正计划将其现有的 SOL 信托产品也同样复制转换为现货 ETF。

图片来源于 @Shibo

ETF 通过,SOL 能否像 BTC 一样起飞?

BTC ETF 前车之鉴:

参考 2023 年底到 2024 年初的 BTC 现货 ETF 批准前后的市场反应: BTC 在 2023 年 10 月在 2.7 万美元附近起步,在其现货 ETF 开始交易当日及次日( 2024 年 1 月 11 日至 12 日)短时内 出现 15% 下跌,随后累计下跌 21% ,然后便开始一路高歌猛进最高触及 7.3 万美元,涨幅近 2.7 倍。

然而这样的“美好愿望”在 ETH 这里却并没有照进现实。自 ETH 在 5 月确认现货 ETF 后,一直到 7 月 23 日 ETF 开放交易,期间 ETH 价格反应平缓,涨幅不到 30% 。ETF 开放交易后一个月,更是暴跌超过 30%

虽然 ETF 的通过对于加密货币的长期合法性和机构资金流入具有积极意义,但短期价格表现受到市场预期和“买预期卖事实”心理的影响,所以 对于 ETH 而言,其 ETF 的通过可能更多地是验证了市场此前的预期,而非带来新的、未被计入价格的刺激。另外一方面原因也在于 ETH 的 ETF 是“阉割版”的,没有质押收益机制,同样对用户没有太多的吸引力。

SOL 若通过 ETF,有多大上行空间?

根据 GSR 模型 推算, 若 SOL ETF 的资金流入为 BTC ETF 的 5% ,按市值折算,其涨幅可能达到 3.4 倍,即从当前 160 美元上行至 500 美元,可能冲击 400 – 500 美元区间; 在更乐观情景下,若资金流入占比达 14% ,价格可能触及 800 美元以上。

但值得警惕的是,SOL 的 抛压风险。 SOL 早期投资者成本极低,ETF 落地可能成为解锁退出的节点。此外, SOL 的供给结构与 BTC 和 ETH 还存在不同: 质押占比已超过 65% , ETF 是否允许将份额质押仍存变数 , 一旦质押收益未纳入 ETF 结构,现货 ETF 中的 SOL 将因未参与链上回报而吸引力下降。 此外, ETF 一旦成为主流资金通道, 链上 DEX 与 DeFi 生态或遭遇流动性迁移风险 。

因此,在 ETF 消息确认前后,市场极可能依旧经历“先炒预期、后兑现”的波动结构,这与 BTC ETF 开始交易前后的价格周期是极为相似的。

SOL 值得重仓?

从目前公开资料与市场反馈来看,Solana 现货 ETF 有望在未来 2 到 3 周内获得正式批准,成为继 BTC 和 ETH 之后的又一个“主流入场通道”。

短期内,SOL 价格可能进一步受到资金预期驱动,冲击 200 – 300 美元区间;中期看, 能否重演 BTC 式的爆发还需关注两个变量:

-

ETF 结构设计能否解决质押问题,真正实现“链上收益+监管透明”双重目标;

-

链上生态是否能承接新增流量与交易需求,构建稳固的“资金+应用”闭环。

在加密资产迈向合规与主流金融交汇的节点上,Solana ETF 不仅是产品,更是公链竞争、PoS 共识机制和 DeFi 应用的集体压力测试。