这是一个「什么都涨」的年份,但币圈却被公认为「极难赚钱」的一年。

和过去几年相比,2025 年像是一个罕见的「瑞年」。美股纳指再创新高,A 股核心资产回血,黄金刷新历史价位,大宗商品集体反弹,几乎所有市场都在涨。

唯独币圈,即使比特币历史新高 12 万美金,许多人却都抱怨这是币圈「最难赚钱的一年」。朋友聊到家里人今年的投资操作说,「今年炒币在收益率上,完全比不上我妈炒 A 股。」

A 股:十年一度的主升浪

「今年我自己以及我家人的 A 股账户,胜率都是 100%。」在杭州某大学的财经专业里,一位研究和教授 A 股市场二十多年的蔡教授这样对律动 BlockBeats 说道。

「股市大盘走势强劲,大部分投资者是盈利的。比之前几年,今年股市赚钱相对容易太多。只要不追高,没买到退市股,随便买基本也是赚的,只是赚多赚少的区别。」

如果说蔡教授的经验是「老江湖的直觉」,那么他的学生们的数据更具说服力:「和我交流比较多的学生里,有不少都赚了很多。买卖了二十多只股票的,胜率都有 100%。」

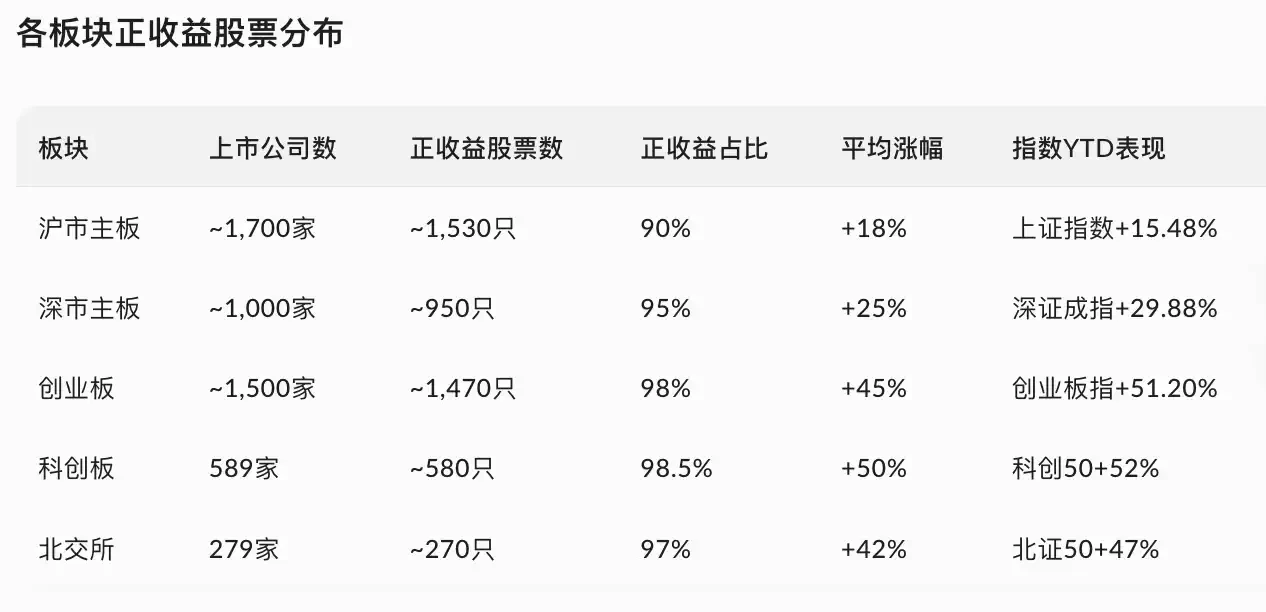

数据也印证了这种「普涨」行情。

今年的前三个季度,按照中国最主流的行业划分标准,申万一级行业分类下的 31 个板块中,有多达 28 个板块实现了上涨,占比超过九成。Wind 数据显示,年内上涨的个股比例超过 80%,多达 448 只股票涨幅翻倍。

「A 股今年的行情还有一个特点是:量价齐升。不只是上涨表现好,交易量也很大,特别是第三季度,连续多个交易日成交额都超过了 2 万亿元。」卓辰,一位常年做 A 股交易的投资者,对律动 BlockBeats 如此总结。

相比主板市场,创业板和科创板的涨势更为猛烈。

「今年人工智能板块领涨,所以相应的双创板相关指数,创业板指和科创 50 这些今年的涨幅都超过 50%」卓辰说道。

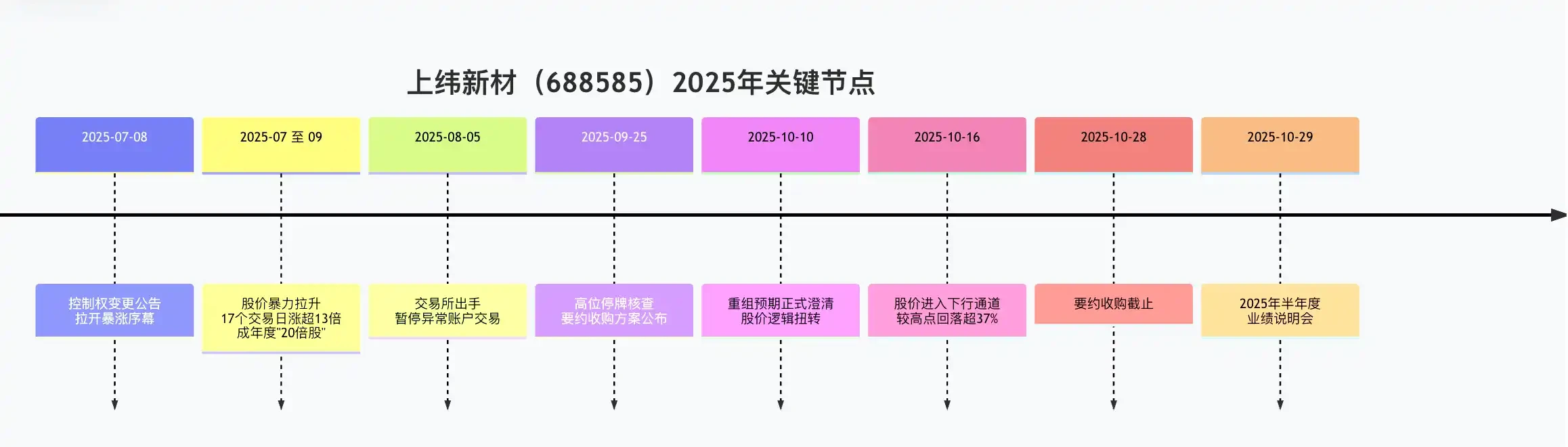

比较有代表性的一支个股是「上纬新材」,今年 A 股市场里第一支「20 倍妖股」。

「这原来是科创板做化工的一家企业,上涨原因是公告里控股股东变更为了智元恒岳,一家与智元机器人关系密切的企业,踩在了人工智能板块。」

律动 BlcokBeats 注:智元机器人,是「具身智能」赛道的明星公司,由华为前「天才少年」彭志辉(稚晖君)和前副总裁邓泰华共同创立。

这个消息点燃了市场的想象。社交媒体上,「智元机器人借壳上市」「A 股版英伟达」等标题层出不穷。尽管公司在随后多次澄清短期内无资产重组计划,但情绪已被点燃了。

仅仅 17 个交易日,股价从个位数一路飙升,涨幅超过 13 倍。截至 9 月 25 日,上纬新材年内累计涨幅超过 2030%,成为 2025 年 A 股市场第一只「20 倍股」。

在蔡教授看来,今年 A 股市场狂涨的行情并不算反常。

「就是跌多了就要涨。从时间周期来看,A 股市场十年左右来一场牛市,去年是熊转牛,而今年正是牛市主升浪年份。」蔡教授说道。

2005 年的牛市,上证指数从 2004 年的 998 年上涨至 2007 年的 6124 点;2015 年的牛市,上证指数从 2013 年的 1849 点上涨至 2015 年的 5178 点。这两次牛市时间间隔基本是 10 年左右,而转眼又是一个十年。

「更何况,今年几乎所有海外市场的整体表现也极好。」蔡教授补充说,「从日本到德国、英国、印度、美国、加拿大等主要市场,都创出了历史新高。」

港股:大象也能转身

在看美股之前,不妨先看看港股。

截至撰稿时间,恒生指数年内累计涨幅接近 29%,9 月一度突破 26000 点,创下四年来新高。

科技巨头再度成为这轮行情的主角。以阿里、腾讯、美团、小米为代表的互联网板块领涨全场,带动恒生科技指数一路上攻。

都说「大象难转身」,但今年的行情确实有点例外。

比如这一轮阿里巴巴的上涨,很多人一开始并不是那么看好。毕竟,过去几年它跌得太狠,几乎成了中概互联低迷的代名词。

但年初以来,阿里云业务连续两个季度实现两位数增长,第二季度同比增长 26%,创下近三年新高,AI 业务更是连续八个季度保持三位数增速。体现在股价上,阿里巴巴的股价年内涨幅翻倍,成为大型公司中最耀眼的存在。

而另一边的腾讯也不甘示弱,2025 年第二季度,腾讯本土市场游戏收入同比增长 24%,广告业务也因为 AI 算法优化带来 20% 的提升。且从 2024 年开始,腾讯扩大了回购规模高达 1120 亿港元,是近十年来最大的一次。而腾讯的股价也在这一年里上涨超过 50%,港股市值重回 6 万亿港元,3 年来涨幅接近 3 倍。

而除此之外,港股市场最值得一提的就是今年打新市场的赚钱效应。

「今年打新赚一手,顶别人炒半年。」这是 Arez 在和律动 BlockBeats 聊天时说的第一句话。

数据确实说明了一切。

2025 年前三季度,港股共有 68 只新股上市,其中 48 只首日上涨,4 只收平,仅 16 只破发,首日破发率仅 24%,创下 2017 年以来新低。

尤其在下半年,7 月至 9 月上市的 24 家新股中,仅 3 家破发,赚钱效应肉眼可见。与此对应的,是首日回报率的大幅提升——平均 28%,几乎是去年的三倍。

「港股打新的赚钱效应也是在 2024 年下半年就有所体现了,比如毛戈平上市首日上涨 70%,开启了打新小阳春行情,而在今年更是一轮大行情,」

Arez 在半年前也曾和律动 BlcokBeats 交流过,因为币圈项目撸毛赛道不景气,于是他们工作室专门设立了一个港股打新小组,负责港股的 IPO 申购项目。

「然后我们先后中了布鲁可、蜜雪、沪上阿姨、宁王、映恩生物等等这些肉签。可以说今年打新是非常容易赚到超过 10 万的,毕竟像映恩生物这种大肉签一手就能赚一万,而且不少银行券商可以给到 10 倍杠杆,所以在资金利用率上也很高。」Arez 说道。

「而且今年 A+H 模式的 IPO 形式特别多,所以操作起来是很稳的。」今年多个 A 股头部公司赴港上市,例如宁德时代、恒瑞医药等。由于 A 股已有成熟定价,港股发行时普遍存在折价区间,这种「估值安全垫」让打新风险大幅下降。

「比如宁德时代打新的盈利,就像白捡的,」Arez 笑着对律动 BlockBeats 说道:「大家都知道港股折价,但没想到折得这么香。」

随着赚钱效应的显现,港股打新甚至有些「全民化」的趋势。和去年相比,今年的港股打新明显更热闹了,超额认购从百倍时代进入了千倍时代。「最夸张的像大行科工,直接超募了近 8000 倍。」

据统计,2025 年前三季度港股共有 68 只新股上市,其中 98% 获得超额认购,86% 的新股超额倍数超过 20 倍,这一比例较去年同期翻了一倍。认购倍数超过千倍的共有 15 只,占比近四分之一。

其中,大行科工以 7558 倍的公开发售有效认购倍数一骑绝尘,成为当季「认购王」;布鲁可、银诺医药紧随其后,分别录得 5999 倍和 5341 倍的认购热度。在这种背景下,港股打新俨然成了新一代「无风险理财」。

黄金:所有人都在寻找确定性

资本的另一端,是黄金的狂飙。

从年初的每盎司 2590 美元起步,黄金在 1 月 3 日触及年内低点后一路震荡上行,并数次创下历史新高,目前稳定在 4100 美元附近,年内涨幅超过 58%。

标普全球金矿指数累计飙升 129%,成为标普旗下所有行业指数中表现最强的板块。甚至连带着白银的价格都飙升至数十年来最高位,今年以来累计上涨超 70%。

推动这轮贵金属牛市的,不只是避险情绪。美国政府停摆风险、各国央行的持续买入、主权债务膨胀的担忧——所有宏观叙事都指向同一个方向:钱在寻找更安全的容器。

「对金矿股来说,这是非常棒的一年。他们手握的现金多到不知如何处理。」卓辰在采访中感叹道。

A 股黄金市值第一的紫金矿业,就是这场盛宴的代表。

截至三季度,公司营收达到 2542 亿元,净利润 378.64 亿元。若将 A 股和港股市值合并计算(即 A+H 总市值),紫金矿业的总市值已超过 1 万亿元人民币。

来源:紫金矿业三季报

于是 8 月底,紫金矿业又豪掷巨资收购安徽金沙钼业 84% 股权,拿下全球第二大钼矿——沙坪沟钼矿,年产能 1000 万吨。

这笔交易让中国直接掌握了全球三分之一的钼资源。

几乎在同一时间,紫金旗下的「紫金黄金国际」于 9 月 30 日登陆港交所,首日即翻倍,成为年内第二大 IPO。

不只是 A 股黄金板块,今年涨最多的美股板块同样非金矿莫属。

数据显示,今年以来,Newmont 股价上涨了 137%,Barrick 上涨 118%,Agnico Eagle 则上涨 116%。相比之下,美股 AI 领域的明星公司英伟达上涨了 40%,甲骨文上涨 72%,谷歌母公司 Alphabet 上涨 30%,微软则上涨 25%。

尽管美股的黄金板块涨势突出,但这还不足以涵盖今年美股的所有涨幅。

Meme 美股的复兴

截至 10 月下旬,美股三大指数年内均实现了超过 20% 的涨幅,标普 500 指数在 10 月 8 日曾创下 6753.72 点的历史最高收盘纪录。英伟达市值突破 4 万亿美元,微软、Meta、苹果都创造了历史新高。

除了这些主流美股,常混迹在 Reddit「WallStreetBets」和「StocksToBuyToday」等美股频道的 Matt,在论坛中见证了新一轮 Meme 股热潮的复兴,他和律动 BlockBeats 分享了几个美股今年的 meme 股。

「如果要说纳斯达克过去三个月里最大的 meme 股,我认为是 OpenDoor,这很像当年的 GameStop。7 月上涨 245%,8 月上涨 141%,9 月上涨 79%,股价从 0.5 美元最高涨到 10.87 美元,最高涨幅 2000%。」说到这,Matt 的语气明显兴奋起来。

有意思的是,这家做即时房地产交易的公司自成立以来就连年亏损,股价从 2021 年的高点 35.8 美元/股一路跌至 2025 年 6 月的 0.5 美元/股,并一度收到纳斯达克的退市警告。

「转折点发生在,一位知名投资人在社交媒体上表示 OpenDoor 具有百倍股的潜力,吸引了 Reddit 上一群名为 Open Army 的散户投资者,直接推动了股价火箭飙升。他们把 OpenDoor 捧为新的 Meme 股,甚至成功「逼宫」董事会进行了改组。」

另一个 Matt 最近参与过的 Meme 股是 Beyond Meat,曾经的「人造肉龙头」,数天内股价飙升 1100%。「同样也是连年亏损,机构空头持仓非常高,甚至高达 80%。但机构越不看好,散户就越喜欢,这就是散户的力量。」

有趣的是,今年表现最亮眼的美股板块之一,依旧与加密有关——但不是加密货币本身。

与「比特币概念股」耀眼的表现相比,比特币的涨幅就显得逊色了不少,尽管比特币在年内创下历史新高,但全年涨幅只有约 15%。

币圈的失速

凡是有价格的东西都不可能一直涨。

而币圈在经历多轮叙事后,已经成了一个「没有主线的市场」。

当传统资本市场在 AI、能源和制造业里找到新的增长逻辑时,币圈仍困在自我循环的语境里。

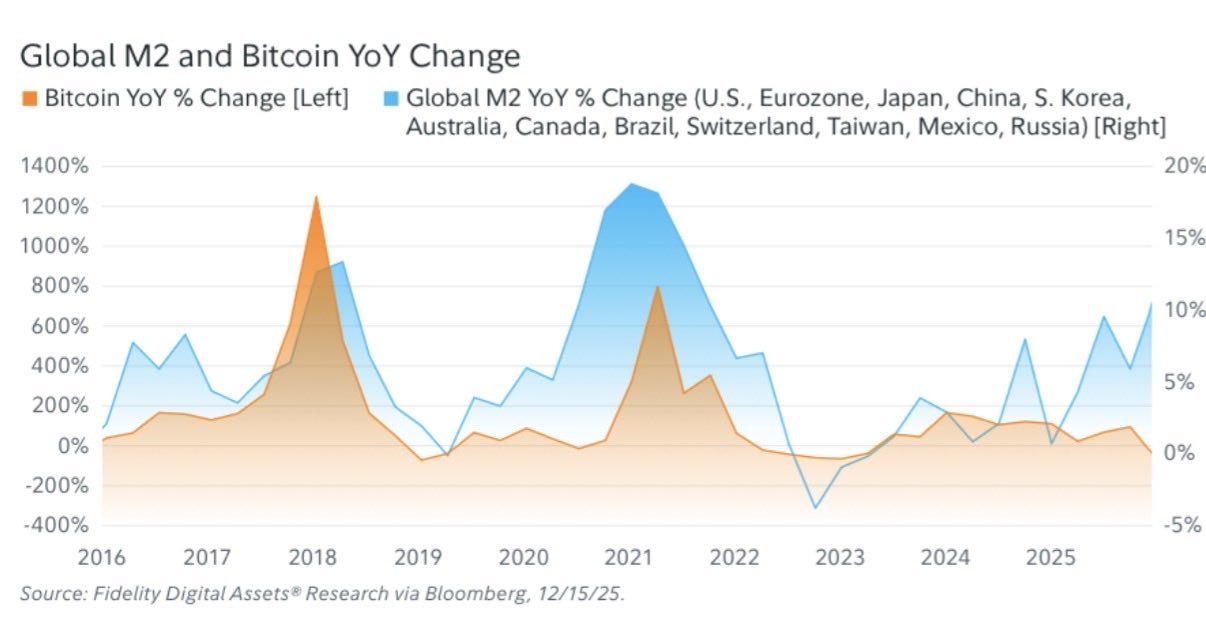

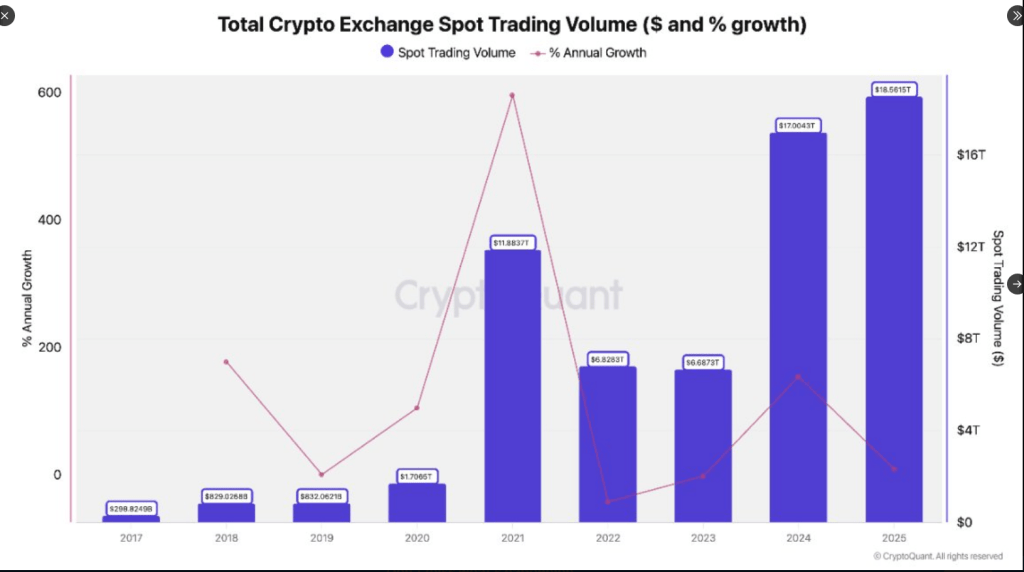

交易量下降最能说明问题。2025 年 Q3 全球加密货币中心化交易平台现货交易量同比下滑 32%。散户的情绪被磨平,做市商不再积极,市场深度下降。

链上资金沉寂,代币价格横盘,项目方失语。社交媒体上,连对出事的交易平台的骂声都少了。

充满暴富神话的币圈人,构成了「自我剥削的主体」。7×24 小时盯盘,因为「机会不等人」;疯狂撸空投、冲土狗、追热点,因为「不努力就会被淘汰」;亏钱了怪自己「不够聪明」,赚钱了觉得「还不够多」。

2025 年过去了三个季度,努力失去了反馈,倦怠就成了必然。

「该走的走了,留下的也不想赌了。」Arez 对币圈的悲观似乎代表了不少人。「2024 年我还会链上盯盘,到了今年,我连打开交易平台的欲望都没有了。」

今年的币圈确实输了。但它输的,是一场周期内的必然战。

当宏观环境给了传统资产明确的上涨逻辑,当监管收紧让投机成本上升,当叙事耗尽让新资金不再进场——币圈的低迷,几乎是注定的。

但这并不意味着加密货币的故事结束了。

「你相信中国的国运就定投沪深 300,相信中国科技突破就定投科创 50,相信美国国运就定投标普 500,相信人类科技革命就定投纳指。相信人类迟早完蛋,就定投黄金。」这是最近推特上很流行的一段话。

每一种资产背后都对应着一种信念。而币圈的信念,或许需要一些新的时间和人来重新书写。