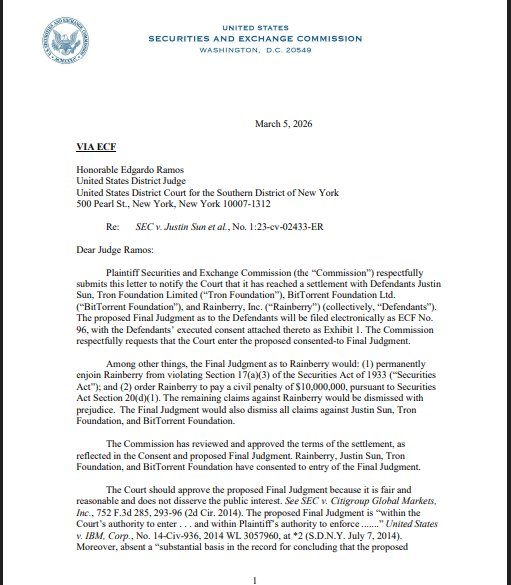

2025年12月4日,日本国债市场突然进入异常状态。30年期收益率一举冲破3.445%的历史高点,20年期国债重返上世纪末的水平,作为政策锚的10年期收益率也升至1.905%,为2007年以来首次触及这一区间。

令人意外的是,这场长端利率的失控并非由宏观数据突变触发,而是市场对日本央行本月18日至19日会议上加息的定价突然加速。

目前利率衍生品隐含的加息概率已攀升至八成以上,市场的情绪比官方政策表态更早一步进入“倒计时模式”。

YCC的隐形通道:全球流动性背后的日元引擎

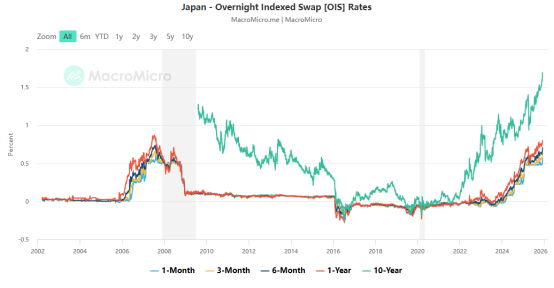

理解这一轮风暴,仍需回到日本央行近十年的核心政策框架——收益率曲线控制(YCC)。自2016年以来,日本央行以极为明确的方式强行固定10年期国债收益率区间,通过持续买入国债让融资成本维持在接近零的位置。

麦通MSX研究院认为,正是这种“锚定式”的利率政策,让全球投资者得以在长时间里以几乎免费的成本借入日元,再通过外汇掉期换成美元,投入到美股、科技股、美国长债乃至加密货币等高收益资产之中。过去十年的巨大流动性并不完全来自美联储,而是来自日本央行为全球提供的这条隐形资金通道。

然而,YCC的本质是央行不断出手买债才能维持的“人为稳定”。只要央行的买入意愿、买入规模或政策基调出现任何模糊,市场就会试图提前测试这条“隐形利率锚”的强度。

最近几周,日元利率互换市场的变化比国债更早透露出风向:从1周到1年期限的日元OIS利率持续上移,市场对未来一年政策利率的终值预期从0.20%迅速抬升至0.65%左右,反映出“政策要动”的信号已经被广泛接受。日本寿险和国内大型机构手中持有的大量长端资产,也使得这一政策变化更具结构性压力——对久期超过20年的国债而言,收益率每上行10个基点,都意味着规模可观的账面损失。

政策信号前移,沟通微调点燃长端抛压

市场因此转而盯住央行的沟通细节。12月1日,行长植田和男在名古屋的一场例行讲话中罕见地主动提及下一次政策会议,并以“酌情做出决定”暗示政策不再停留在观察阶段。对于一直依赖央行措辞判断政策路径的日本市场来说,这样的语气本身就足够形成触发点。而在年底前流动性本就偏弱的背景下,任何微小的政策暗示都会被市场放大,长端国债自然成为压力最先释放的出口。

更复杂的是,日本财务省今日举行的一场7000亿日元30年期国债招标,被市场视为另一项“压力测试”。在海外投资者参与度下降、本土机构对久期风险愈发敏感的情况下,投标倍数若意外走低,将进一步加剧长端的技术性抛压。与2022年12月YCC首次调整时市场反应温和不同,如今投资者对政策退出的敏感度明显更高,而长端利率的跳升恰恰反映了这种不安。

套息交易的脆弱闭环:这个12月不一样

与政策变化本身相比,全球市场更担忧的是套息交易可能再次出现的连锁反应。借日元—换美元—投高贝塔资产,是过去十年最具规模的跨资产策略。一旦日本央行扩大波动区间、减少国债买入或直接加息,日元融资成本就会迅速抬高。套利头寸不得不提前平仓,买回日元,造成日元突然升值。而日元升值又会使未平仓的日元空头承压,进一步引发更多强制止损。整个链条带来的结果就是:流动性被快速抽离,高波动资产出现同步下跌。

2024年8月的情形仍历历在目。彼时植田的一个看似温和的措辞被市场理解为转向信号,日元一周暴涨逾5%,科技股和加密货币几乎同步急跌。CFTC日元空头仓位仅三天就被平掉六成,成为过去十年最快的一次杠杆清算。而就在今年,日元与风险资产之间的负相关性进一步增强,无论是纳斯达克科技股、加密市场还是亚洲高收益债,都在过去一年呈现出对日元波动异常敏感的特征。资金结构在变化,但脆弱性却在上升。

这里,麦通MSX研究院也提醒读者,2025年 1月的时候,日本央行也上调了利率,但政策动作属于可控范围内的“微调”,既未触动市场对利差结构的核心判断,也未触发 2024年8月事件的创伤记忆。但本月的情形完全不同,市场担心日本央行可能从象征性调整迈向真正的加息周期,这会重新塑造全球套息交易的资金结构。久期暴露增加、衍生品链条更复杂、利差收窄正在发生,这些因素叠加,使得市场对12月政策路径的敏感度远高于年初。

值得注意的是,加密资产的结构性脆弱性较年初有所上升。10 月 11 日的闪崩使头部做市商大幅收缩敞口,现货与永续市场的深度均处于历史偏低区间。在做市能力尚未恢复的背景下,加密市场对跨资产冲击的敏感度显著提高,日元波动若引发全球杠杆链条的被动去化,加密资产可能因缺乏承接而出现放大式反应。

美联储会议的干扰变量与未来前瞻

此外,今年的局势还叠加了另一项不确定性,美联储和日本央行会议时间的错位。美联储将在12月11日率先召开会议。若届时传递偏鹰信号、削弱2026年的降息预期,利差因素将短暂转回支持美元,即便日本如期加息,也可能出现“日元不升反贬”的尴尬局面。这不仅让套利交易的平仓缺乏方向,也会让原本可能“有序去杠杆”的过程变得混乱。正因为如此,未来两周的政策节奏比市场表面的波动更值得警惕。

从更长的历史框架看,日本的政策转折具有高度路径依赖。2022年12月是拐点,2024年8月是爆点,而2025年12月则更像是终章前的预演。黄金价格已悄然突破2650美元/盎司,VIX在无重大事件的情况下持续攀升。市场正在为某种结构性变化做准备,但仍未完全做好心理建设。

麦通MSX研究院认为,如果日本央行在12月会议上实施25个基点的加息,全球市场可能会经历一个先快后慢的三阶段反应:(1)短期是日元快速升值、美债收益率攀升、波动率跳升;(2)中期则以套利资金从高贝塔资产系统性撤出为特征;(3)长期影响则取决于日本是否建立起一条清晰的加息路径,抑或这次仅是象征性调整。在这样的环境中,“廉价日元”所支撑的全球流动性结构已难以为继,更重要的是投资者需要重新审视自身组合对日元融资链条的隐性依赖程度。

结语

风暴也许无法避免,但混乱能否被管理,将由12月11日的美联储会议与12月18日日本国债招标这两个关键时间点决定。

全球市场正处在新旧格局的临界线上,而日本长端利率的剧烈波动,也许只是序幕。