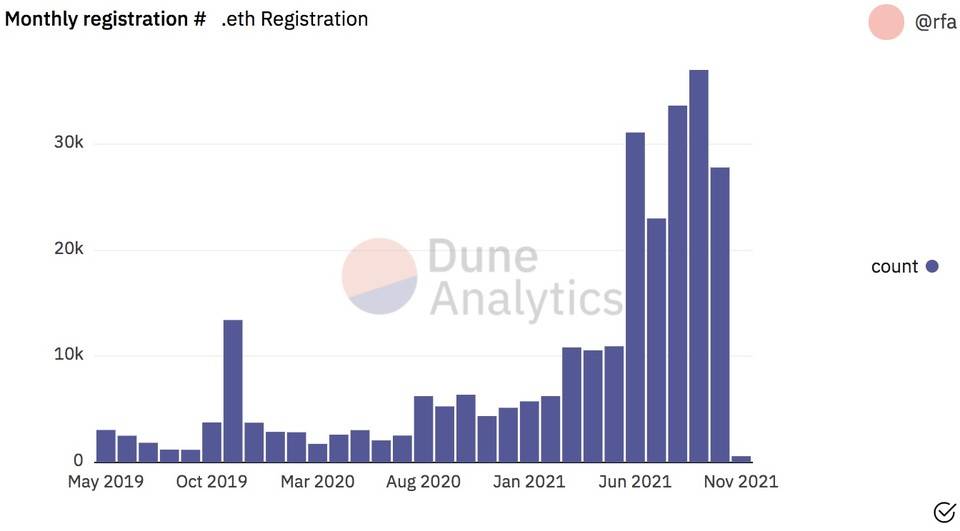

一文读懂聚合应用在 DeFi 中作用和发展方向

撰文: Ash Egan,就职于科技风险投资机构 Accomplice VC

DeFi (去中心化金融) 这个词是 2017 年造出来的,此后发展迅猛,把各种各样的金融事务拆分成一个开放的、免许可的系统。本文将重点介绍去中心化金融的 模块化特征 ,以及聚合应用 ( aggregator, 或称为「聚合器」 ) 在 DeFi 领域中发挥的作用。

2017 年 12 月, MakerDAO 推出了 Dai,这是一种建立在以太坊网络上的加密抵押型稳定币。随着 Dai 和 Maker 工具组件成为去中心化金融的核心构建模块,Maker 团队在很多方面已成为去中心化金融的宠儿。当以太坊价格从 1400 美元跌至 80 美元,与美元锚定的 Dai 经受了考验,从而赢得了人们的信任,并确保了其作为去中心化金融交易媒介的地位。

去中心化金融一个特别有趣的趋势是——向「聚合应用,或聚合器」转变。聚合应用是一种面向用户且基于去中心化基础架构而构建的产品。 聚合器更强调对 UX/UI (用户体验 / 用户界面) 的改进而不是流动性层 ,而流动性层则专注于改善核心底层功能,如借贷、交易等。

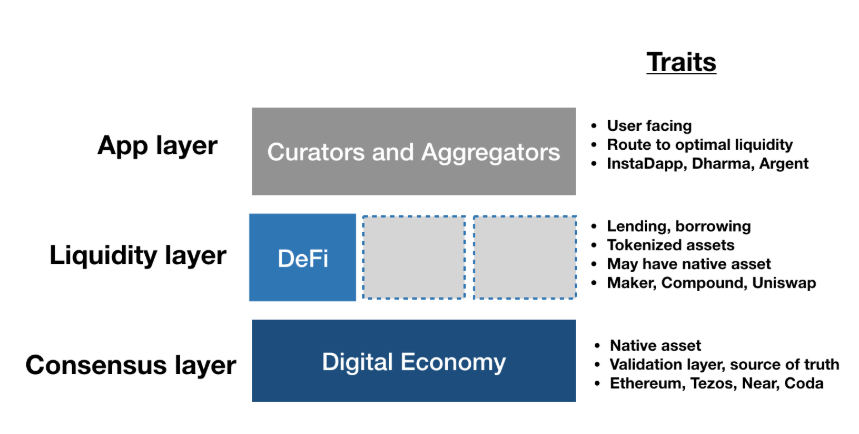

为便于建立思维框架,我们用下面的图来表示去中心化金融的模块化特征: 共识层 (比如以太坊) 作为数字经济,为其上的两层结构提供支持,即 流动性层和应用层 。值得注意的是,与封闭的 Web 2API (应用程序接口) 相比,流动性层具有开放且免授权的特质。

流动性层

实例: Maker 、 Compound 、 Kyber 、 Uniswap

流动性层经常使用「锁定在去中心化金融中的 ETH」作为其 KPI (关键绩效指标) ,本文撰写时,锁定的以太坊代币总价值约为 5 亿美元。在被锁定的 ETH 中,最活跃的一个资金来源就是 MakerDAO 的抵押债仓 (Collateralized Debt Positions, CDP) ,新创建的 Dai 代币都是由其支持的。当抵押债仓打开时 (意味着 ETH 将会被锁定在一个智能合约中) ,新的 Dai 代币就会被铸造出来,而抵押债仓关闭时,Dai 代币则会被销毁。

流动性层的智能合约是无需许可的,其源代码开放给任何第三方 (实体或个人) 使用。你可以考虑把流动性层直接当作一个 API,且无需获得 API 所有者的同意。随着流动性层的吸引力越来越大,网络效应不断增加,市场也逐渐出现更具竞争力的价差和利率。在所有借贷大环境下,流动性的规模越大,利率就会越优惠,或者说如果供应超过需求,就更容易获得低成本的信贷服务,贷方获得的利息更低。

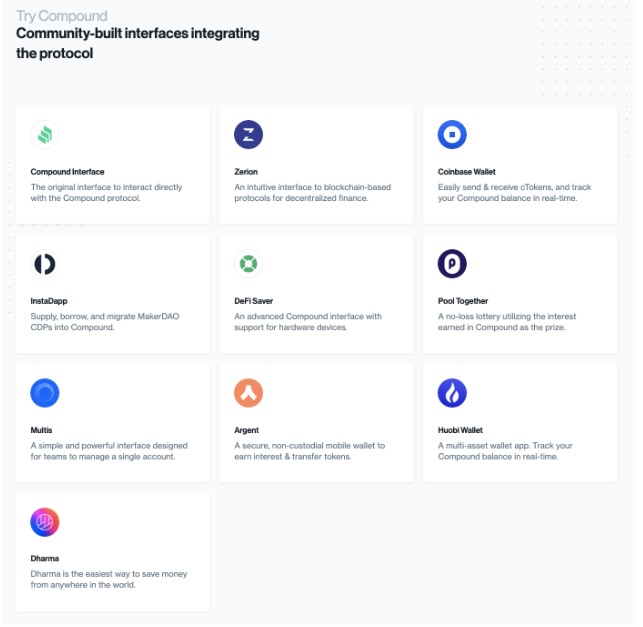

Compound 和其他流动性层已经构建了面向用户的应用程序,但也同时促进了一系列聚合器的曝光,包括 Argent 、 InstaDapp 、 Zerion 等 (可参见上面 Compound 的主页) 。流动性层的确有可能更努力地让人们使用他们的用户端产品,或是构建自己的工具组件 (比如 DyDX 最近就推出了他们自己的做市业务) 。

不过,一是在流动性层构建稳健的加密基础设施,一是构建优雅的、无摩擦的应用程序和聚合器,两者所需的 DNA 毕竟是完全不同的。以 Dharma 为例,他们最初试图构建自己的协议并提供面向用户的应用程序,最近开始转向纯粹的聚合器,从 Compound 为终端用户提供流动性。

聚合应用

回顾过去,早期以太坊聚合器更像是 Radar Relay 这样的中继器,他们的目标是提供比 0x 直接交互更直观的用户体验,中继器的确改善了去中心化交易所的用户体验,尤其是合约可填单流动性 (contract fillable liquidity) 。

而如今聚合器能够提供的流动性更加丰富,也采取了更多的用户友好措施,比如抽离 gas 费用、移动优先、有时还会让用户免去记忆私钥的麻烦等,这些措施都有效地将去中心化金融流动性桥接到更广泛的大众用户。如下所示,Argent 在流动性层权衡了 Compound 和 MakerDAO 的利弊,为用户提供了一个优雅的、移动优先的智能合约钱包。

随着去中心化金融流动性的增长,聚合器会相应地进行扩展,并提供更好的用户体验。比如基于储蓄账户的应用程序,用户只需存入美元就能获得相应的利息,同时也无需了解底层去中心化金融的智能合约或加密网络。在这种情况下,用户存入的美元会立即转换为 Dai,之后,一个智能合约会把 Dai 自动分配到利率收益最高的某个 DeFi 协议。

未来,聚合器的定位也使其可以利用来自某些公司的中心化的流动性,比如 BlockFi 、 Coinbase 和 CoinList 等都在考虑向自身之外的用户开放应用程序接口。

不仅如此,由于聚合器服务于用户,在生态系统中处于有利地位,他们有可能开发以太坊去中心化生态系统之外的流动性,比如 Tezos 或 Near 。

聚合器是「互操作性」的最大推动力,让终端用户也可以转向 Tezos 或 Near,如果这些网络上的 DeFi 利率比以太坊的 DeFi 更具竞争力 (不管真假,以太坊毕竟不是加密业的美国在线) 。当然,权力来自责任,聚合器要自己权衡是推广固定利率还是可变利率,同时还要在监管体系下应对自如。

链闻注:

工具组件

没有流动性,聚合器根本不可能迅速发展,但与流动性同样重要的,还有与去中心化金融有各种关联的工具组件。工具组件加速了应用层的开发,让应用程序变得「即插即用」,而无需构建自己的流动性、稳定币或是其他加密货币基础设施。

我兴奋地发现,越来越多创业者在试验和探索各种工具组件和去中心化金融的模块以及开放的流动性,比如彩票池、DAO (分布式自动组织) 还有联合养老保险 (tontines) 等,这些都有机会颠覆那些受地理限制的、中心化的金融产品。

总结

以太坊的去中心化金融的流动性和工具组件日趋完善,其开放和模块化的特性使任何人都可以构建聚合器和以用例为中心的应用程序。这一切已成为可能,尽管以太坊目前每秒仅可处理 12-15 笔交易。随着全新数字经济的兴起、流动性的增长以及工具组件的改进,聚合器有望提供一个更大规模的沙盒。

当然,聚合器的前进道路并不总会一帆风顺,它注定要趟过 DeFi 的所有模块特性——去中心化和开放,以及有可能破坏整个系统的黑天鹅事件。

有人已经将去中心化金融称为「纸牌屋」,因为它对 Dai 过度依赖、预言机 (Oracle) 可能存在攻击漏洞以及去中心化金融协议可能的中心化后门等等。

不过,我比较乐观,我认为模块化并不是 DeFi 的致命弱点,而且世界正转向可全球访问且免授权的系统 (以太坊正在这个方向冲锋陷阵) 。总而言之,预计到 2020 年 12 月,被锁定的以太坊的年终值将会是现在 (超过 10 亿美元) 的两倍,而聚合器则会为终端用户提供规模更大的流动性,有可能是流动性层的大多数比例。

特别感谢 Hart Lambur、Clay Robbins 和 Katherine Wu 对本文的反馈。

值得考虑的一些问题

1、如果聚合器因为获得了用户而成为主要的受益者,那么,谁会去维护去中心化金融的协议?MKR 是 MakerDAO 的治理代币,似乎是一个不错的激励协议参与的模式。我认为很多流动性层协议恐怕都在考虑推出自己的治理代币,或是类似股息的代币。

2、流动性层的商业模式,如果不考虑进入监管灰色地带的情况,仍然不太清晰。有些项目具备有效的代币经济学,其使用会为流动性层的原生代币增加价值,这些项目最有意思 (和第一个问题类似) 。

3、如果未来以太坊的升级导致流动性层的现有合约被破坏,那会发生什么?这似乎是一个令人非常头痛的问题,但它多半会发生,这将极大地限制去中心化金融产品的寿命 (你目前无法在以太坊建立一个持续 100 年的资产,因为它 100% 的可能会在 ETH2.0 上崩溃) 。

4、如果单个流动性层的网络价值或者某个聚合器的资产管理规模,增长到超过其底层数字经济的价值 (比如 MKR 的网络价值超过了 ETH 的网络价值) ,那会发生什么?

5、去中心化金融产品的利率会胜过中心化金融产品吗?从理论上来说,由于不再需要「中间人」,去中心化金融产品应该可以提供比中心化服务更好的利率,而流动性是一个竞争性市场。不过,BlockFi 上的 ETH 利率 (3. 3%) ,比目前去中心化金融产品的利率 (低于 1%) 更具竞争力。

6、流动性层上的网络效应非常真实,如今已很难再建立另一个 Compound 了。不过,价格 / 价差仍然非常重要,如果 Compound 收取更高费用,理论上它会被分叉,流动性将转移到那个更便宜的版本上。

来源:链闻ChainNews