Maker MCD 上线前,你必须了解的几件事

来源: 链闻ChainNews

撰文:LeftOfCenter

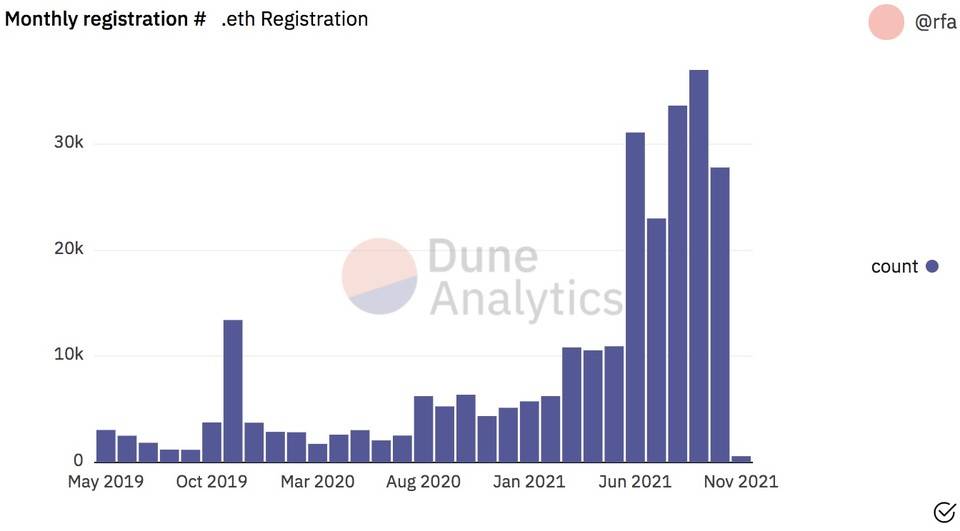

11 月 18 日,对于以太坊和 DeFi 生态来说,是个重要的日子。DeFi 生态中最大的去中心化借贷协议 Maker 即将迎来多资产抵押 Dai (MCD)的正式发布。多资产抵押 Dai 不仅会引入备受关注的 Dai 存款利率 ( DSR ) 、还有 更多抵押资产类型 等多个功能。

这是一次意义重大的升级。MakerDAO 中国区负责人 潘超 告诉链闻,「在所有这些功能中,最明显的变化是,在多抵押 Dai 里,你不仅可以用 ETH 来生成 Dai,还可以用其他资产来生成 Dai。多抵押 Dai 的一个杀手锏是 Dai 存款利息 ( DSR ),相当于美元的活期存款帐户,用户可以随存随取,且没有任何对手方风险。」

「Dai 的存款利息将成为 DeFi 生态的基准利息,相当于央行的准备金利息对商业银行利息的影响。」潘超补充到。

哪些资产入选?

根据 MakerDAO 官方介绍, MCD 上线初期除了 ETH 之外,还支持抵押隐私浏览器代币 BAT ( Basic Attention Token ),以此观察和实验多资产抵押效果和风险;未来会根据 BAT 表现适当调整各类参数,为后续上线其他抵押品提供借鉴和参考。

最终决定上线 BAT 作为抵押选项是通过社区投票表决的。

今年 7 月 , Maker 基金会开展针对抵押品选择的社区投票,将以下抵押品资产加入系统的优先级排序:Augur ( REP )、Brave (BAT) 、DigixDAO ( DGD )、以太坊( ETH )、Golem ( GNT )、OmiseGo ( OMG )、0x ( ZRX )。最终在 10 月,Maker 基金宣布多抵押 Dai ( MCD )暂只支持 ETH 和 BAT,原因在于 ETH 和 BAT 是可选范围内资产质量和流动性最好的两种加密货币。

Maker 社区评估的抵押品

事实上, BAT 作为隐私浏览器 Brav e 的效用代币,在今年取得了很不错的增长。截止到 10 月 17 日, Brave 的每月活跃用户达 800 万,日活跃用户超过 280 万。Brave 平台上已产生 385 个广告系列,平台的用户参与度较高,相比于 2%的行业平均水平,Brave 的用户点击率达 14%,其中 12%的页面停留时间达 10 秒钟或更长时间,10 秒即以上的页面访问达 236 万次。

此外,Brave 平台上已验证的出版商超过 29 万 ,其中 YouTube 创作者为 20 万,网站发布者或创作者为 3.3 万,Twitch 主播为 1.5 万。这还是在 Beta 版探索期取得的成绩。在积蓄了 3 年的力量后, Brave 浏览器宣布在 11 月 13 日推出 1.0 正式版本。

Maker MCD 还有哪些新变化?

新增的 Dai 存款利息年化是 2%,为了鼓励更多人把手里的 Sai 转换成 Dai,这个费率也有可能会提高。

此外,在 Maker MCD 上线后,将支持用 Dai 支付稳定费,废除了之前使用 MKR 支付稳定费的做法。支持用 Dai 支付稳定费可以极大减少用户借 Dai 和偿还时的摩擦,届时,MKR 将更纯粹地作为权益和治理资产,捕获整个系统的价值。

由于 Dai 的供给上限取决于背后抵押物的价值能够最多生成 Dai 的数量,在单一抵押阶段,由于 ETH 不具备高稳定性,导致其最高供给为以太坊市值的三分之二,而实际情况还远远小于这个数字。

随着多种抵押担保 Dai,这一数量将由所支持抵押物的总市值以及其风险参数下能够生成 Dai 的数量决定。随着 MCD 上线逐步开放支持更多的抵押物,预计 Dai 的市值将达数亿美元。

DAI 走向更多应用场景

为了验证 MCD 的可能性,几个月前,MakerDAO 曾经联合德国金融供应链平台 Centrifuge 发起好几个试点项目,包括 dexFreight 、TradeShift 和 Paperchain 等公司,让卖方可以在以太坊区块链上通过稳定币 Dai 进行应收账款融资,解决现金流短缺问题。

10 月,物流平台 dexFreight 联合金融供应链交换平台 Centrifuge 和 Maker Foundation 发起一项试点项目,该项目在去中心化物流平台 dexFreight 进行,通过对货运发票实现代币化处理,结合物流抵押品与 DeFi 中可用的低成本流动性,从而填补货运公司短期融资缺口。

另一个值得一提的试点项目则是联合 Centrifuge 和音乐数据分析公司 Paperchain 的合作,在这个案例中,音乐人和独立厂牌支付一定费用就可将原本要在半年后才能收到的 Spotify 播放收入提前获得,弥补资金缺口,这也是流媒体音乐产业链中一个重要应用场景。

这些试点项目场景的共同点是都存在资金缺口,而想从传统金融行业获得贷款非常复杂且困难,而这正式 Dai 最擅长的:即基于无需允许、无摩擦、更简单、也更开放透明的解决方案满足人们低成本的贷款需求。

这对 MakerDAO 来说意义重大,它意味着作为虚拟资产的稳定币 Dai 除了用于加密金融衍生品的场景中,也可以为人们的真实生活解决实际的问题,可将传统真实资产纳入到加密经济体系中来 。

潘超告诉链闻,「供应链行业一个很大的痛点是应收账款融资,尤其是涉及跨国的商业。我们已经和包括 Centriifuge、dexFreight 和 TradeShift 等公司试点,让卖方可以在以太坊区块链上通过稳定币 Dai 进行应收账款融资,解决现金流短缺问题,并且将市场拓展到全球的投资者。」

「DeFi 如果将拓展到万亿的市场,真实资产上链是必不可少的。简单的例子便是主要国家货币资产的上链。目前 DeFi 的天花板正是由于资产端的缺失,不过我们已经看到很多传统银行已经尝试在以太坊上发行上亿美金的企业债券,这是一个非常好的信号。」潘超说。

MCD 上线风险几何?

对于持币用户来说,最关心的当然是风险。MCD 上线是否会产生潜在的风险?Makerdao 对此是否有相应的应对措施?

对此,潘超告诉链闻,「MCD 的开发过程中我们遵循了最高的安全标准,通过形式化验证和多次独立审计。区块链的开发接近于火箭工程,每一步都需要保证精确和安全。此外,系统还设计了安全模块,如延迟喂价和紧急关停,即使发生黑天鹅事件,也可以保持资产持有者的安全。」

即便如此,还是有人对即将到来的 MCD 上线存在的潜在风险充满了担忧。区块链投资人 Andrew Kang 就认为,在关闭 SCD (单资产抵押生成的 DAI)的过程中,MKR 买压会逐步增加。Andrew Kang 呼吁,考虑到 MKR 持币者的利益,Makerdao 基金会及社区应该提出一个确切时间来关停 SCD,并实行强制性的升级 。

对此,潘超认为,MakerDAO 基金会关停 SCD 会有一个确切的时间,但这个时间需要多抵押 Dai 运行一段时间后根据市场反馈决定,会提前数月通知,让 CDP 的持有者可以平滑地兑换 MKR,偿还单抵押 Dai 的稳定费用。同时,市场上 MKR 的流动性足够让 CDP 持有者兑换。

Maker MCD 上线会让 MKR 价格暴涨吗?

在 Maker MCD 即将上线的时候,市场上出现了一种说法,认为 MCD 上线会推动 MKR 价格迅速上涨。Andrew Kang 对此也进行了分析,他认为,MCD 推出确实有可能推动市场上出现购买 MKR 代币的动力,但是这种购买动力不会突然发生 。

他的具体分析如下 :

1)理论上,短时间内会产生大量对 MKR 的购买,加上 Uniswap 和中心化交易所较低的流动性,可能会导致价格向上挤压。

2)由于用户对即将上线的 MCD 功能抱有这样的预期,上个月 MRK 价格上涨了 30%。

3) 然而, 实际上这种情况发生的几率会有多大呢?CDP 持有人是否有需求购买 MKR 吗?CDP 的持有人是否也有可能不是 MKR 投资者?以及所有购买是否会在短时间内完成?

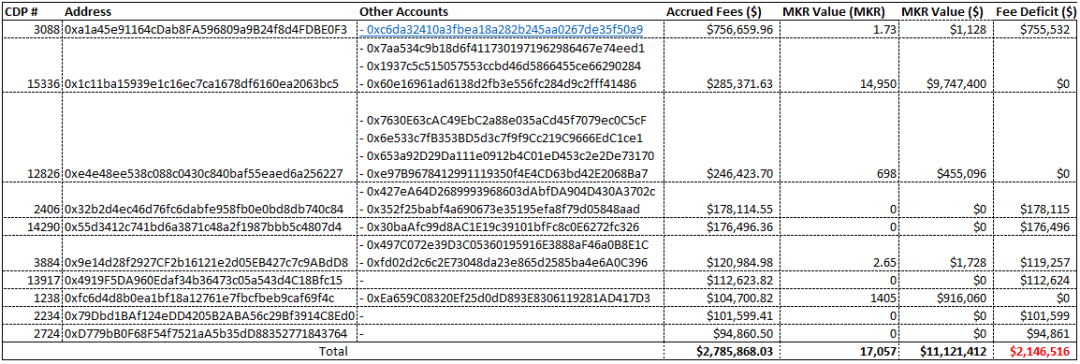

4)以下是按 应计稳定费 列出的前 10 大 CDP 账户 ,从中可以看到,最大的 CDP 累计产生了 75 万美元 的费用,而排名前 10 位的 CDP 累计费用总达 280 万美元 ,占所有 CDP 总数的 50%以上。

5)此外,还追踪与这些 CDP 地址关联的所有帐户 ,并检查了这些 CDP 所有者可能持有 MKR 的数目,结果发现,这些 CDP 中,只有 3/10 中有一定数目的 MKR 余额。这让人吃惊。

6)当然 还有一种可能 就是, 这些 CDP 所有者还有其他没有与之关联的地址 ,然而,在检查之前的稳定费支付数据后发现,没有迹象表明有来自 MKR 大户的地址。

7)此外, 也排除了在未关联的钱包中持有大量 MKR 的可能性 ,为什么?因为这些所有者要么习惯于使用这些地址进行了许多其他 ICO 投资,或者是使用这些自创世开始就存在的钱包,我们发现转移到各大交易所的资产是有限的。

8)所有稳定费均以 Dai 或 MKR 支付,最近可在 Uniswap / Kraken 买入 MKR。

9)考虑到每个 CDP 都有应计稳定费并持有 MKR,计算一下 费用赤字 ,它是指 CDP 所有者需要从二级市场购买 MKR 然后销毁掉的 MKR 的美元计价。得出的结果是,前 10 名的费用赤字为 210 万美元 。

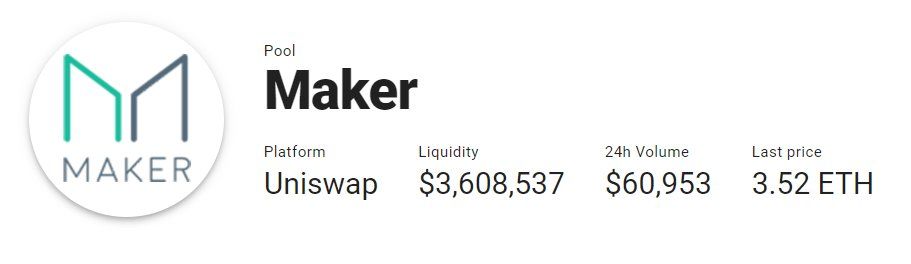

10) 有趣的是, Uniswap 是 MKR 最具流动性的来源 ,大多数交易 MKR 的 OTC 平台都从 Uniswap 那里获得流动性。然而, Uniswap 平台上的 MKR 资 金池深度 仅有 360 万美元,因此短时间内 210 万美元的购买压力可能会对资金池产生重大影响。

11)那么, 问题不是应计费用,而是在于时间点。 当 MCD 正式发布后, SCD 不会立刻废止,而是两者会在一段不确定的时间内 共存 。

12)对于 CDP 持有者来说,并没有主动进行升级的动机 ,最终的结果就是不会马上主动升级,这会导致原本不必要的资金需求。

13) 考虑到以上这些因素,Andrew Kang 预测, 购买 MKR 的推力会随逐步展开,而不会突然发生。

参考

- Andrew Kang 推文: https://twitter.com/Rewkang/status/1195047695313883136