USDT炼金术:隐瞒、增发、操控

没有太多信息显示,荷兰人卢多维库斯·简·范·德·维尔德、意大利人詹卡洛·德瓦西尼和美国纽约人菲利普·波特是如何相遇的,但从2013年开始,比特币造就了他们共事的契机。

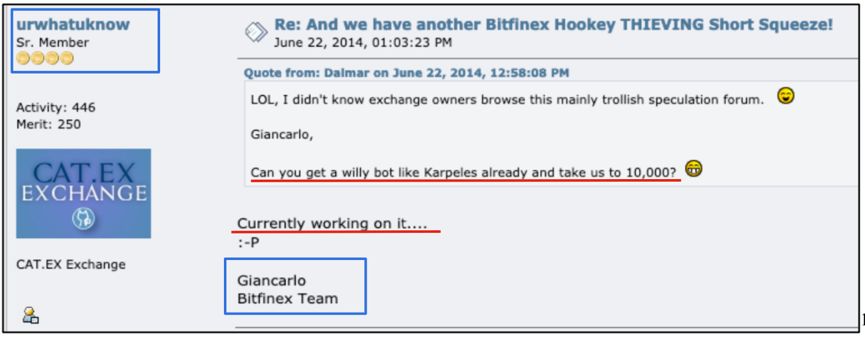

2014年5月,Mt.Gox破产后曝出的“威利机器人丑闻”揭露了一个现实:在一个低流通的场所里,比特币的价格可以被操控。

对于比特币投资者来说,这是件可怕的事儿。但对于上述三人来说,它成了一个机会。

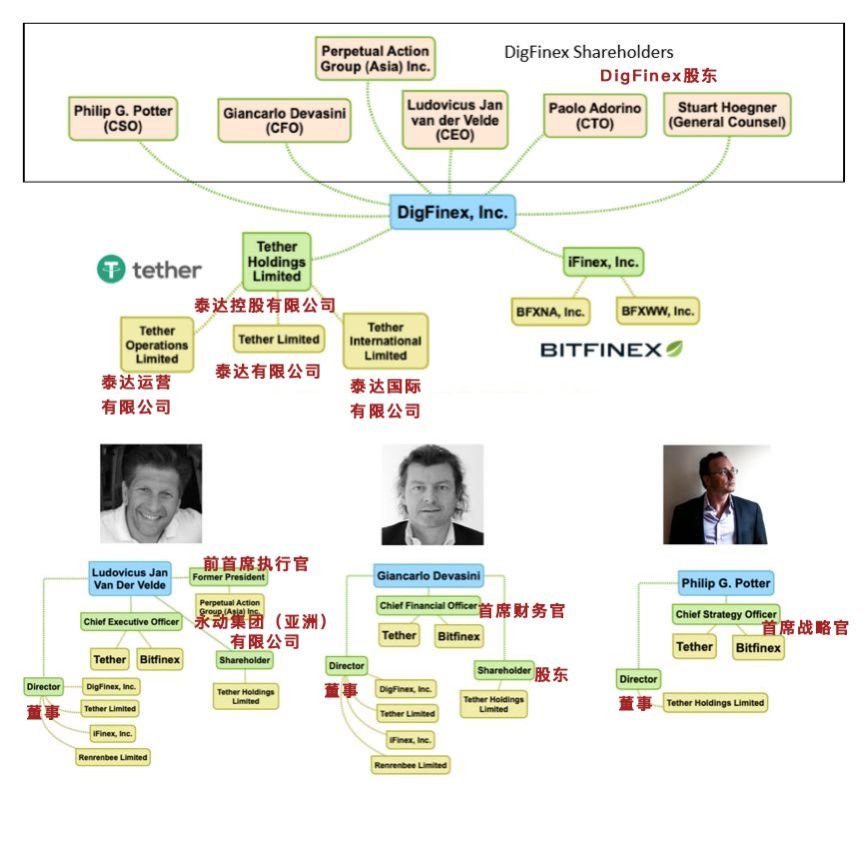

5、6年里,以这3人为核心的团队,利用8家公司和若干壳公司及影子银行,在加密货币这个低流动性、高波动性的新兴金融世界里搭建出一台“生财机器”。

只是在USD这个美元的简称后面加上一个“T”,并宣称每一枚USDT背后都有1美元做支撑,且支持两者双向兑付,名为Tether的公司在成立的5年内,成为加密货币市场上最大的稳定币发行方,创造了一个市值40多亿美元的稳定币。

而Mt.Gox倒闭后,名为Bitfinex的交易所在同期成为数字货币交易平台中的佼佼者,巅峰时刻创造了63亿美元的日成交额。

直到2017年11月,涉及十多万公司或个人的离岸投资文件被泄露后,人们才发现Tether和Bitfinex是由同一批人在控制,范·德·维尔德、德瓦西尼和波特是这两家公司的主要实控人。

之后更有转账记录显示,Tether发行USDT后,首次转移总是流向Bitfinex。USDT两次脱离美元价格锚定的波动之后,质疑声越来越多:Tether超发导致“脱锚”?USDT背后是否有等量的美元储备支撑?

涉及美元交易的两家公司也引发了美国司法部门注意,以Crypto资本为主的、为之充当“影子银行”的多家公司账户遭冻结或查封。

当雪球越滚越大时,留下的痕迹也越来越明显。

2019年10月,美国纽约南区地方法院收到了一纸针对Tether和Bitfinex的集体诉讼书,5名持有加密货币的美国公民作为原告,将两家公司告上法庭,最令外界关注的指控是列在案由第一位的“市场操控”。

如若这一点被证实,USDT的暴雷不排除将引发加密货币市场的雪崩。

“绝佳”市场

拉斐尔·尼科尔于2013年在加密货币论坛Bitcointalk上宣布成立Bitfinex时,Mt.Gox已经是世界上最大的比特币交易所,“处理着全球70%的比特币交易量”。

尼科尔掌管Bitfinex的时间并不长。他在自己的“领英”页面中陈述,2013年成功推Bifinex后,“一个由经验丰富的投资者组成的称职团队接管了这家成长中的公司,以确保其持续成功,而我作为技术顾问继续提供帮助。”

那年的4月1日,发展了4年多的比特币价格超过了100美元;10天后,在塞浦路斯经济危机接连刺激下,比特币被视作避险资产,价格创下历史新高,达到266美元;11月28日,比特币首次突破1000美元,总市值冲到了200亿美元。

之后,一小波比特币交易所出现,包括那时候诞生在中国的火币网和OKCoin。那一年,仅中国A股的总市值就超过2.8万亿美元,足足是比特币市值的140多倍。

相较证券市场,比特币的市值小,交易市场稀缺,波动大,实在算不得一个高流动的资产。按照金融理论,这样的市场极易被操控。但在自由主义者、暗网交易者和投机者眼中,它是绝佳的选择。

2014年2月,Mt.Gox上价值5亿美元的85万枚比特币被盗,CEO马克·卡佩尔斯申请了破产,大量投资者遭遇亏损。

3个月后,一名匿名交易员发布了《威利报告》,对Mt.Gox泄露的交易日志详细分析后指出,该交易所上存在一个机器人账户Willy(威利),该交易机器人每5到10分钟购买10到20个比特币,这极大地影响了比特币价格,并且是比特币升至1000美元的关键。

2017年,马克·卡佩尔斯也在庭审中承认了曾控制交易机器人。

此后,更多的学术文章得出相同结论。去年,有研究人员再次观察Willy账户后发现,Willy活跃的50天里,美元对BTC的价格上升了21.85美元;而Willy不活跃的日子里,美元对BTC的价格下降了0.88美元——Willy的行为可能导致所有交易所的汇率大幅飙升。

由于马克·卡佩尔斯掌管着这家交易所,又控制着“威利”,极有可能存在一种情况:他不需要为比特币付款,即可购买大量的比特币,从而干扰价格发现过程,操控市场。

Mt.Gox被盗后,《威利报告》又带来了可怕的“市场操纵论”,市场信心遭到重大打击。整个2014年,比特币都在下跌,再也没有出现“上千”的行情。

两大秘器

与Bitfinex经过了一番易主同出一辙,Tether公司起初也不叫这个名字。就连“稳定币”这个概念,都是来自于它改名前的那家公司Realcoin。

2014年7月,该公司声称已经产生“可经审计美元储备1:1支持”的稳定币,试图将“美元数字化,并让数字美元可接入比特币区块链”。

4个月后,Realcoin更名为Tether,同名币REACOIN也变成了USDT。在USD后面加了一个“T”,Tether宣称,它可以1:1与美元兑换,每一个USDT背后都有1美元支撑,“当你想赎回它们的时候,我们会给你现金。”

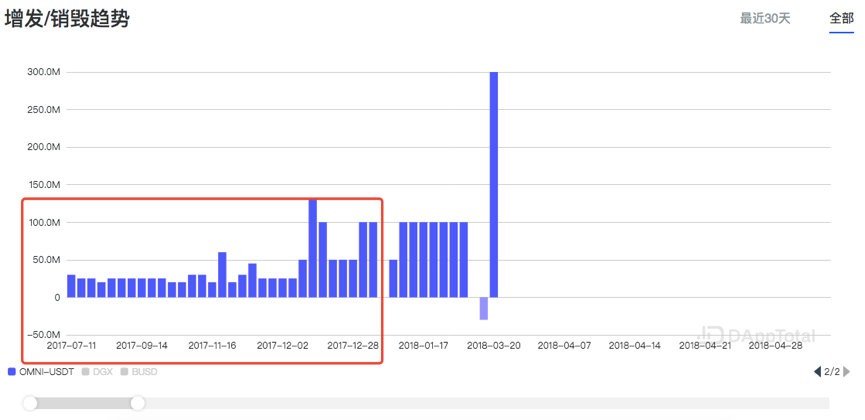

USDT的产生完全由Tether公司单方面控制,早期主要基于比特币网络的OmniLayer协议发行。今年4月后,Tether开始基于ETH、波场等公链,产生了这两种标准协议下的USDT。

它的运营逻辑也并不复杂。按照该公司公开的流程显示,用户想要购买USDT,必须先将美元存入他们的Tether帐户,即可收到等值的USDT;用户也可以随时将USDT换回美元,Tether会不定期地将多余的USDT进行销毁。

2014年11月,也就是Tether正式获得新名字时,它宣布在比特币领域建立了新的伙伴关系,“包括与香港比特币交易所Bitfinex达成合作协议。”公告中,双方都没有透露Tether背后的团队。此后,Bitfinex似乎成了Tether的发言人。

两者的紧密关系还不仅如此,有人发现,USDT的首次转移总是从Tether的“库藏钱包”转至Bifinex,而非其他交易所,这种排他关系似乎也证明,Bitfinex是Tether唯一的交易所客户。USDT流向Bitfinex之后,才会逐渐经该所流向其他交易平台。

2017年9月,比特币交易的重要市场中国,遭遇了最为严苛的针对ICO及数字货币交易所的监管,本土交易所被要求关停并清退用户资产,用人民币购买比特币的时代一去不返。

走国际化路线的火币全球站及OKEx,先后在平台上上线了USDT,留存的中国用户才就此认识了这个已经发展了3年的稳定币,那一年年底至次年年初,比特币达到了历史最高点2万美元。

高峰时期,USDT承载了全球稳定币市场98.7%的交易,其围绕美元价格的低波动性,使之成为加密货币市场的避险币种,一些人甚至将它当做数字化的美元。

5年来,Tether累计增发次数达82次,其中销毁次数仅为5次。而USDT价值完全源于其发行主体Tether承诺的美元储备担保。截至目前,USDT的流通市值达40.5亿美元,这意味着,Tether在其银行账户中应当持有40.5亿美元的存款。

无限增发

从2014年10月首批USDT诞生后,Tether发行USDT的数量每年都在增多。

- 2015年5月18日

- 2015年12月1日

- 2016年12月31日

Tether不停地增发USDT期间,Bitfinex则相应地陷入持续不断的麻烦。

麻烦之一是黑客攻击带来的用户赔付问题,2016年5月22日和2016年8月2日,Bitfinex先后被盗了1500枚BTC(时值40万美元)、12万BTC(时值7200万美元)。第二次被盗事件是继Mt.Gox之后比特币史上规模最大的一次黑客攻击事件,由于损失过于惨重,Bitfinex已经无法赔钱,以发行1美元初始价格的债券币BFX的方式,试图度过难关,但BFX一度跌到了0.3美元。

另一个麻烦是罚款——2016年6月2日,美国商品期货交易委员会因Bitfinex为比特币和其他加密货币提供非法场外金融零售商品交易,以及未按照《商品交易法》要求注册为期货委员会商家,对其Bitfinex处以7.5万美元的罚款。

这两个麻烦引起的连锁反应从2017年起,一个接一个出现。

2017年3月31日,富国银行不再向Bitfinex和Tether提供代理行服务,美国商品期货交易委员会对Bitfinex的罚款是重要原因。之后,这两家公司对富国银行提起诉讼。

这时人们才知道,早期Bitfinex和Tether用来满足客户兑付美元的需求,一直由其在台湾银行开设的美国代理行账户来完成。

银行账户无法使用,直接导致Bitfinex和Tether的美元出入金渠道受阻:一来,他们通过经营数字货币生意的收入无法变成现金;再者,没有用户入金,就无法按照其宣称的方式继续发行等值的USDT;此外,如果没有美元账户,那么Tether所谓的储备金又放在哪里?

“资金周转越来越难了。”富国银行停止对其服务的两周后,Bitfinex的首席战略官波特对加密货币交易社区WhalePool说,美国银行正在退出离岸银行的清算业务,因为“在很多洗钱和刑事案件中,银行因他们的代理行业务被追究责任”、“洗钱是他们最大的担忧”。

但波特也表示,Bitfinex将继续规避法律,

“我们还有其他办法,从事比特币产业实际就是与代理银行玩猫和老鼠的游戏……成为大公司的坏处是我们在银行有大量的存款,再也不能像过去一样躲开‘雷达’不被发现了……”他还在同期与其他人的讨论中提到,

“开设新账户或转给一个新的公司实体等等,每个比特币从业者都必须学会这些猫鼠游戏的伎俩。”一些证据表明,Bitfinex一直都在使用壳公司开设和使用银行账户这种“伎俩”,来打通美元的出入渠道,从2013年至2018年,这些渠道包括香港的人人蜂(宣称独立存在、为Bitfinex提供KYC/AML等合规服务的公司)、荷兰的HaparcB.V.公司及香港的荣利商业有限公司等等,其中它最为信任的公司是注册在巴拿马的Crypto资本,它更像一个“影子银行”,一直帮助Bifinex和Tether处理美元出入金的事务。

富国银行事件爆发后,USDT短时下探至0.91美元,作为一个宣称与美元1比1锚定的稳定币,它第一次出现“不稳”,美元储备金的质疑声开始蔓延。

9月,Bitfinex雇佣的会计公司FriedmanLLP对雇主的资产负债表审计后称, Tether的美元储备(4.43亿美元)与市场上流通的USDT数量相匹配,但这份报告并未披露储备金存放的银行名称或者地点。

美元如此难以出入的情况下,也没有妨碍Tether在2017年发行新的USDT。

关系曝光

会计公司Friedman LLP为Bitfinex作的审计报告中,陈述了Tether的美元储备情况。这再次让外界怀疑,Tether和Bitfinex存在某种密切关联。

直到2017年11月,双方的密切关系被正式证实。

一份涉及十多万公司和个人在“避税天堂”国家的离岸投资文件遭泄露,该文件被称为“天堂文件”,也彻底踢爆了同一批人控制着Bifinex和Tether两家公司的事实:Bitfinex的首席战略官波特是Tether的董事,首席财务官德瓦西尼是Tether的股东,两人于2014年在英属维尔京群岛建立了Tether;而该公司的首席执行官卢多维库斯·简·范·德·维尔德也是Bitfinex的首席执行官。

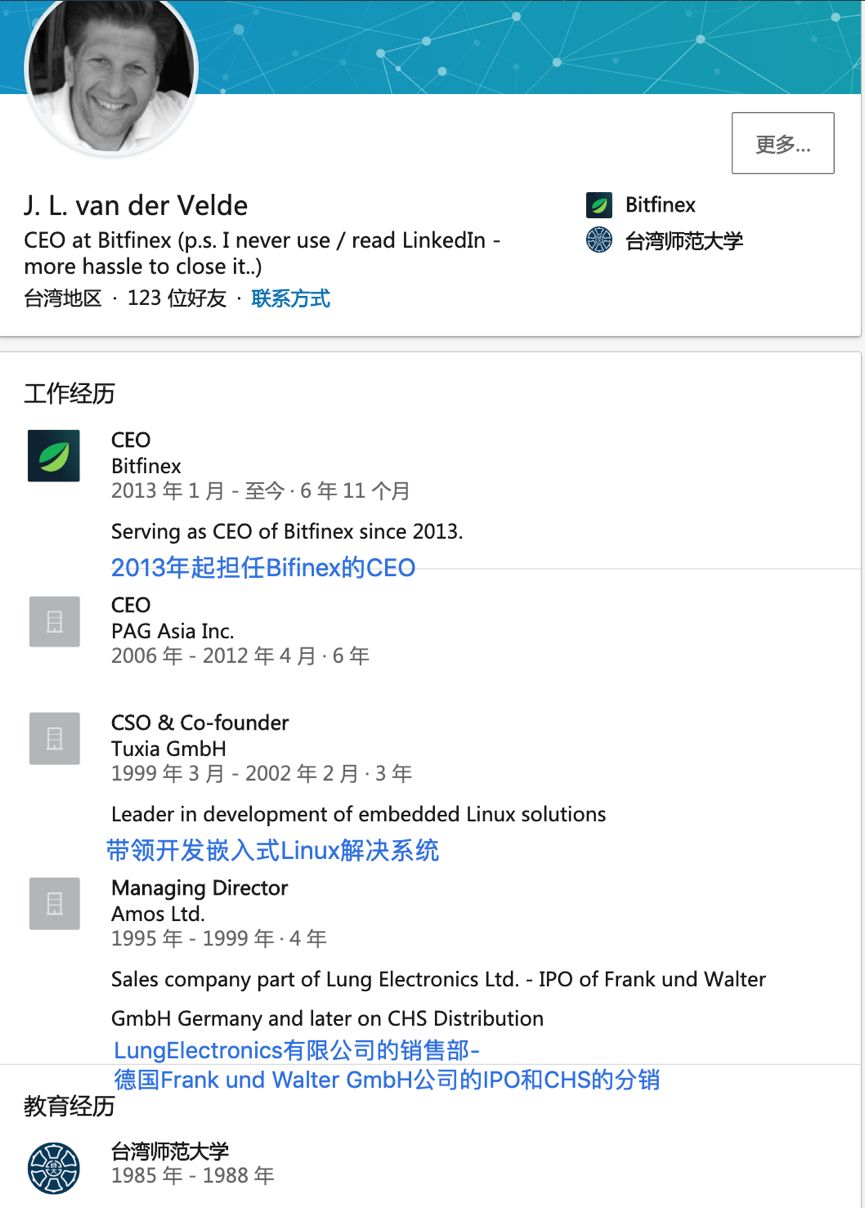

一年前,有网友在Reddit上发帖提问,“卢多维库斯·简·范·德·维尔德是谁?”他说,他找不到这位Bitfinex首席执行官的太多信息,领英上只有一些稀疏的个人资料,照片模糊,媒体对他报道时,名字的写法也时常不同,“他是谁?他只是保持低调吗?这里还有其他事情吗?”

的确如此,彭博社网站和领英收录的有关他的资料有些不同,前者显示其台湾科技大学任职,后者则没有列出这部分职业履历,倒是教育经历中显示,他曾在1985年至1988年就读于台湾师范大学。

从履历上看,范·德·维尔德似乎又懂销售、又掌握IT技术。不过他鲜少在公开场合露面,更多时候,他以邮件的方式向公司、用户及外界发声。

更常代表Bitfinex出面的是其首席战略官菲利普·波特,他的信息较为丰富。1994年毕业从耶鲁大学获得物理学学位后,他在对冲基金工作了一段时间,在当年的11月加入摩根士丹利。结果,在1997年,25岁的波特因在《纽约时报》上吹嘘他3500美元的劳力士、奢侈的生活方式及激进的赚钱策略而遭公司开除。

该交易所的首席财务官詹卡洛·德瓦西尼也不是安分守己的人,他在1990年代创立了一家计算机硬件公司,后来因销售Microsoft软件的盗版副本,在1996年被罚款了1亿意大利里拉。

无论如何,来自3个不同国家的3个人,从2013年开始,然后隐去了交易所Bitfinex和稳定币发行公司Tether之间的明面联系,同时操控着这两套商业系统:一套负责发行号称等价于美元的稳定币,另一套则负责将这种稳定币代替美元,输送至市场用来购买比特币及其他加密货币。

问题是,这些被视作入金的“金”,背后真的有美元支撑吗?如果没有,那么USDT就成了史上最可怕的“空气币”。

市场操控?

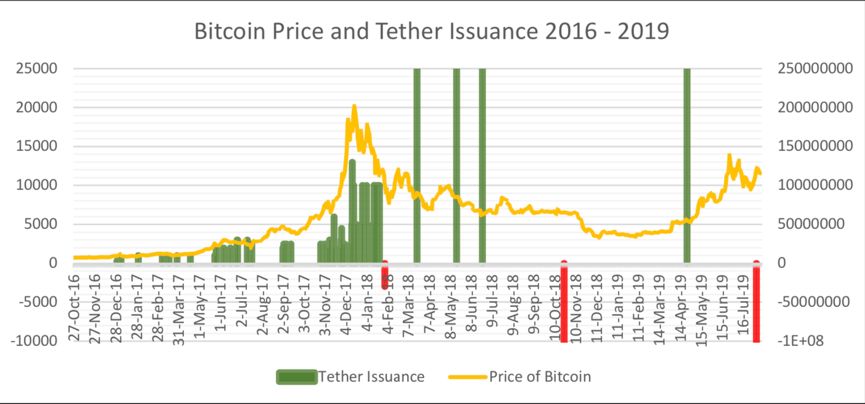

在格里芬检查了超10个不同来源、超200G的交易数据后,他断定,当比特币下跌时,USDT被发行用于购买比特币,但是当比特币上涨时,并没有赎回数据来反映这一点。因此他认为,USDT是用来阻止下跌的,而非真实市场交易行为。

监管部门也开始注意到两家公司的特殊关系。2018年11月20日,彭博社报道,美国司法部正在与商品期货交易委员会(CFTC)合作进行刑事调查,

“司法部正在调查的问题包括Tether公司如何创造新币,以及为什么它们主要通过Bitfinex进入市场。”一周后,纽约州总检察办公室就传唤了Bitfinex和Tether。与纽检之间的法律问题纠缠着持续了半年度后,今年9月,纽约总检察长的一份报告证实了Bitfinex有能力植入像“威利机器人”这样的交易机器人,“Bitfinex提供了一些‘特殊订单类型’,‘只对使用复杂算法策略的专业自动交易员有用,在这种策略下,订单可以提交也可以撤回,以应对一般交易者看不到(甚至不可能看到)的市场信号。”

舆论的质疑,学术的分析研究,司法部门的调查,多方的证据将这两家“姊妹公司”指向操控比特币市场的方向。

2019年10月,5名持有加密货币的美国公民作为原告,向Tether和Bitfinex等相关公司和自然人提起集体诉讼。在给纽约南区地方法院的诉讼书上,列在案由第一位的指控便是“市场操控”。

“流动性差的市场比如比特币,很容易被操纵。”德瓦西尼可能不会想到,他在2012年12月5日曾作过的这番公开表态,如今作为“证词”,出现在了起诉他的法律文件上。

加密货币世界不得不关注此事,一旦“操纵市场”的罪名被坐实,其影响或将比Mt.Gox破产还大。因为,在大大小小的数字资产交易所里,USDT几乎都会包揽独立的交易区。

当市场占有量最大的稳定币崩盘时,投资者或将无处可逃。

(综合USDT集体诉讼书报道)