去年尝鲜Staking的人现在是赚还是赔?

分析师 | Carol 编辑 | 毕彤彤 出品 | PANews

去年此时,Staking风靡一时,诸多玩家“跑步”入场。过去一年,随着越来越多PoS公链上线,Staking市场正变得越来越广阔。市场上甚至有声音认为今年或将是Staking爆发的一年。 与PoW挖矿市场巨头林立,资产门槛高企不同,Staking被矿池、节点服务商、钱包等视为一片“新蓝海”,同时也是一个分享挖矿红利的绝佳机会。他们纷纷打出高收益和低风险的“组合拳”吸引用户,那么去年尝鲜Staking的用户,至今按法币核算是赚还是赔?

平均收益有所回升但质押率持续下降

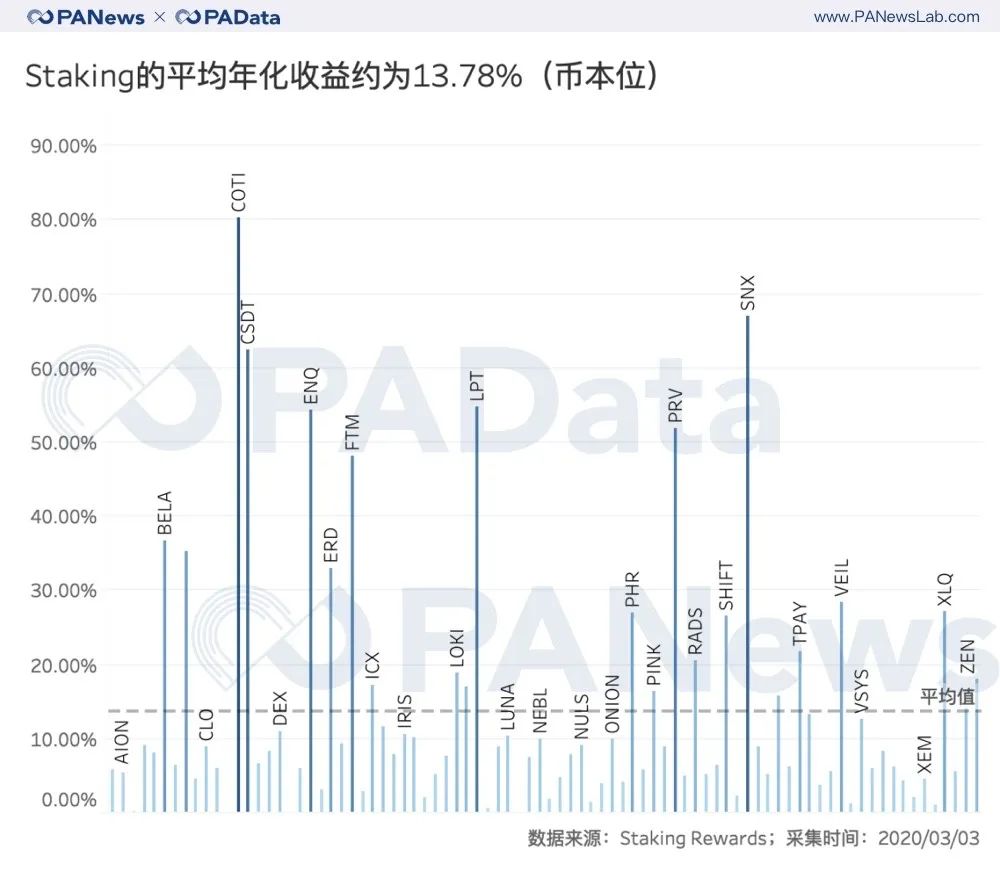

根据Staking Rewards的统计,截至3月3日,共有85种资产开放Staking,这些资产总市值为150.07亿美元,质押代币总额为99.62亿美元,币本位平均年化收益约为13.78%,中值约为8.03%。

其中,收益最高的COTI、SNX、CSDT、LPT、ENQ和PRV币本位年化收益都超过了50%,收益最低的LSK、ARDR和EDG币本位年化收益都不超过1%。可见不同资产的Staking收益排列较为分散。另外,老牌公链NEO、VET和XLM的币本位年化收益不超过2%,TRX和EOS也只有3.73%和3.10%。

香港HashKey集团旗下的PoS矿池HashQuark CEO李晨曾在接受PANews专访时表示,收益太高或太低可能都存在问题。从观察来看,收益特别高的往往是小币种,而成立较早、运行时间较长、市场声量较高的知名公链的收益大多都低于平均水准。

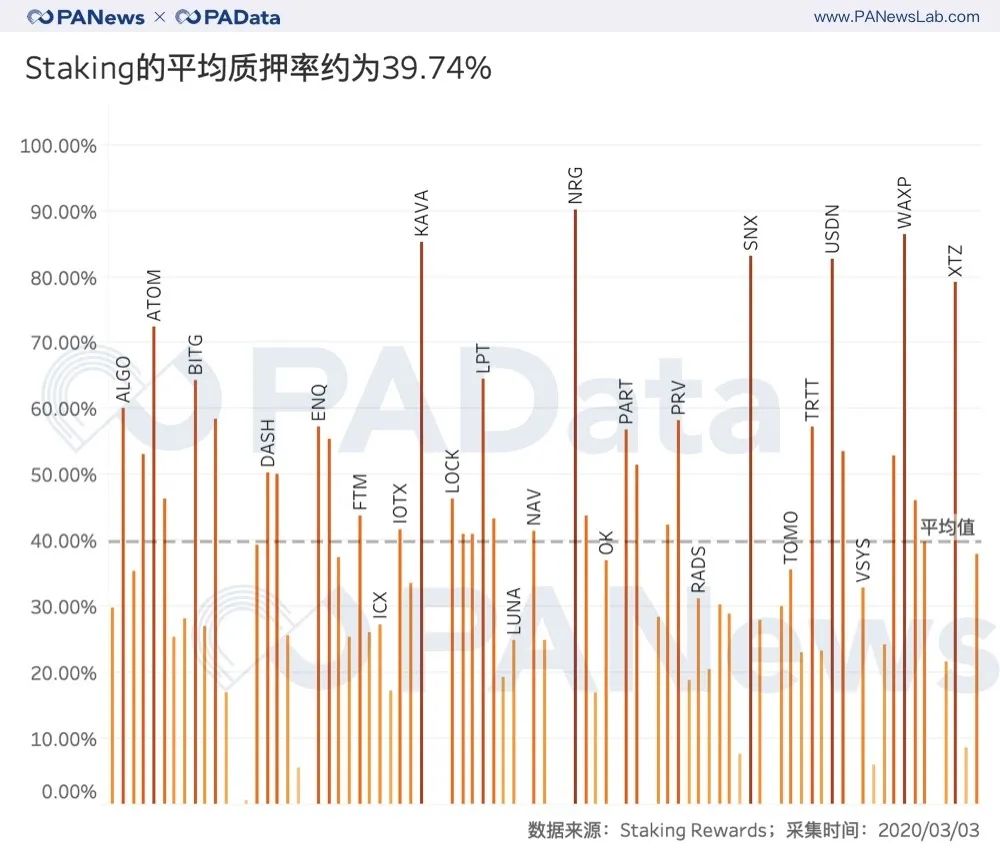

与收益的起伏不同,目前Staking平均质押率低于刚兴起时,也低于半年前。目前市场总体的平均质押率约为39.74%,中值约为37.45%。而2019年7月25日时的质押率中值约为42.36%,2019年4月4日时约为46%。

按照Staking预期年化收益≈通胀率/质押率的计算公式来看,收益与质押率密切相关,因此对投资者而言,观察每日的质押率是非常重要的。

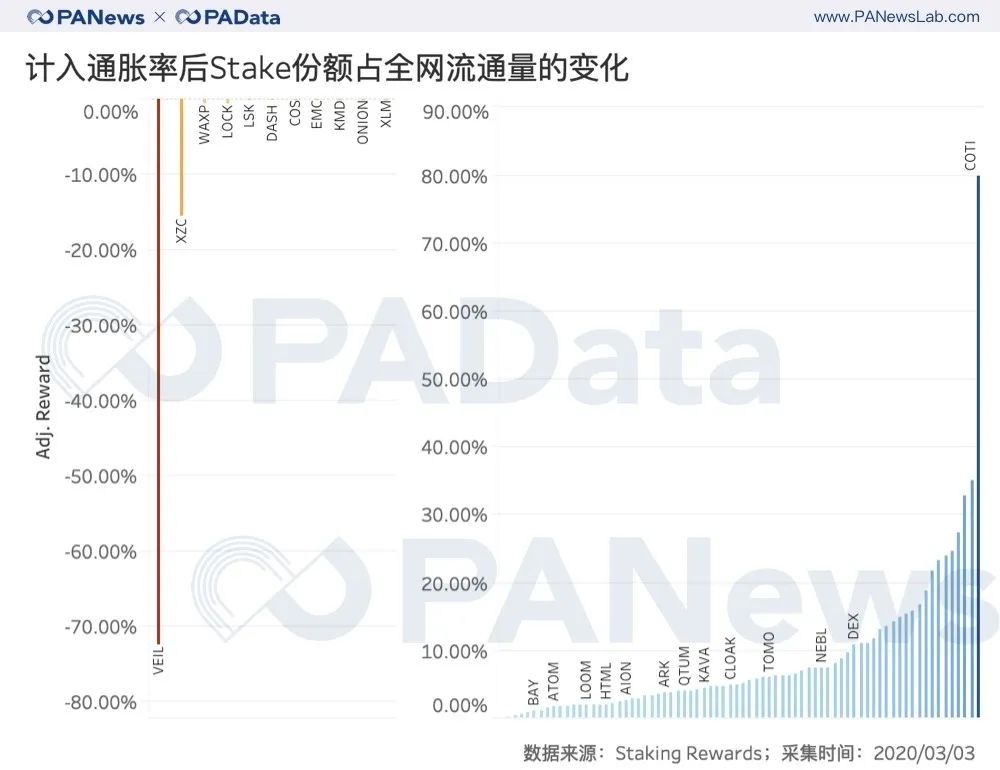

另外,在85种资产中,只有11种资产在考虑通胀率的情况下,Staking反而降低(包括不变)了所拥有的代币总量在流通中的份额。而其余74种资产通过Staking以后都提高了持币者持币总量在流通总量中的份额,这些资产的平均调整收益约为8.86%。

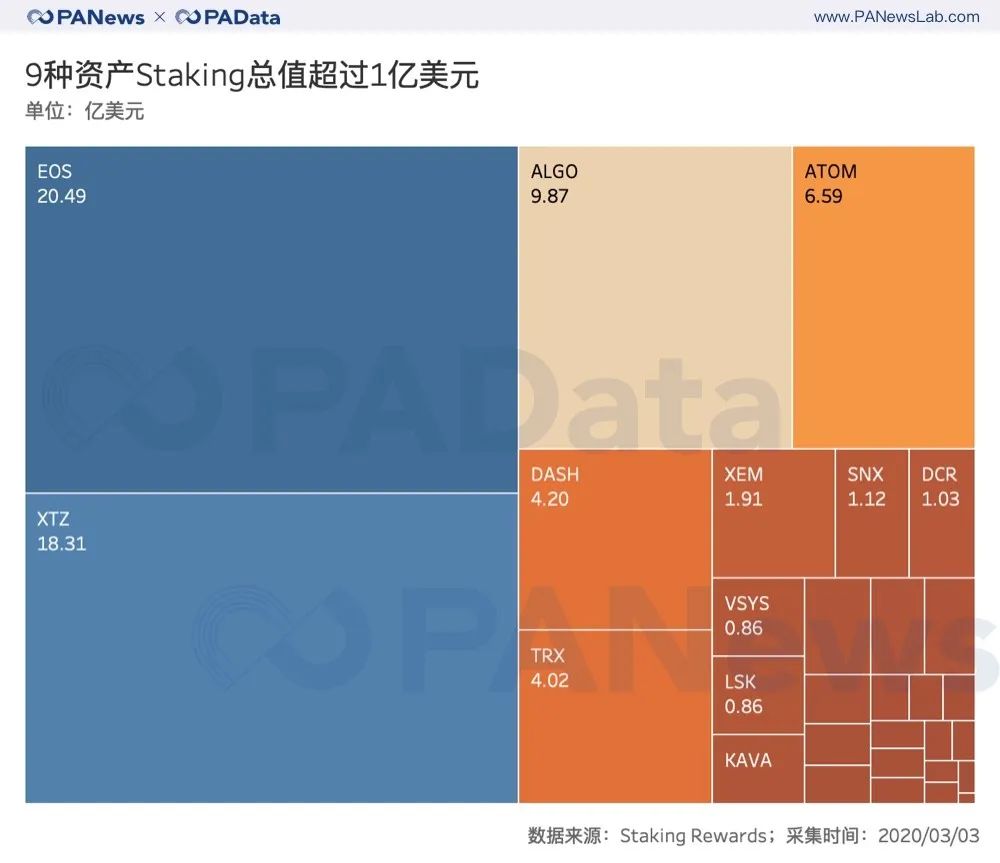

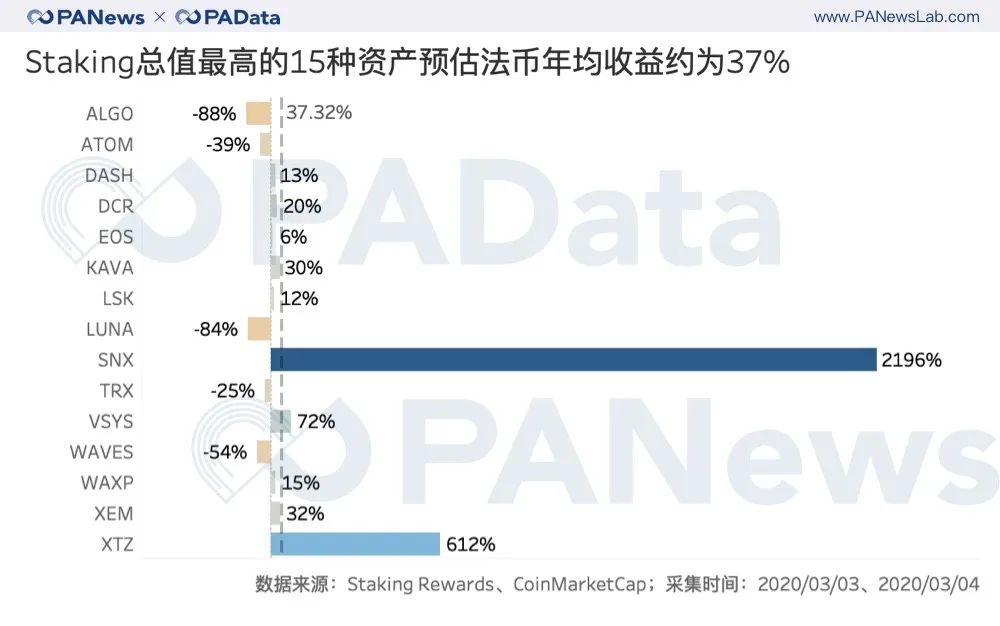

Staking的预期法币年化收益大约为37%

目前市场上质押代币总值最高的资产是EOS,达到了约20.49亿美元,其次是XTZ,达到了18.31亿美元,此前XTZ一度反超EOS成为质押代币市值的“老大”。这两种资产的质押代币市值已经超过了所有质押市场总值的1/3。此外,ATOM、DASH、TRX、XEM、SNX和DCR的质押代币市值也都超过了1亿美元。

PAData按照这些资产的币本位预期年化收益换算Staking的资产数量,然后结合一年前的币价(取2019年3月1日的开盘价,如果资产上线时间晚于3月1日,则去最早一天的开盘价)与当前的币价(取2020年3月3日的收盘价)估算了Staking总值最高的15种资产的法币年收益。

实际上,从本质上来讲,作为一种投资手段,Staking只能改变持币的数量,即使算上Staking币本位收入的复利,其影响也较小,而币价才是影响挖矿的最重要因素,无论是PoW挖矿还是PoS挖矿。

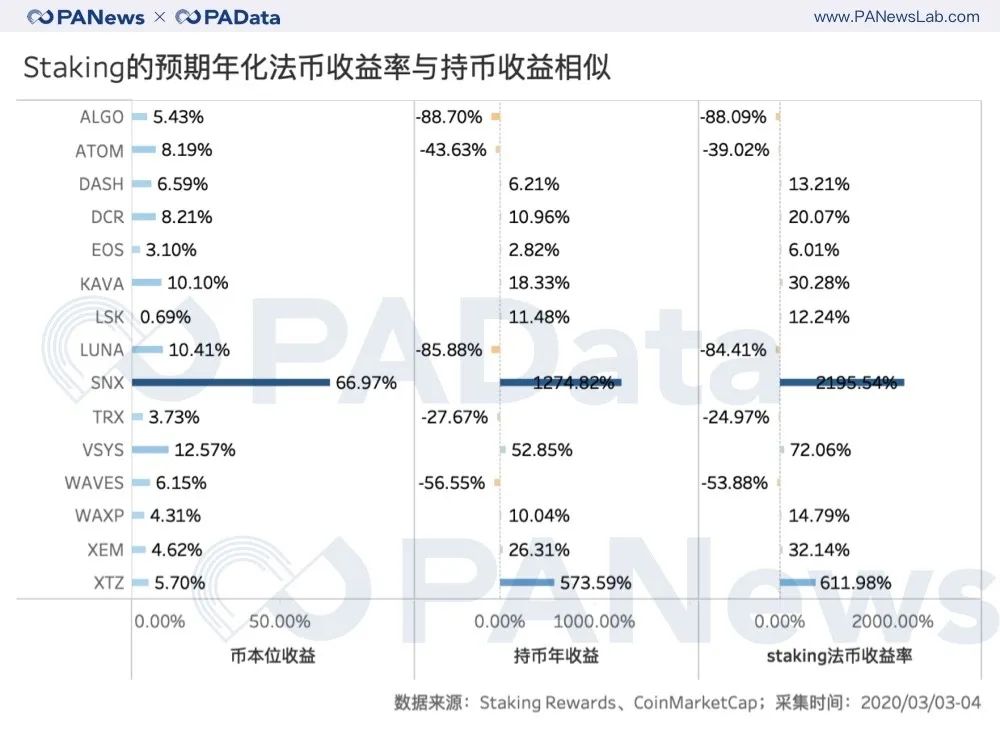

预期法币收益最高的SNX,其持币收益为1274.82%,币本位收益为66.97%,两个维度都为正向表现,因此Staking大大起到了增益效果。与之类似的还有DASH、DCR、KAVA、VSYS、XEM和XTZ等。

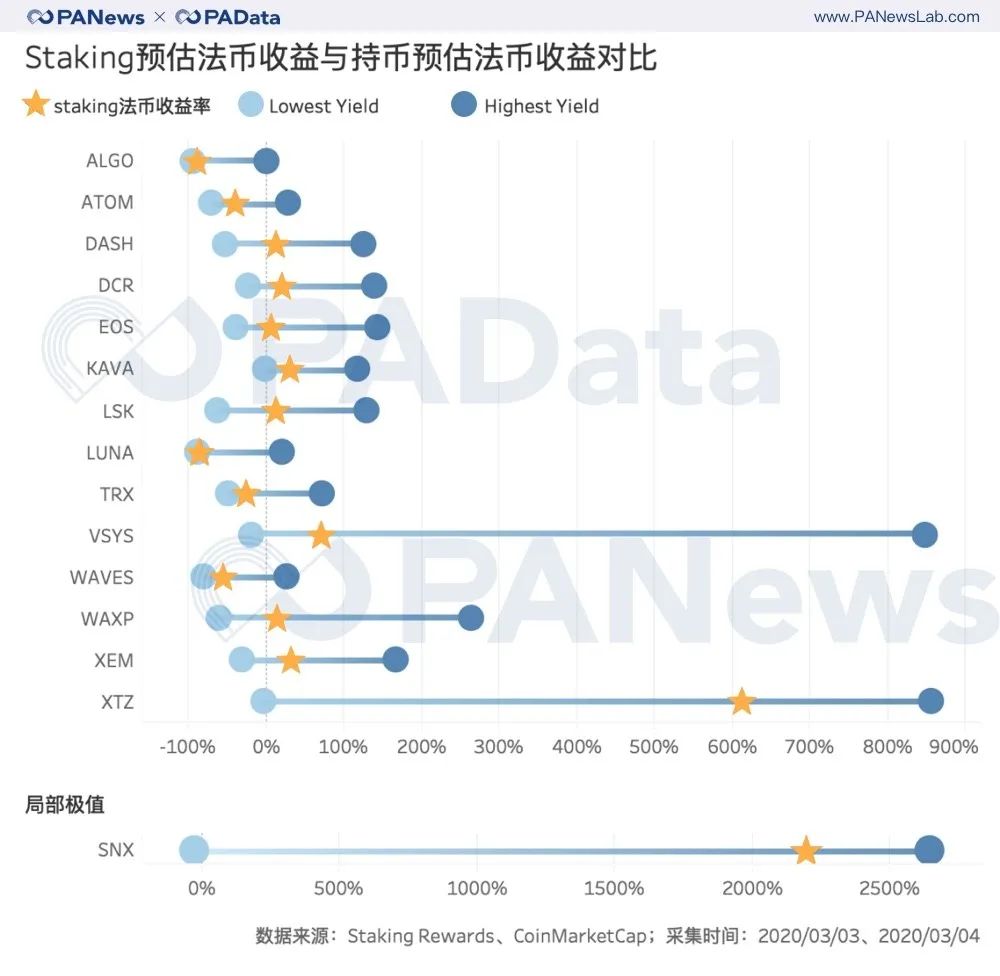

如果将Staking的预期法币年收益放入持币年收益区间中,可以观察Staking的风险水平,即观察相较持币而言,Staking更容易获得高收益还是低收益。

根据统计,除了XTZ和SNX的Staking预期法币收益更接近持币最高收益以外,其余资产的Staking法币收益均与最低收益更接近。

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...