数字货币理财暴雷潮:号称100%收益,实为资金盘游戏

文:棘轮 比萨

来源:一本区块链

今年2月,FCoin的暴雷,在数字货币理财行业引发了一场大地震。多个项目因FCoin陷入崩盘。数字货币理财也因此重回币圈玩家视野。曾几何时,数字货币理财曾一度被看好。但如今,这一领域却乱象丛生。

有人用投资者的资金梭哈赌博,有人将资金盘包装成理财产品大肆行骗。监管层为此发文,称数字货币理财涉嫌从事非法金融活动。

是什么让数字货币理财一步步走到了今天的境地?

01

地震

FCoin创始人张健在声明中指出,FCoin资金储备已无法兑付用户提现,预计无法兑付规模介于7000-13000BTC之间(时价约6860万-1.27亿美元)。

在声明的最后,张健留下了“有生之年,负责到底”八个大字 。但显然,投资者对此并不买账,他们纷纷展开维权行动。

在被FCoin波及的人中,有一群特殊的投资者,他们没有FCoin账户,甚至从未听说过这个交易所,却最终被FCoin暴雷事件拖累,成为了FCoin受害者。

他们是许多数字货币理财平台的投资者。

以ExinOne为例,这是一个数字货币金融服务平台,经营着一个名为“余币宝”的数字货币理财产品,提供USDT、BTC、ETH、EOS、BCH等币种的理财服务,大多数币种的年化收益率在1%-5%之间。

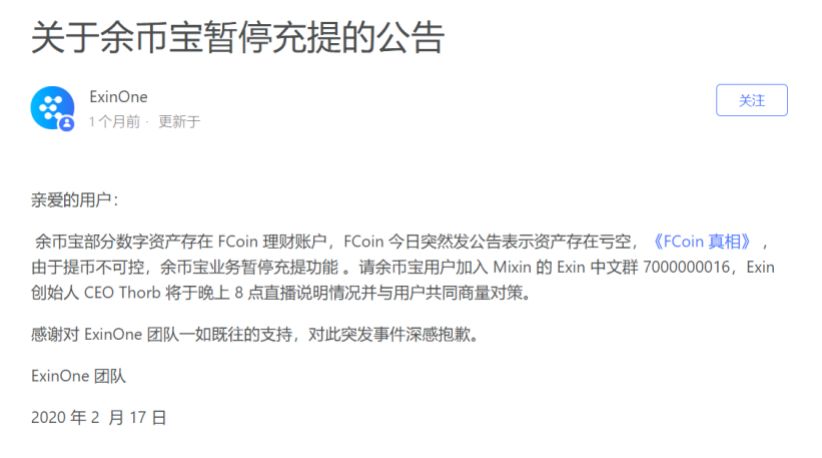

在FCoin暴雷声明发布当天,ExinOne也发布公告,宣布暂停余币宝的充提业务。公告显示,ExinOne余币宝部分数字资产存放在FCoin理财账户。FCoin的突然暴雷,也引发了ExinOne余币宝的暴雷。

ExinOne发布的公告

“ExinOne余币宝的年化收益不高,在暴雷之前,属于比较靠谱的项目。大家都没想到,它会被一家交易所拖垮。”ExinOne受害者王昱阳对一本区块链表示,“暴雷前,我甚至都没听说过FCoin是什么。”

FCoin暴雷后,ExinOne为受害者提供了两个解决方案。

第一个,是将受害者的各类资产,按2月21日币价转换为USDT债权。平台承诺,两年后归还。

而第二个方案,是平台继续向FCoin讨要资产。一旦资产成功追回,平台会立刻将资产返还给投资者。此外,选择第二种方案的投资者会优先获得资产。

据王昱阳透露,绝大多数受害者都选择了第一种方案,将资产转换成债权。因为他们都心知肚明:FCoin上的币肯定追不回来了。

"现在就看两年后ExinOne会不会跑路了。"他无奈地说道。

事实上,FCoin的暴雷在币圈引发了一场大地震,被波及的对象远不止ExinOne一家。

“此前,FCoin为了提升深度,一度免除了币圈量化团队的手续费。所以很多量化团队都把资产放在了FCoin上。”币圈某量化投资团队成员张永思表示,“至少三家大基金,都栽在FCoin上了。”

事实上,作为数字货币市场的重要金融衍生品,数字货币理财产品一直活跃于币圈,并演变出了三类模式。

第一类是币圈特有的云算力产品。投资者出钱认购矿机算力,获得挖矿收益。云算力的收益会随着币价、挖矿难度动态调节,存在一定风险。

第二类是2019年曾一度火爆的Staking模式。投资者持有部分支持Staking的币种,就可以参与Staking挖矿,获得一定收益。

而第三类,则是利用数字货币实现传统理财模式。投资者将BTC、USDT等数字资产存入理财平台,平台利用这些资金投资、放贷,按固定利率回报投资者。

尽管一二类模式是币圈的独创玩法,但在币圈,最典型的理财模式还是第三类。

而第三类理财模式最吸引眼球的地方,就是它们标榜的高收益。

以BKEX交易所上的理财产品为例,该平台上的“定期宝”支持比特币、USDT、ETH等主流币种,年化收益在13%-20%间,投资周期自14天-60天不等。

此外,BKEX还推出了“创新资产理财试验区”,其于3月11日推出的ULM币理财,14天期的年化收益率高达100%。

BKEX的定期宝产品

如此之高的年化收益来自何处?BKEX官方宣称,其产品依托“国际顶尖量化团队”,即收益来自于量化投资。

但外界对于这一说法并不认同。某量化平台前员工对一本区块链表示,能做到年化收益10%的币圈量化团队已经凤毛麟角,此外,量化团队的资金封闭周期以年计算,不可能接受14-60天的短期资金。

事实上,在BKEX等数字货币理财平台,官方从未公开过任何与量化投资相关的细节,如运作流程、投资模型、持仓状况等。许多理财产品被质疑是“假量化,真圈钱”。

在一些从业者看来,许多所谓的量化团队,都是在拿着投资者的钱开高倍杠杆梭哈。“赌赢了,大家一起分钱;赌输了,就只能跑路。”上述从业者表示,“他们做的不是量化,而是赌博。”

如今,数字货币理财的乱象,也已引起了监管部门的注意。

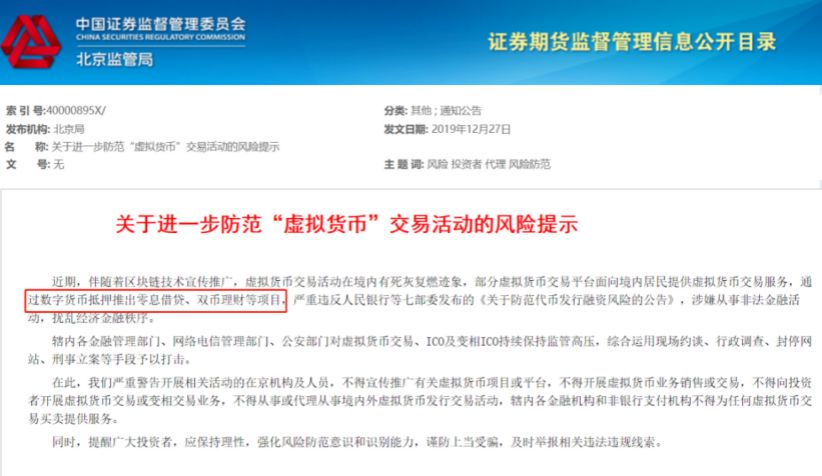

2019年12月27日,在北京证监局发布的进一步防范虚拟货币交易活动风险提示中,交易所推出的双币理财和零息借贷两大理财业务被点名已涉嫌从事非法金融活动。

进一步防范“虚拟货币”交易活动风险提示 来源:北京证监局

03

问题

早在2018年,数字货币理财以及其衍生出的借贷服务,就被行业寄予厚望。但两年时间过去,这一领域并没有现象级的产品出现,未来也不再被看好。

数字货币理财为何会陷入僵局?整个市场对理财资金的需求不足,可能是最重要的原因。

用通俗的话说,就是投资者有钱投资,但投资平台拿了钱却没地方用。

在传统金融业,理财端募集的资金,往往会被用于投资或放贷。但在币圈,这两种模式都遇到了问题。

首先来说投资。

在币圈,二级市场投资团队以量化投资居多。它们更喜欢与土豪大户合作,已获得稳定的资金与较长的封闭期,极少直接面向散户募资。

李笑来就曾经公开表示:“找你投钱的区块链量化团队,几乎100%是骗子。”

他指出,真正赚钱的量化团队,早已度过了需要融资的阶段,不仅不会公开募资,还会把自己隐藏起来。

而币市的借贷端,也存在着自身问题。

在传统金融市场,有借贷需求的用户群体多种多样,既有利用资金扩大生产规模的大中小企业,也有需要买房、消费的个人。

但在币圈,借贷客户的类型却十分单一。

“我们的这类客户,95%都是矿工。”某区块链金融企业市场负责人安志表示。

在他看来,矿工是唯一存在数字货币借贷需求的人群。因为矿工中不乏比特币信仰者,为了买新矿机、交电费,他们可能会抵押一部分比特币,以便获得资金。

安志表示,币圈玩家其实并不缺钱,如果要借钱炒币,也可以直接使用交易所内的杠杆。“所以,整个币圈的借贷需求并不旺盛。”他表示。

资产端的空缺,直接限制了数字货币理财的市场空间。除此之外,币圈玩家们,似乎也看不上许多理财产品的利率。

如今,绝大多数数字货币理财产品的年化收益率在5%以上,主流维持在10%-25%之间,极少部分有100%以上的年化收益。

在传统金融市场,这样的收益已经是天文数字。但在单日暴涨暴跌幅度能够达到50%的币市,它无法打动玩家。

“持币用户都会炒币,和炒币比起来,理财的收益太低了。”安志表示,“币圈用户都是高风险偏好者。所以,真正做理财的平台吸引不到投资者,反倒是很多打着理财旗号的资金盘因此火爆。”

这些资金盘往往会将自己包装成存币生息的理财产品,以极高的年化收益率吸引投资,最终实现收割。例如,PlusToken就曾打出高达300%的年化收益,最终收割超过200亿资产。

如今,又一个打着数字货币理财旗号的资金盘“温莎大师”横空出世,甚至打出了“把你在PlusToken亏的钱赚回来”的口号。

温莎大师自称是“全球领先的区块链投顾平台”,可以“一键投资全球金融衍生品市场”。其白皮书称,支持比特币、USDT、ETH等6种数字货币入金,最低100美金起投,年化利率高达60%-240%。

温莎大师宣传海报

然而,温莎大师就是一个不折不扣的资金盘项目。

有限的空间、贪婪无厌的玩家,让市场走进了死循环。

所谓的“理财产品”利率越来越高,而玩家们腰包却越来越瘪。

动辄100%以上年化收益的理财产品,早已沦为资金盘的收割工具。被暴利吸引的人,最终难免沦为韭菜。

*文中受访者均为化名。