比特币闪崩后,加密货币借贷这门生意还有的玩吗?

3月12日,比特币闪崩,币价从最高7980美元跌到5555美元;3月13日,比特币继续下跌,从最高6230美元直接击穿4000美元,最低至3800美元。

3月14日,加密货币借贷机构Genesis Capital要求借款人提供更多抵押品。几乎同一时间,Gate.io交易所宣布其理财借贷市场USDT年化利率已经降低到10%。

受比特币闪崩的影响,加密货币借贷业务面临危机。

3月16日,国盛证券发布研究报告表示,2019年市场开始出现做数字货币质押借贷的金融机构,币市在杠杆推动下,呈现了一定虚假“繁荣”景象,此次币价下跌是一次市场去杠杆的过程。

无独有偶,有媒体指出,在极端行情下,OTC市场的借贷将会产生较高的违约风险,且认为加密借贷产业或重新洗牌。

一系列观点,接连看低加密货币借贷未来的发展前景。

此次比特币闪崩,对加密货币借贷业务到底造成了什么样的影响?

「 比特币闪崩下的加密货币借贷 」

作为加密货币的衍生产业,借贷业务的发展和币价涨跌有着紧密的联系。

加密信用评估创业公司Graychain近期发布了2019年加密货币借贷的相关报告。报告指出,整体来说,2019年加密货币借贷业务发展健康,但也能明显地看出,在币价低迷的第三季度,借贷业务发展也出现萎缩。

请点击输入图片描述

“熊市不好做是必然的,更别说今年以来的大跳水。”

RenrenBit CMO梓岑告诉DeepChain深链,在行情看涨借贷需求旺盛时,借贷年化利率甚至达到24~48%,甚至出现了个别交易所年化利率暴涨到50%都借不到USDT的情况。

“而熊市,则恰恰相反。”

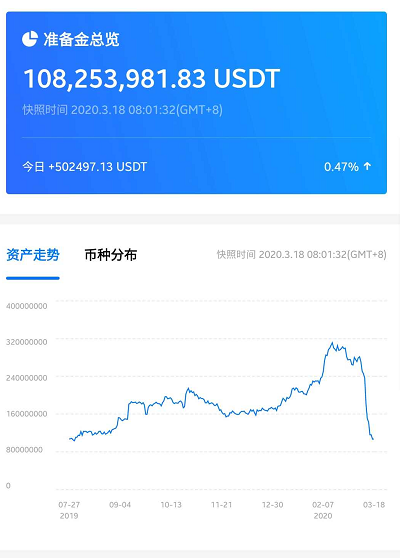

据RenrenBit平台数据,从2019年7月开始,直到比特币闪崩之前,RenrenBit的准备金量一直是在稳步上涨,而在比特币闪崩之后,开始了断崖式的下跌。

请点击输入图片描述

如果说,牛市期间,加密货币借贷领域一直是供不应求的情况,那么在当下的寒冬中,则是有更多闲置的加密货币没人去借。

“熊市之下,人人自危,谁还愿意大规模的借钱?更何况,比特币闪崩之后,整个币圈的心态都被动摇了。”刘亮告诉DeepChain深链。

孙坤(化名)就是典型的代表之一。

据孙坤介绍,他此前一直是某交易平台的存贷大需求方。但受到FCoin爆雷和比特币闪崩的影响,他在自己的存单到期之后,便拿走并变现了自己的比特币。

“如果说FCoin爆雷让我对交易所的信心产生了动摇,那么比特币腰斩,就让我对整个市场的信心产生了动摇。”

伴随着资金的离场,行业内借钱的需求也随之下降。

“如果没人愿意借钱,那么存币放贷的用户也只能调低利率了。”刘亮如是说。

Gate.io就是个很好的例证。

除此之外,加密货币借贷领域还伴随着钱更不好借的情况。

3月14日当天,Genesis Capital在其约40个客户的合约中追加了1亿美元的抵押品。其首席执行官Michael Moro表示,Genesis Capital计划在市场平静之前,不会向任何抵押款少于100%的用户提供服务。

除了钱不好借以外,熊市之下,加密货币借贷业务还遇到了其他的发展困境。

3月18日,加密货币借贷服务商BlockFi宣布将从4月1日起提高比特币和ETH的持有利率。

BlockFi此举在刘亮看来,就是为了挽留平台上的用户,以防止更多资金从平台流出。

除此之外,另一家加密货币借贷平台Morecoin则选择通过补贴的形式用以抵消由比特币闪崩带来的一系列负面效果。

受币价暴跌的影响,MakerDAO等去中心化借贷产品也面临挑战。

自上周以来,以太坊的价格也出现大幅度跳水。由此引发的是以太坊上gas费用的急速上涨,致使Maker协议、社区、Maker基金会以及整个以太坊生态系统面临巨大压力。

以太坊上,大量贷款跌破抵押阈值,引发清算程序。由于清算机制失常,有33.6%左右的清算人以0美元出价的DAI赢得以太坊抵押品清算程序的拍卖(即免费完成拍卖)。

为此,3月16日,Maker基金会发起了一次执行投票,确定将于3月17日新增抵押品拍卖熔断机制,并将DAI存款利率从目前的4%降低至0%,而借款利率则从目前的4%降低至0.5%。此外,还将安全响应时间延长到4个小时,以便能更从容的应对突发事件。

“DeFi需要经过多次洗礼才会变得更好,”贝宝金融联合创始人杨舟告诉DeepChain深链,“本次下跌因为清算机制,DeFi受到了巨大的冲击,但是也会让DeFi往上成长一步。”

除了DeFi领域,杨舟还认为,对于借贷业务来说,这次下跌的一个重要启示是风控的重要性。

“包括引进专业的金融交易价值人才,利用市场上的对冲工具来管理资产价格突然大幅下跌的风险等。”

「 加密货币借贷风起何处? 」

加密货币借贷兴起于2017年,指的是用户将手中的加密货币抵押给借贷平台,平台按照一定比例向用户发放加密货币或者法币,并收取利息的做法。

刘亮表示,一般而言,币圈玩家都有可能遇到资金短缺的问题,而出售手中的加密货币。但是由于加密货币市场波动巨大,这些人想再回购加密货币时,往往要付出更大的代价。

加密货币借贷业务也因此应运而生。

从国外的BlockFi、Salt Lending和Genesis Capital到国内的贝宝金融、RenrenBit,还有诸如MakerDAO、DYDX以及Compound等去中心化借贷平台。

除此之外,诸如火币、OKEx、MXC抹茶等各个交易所也都推出了加密货币借贷业务。

刘亮表示,前两年,几乎每一天都有一家新项目诞生。而之所以加密货币借贷业务能获得众人青睐,很大程度上是由于其相较于传统借贷的独特优势。

一般而言,传统的借贷领域,如果用户违约,会有很高的执行成本。

而加密借贷可以通过智能合约将整个流程公开透明执行,不仅便利而且安全性较高,再加上抵押的是加密货币,就算用户违约,平台也可以靠出售加密货币获得利益保障。

由此,加密货币借贷得到了行业内很多用户,尤其是矿工等高净值大客户的青睐。

不过虽然加密货币借贷是一门不错的生意,但是也一直存在隐藏的问题与风险。

「 加密货币借贷的风险与挑战 」

中心化的加密货币借贷业务除了受到行情影响之外,其安全性和稳定性也一直遭受质疑,因为投资者无法确定,平台是否会在极端情况下跑路。

诸如MakerDAO等去中心化借贷产品,在某种程度上解决了中心化借贷业务的某些痛点,但也并非尽善尽美。

作为目前DeFi领域最主流的去中心化稳定币发行方式,MakerDAO这个模型最大的问题可能就是币价上涨时会加速泡沫,而下跌时,又极易陷入流动性危机。

另外一点是,受限于以太网络的基础性能,加上极端行情时又大概率伴随链上拥堵,MakerDao智能合约的执行效率受到极大限制,黑天鹅风险极易累积。

此外,从法律层面来说,加密货币借贷业务也存在一些争议点。

瀚一律师事务所合伙人张凌曾撰文指出,在我国法律语境下,只有被法律规定为“物”的东西,才能进行质押。而加密货币究竟是否是“物”,目前还尚无定论。

此外,针对加密货币质押,借贷公司往往会采取一些风控手段,强制平仓就是其中之一。

根据《物权法》第211条规定,质权人在债务履行期届满前,不得与出质人约定债务人不履行到期债务时质押财产归债权人所有。

但强制平仓这种风控手段,往往会发生在借贷双方约定的债务期限达到之前。因此,强平仓手段究竟有没有法律支持,同样尚无定论。

“不要完全悲观。”

在梓岑看来,区块链的商业模式存在的所有问题,都会在这个行业迎来更大用户规模、更高流动性,以及更高性能和更强鲁棒性的区块链基础设施之后迎刃而解。

而杨舟则认为,未来的加密货币借贷领域会从基本价格竞争到场景竞争,并进一步走向差异化。

此外,杨舟还表示,美股熔断的确会对比特币价格产生影响,但随着熔断次数的增多,对比特币的影响也随之越小。现在只能说对比特币是一次大考,而不是寒冬。

而随着加密货币行业的回暖,加密货币借贷业务也会迎来新的春天。