观点 | ETH 的价值被双重低估了

撰文:Bankless 创始人 Ryan Sean Adams

现在不是2017年。我们并不是在牛市。

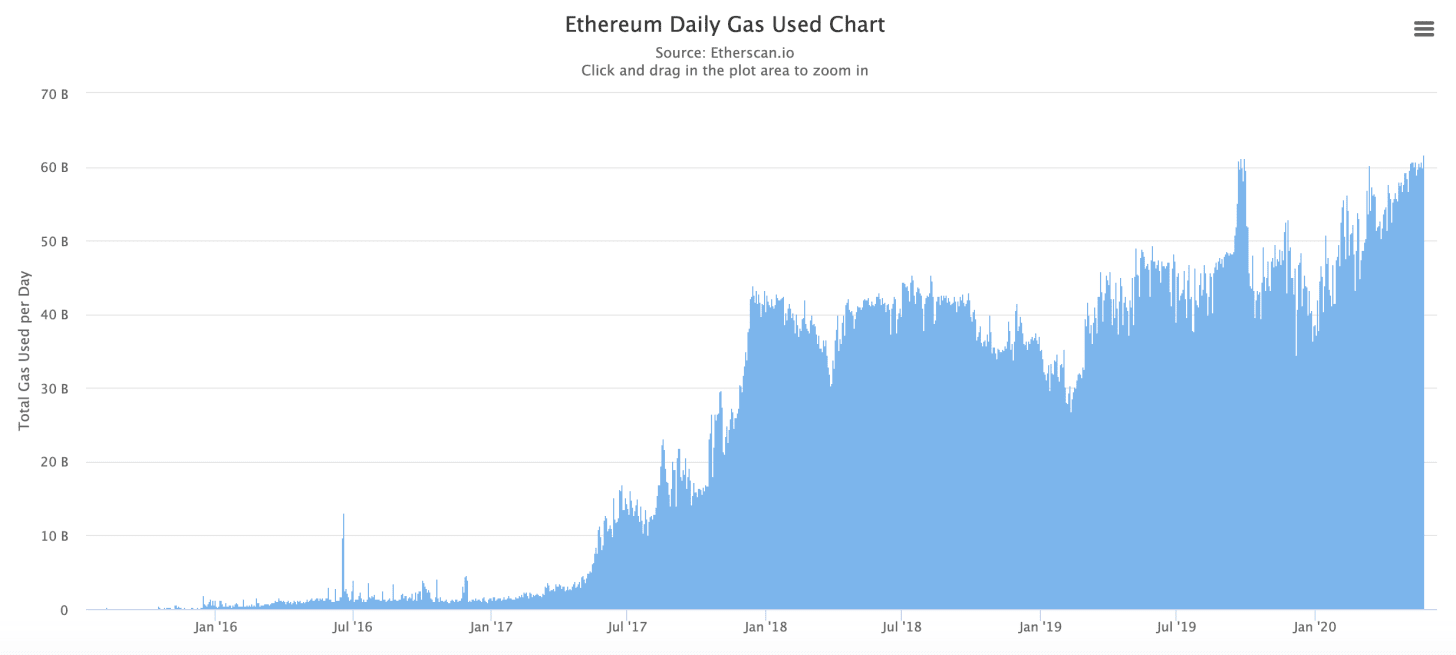

但以太坊的使用率已经达到历史新高。

上图:以太坊日 Gas 使用量趋势。以太坊网络上的每笔交易都 需要使用 Gas ,包括发送 ETH、发送代币或者在 Compound 上存储资金等都是如此。因此,以太坊网络的日 Gas 消耗量达到历史新高, 这意味着该网络的使用比以往任何时候都要多 。

那为何 ETH 的价格没有达到历史新高?

需要记住的是, 原生资产并不是网络本身 。对以太坊区块空间的需求不同于对 ETH 资产的需求。这是两种不同的商品:

- ETH 资产 :一种稀缺性商品货币,当前流通量约为 1.1 亿枚,由智能合约执行的算法发行;

- 以太坊区块 :一种由以太坊网络生产的最为交易结算空间的稀缺性商品,每天生产大约 6,000 个区块。以 gas 计算,当前每个区块包含 近 1,000 万 gwei 。

过去 30 天时间里 ,对 以太坊区块的需求 主要来源于:

- 代币 (比如 USDT 消耗了价值 160 万美元的 gas 费用);

- DeFi (比如,dYdX、Kyber、IDEX、Uniswap 和 0x 等累计消耗了价值超 50 万美元的 gas 费用)

- 庞氏骗局 (比如 一个俄罗斯庞氏骗局 MMM 消耗了价值超 50 万美元的 Gas 费用)

- 将之作为价值存储手段的 投机 (比如作为 非主权货币 而买入和持有 ETH)

- 作为 抵押品资产 (比如使用 ETH 作为 DAI 的抵押品)

- 流动性交易对 (比如在 Uniswap 中使用 ETH 交易对)

- 交易媒介 (比如使用 ETH 来购买 GU 游戏卡)

- 用于 支付 Gas 费用 (使用 ETH 来支付 gas 交易费)

好吧... 但 ETH 价格与区块费用之间有相关性吗?

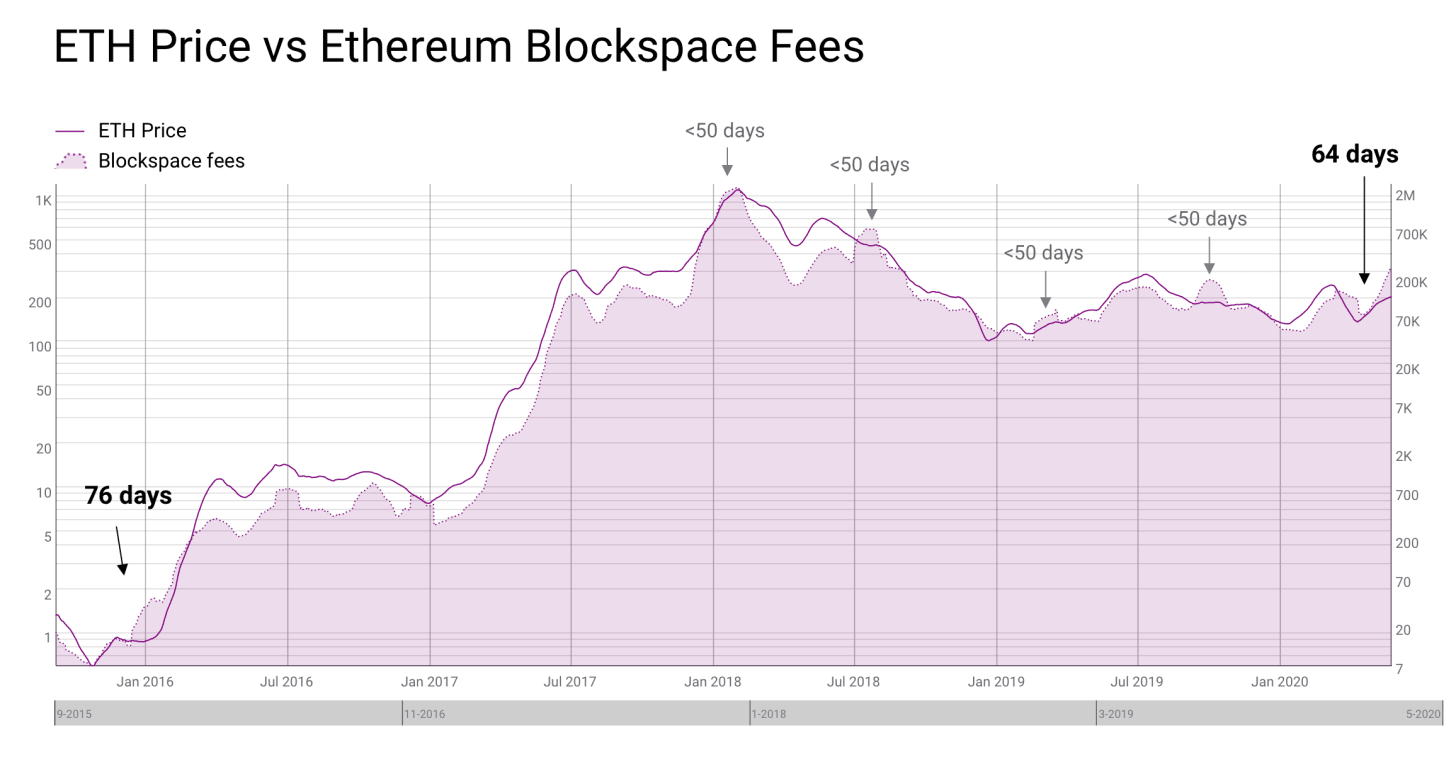

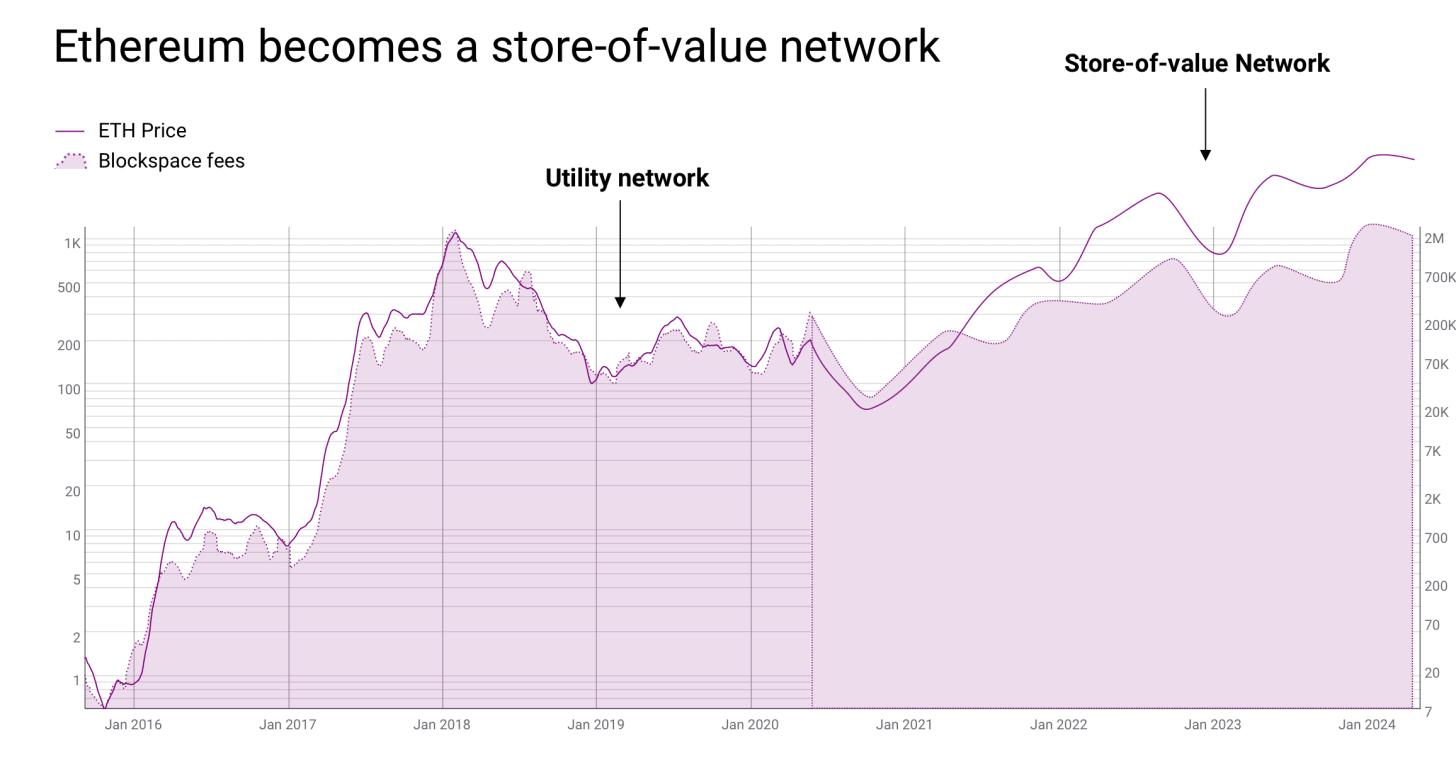

话虽如此,ETH 资产的价格与以太坊区块的价格 (即区块 Gas 费) 之间 有着很强的历史相关性 。此外,我们似乎正处于少数几个 区块费用的上涨快于 ETH 价格的时期 之一。见下图:

上图: 实线 表示 ETH 的历史价格趋势; 浅紫色区域 表示以太坊区块空间费用的变化趋势。可以看出两者之间存在很高的相关性。

当前这个时期,如果要使相关性回归均值,要么 ETH 的价格必须上涨,要么区块空间费用必须下降。

这是我发布这条推文的一半原因:

我预计 以太坊网络的高使用量将在中期内推高 ETH 的价格 。这就是历史上曾发生的事情。这是 ETH 价值和稀缺性机制的设计方式,即 以太坊网络的实用性推动着 ETH 价值的增长 。

但这只是故事的一半。

我将更进一步加以说明。

我预计 ETH 需求的增长不仅是为了赶上以太坊区块空间的需求,而且会超过后者,因为 在未来几年,ETH 将成为公认的价值 储备资产 。

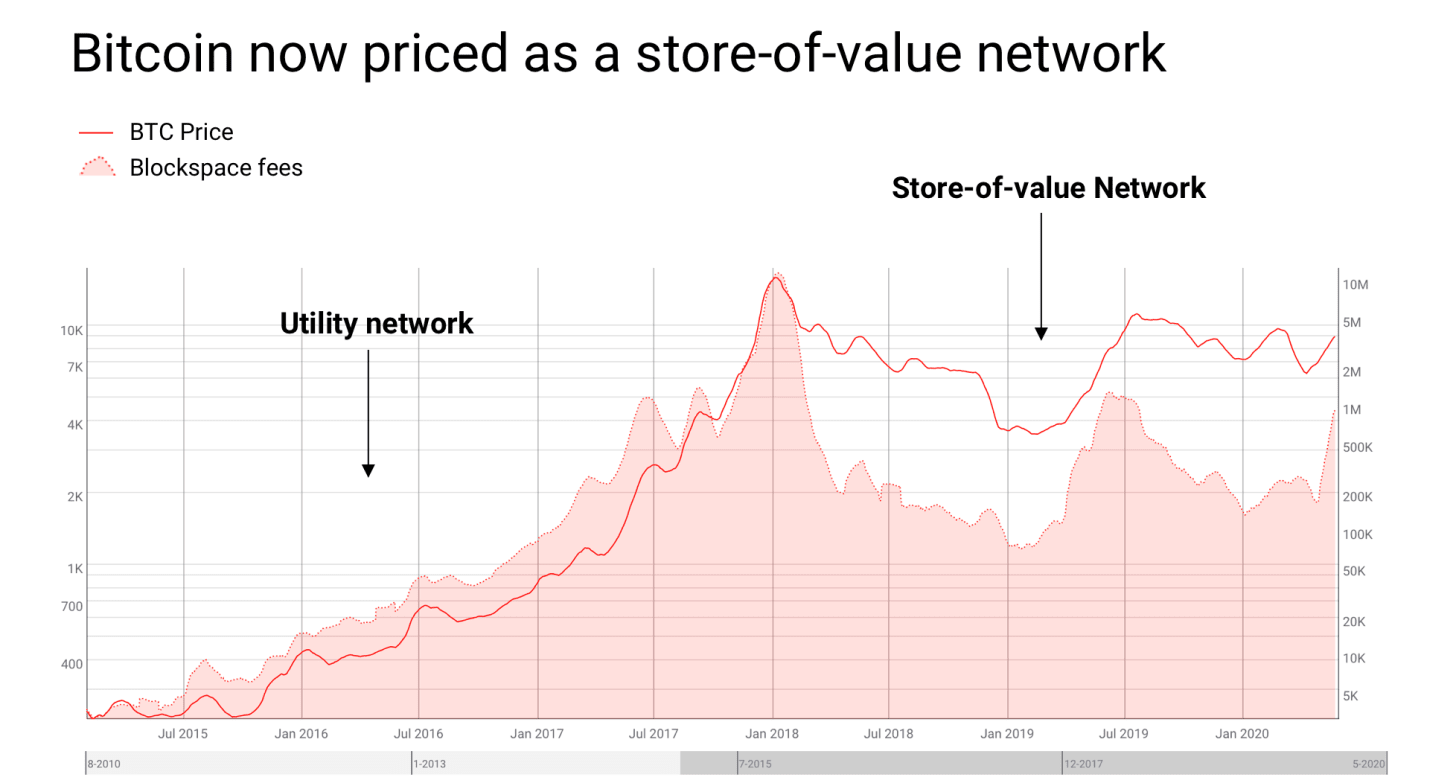

上图:BTC 的历史价格 (红线) 与比特币区块空间费用 (红色区域) 的变化趋势。

我们见证了比特币已经走上了这条路 (见上图)。 在过去 5 年里, 比特币的故事 从一个点对点的 实用性支付网络 变成了 BTC 储备资产的 价值存储网络 。你可以从上图中 BTC 价格对比区块空间费用的溢价看出这一点。

我们尚未在以太坊看到同样的转变,但 我相信这种转变正在来的路上 — ETH 已经被视为一种商品和经济带宽,ETH 被锁定在 DeFi 中 ,ETH staking (质押) 机制 将启动 ,且 ETH 的发行政策 被固化 。

你是否感觉到这种变化带来的震动?

今天的叙事是以太坊作为实用性网络;而明天的叙事将是 以太坊作为实用性网络 和 ETH 作为非主权价值存储方式 。见下图:

认为这不可能发生的人会让我想到那些曾说过 比特币是一场骗局 的人 (顺便说一句,说过这句话的人现在正 为 Coinbase 提供银行服务 )

如果我是对的,那么这意味着 ETH 被双重低估了。

首先, ETH 作为实用性网络的价值被低估了 。

其次, ETH 作为非主权价值存储手段的价值被低估了 。

感觉像是再次 回到了 2016 年 。