Amber Group:全球宏观经济环境下,比特币是否迎来了春天?

作者:Tiantian

来源:Amber Group

诞生于上一次金融危机的比特币,在经历了向黄金等准货币地位的逐步过渡后,将在今年加速成熟。今年,比特币已经经历了一次关键的洗牌,除了股市带来的负面影响,深入分析,我们仍能从宏观经济中看到众多助推比特币的利好因素。

量化宽松政策和负利率环境

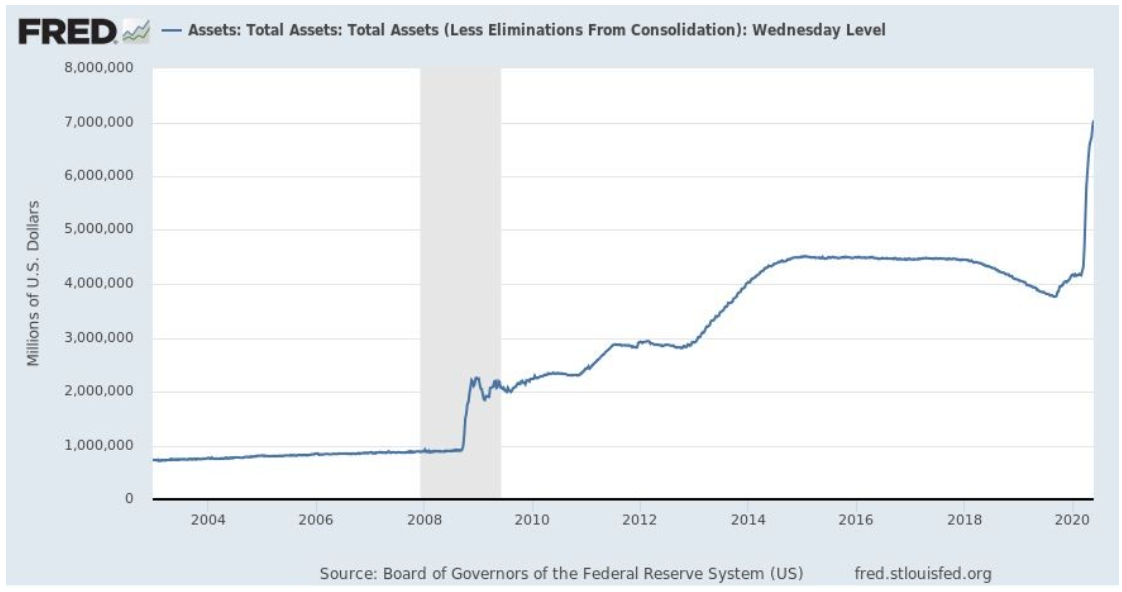

目前,美联储资产负债表规模已逼近7万亿美元,其中仅2020年上半年不到就已经膨胀了3万亿美元。

无独有偶,这种“传奇”历史也曾见证过。我们把时间线拉回到1923年,魏玛共和国因无力偿还第一次世界大战的赔款,被法国军队占领了其鲁尔河谷工业区,并被要求用商品代替硬通货作为赔偿。 作为反击,愤怒的德国人在鲁尔区进行了一次大罢工,数百万人就此失业。为了支持罢工,魏玛政府大量印制钞票以支付罢工工人的工资,由此触发了1923年到1924年间德国最严重的恶性通货膨胀,并导致德国货币被摧毁。

如今,随着新型冠状病毒在美国以迅雷不及掩耳之势大蔓延,美国出现历史上最大失业浪潮。出于应对,美国财政部正在印刷数万亿美元,美联储也将其借贷措施扩大数万亿美元。2020年以来美联储资产负债表规模扩张了3万亿美元,其中有1万亿是在过去30天里印出来的钞票。

不过与历史不同的是,美元相对于其他货币依然保持坚挺。目前,全球有80%的贸易往来用美元结算,85%的非本国债务依美元计价(约100万亿美元)。 随着全球经济衰退正逐渐演变为一场全球偿付能力事件,美元相对于世界其他地区仍继续保持高位而后者正竞相降低利率以使本国货币兑美元贬值。

近期以来,各大央行的负利率引起了人们的高度关注。许多发达国家和地区,尤其是日本和瑞士,都已采取了负利率,而欧洲和斯堪的纳维亚半岛国家利率(瑞典,丹麦,挪威)则在0%上下波动。

需要提及的是,除基准利率这一因素外,市场利率和市场预期利率也同样不容忽视。

在许多主要货币中,市场预期已经如利率期货所暗示的那样转为负利率。

实际收益率,即名义国债与通胀保值债券收益率之差(息票反映通胀率)。目前美国国债实际收益率已经全部位于零以下。实际上,整个5年期到30年期的曲线都在负值区间内。

在英国,2年期的国债(政府债券)收益率在长达几百年的历史上首次出现了负值。在最近一次的英国央行(BOE)货币政策委员会会议上,9位决策者中有2位投票支持立即扩大约1000亿英镑的量化宽松(合1240亿美元)。

八年前,即2012年7月26日,在欧元区各国都被卷入主权债务危机之中时,欧洲央行行长德拉吉(Mario Draghi)表示,欧洲央行愿意不惜一切代价捍卫欧元。如今,全球央行正致力于通过降息和扩张资产负债表,“尽一切可能”通过通胀摆脱当前经济低迷的影响。

黄金上涨势头正旺

零基准利率和负基准利率无疑会助推黄金和比特币价格走高。 导致贵金属牛市脱离轨道的风险——股票迅速上涨、美元走强和实际利率上升——在过去十年中的大部分时间里都普遍存在。这些风险都是在2011年黄金价格创下历史新高后出现的。当前,基准利率为零或为负,全球各大央行也都开始采取类似于2008年那种无限量化宽松货币刺激措施,我们预计黄金价格将持续上涨,同时伴随着机构投资者和散户投资者的投资组合转移。

香港基金经理一直在鼓励散户投资者进入黄金市场。 例如,为响应客户需求,道富环球投资管理公司(State Street Global Advisors)从4月24日起调低其旗下在香港上市的SPDR®金ETF (全球最大的黄金ETF基金)每手买卖单位数目,由原来的每手10股改为5股。这一降低投资门槛的措施,让普通投资者也可以通过认购少数股份参与进来,从而提升投资参与度。

在机构方面,许多世界知名对冲基金都在公开加倍对黄金的押注。其中最广为人知的当属保罗·辛格(Paul Singer)的埃利奥特管理公司(Elliott Management),安德鲁·劳(Andrew Law)的卡克斯顿合伙公司(Caxton Associates)和鼎亚资本的杨明章(Danny Yong)。 黄金投资兴趣上涨对比特币来说是一大利好。传统投资者手里握着大量资金,他们可能会将比特币视为一种数字化的货币替代。在同一个宏观环境下与黄金齐头并进上涨,比特币作为财富储存的数字化工具地位将得到巩固。

保罗·都铎·琼斯(Paul Tudor Jones),全球最具传奇色彩的宏观交易员之一,成为了第一个吃螃蟹的人。他在发给投资人的一封信中透露,他的宏观旗舰基金(资产管理规模为220亿美元)名下资产中已有2% 的比例配置为比特币,以此对冲通胀。 这意味着至少有2亿美元的比特币被撤出市场(从芝加哥商品交易所未平仓头寸的增长就可以看出这一点)。过去,黄金在各个时代都被认为具有魔法般的属性;而如今,比特币也被时代赋予了独一无二的神奇属性,如便携性、可互换性、稀缺性、匿名性等。未来,随着全球经济的持续崩溃和各大央行的持续印钞,比特币必将凭借其属性优势获得更多的关注。

新兴市场

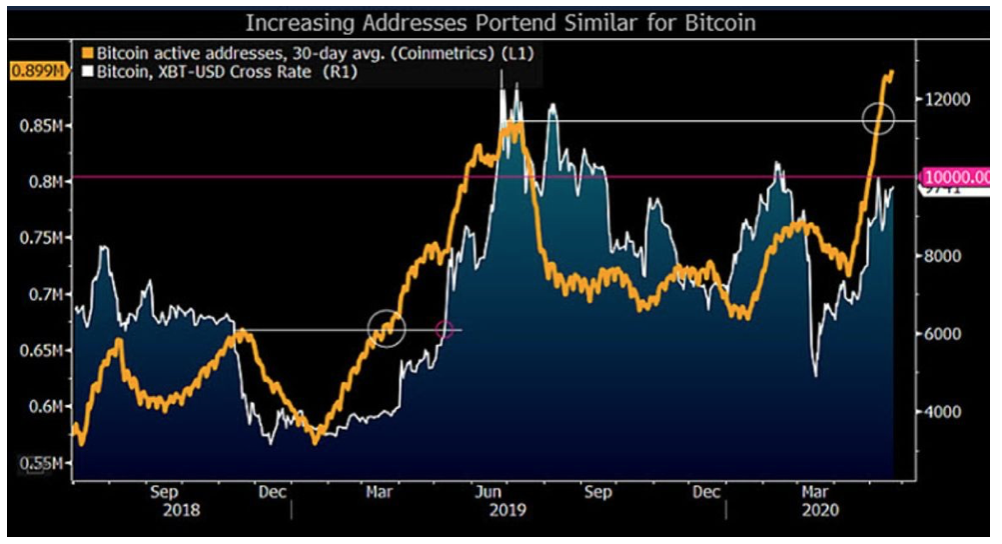

比特币需要关注的一个关键支撑位是1万美元的心理价位,这与2018年的下行阻力线重合。如果比特币价格突破1万美元的价格关口,则意味着比特币牛市将延续,因此这是比特币长期最受关注的技术支撑位之一。

值得一提的是,尽管BTC/USD继续巩固在这一水平,比特币相对于新兴市场货币之间的价格走势非常看涨,已经出现突破,特别是对于土耳其里拉、巴西雷亚尔、和墨西哥比索。 这或许是未来发展趋势的一个预兆。

资金流向与市场技术

GBTC是灰度资本的比特币信托基金,其资产管理规模已经达到了历史新高,资产净值溢价保持在20%左右。芝加哥商品交易所(CME)期货未平仓合约今年也大幅增加。这两个因素都表明,虽然比特币市场准入受限,但包括传统券商、基金公司和其他投资者在内的市场参与者,仍在继续将资金投入比特币。

越来越多的机构也加入了这场BTC盛宴,硅谷顶级风投机构Andreesen Horowitz (a16z) 最近宣布他们的第二支加密基金资产管理规模已达5.15亿美元。在散户方面,据Coinbase透露,自美国国税局开始发放1,200美元的救济金以来,平台收到了大量金额恰好是1,200美元的存款。与此同时,比特币新活跃地址的创建也在继续飙升,根据历史来看,这是一个非常乐观的指标,因为通常在这之后比特币价格会强劲上涨。

最后,交易所持有的USDT和稳定币的数量继续徘徊在创纪录的水平,新发行的泰达币已促使USDT成为了第三大加密货币(按市值88亿美元排名)。 总有一天,所有这些钱都将派上用场。

根据Amber平台数据显示,矿工有对冲避险倾向,这代表了亚洲很大一部分市场的倾向,即购买经济下行保护。 我们认为这是一个积极的信号,表明市场上的自满情绪很低。