一文了解流动性挖矿的可组合收益与风险

从6月15日Compound发起流动性挖矿以来,DeFi被彻底激活,并点燃了加密社区的热情。

DeFi的迅速增长

从锁定资产量、用户量到交易量等,都取得了质的飞跃。从6月15日至7月23日,短短一个多月时间内,DeFi全面增长,速度极快。- 锁定资产量

(DeFi锁定资产总量超33亿,SOURCE:DEFIPULSE)

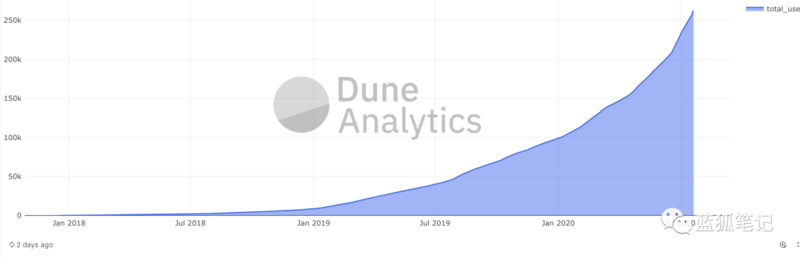

- 用户量

(DeFi总用户数增长迅速,SOURCE:DUNEANALYTICS)

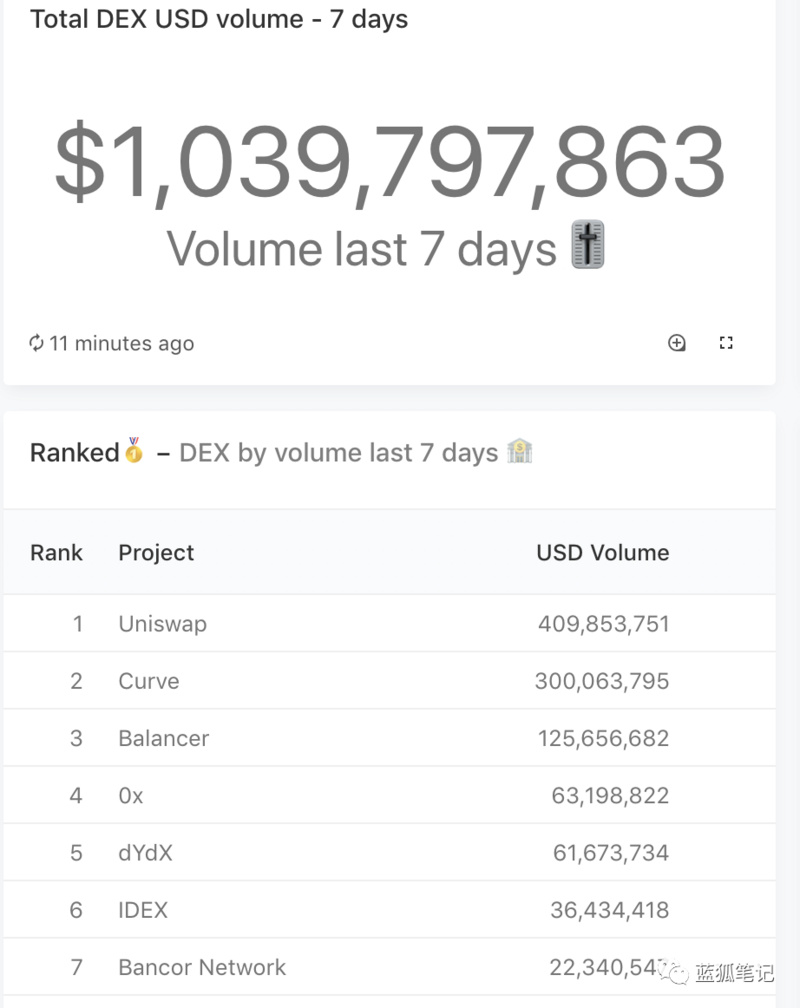

- 交易量

(DEX最近7天交易量突破10亿美元,SOURCE:DUNEANALYTICS)

DEX正式成为CEX的实质对手。

这些只是DeFi发展的一个侧面,还有更多的DeFi协议在路上。

流动性挖矿的主要协议

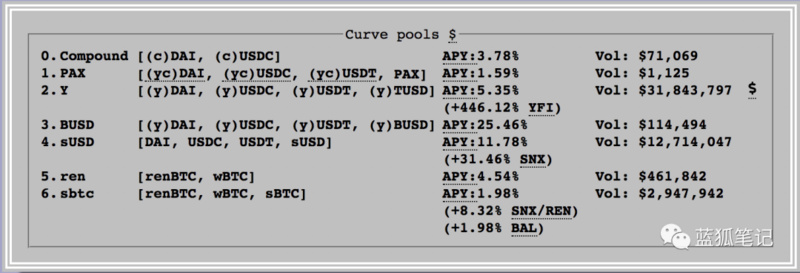

当前提供流动性挖矿的主要DeFi协议有Balancer、Compound、Curve、Yearn、mStable、Synthetix、Uniswap等,通过这些协议可以挖出BAL、COMP、CRV、FYI、MTA、SNX等代币;不仅如此,作为流动性提供商,还可以赚取手续费。当前的挖矿池主要发生在Curve、Balancer、Compound以及Uniswap上,其中在Curve 和Balancer上不仅可以挖出自身的代币CRV和BAL,还可以挖出其他协议的代币,如YFI、MTA、SNX等。这些代币池主要包括:

*Curve上的sBTC池

为sBTC池提供流动性,可以赚取SNX、CRV、BAL和REN,不过当前收益率下降了不少,在蓝狐笔记写稿时,其APY仅有1.98%,SNX/REN收益则为8.23%,BAL收益只有1.98%。

*Curve上的sUSD池

为sUSD池提供流动性,可以赚取SNX和CRV,在蓝狐笔记写稿时其APY为11.78%,SNX收益为30.46%;

*Curve上的Y池

为Y池提供流动性,可以赚取YFI和CRV,在蓝狐笔记写稿时其APY为5.35%,不过YFI收益达到446.12%;

(Curve上的流动性池,SOURCE:CURVE)

除了Curve上的流动性池,Balancer上也有不少流动性池:

*Balancer上的mUSD-USDC池

为mUSD提供流动性,可以赚取MTA和BAL。

(Balancer上的USDC-mUSD流动性池,SOURCE:Balancer)

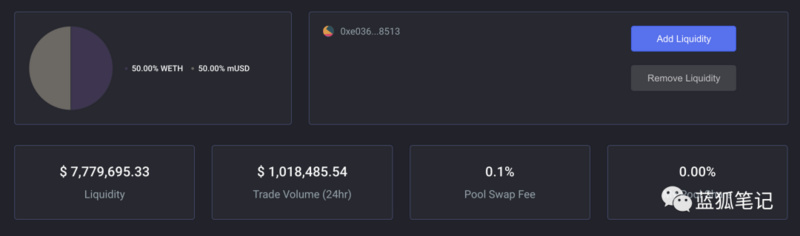

*Balancer上的mUSD-WETH池

为mUSD提供流动性,可以赚取MTA和BAL。

(Balancer上的WETH-mUSD流动性池,SOURCE:Balancer)

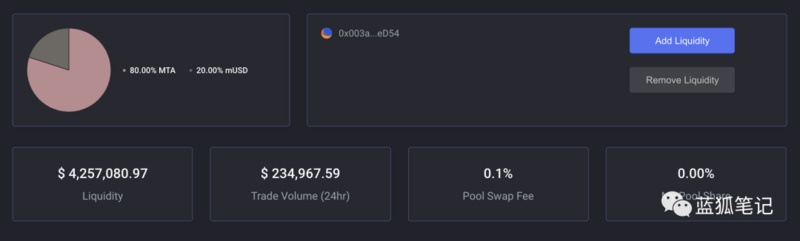

*Balancer上的mUSD-MTA池

为mUSD和MTA提供流动性,可以赚取MTA和BAL。

(Balancer上的MTA-mUSD流动性池,SOURCE:Balancer)

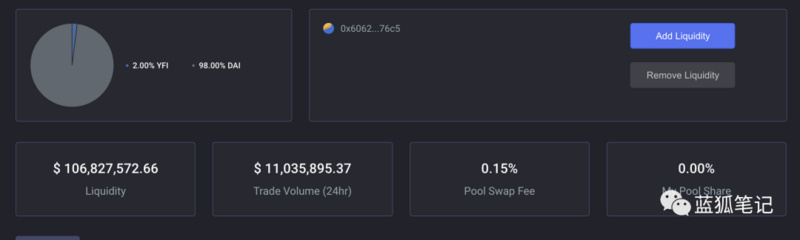

*Balancer上的YFI-DAI池

为YFI提供流动性,可以赚取YFI和BAL。

(Balancer上的YFI-DAI流动性池,SOURCE:Balancer)

*Synthetix上的iETH池

通过在Synthetix上质押iETH可以获得SNX代币奖励。

还有更多的流动性挖矿......

不过由于DeFi的可组合性和无须许可性,流动性挖矿也是可组合的,这也导致DeFi的挖矿可以带来极致的收益,也伴随极高的风险。

流动性挖矿与DeFi可组合性带来了极高的收益

由于DeFi协议的可组合性,用户可以通过不同协议赚取收益。例如用户可以将稳定币存入Curve 的Y池,可以赚取CRV和YFI的代币收益和费用;在Curve存入稳定币后,产生了流动性代币代表用户的份额,而流动性份额代币又可以存入到Balancer的流动性池中,可以赚取BAL代币收益和费用;然后再将流动性代币在yearn.finance上质押,可以赚取YFI代币。这样一来,流动性提供者可以同时赚取三种代币,YFI、CRV、BAL,此外由于是为yPool提供流动性,yearn.finance根据Compound、Aave等借贷协议的最佳收益进行调整,还可以为流动性提供者赚取最大的利息收益。

还有更疯狂的玩法。有人首先在借贷平台Compound或Aave用ETH等加密资产借入稳定币,大概4.6%的利息,然后在DEX上将USDC换成SNX,并在Synthetix平台上抵押SNX,挖出sUSD,然后将sUSD买入更多的SNX,重新抵押SNX,挖出更多的sUSD。

然后将生成的sUSD在Curve的y池中进行流动性挖矿,将挖矿所得的YFI存入Balancer的YFI-DAI池中,这样可以赚取SNX、CRV、YFI和BAL。其年化的收益,远高于当初借贷的利息。

当然,这可能还不是最优策略,因为随着不同代币价格的波动和参与份额的变化,其收益也在发生波动。

一切看起来很香,是吗?不过,同时伴随的是高风险。