深度 | 免费的午餐会持续吗——流动性挖矿给DeFi生态带来了什么?

本文来源:IOSG

作者:董心书,郑铂瀚,Momir,肖锐

忽如一夜春风来,千人万腔论DeFi。突然之间,曾被质疑为伪需求的DeFi又开始讨论期待,DeFi到底是什么?你真的理解了吗?我们认为,去中心化金融(DeFi)背后的主要逻辑是通过使用在区块链上运行的智能合约创建金融产品和协议,让我们可以创建一个更开放,透明和公平的市场,更适合金融平民化创新。 DeFi在2019年的交易量一直大幅增长,而进入2020年时,它的锁仓总量经历了第一个急剧的指数增长期。 最近伴随市场的趋势性回暖,DeFi早期项目创新如雨后春笋,我们认为推动DeFi更快落地的主要推动力是被称为流动性挖矿的这一概念,首先应用于Compound,然后再应用于其他DeFi协议。 在本文中,我们提供了有关DeFi中流动性挖矿的快速概述,然后深入研究了流动性挖矿被快速采用背后的原因并对其前景预测。

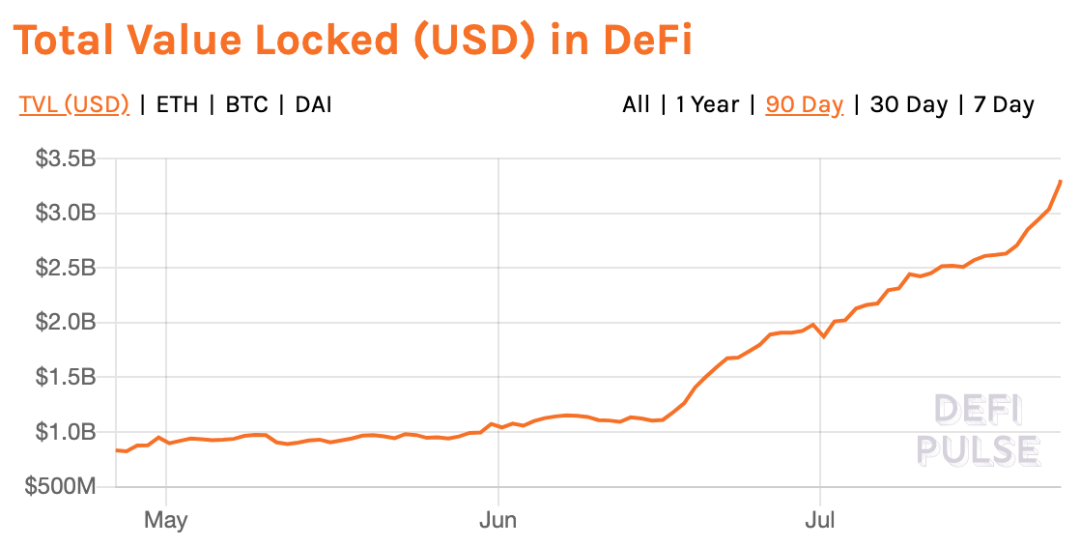

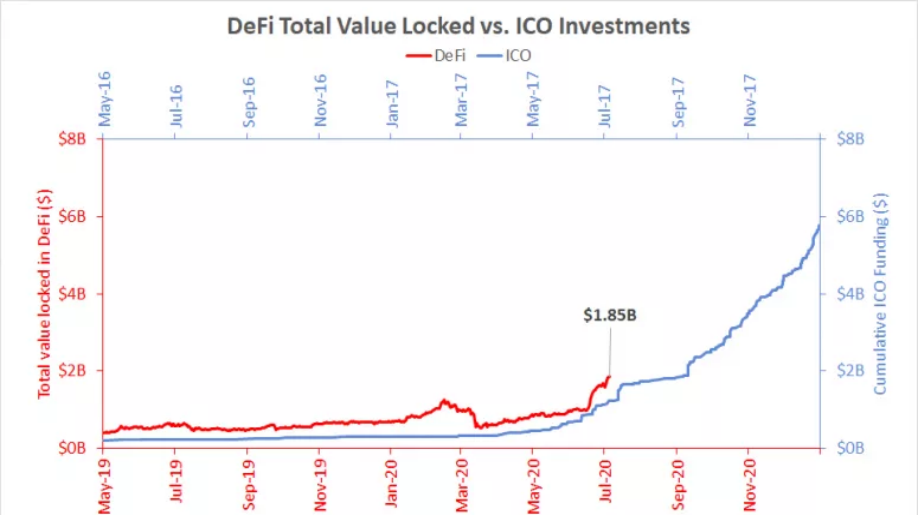

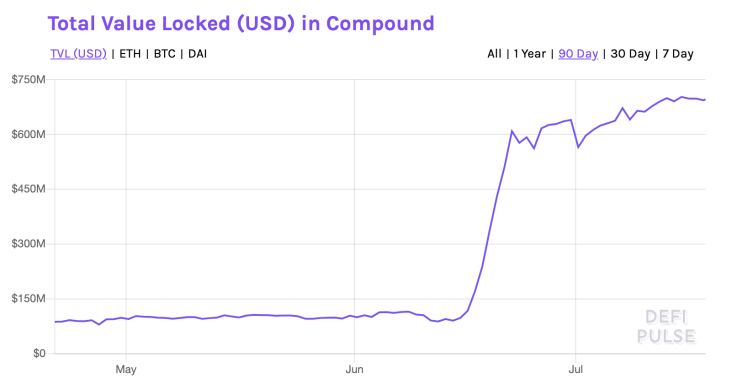

首先我们先看一下DeFi的市场规模。截至2020年7月27日,锁定在DeFi中的总价值为40亿美元($4.06B)。 这个数字本身可能不大,但是,3个月前DeFi市场仅为6亿美元,目前DeFi在3个月内增长了7倍,我们认为即使在快速发展的区块链领域这也算是一个了不起的成就

来源:DeFi Pulse

综述:为什么流动性挖矿会兴起

简单来看,流动性挖矿是描述用户以某种方式为市场提供“流动性”贡献同时将获得利息之外的额外激励,从而提高了产品的活跃度和使用量。 但从更高层面来看,该概念与其他激励计划(如Uber的乘车激励计划)非常相似, 因为两者的最终目标都是希望用户可以自发地持续使用自己的产品,以达到网络效应。 但是,DeFi中的流动性挖矿具有一些基本和独特的功能。 在这里,我们首先尝试为DeFi流动性挖矿做适当的定义和对其范畴作出一些解释。

我们认为并非所有的流动性激励方案都是流动性挖矿。 在此报告中,我们遵循以下两个简单标准:

- 一个项目具有其原生治理型代币;

- 使用协议层治理原生代币奖励其流动性提供用户,以激励他们使用其产品。

下图列出了DeFi当前的流动性挖矿情况,其中Compound主导着市场,余下的份额被几个零星项目瓜分(Curve,bZx和mStable)。

图中金额为项目方流动性挖矿每月分配金额,价格以7月9日价格计算

数据来源: CoinMarketCap

从传统的借贷业务说起

DeFi借贷汹涌的流动性挖矿

DeFi市场的类型各不相同,包括借贷、自动做市商、去中心化交易所、衍生品和保险、预言机以及预测市场。

借贷协议平台可以说是DeFi最受欢迎和发展最快的领域,也是第一个推出流动性挖矿计划的Defi领域。 大多数DeFi借贷项目提供的都是传统抵押贷款产品,用户可以抵押资产到借贷平台金库中,并用抵押资产的方式来借出其他资产。 用户通过提供抵押资产,获取利息收入,与此同时,用户也通过借出资产,支付借款利息。 根据DeFi Pulse的说法,热门的DeFi借贷平台Compound是当前主导DeFi市场的项目之一,因为锁定的总价值的19%由Compound贡献(截至2020年7月23日)。

在传统金融中,创建一家提供借贷服务的银行需要大量资金。 在DeFi的世界中,这笔钱主要由完全由智能合约以自动化方式精心安排的市场提供。 因此,无需信任任何中间人(例如银行)进行借贷的规则已然形成,将由区块链执行。但是,要引导此过程,项目需要提出革命性的方法来吸引闲置资产的持有者供应。

实际上, 许多DeFi借贷协议开始使用资产池的概念来允许智能合约根据不同资产的供求自动调整利率。 与中心化的借贷项目相比,DeFi借贷可以提供有竞争力的利率,但是,DeFi借贷有着陡峭的学习曲线、以及在加密货币钱包上操作的不便和技术风险等壁垒,这些壁垒也可能阻止足够的用户向DeFi借贷池提供流动性,从而导致利率优势减少。更糟糕的是,这种不利的利率可能会使用户将资产转移到其他地方,并进一步耗尽资金池,最终形成恶性循环。

另一方面, 流动性挖矿可能会极大地推动DeFi借贷市场向积极的方向发展,特别是在流动性挖矿的收益超过利率波动时。 本文将会通过对Compound的分析来解释流动性挖矿具体是如何进行的。

第一个加入USDT作为协议资产的项目研究:Compound

Compound是流动性挖矿的先驱。 它于2020年6月15日开始分发其治理代币COMP。自从引入这种可产生收益的新产品以来,更多的加密用户将资产投入DeFi市场。

来源:Coindesk

就Compound而言,治理代币的核心是对更新协议的提案进行投票的权利。 由于该项目由智能合约自动运行,此类投票权是更改产品中事物工作方式的唯一方法。与传统世界中的治理模型相比,COMP代币就像是获得立法机构投票资格的文书。

0 1

Compound的流动性挖矿如何运作?

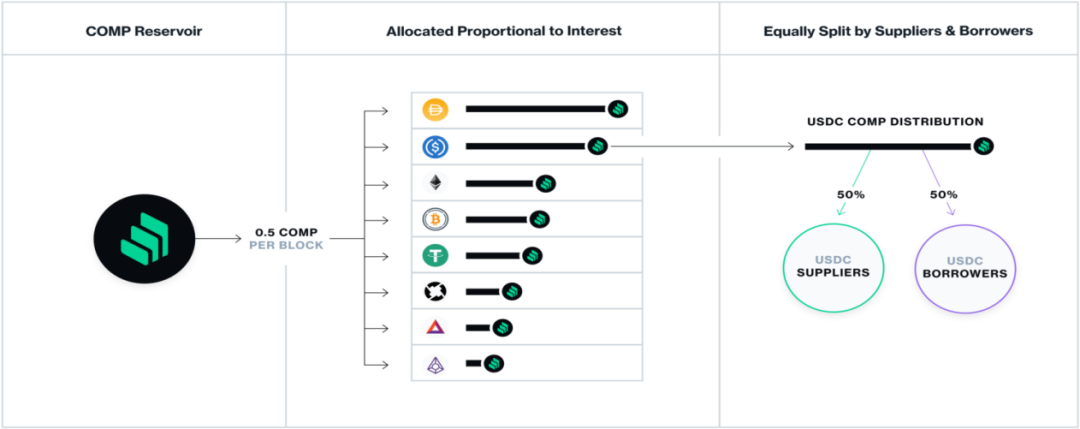

来源: Compound Medium

在Compound的流动性挖矿中,总共4,229,949个COMP代币将放入“蓄水池”合约中,并按50/50的比例分配给存款者(即流动性提供者)和借款者。代币将在4年内被完全自动化的分发。目前每个以太坊区块将分发0.5 COMP (意味着每天发放2,880 COMP)。Compound用户只需简单地通过向系统借出/借入数字资产,便能基于资产的价值赚取COMP。

一旦某个地址累积的COMP代币达到0.001, 此后在Compound平台进行的任何交易,系统将会自动把待领取的COMP转移给用户。若累积COMP代币小于0.001,用户有权手动领取COMP。

最近海外社区都喜欢把流动性挖矿称为 “Yield Farming”(或可直译为“收益耕作”), 不仅指通过Compound交易并赚取COMP,它还代表了使用加密货币并从中创造最大回报的策略。

Yield Farming的例子包括:

- 为了获得更高的收益率,将资金转移到风险较高的借贷池。

-

采取不同的交易策略。 例如,到其他协议中进行套利,把借出的资产抵押并借出其他资产,并将借出的新资产重新投入到借出池中,以获得更高的收益。

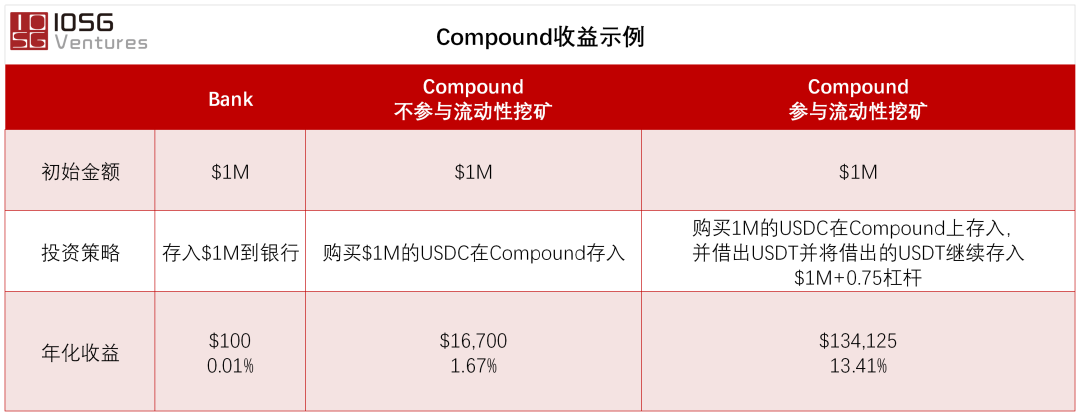

数据:COMP价格@2020年7月9日 $184.64 USD;USDC 存款APY 1.67%, USDT 借款APY: 8.62%, USDT存款APY:2.1% ,存入USDC COMP APY:3.65%, 借出USDT COMP APY:13.03%; 存入USDT COMP APY:3.92%;Chase 2020年7月3日公布的年化存款利率0.01%

注:此模型未考虑时间成本,通货膨胀等宏观因素。此模型未考虑复杂的投资逻辑和交易手续费。在对比中,银行存款的风险与在Defi借贷协议中风险不同,对比结果未根据风险进行调整,此对比仅作为一般参考,不构成任何投资建议。

DeFi协议积木效应显现

流动性挖矿协议涌现!

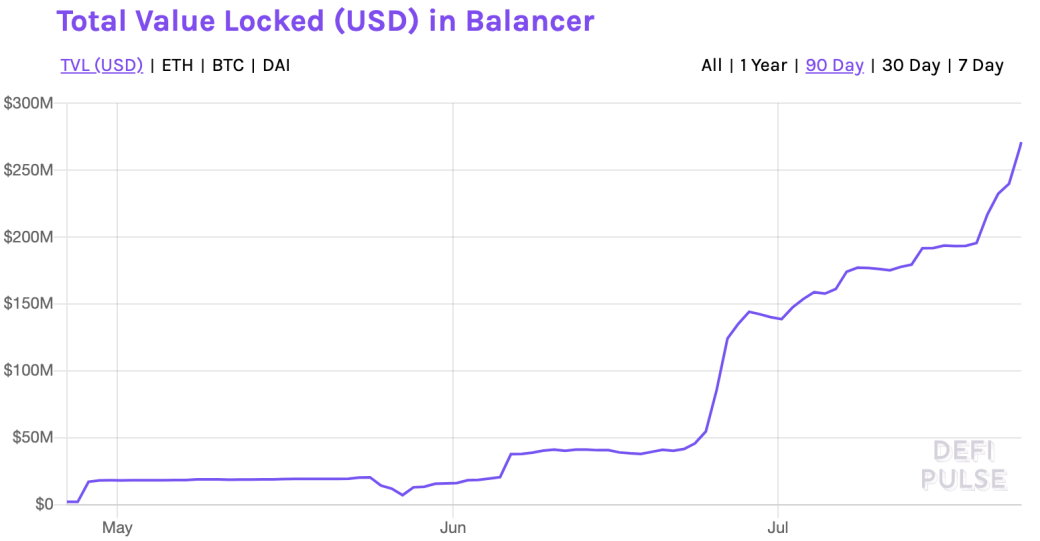

除了贷款市场,流动性挖矿在自动做市商(AMM)项目中也获得了越来越多的关注。为了提供有效的低滑点交易,AMM依赖于流动性池的深度。因此,在这个领域引入流动性挖矿是直截了当的。两个最突出把流动性挖矿应用在AMM上的项目是Balancer和Curve。自2020年6月1日起,Balancer上的流动性提供者便能够“挖掘”BAL代币。BAL分发开始后的第一个月内,Balancer上总锁仓增加了680%!

来源:DeFi Pulse

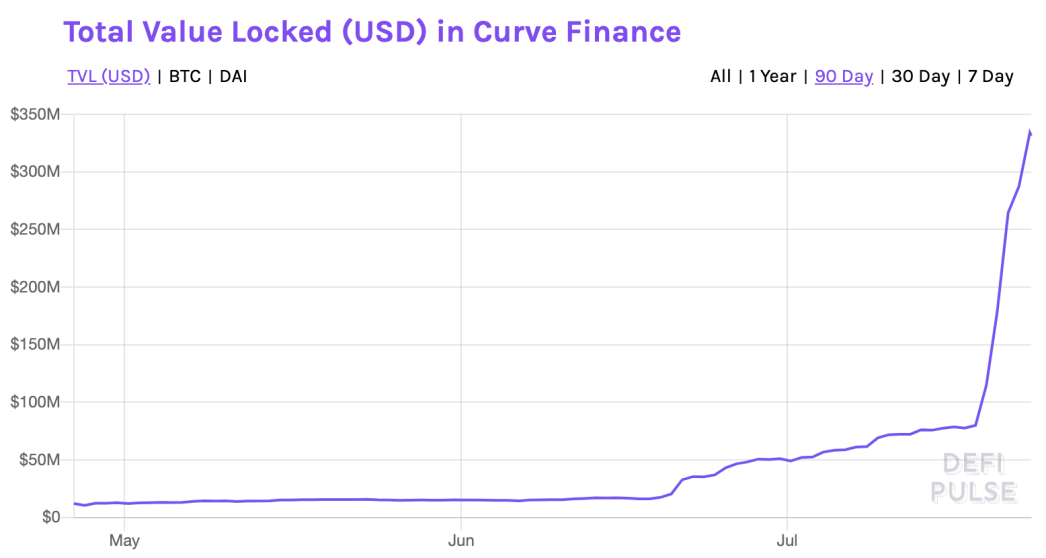

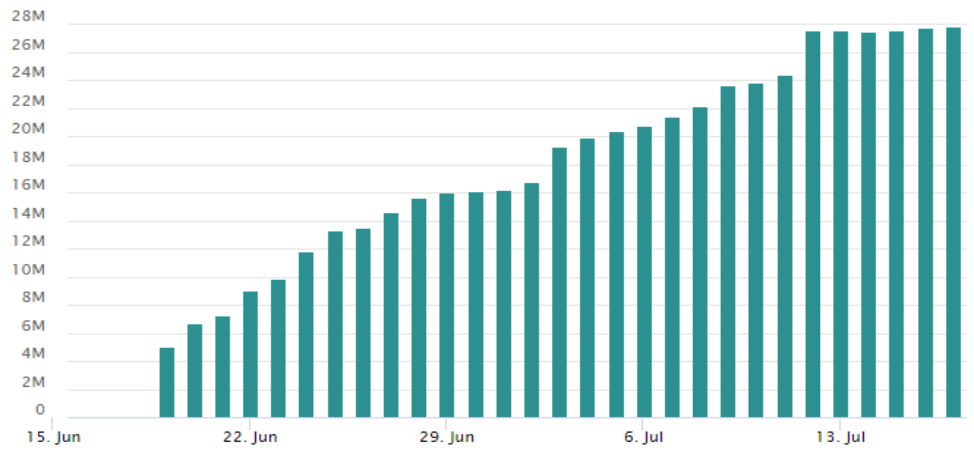

另一方面,Curve计划在7月底左右开始发行CRV代币,代币将根据用户在Curve资金池的贡献量和贡献时长追溯分配给所有的流动性提供者。如下图所示,Curve最近也吸引了大量存款。

来源:DeFi Pulse

下面表格对提供流动性挖矿的主要DeFi项目进行了对比(截至2020年7月23日):

数据来源:CoinMarketCap, CoinGecko

DeFi项目已经产生了许多方法来调用挖矿闲置在钱包里价值数亿美元的代币。流动性挖掘在相对较短的时间内吸引了很大部分的资金。 在引入流动性挖矿(6月)之前,Balancer和Curve的资金池中只锁定了约1.35亿美元,而截至7月23日,这一价值超过了11.75亿美元!

思考本质:流动性挖矿的爆炸性的增长是为什么,它是否可持续?

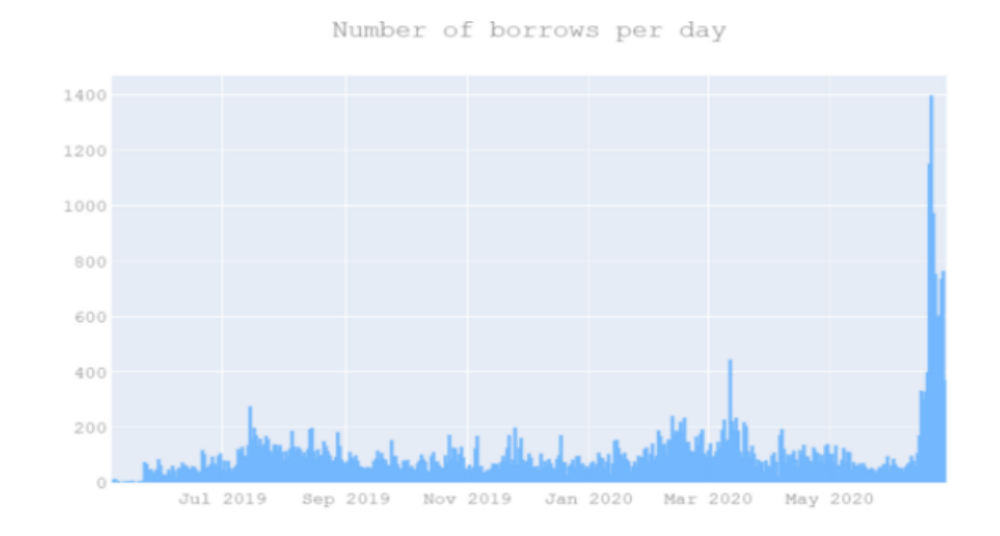

首先,我们认为此类爆炸性增长的原因是由于Compound奖励分配的特殊性导致的,即借款人也可以通过在Compound上借款赚取50%的COMP分配总额。简单的说,借款人通过借款就能获得COMP代币!?听起来很完美,对吧? 这导致了借款数量的大幅飙升(如下图所示),从而进一步推高了利率,使得在Compound上供应资金在短期内更具吸引力。

来源: Alberquilla

或许,例如COMP这类治理代币价格增长的另一个 潜在因素是用户正在使用 "总价值锁定"(TVL)作为DeFi项目的估值方式。

以yearn为例。2020年7月17日,yearn在Curve上的锁仓量(TVL)约为800万美元。三天后,截至2020年7月20日(周一),这个数字已经提高到1.47亿美元。TVL的涨幅带动了其治理代币YFI的价格,YFI从最初的估值价格30美元飙升至2374美元。

CoinGecko研究分析师Daryl Lau指出,在 "流动性挖矿 "的情况下,项目的价值是通过代币价格本身体现的,这也催生了一种 "伪庞氏经济学"。代币价格的上涨会使更多的人将资产锁定在平台上从而使TVL增加。高TVL会进一步提高代币价格,形成循环。 我们认为这个周期不会持续,因为这种估值方法并不成熟。

0 1

部分观点认为这将是零和游戏?

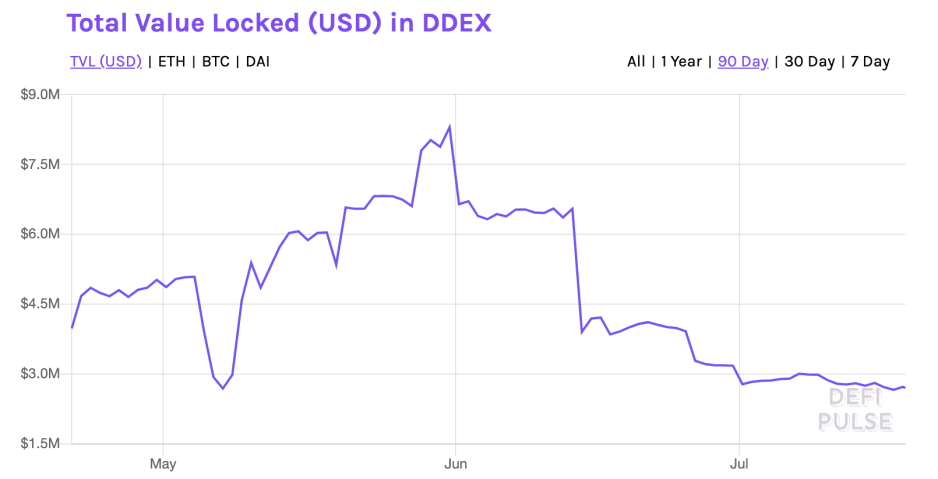

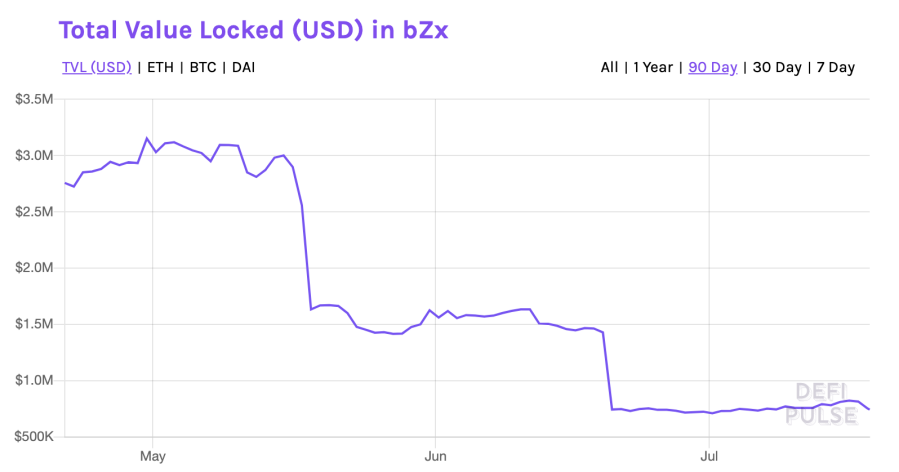

DeFi锁定的总价值从6月初的10亿美元左右飙升至7月初的20亿美元左右,新增资金中相当一部分配置给了Compound。此外,通过观察其他借贷协议的总锁仓价值,我们发现在6月15日(COMP分配开始)之后,Maker、InstaDapp、DDEX、Nuo Network和bZx等协议的锁仓总价值有明显下降。Maker和InstaDapp在几天后有了快速的恢复,但是,其他协议仍然没有从下跌中恢复过来。

来源: DeFi Pulse

来源: DeFi Pulse

来源: DeFi Pulse

这是否意味着DeFi的资金在向某一个方向/项目集合呢? 我们认为这是有可能的。如果是这样的,这些项目必须是是基于可持续发展的模式,否在它们将构成整个DeFi的系统性风险。 截至7月23日,前五大DeFi项目(Maker、Compound、Aave、Synthetix和Curve)控制了DeFi市场78%的总价值锁定。考虑到众多项目与头部的DeFi协议在某种程度上是共通的(例如Maker、Yearn、RenVM、Curve和Compound都是相互连接的), 如果其中一个头部项目发生智能合约或预言机方面的不良事件,将对整个DeFi造成多米诺骨牌效应。由于目前Defi依然是个新生市场,这类不良事件一旦发生,整个生态可能需要很长的时间才能恢复。

02

借款人能否通过借款不断赚取收益,也就是说,免费的午餐会不会持续很久?

不需要专家也能得出结论,借款人在Compound获得的高收益是不可持续的 。

如果我们假设这些激励措施会继续吸引新用户,那么随着时间的推移,用户数量剧增,这意味着在奖励固定的情况下,每个用户所获得的份额将会越来越少,。

COMP只被设计为一种治理代币。它就像购买一家公司的股票,这种股票会给你投票权,但没有立即派息的计划。目前,最大的投票权份被a16z和Polychain Capital等大机构控制。截止到7月23日,购买每个可投票的COMP token需要花费约158元,但是每个COMP代币只能提供0.00001%的投票权,而且没有现金流入(分红)。

那些给代币持有者带来具体的经济利益的代币比较容易估值,然而,不派息的治理代币的估值会有很大程度的主观性。 目前,COMP的估值似乎包含了投机因素,我们认为长期来看,在COMP治理层决定给COMP代币持有人某种分红之前,COMP的现值很可能会趋近于代币的内在价值(投票价值)。

此外,我们认为以下情况会给COMP市场带来额外的下行压力,那么对于这类带有投机因素的估值的修正很可能会加速:

1.不利的市场事件造成的过度清算,这可能会使投机者大规模抛售COMP;

2.任何形式的市场恐慌,包括与智能合约相关的一般性技术风险以及;

3.更有可能的是,投机性的持仓目的会使追逐高利润的持有人选择其他更高收益的项目,引发流动性和COMP价格的降低。

因此,DeFi项目的流动性挖掘何时、如何找到中长期平衡点,以及到时是否还对追求收益率的用户具有吸引力,仍然是一个有趣的问题。

0 3

太阳底下没有新鲜事—我们能从FCoin的例子中学习到什么?

如果我们再往前绕一圈,加密货币领域第一个高调试水流动性挖矿的项目可能是FCoin。FCoin是一家中国的加密交易所,在2018年5月发起了一项激励措施,发放他们的平台代币,用于奖励在平台上进行交易的用户。总共有100亿FT(FCoin token),其中51%作为奖励发放。此外,它还将每日交易费的80%以BTC的形式分配给全天连续持有FT的用户。

因此,截至2018年6月底,FCoin的日交易量超过56亿美元,这比前十大交易所的交易量总和都要多。尽管如此,当Fcoin宣布延迟FT赔付时,FT的价格就从1.25美元降到了0.66美元。这意味着大部分使用FCoin进行交易的用户都是为了从FT奖励中获利,为FT的价格制造了巨大的泡沫。

最终,该平台在2020年2月被关闭,未能向用户支付6700万至1.25亿美元。

我们认为DeFi和FCoin的流动性挖矿有一个关键的区别。 FCoin的失败很大程度上是由于资金被挪用且没有任何的社区治理,这让它更像一个骗局。而如今DeFi的流动性挖矿,代币的分配是可以追踪的,资金的使用完全由智能合约支配并且透明。此外,FT挖矿是鼓励洗盘交易,而洗盘交易并没有真正的价值,而流动性挖矿则是激励流动性的提供,为市场深度带来真正的价值。

尽管如此, 我们认为上述差异并不一定能缓解我们前面讨论的围绕代币估值的担忧,也不能说明DeFi当前流动性挖掘会持续繁荣。 但是,我们认为DeFi流动性挖矿固有的透明度和价值创造的性质可以为所有参与者提供一个更加公平的竞争环境,让我们可以尝试探索其可持续发展的路径,这在FCoin的案例中是不可能的。

04

我们可以从传统金融学到什么?Jet.com的案例

Jet.com (成立于2014年)是一家初创企业,其运营模式类似于亚马逊。它在2014年初筹集了8000万美元,但他们认为吸引新用户是一件比获取融资更重要的事情。因此,他们在新用户注册方面提供了股权奖励的计划。

该公司决定发起一项竞赛,介绍最多新用户注册的参与者可以获得100,000股公司股票,排名第2至10位的竞赛参与者将各获得10,000股股票。这次股权奖励计划最终成功带来了350,000个新注册用户。为了获得股票,活动参与者实际上是将自己的钱花在营销和广告上,以确保新用户可以通过他们的个人推荐链接进行注册。这些参与者像员工一样工作,并有强烈的动机来发展业务。获胜者-埃里克·马丁(Eric Martin)花了18,000美元吸引了8,000个新用户,并获得了100,000股。随后Jet.com以33亿美元被价格收购了,埃里克(Eric)赚了1000万美元。

首先我们想知道,我们可以从Jet.com的成功故事中学到什么? 我们认为保持项目与用户之间的长期利益一致是维持可持续性的关键。 DeFi当前的流动性挖掘更像是用户玩的一个游戏。人们之所以进行流动性挖掘,并不是因为他们将赌注押在公司的成功上,而是专注于短期的获利机会。

Jet.com案例中的Eric提到:“我感觉自己与公司的成功息息相关。”这是因为他要等到公司上市或被另一家公司收购后才能套现,因此他仍然与该公司保持一致的利益。

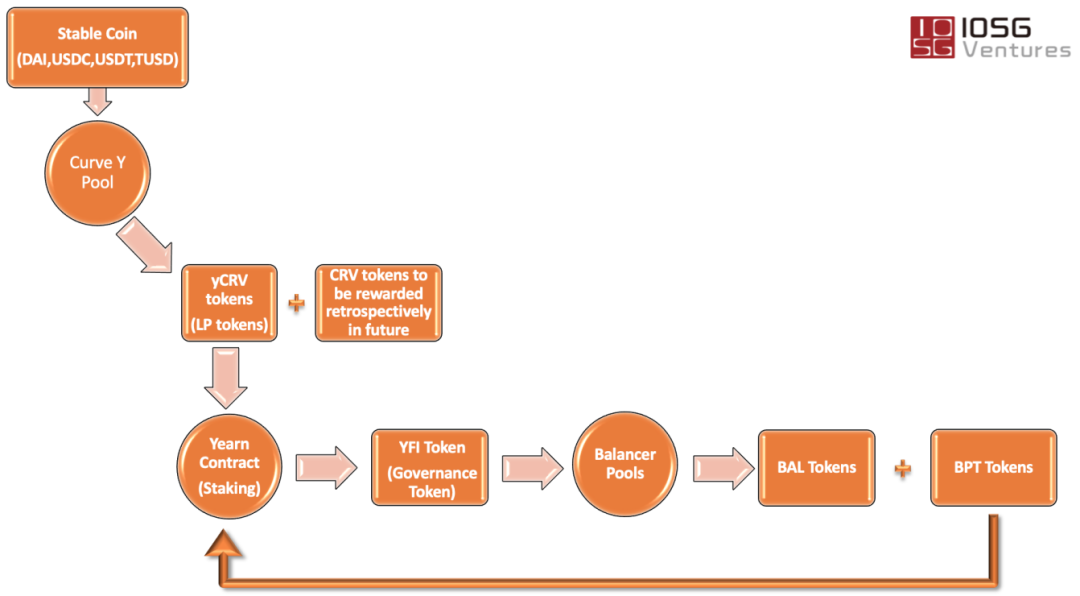

因此,我们认为,如果DeFi项目希望与用户和代币持有人保持长期的利益一致,那么某种形式的锁定期是必要的。幸运的是,我们已经看到一些项目在朝着这个方向前进。例如,Curve Finance宣布,锁定其CRV代币的用户将能够在通货膨胀中将自已的持币份额提高5倍,项目方希望通过这种激励产生自然的锁仓行为。

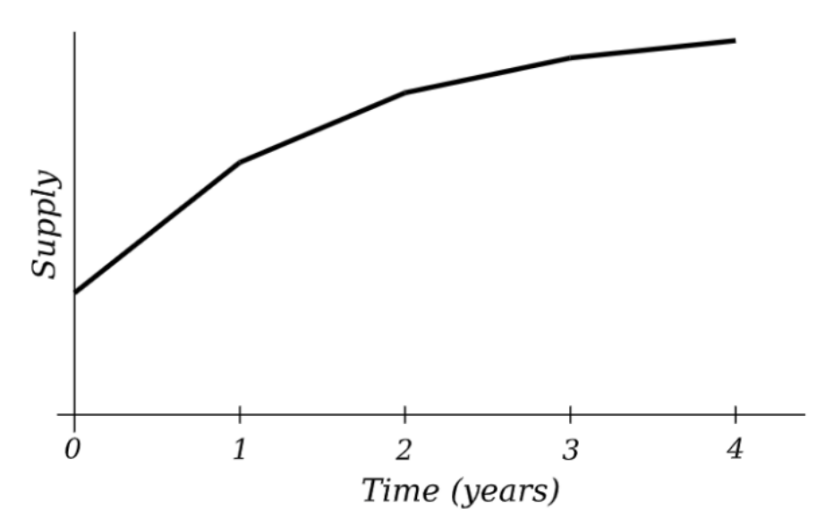

目前锁仓计划的提案为:CRV提出的总供应量为10亿,然后逐渐将供应量膨胀至最大33.3亿。第一年的膨胀率将被设置到最高,之后膨胀率会降低,但是总供应会随着时间的推移会逐步扩大,这表明早期的代币持有者将会获取最大的收益。

来源: Curve Github

同样,他们也会使用时间加权投票,让那些锁定代币的用户会比新用户拥有更多的治理权重。举例来说, 锁定四年的1个代币所赋予的投票权重等同于锁定一周的200个代币 ,从而缓解了1个代币等于1个投票权的模式(这种模式极大地有利于那些有着雄厚资金的人)。

来源: Curve Github

这样做,Curve确保其利益相关者将在可预见的未来拥有与协议一致的利益,这为其他项目树立了榜样。

05

总结:到目前为止,我们学到了什么,让流动性挖掘得以持续?

我们期待不同DeFi项目都可以保持持续的发展,因为这些协议彼此高度关联,并在DeFi中提供了极大的可组合性。 鉴于此, 我们认为从一个协议切换到另一个协议对大多数用户来说是十分容易的,在这种情况下,创新能力和具有凝聚力的社区最终将在决定一个协议的长期成功中发挥关键作用。

创新能力不仅仅是一次,而是持续不断地创新, 最具创新性的协议将抢占极点位置 。 我们相信,尽管DeFi协议具有高度的可组合性,但最终依然会有少数项目将获取绝大多数用户并被其他项目大量集合,成为DeFi领域的 "骨干"。

一个强大而有凝聚力的社区对于DeFi协议的持续成功至关重要,因为几乎所有的东西都是在创新、适应和发展中动态变化的。 由于其去中心化的性质,DeFi项目最终将由其社区驱动,社区将承担所有权并引导项目的方向。 社区对于像DeFi这样的新生领域来说尤其重要,因为每个项目都在争夺最优秀的人才来支持和推动它。

收益聚合器Yearn的完全社区化的治理向我们展示了去中心化社区治理的力量。

在 Yearn代币YFI 推出的几天后,有人意识到其创始人Andre 有了随时铸造代币的能力。于是他也将治理合约的控制权交给了社区(包括Compound 的 Calvin Liu在内的9名社区成员)。截止2020年7月27日下午,YFI 一共提出了 32个提案,已经通过的提案有 3 个,剩下的提案均在投票中/讨论中。这这短短一周的时间内,YFI社区成员的热情非常高涨。更罕见的是,创始人 Andre Cronje 也没有给自己分配 YFI 代币,这些举措使该项目正在以最快速度过渡到社区治理。

另一方面,社区将投票的机制也进行了更改。因为最初的设计的「98% yCRV / 2% YFI」池子中使用 BPT造成了投票权重的不平衡,因为yCRV需要质押稳定币才可以获得,这使拥有大量稳定币的用户可能可以通过一个提案来铸造大量的 YFI 供应。因此,社区改进了这个机制,建立由 YFI 主导的的投票结构。

在未来,yearn 协议还会扩展到交易、期货、清算等领域,我们也期待有更多的项目可以在可持续的商业模型和保持去中心化之间进行创新,真正的构建出一个DeFi领域的BTC。

流动性挖矿未来的展望

协议层的流动交互带来的新机会

- 将有更多的项目加入流动性挖矿?

考虑到流动性对于DeFi领域的重要性,创新流动性激励计划的出现并不令人意外。考虑到Compound吸引的资金量, 我们预计会有更多的项目开展流动性挖矿的激励。 例如,最近一直在努力留住用户的项目bZx(锁定的总价值从Compound启动流动性挖掘之前的150万美元到COMP开始分配后的75万美元),也宣布了流动性挖掘计划。

- 将BTC引入DeFi呢?

Curve的sBTC池存款总额

来源: Curve Finance

- 预言机也可以做流动性挖掘

"链上预言机 "正在成为预言机行业的热门话题,Nest协议就是一个很好的例子。

在NEST系统中,有一些 "矿工 "向系统报出价格进行挖矿。这种 "矿工 "有点像Uniswap系统中的流动性提供者。他们需要将报价的资产按照交易对输入到报价合约中,并提供一个交易对报价,任何人都可以接单。同时,这个报价还要接受市场套利测试。也就是说,如果矿工报价与主流交易所价格之间存在差价,这个价差就会被套利者吃掉,剩余未成交的订单报价可视为报价准确。

由于像Nest Protocol这样的链上预言机项目有可能需要更多的报价,我们认为流动性挖掘的思路也将是这类项目吸引用户的潜在机制,以提高其市场的流动性。

- 如何最好地利用流动性?

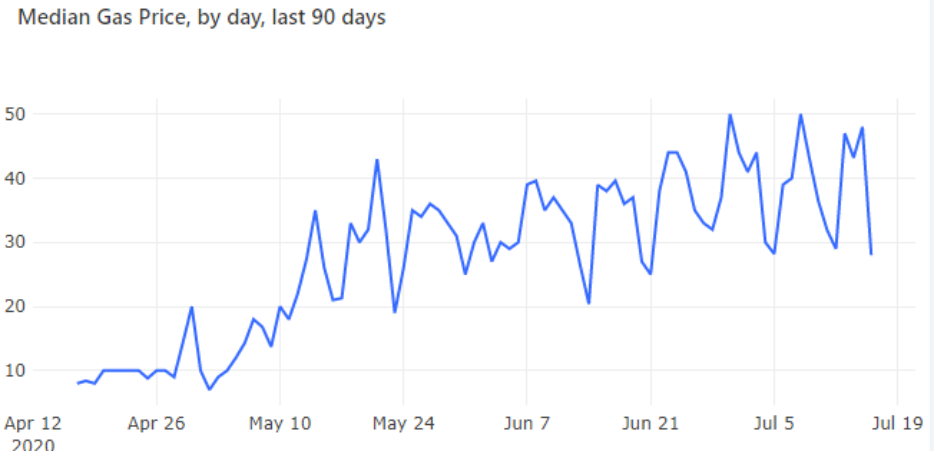

- 一路走来的障碍— gas fee与复杂性

我们认为,当前的流动性挖掘将使人们的注意力重新回到基础设施层面,能够在不影响用户体验的前提下提高以太坊可扩展性的项目将成为下一个赢家。

来源: Dune Analytics

随着DeFi市场的规模不断扩大,随之而来的是其复杂性的增加,因此, 我们认为能够缓解用户与DeFi协议之间互动复杂性的的产品需求将会不断增加。 这种项目包含能够实现“一键”访问所有DeFi协议的用户聚合器(如Instadapp、Argent、Gnosis Safe) 将迎来增长,并可能在吸引新的加密货币用户方面发挥重要的作用。

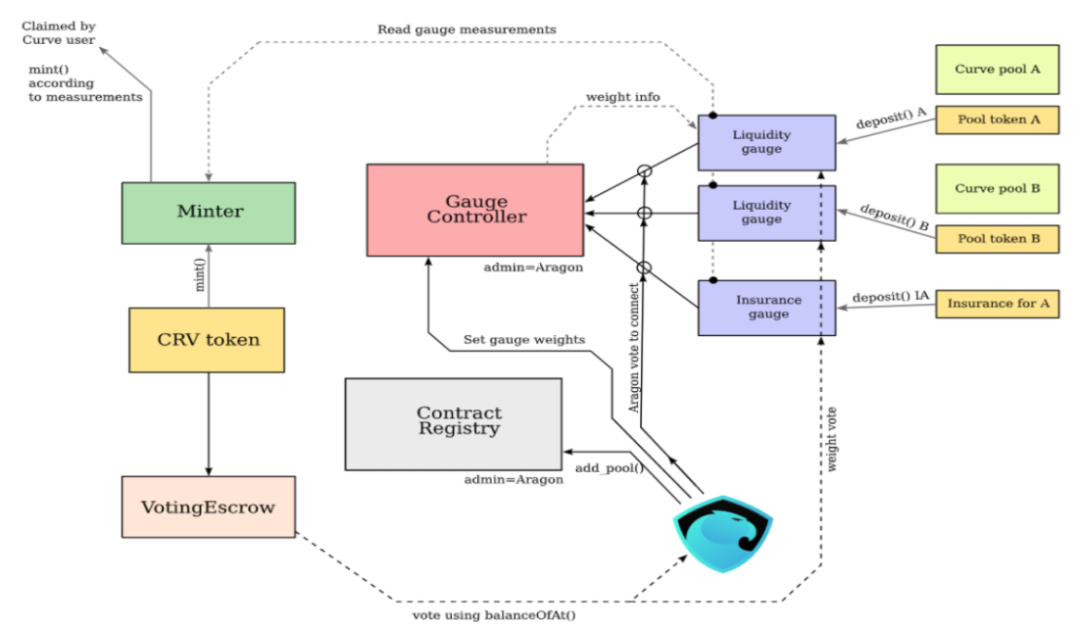

虽然有越来越多的协议加入到了流动性挖矿的热潮,但寻找到最有利可图的机会并不容易。 我们认为会有更多项目开发类似收益率聚合器的产品,从而帮助用户提高收益率。 下图展示了yearn如何与多个DeFi项目交互。我们可以看到,yearn实际上集成了DeFi领域诸多协议让流动性提供者的回报最大化,并通过治理代币将产品和用户的利益深层次绑定。

我们预计在DeFi的应用层会出现更多专注于收益率优化的的项目来吸引注重短期利益的交易者。

来源: IOSG Ventures

最后,一个月内约10亿美元存款的跃升,象征着DeFi和整个区块链生态系统开始进入一个重度创新时代。在全球危机之际,建立在区块链上的价值的大幅增长,甚至会说服那些持怀疑态度的人,重新考虑实现区块链驱动的创新,将其作为新常态的一部分。 免费的午餐可能会持续很久,但也可能不会,然而真正重要的是,由区块链驱动的技术和创新不断给我们带来惊喜,带来以前不太可能的伟大用例和应用场景。

参考目录

巴比特. (2020, June 23). 借贷即挖矿的COMP会是下一个FCoin吗?. Retrieved from 巴比特: https://www.8btc.com/media/613150

链得得. (2020, July 22). 疯狂的DeFi:开发者仅一人,一天暴涨40倍. Retrieved from 搜狐: https://www.sohu.com/a/408993344_100217347

区块链网. (2020, June 26). “借贷即挖矿”与“交易即挖矿”. Retrieved from QKLW: https://www.qklw.com/specialcolumn/20200626/96144.html

蓝狐笔记. (2020, July 27). YFI:DeFi 中的 BTC. Retrieved from Chainnews: https://www.chainnews.com/articles/919815546404.htm

Alberquilla, I. (2020, June 30). Are Compound DeFi users riskier since COMP rewards? Retrieved from Medium: https://medium.com/coinmonks/are-compound-defi-users-riskier-since-comp-rewards-885f0097407c

CHARLIE. (2020, July 17). What is YFI and how to earn them by staking your yTokens? Retrieved from Curve: https://guides.curve.fi/what-is-yfi-and-how-to-earn-them-by-staking-your-ytokens/

CoinMarketCap. (n.d.). CoinMarketCap. Retrieved from CoinMarketCap: https://coinmarketcap.com/

Cronje, A. (2020, July 17). Earning YFI curve.fi/y. Retrieved from Medium - iearn.finance: https://medium.com/iearn/earning-yfi-yxcurve-fi-53b5fd347f0f

Cronje, A. (2020, July 17). YFI. Retrieved from Medium - iearn.finance: https://medium.com/iearn/yfi-df84573db81

Dale, B. (2020, 06 30). Compound Changes COMP Distribution Rules Following ‘Yield Farming’ Frenzy. Retrieved from CoinDesk: https://www.coindesk.com/compound-changes-comp-distribution-rules-following-yield-farming-frenzy

Dale, B. (2020, June 25). Some Numbers That Show Why Yield Farming COMP Is So Seductive. Retrieved from CoinDesk: https://www.coindesk.com/some-numbers-that-show-why-yield-farming-comp-is-so-seductive

Dale, B. (2020, June 23). Story from Tech Following COMP’s Surge, DeFi Platform Balancer Begins Distribution of BAL Tokens. Retrieved from CoinDesk: https://www.coindesk.com/defi-platform-balancer-bal-token-distribution-compound-comp

Dale, B. (2020, July 06). What Is Yield Farming? The Rocket Fuel of DeFi, Explained. Retrieved from CoinDesk: https://www.coindesk.com/defi-yield-farming-comp-token-explained

Dao, C. (2020, June 1). Curve Dao Contracts. Retrieved from GitHub: https://github.com/curvefi/curve-dao-contracts/blob/master/doc/readme.pdf

Defiant, T. (2020, June 24). Top DeFi 'yield farmers' share their secrets to a profitable harvest. Retrieved from Decrypt: https://decrypt.co/33279/top-defi-yield-farmers-share-their-secrets-to-a-profitable-harvest

Lau, D. (2020, July 25). 懂 YFI 核心看点:公平发行、治理与价值捕获. Retrieved from Chainnews: https://www.chainnews.com/articles/983977615143.htm

Leshner, R. (2020, Feb 27). Compound Governance. Retrieved from Medium: https://medium.com/compound-finance/compound-governance-5531f524cf68

Leshner, R. (2020, May 28). Expanding Compound Governance . Retrieved from Medium: https://medium.com/compound-finance/expanding-compound-governance-ce13fcd4fe36

Marias, C. P. (2019, November 1). Introducing Liquidity mMining. Retrieved from https://hummingbot.io/blog/2019-11-liquidity-mining/

Mengoulis, A. (2017, October 20). Would Someone Spend $18,000 to Win Your Contest? Jet Made it Happen. Retrieved from Viral Loops: https://viral-loops.com/blog/someone-spend-18000-win-contest-jet-made-happen/

PENG, T. (2020, Feb 18). Chinese Exchange FCoin Closes Down, Still Owes Users $125 Million. Retrieved from Cointelegraph: https://cointelegraph.com/news/chinese-exchange-fcoin-closes-down-still-owes-users-125-million

Pulse, D. (2019, September 3). Defi Pulse. Retrieved from What is DeFi?: https://defipulse.com/blog/what-is-defi/

Pulse, D. (2019, September 18). Zero to DeFi – A beginner’s guide to earning passive income via Compound Finance. Retrieved from Defi Pulse: https://defipulse.com/blog/zero-to-defi-cdai/

Purdy, J. (2020). Real-world liquidity mining: lessons learned from Jet.com. New York: Messari.

Reed, E. (2020, June 1). Stock Market Bubbles: Definition and Examples . Retrieved from Smart Asset: https://smartasset.com/investing/stock-market-bubble