硬奶集锦:海外HODL们都是怎么放开了奶比特币的?

最近比特币行情不明朗,各路小山寨蹦跶得很欢,奶比特币

的声音又少了很多。

甚至海外都少了很多,反而是讨论各路山寨的更多了起来。

这种情况着实少见,所以我发现我还是得奶一奶,不然囤币党们被嘲讽得有点儿

缺钙了。

为人民送营养,义不容辞。

如题,这篇文章是聊老外的“硬奶”的。

其实这个倒也不是啥常规说法,就是我经常在微博上发Twitter上HODL的奶比特币的言论,最后我和关注者们都发现了一件事情,那就是老外奶比特币都是"硬”着来的。

如果可以,别讲道理。

所以本篇文章你如果是HODL的话,你可以当成是一顿“奶制品”大餐,如果你不是HODL的话,你就当看戏好了。

开始吧,我就按时间线分享了。

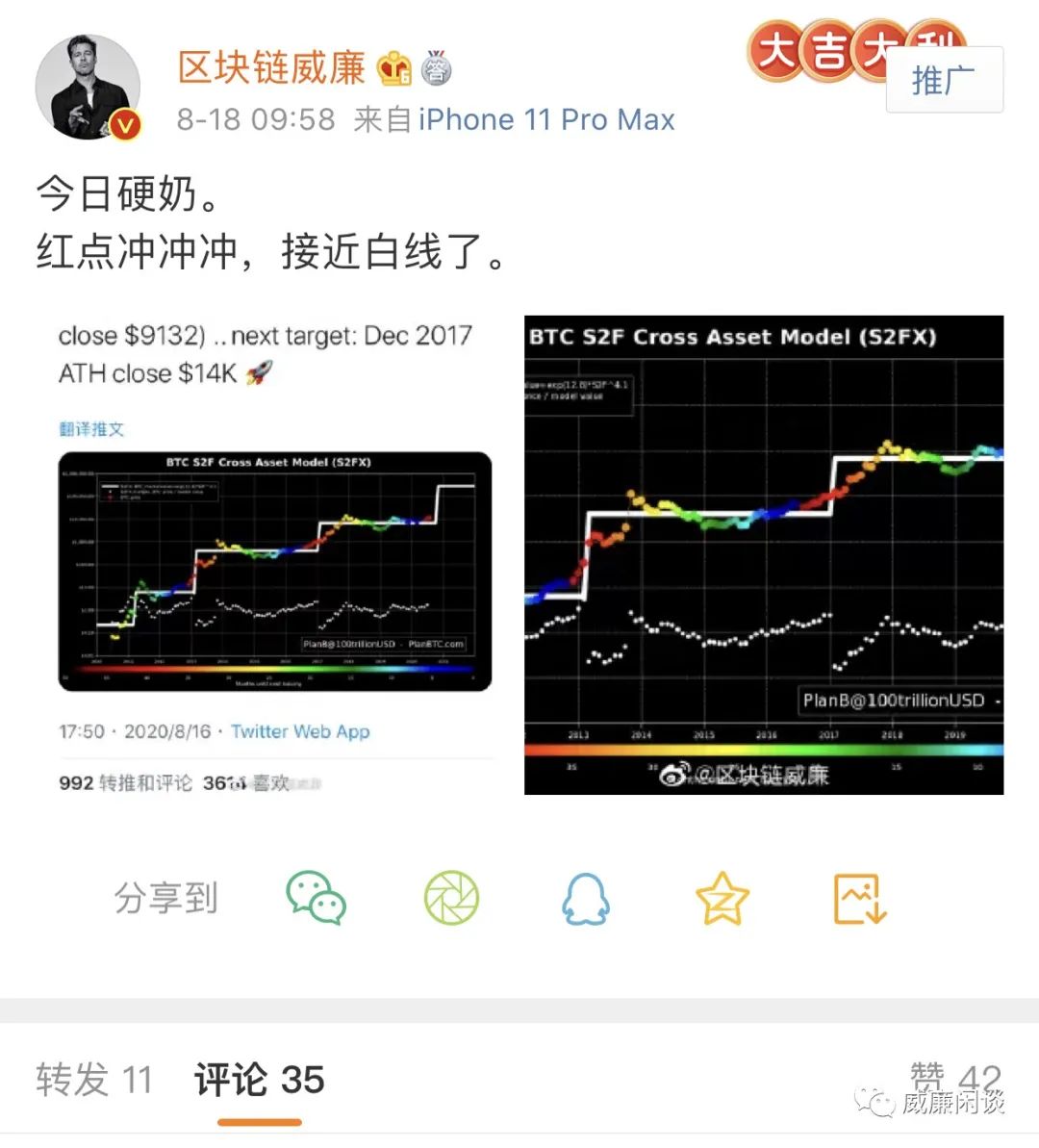

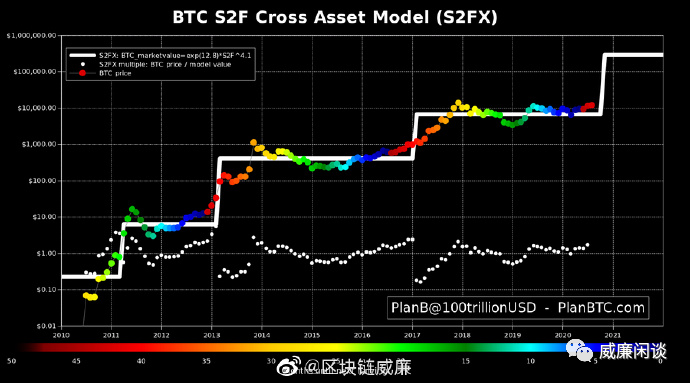

1、最经典的奶:S2F模型硬奶。

这里的红点意思是“真实价格行情”,白线是"S2F模型预测”:

S2F模型一直是奶比特币的一把好手,从图里大家也可以看得出来,这张图还是很振奋人心的。

这个模型我之前专门有一篇文章聊过,感兴趣的可以点链接阅读:

预测比特币会到10万美金的S2F模型是什么玩意儿?

这是个很经典的奶,PlanB大神隔三差五就要拿出来遛一遛,人们也挺乐意喝。

干杯。

2、比特币占领整个报纸头版

其实我的确很羡慕老外可以做这些事情,如果国内也可以的话,我估计三大里的两大已经把国内出名点的报纸都包过一轮了吧?

很酷,很酷。

3、美国上市公司开始把比特币当做资产储备

这个我也有文章专门聊过,其实这的确是挺不错的一个新闻,它让我们看到了传统企业在面对比特币这种新型资产的时候,态度的一个改观和动作上的一些改变,很不错。

里边儿的图片我之前文章分享过,就不再分享啦。

感兴趣的点:

美股企业宣布把比特币作为主要资产储备:比特币可不够多少家上市公司这么买的

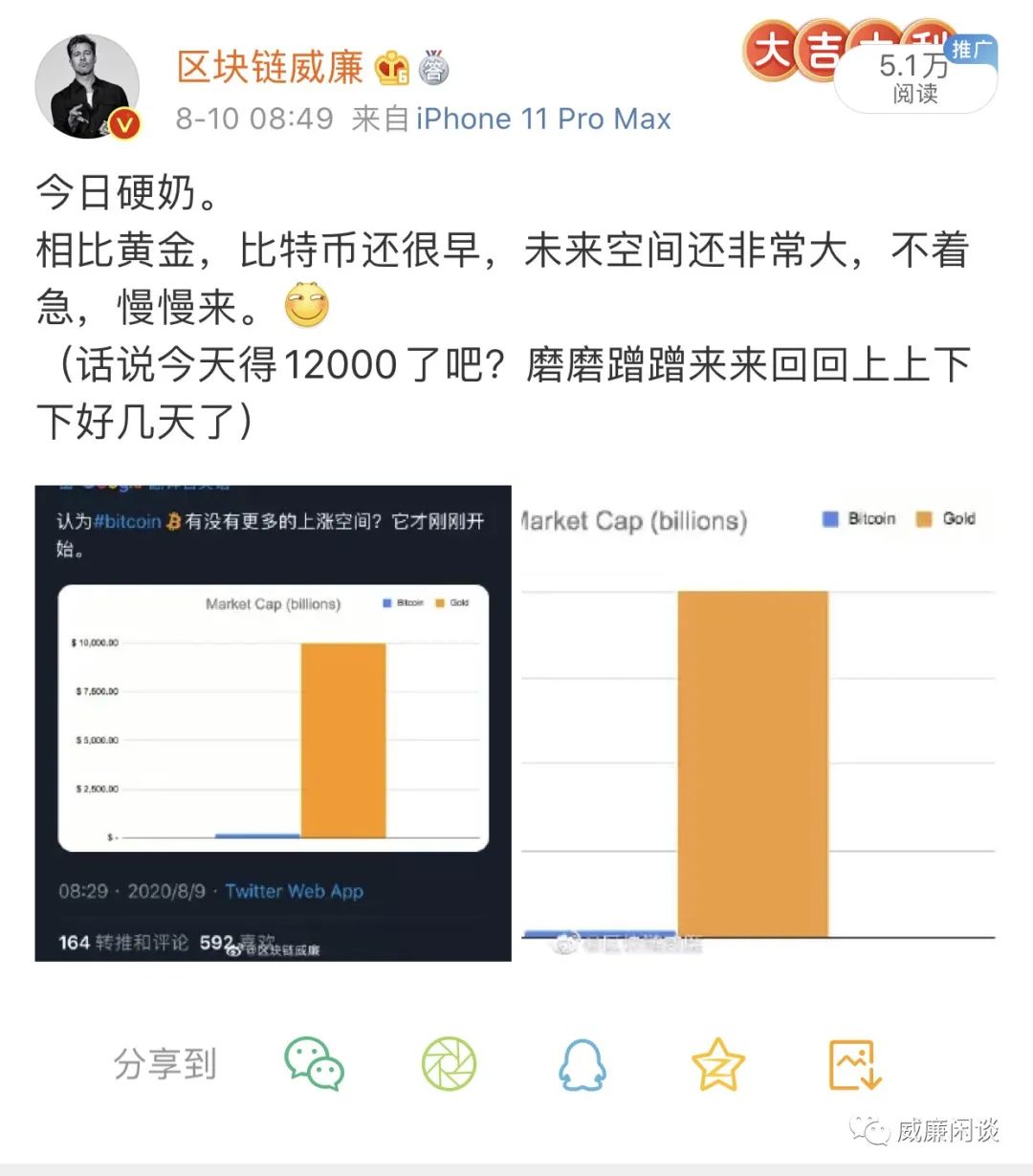

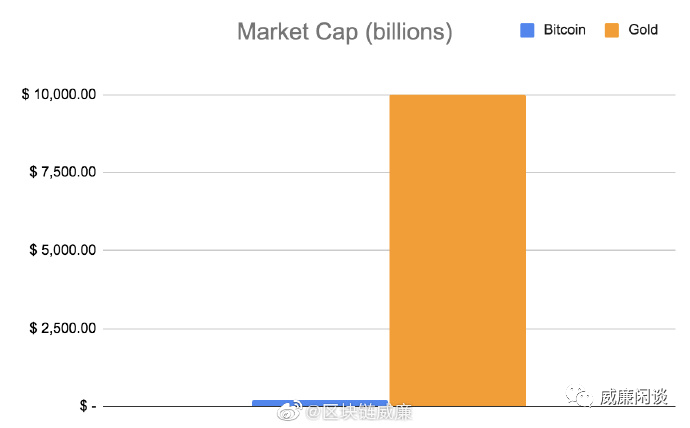

4、在超越黄金之前,都要对比黄金

对比黄金是比特币作为“储值功能”和“大宗商品/资产配置”等功能的时候的永恒对手。

毕竟在过去的很长一段时间里,黄金都是全世界最硬的硬通货。所以如果要成为“硬通货”的话,那么对标黄金的“数字黄金”这个外号就得一直叫下去了。

数字黄金,对比黄金还有很大的空间,您说呢?

5、传统金融机构早晚都得入场?

先是JP摩根,后是高盛,再往后不知道会是哪些知名金融机构将会拥抱比特币,但是显然,这是一个趋势。

每当有这样的新闻发生,都会成为Twitter上的热议话题,毕竟大家还是乐意见到那些前几年非常不看好比特币和加密资产的大机构们,低下它们高傲的头颅。

真香定律,永不过时。

6、囤币比例越来越高,奶起来越来越有劲儿

百分之六十多的比特币被囤住了,以后会越来越多的。

越涨人们越不愿意卖,这似乎是奇怪的人之常情,但是也符合投资的逻辑。

大饼越拿越香,谁又舍得卖呢?

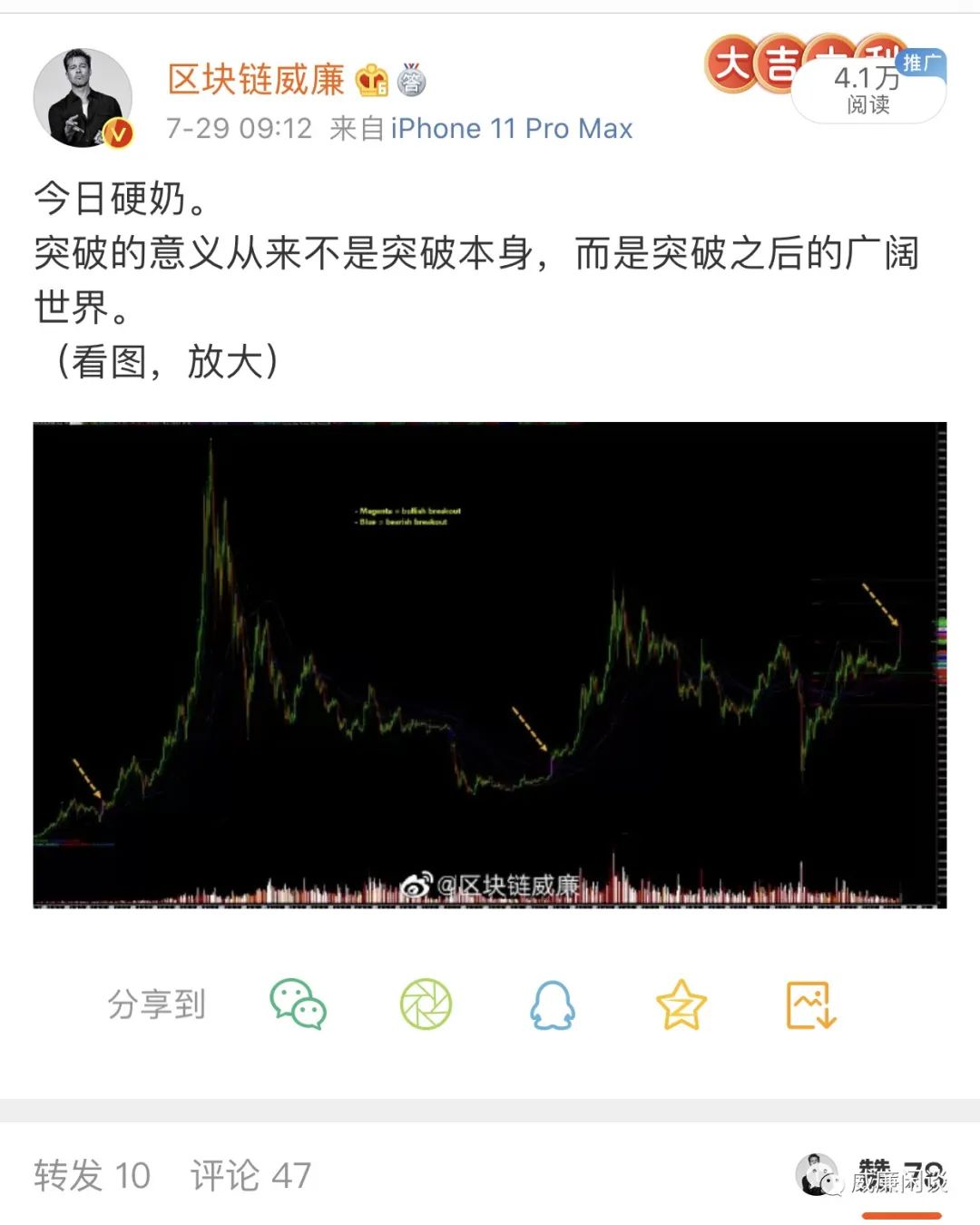

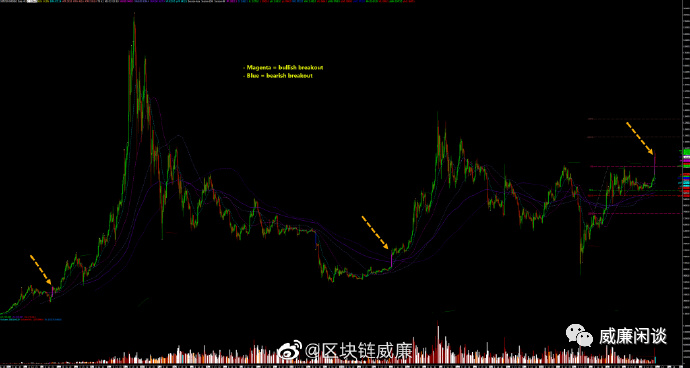

7、技术派硬奶。

这类硬奶属于技术派,但是又不是真正的那种技术派,就是各种什么这个线那个轴的,就是单纯的...通过行情图来奶。

总之,看着觉得有道理就有道理,没有道理,那你就当HODL们在刻舟求剑吧:

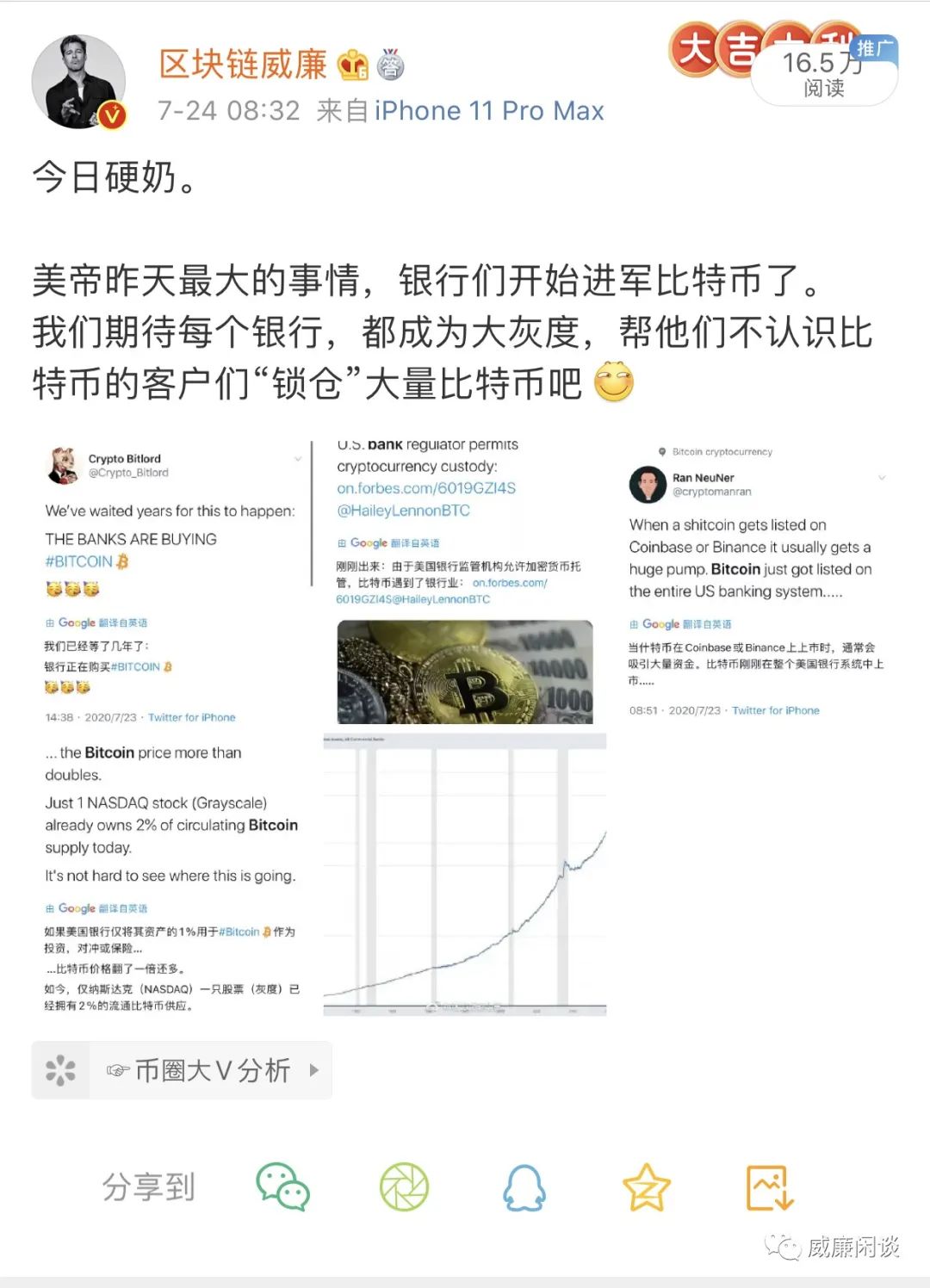

8、银行业总会进军比特币

这些讨论源自于这个新闻:

其实这个只是一个政策上的允许,并没有什么实质上的”大规模进展“。

所以看老外奶的时候还是要小心,别被他们奶过头了。

但是这的确是个趋势,毕竟谁不愿意干灰度那样的生意呢?

太舒服了。

9、奶!年线级别的奶!

“在我看来,市场结构在3年的时间框架内形成最大引力压缩点”

“这样的压力下一般会带来巨大的突破”

“如果我们能再得到一根大阳线,接下来的6个月将会见证一个金融奇迹” --上图批注。

其实不管从年线还是什么线,只要是从2010年开始看,比特币的价格都是一路向上,几乎没有回头的。

都不用奶,十年万倍,还奶啥呢?

10、核心硬奶:为什么我买比特币?

这条推其实很经典,里面提到的内容都是老外奶比特币的经典叙事:

S2F模型。越来越稀缺,越来越少产出,越来越珍贵。

人多币少。人口越来越多,有钱人越来越多,比特币永远不会变多。

太空货币。你可以通过卫星转移你的比特币,而不是黄金和美元。

自由货币。没有人能冻结你的账户,没有人能阻止你转账。

无利率。世界进入负利率时代之后,比特币相对法币将会一直是是“正利率”。

以上,就是老外奶比特币的一些主要故事线和叙事手法了。

最后,用一条真正的硬奶来结束这篇文章:

再见,各位亿万富翁们。

希望各位不论在寂静难熬的寒冬,还是在热闹非凡的盛夏,都能不忘初心,方得始终。

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...