一文了解富达在加密货币领域的进军路线

(文 | Eric xiao 来源 | PANews)几乎所有区块链媒体早前都报道了富达计划向美国证券交易委员会(SEC)提交关于建立一个比特币投资基金的申请。对于许多业内人士来说,这并不令人感到意外,因为富达旗下的数字资产集团(Fidelity Digital Assets group)已经对此筹备了相当一段时间。

实际上,富达已经进军区块链/加密货币领域几年时间,并自诩是在2017年ICO热潮之前最早涉足该领域的大型金融机构之一。

当其他大型金融机构刚开始涉足加密货币甚至继续回避这一尚处于萌芽阶段的领域之际,富达从一开始就采取了积极主动的方式,于

2013

年通过富达应用技术中心

(Fidelity Center for Applied Technology)

推出了区块链孵化器,或许在当时

从业人员中,只有不到

10%

的人知道比特币是什么,更不用说区块链了。

许多人认为,

2013

年的比特币泡沫破裂后,富达加大了研究力度,开始允许客户将自己个人退休账户(

IRA)

中的资金投资于

SecondMarket

的比特币投资信托。这最终促成了更多辅助服务,比如允许捐赠者捐款者使用比特币向慈善机构捐款,将

Coinbase

整合至其平台,从而允许用户跟踪所持有的加密货币,甚至在公司自助餐厅接受比特币。

截至

2020

年

9

月,富达已经涉足比特币挖矿、数字资产托管、机构交易等领域,并进军欧洲市场,甚至获得了

BitLicense

。

富达首席执行官

Abigail Johnson

是推动该公司进军加密货币领域的主要因素。她从一开始就扮演着比特币传道者的角色。在

2017

年的“共识”大会上,她透露了富达已经与区块链初创公司

Axoni

、投资公司

Boost VC

以及麻省理工学院、伦敦大学学院和康奈尔大学等展开了合作。

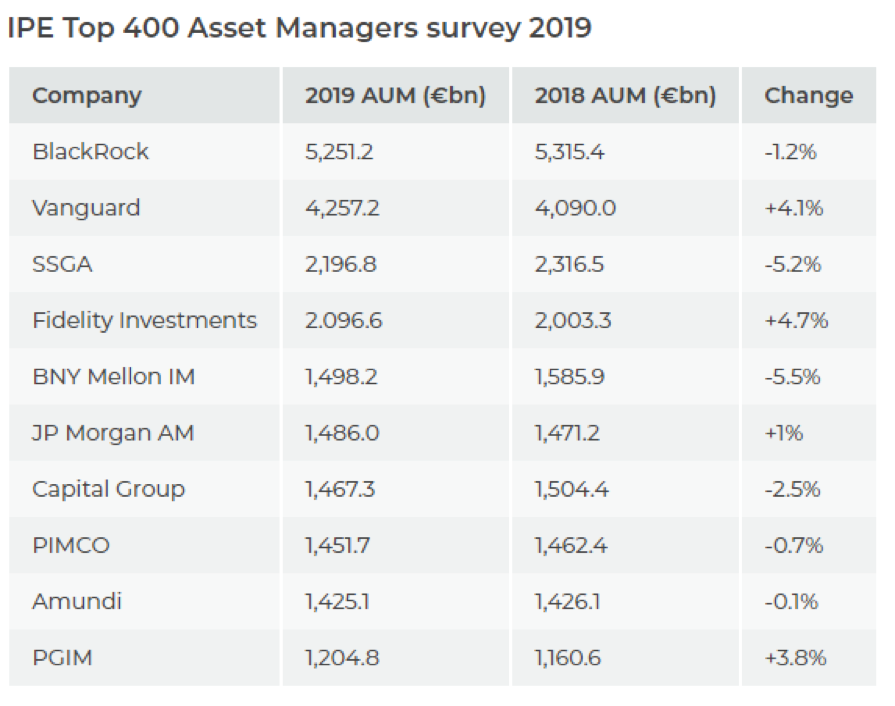

( 图表 2) IPE.com 发布的全球管理资产( AUM) 规模最大的资产管理公司排行榜

作为世界上最大的资产管理公司之一,富达在 2019 年的收入高达 209 亿美元,旗下管理资产达到万亿规模,与 Vanguard 、嘉信理财和贝莱德等公司比肩。在过去十年里,他们的经营一直一帆风顺。其私人控股公司的身份也可能是他们投资比特币这一高风险资产的一个因素。但他们也指出,未来 10 年将会发生财富的代际转移,投资者正变得越来越年轻和精明。富达将此当作一个警钟,选择拥抱而不是回避比特币这一新的资产类别。与贝莱德全球首席投资策略师 Richard Turnill 大肆抨击比特币不同,富达正张开双臂欢迎这一资产类别。

贝莱德、

Vanguard

和道富银行等大型资产管理公司相比富达而言的一个优势便是它们广受欢迎的

ETF

。尽管富达也拥有一批明星

ETF

和共同基金,且它们也已成为

IRA

、经纪账户和退休金账户的核心组合投资,但如果富达能率先推出以散户为中心的公开交易比特币

ETF

,预计其资产规模将可以翻几倍。他们已经具备了相应的基础设施、专业知识、合作伙伴和目标市场,目前唯一的障碍就在于美国证券交易委员会。

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...