CEX“流量保卫战”:DeFi咄咄逼人,中心化交易所“慌”了吗?

伴随着热火朝天的农民种田潮, DeFi (去中心化金融)这趟高速列车正以惊人的速度向 CeFi (中心化金融)逼近。其中,借着流动性挖矿的东风,以及自动做市商这一神兵利器的 DEX 异军突起,让加密市场的交易赛道充满了变数。或许,连站在加密圈食物链顶端的掠食者 CEX (中心化交易所),也都未能预料到这场突如其来的争夺赛。

尽管现阶段的 DEX 数量仍只有 CEX 的十分之一, 24 小时交易量也只有 CEX 的百分之一,但从 CEX 忙不迭上线 DeFi 代币,且纷纷推出自家 DeFi 产品来看, CEX 已然动了其奶酪,中心化交易所垄断的市场格局正在被冲击和颠覆。

狭路相逢勇者胜。一场交易赛道的战事悄然拉开序幕,摩拳擦掌的 DEX 能否成功突围?强大成熟的 CEX 又能否保住 “ 铁王座 ” ?

DEX 来势汹汹,中心化交易所 C 位不稳?

经过两年的锤炼,

DeFi

仅在半年多内发展成为加密市场中一股不容忽视的力量。尽管起步较晚,

DeFi

发展速度与规模却不容小觑。

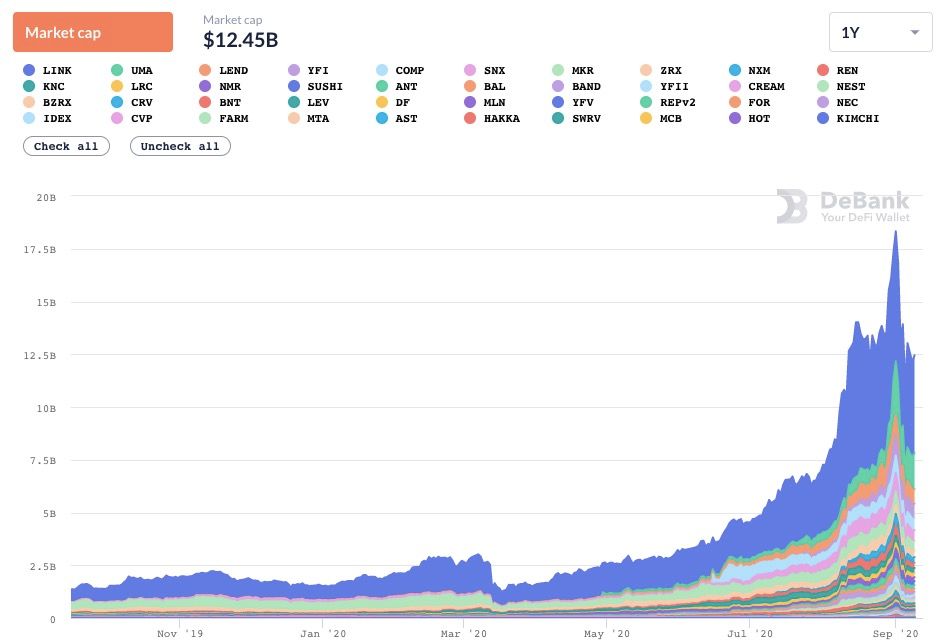

DeBank

数据显示,自今年以来,

DeFi

协议的总锁仓量涨了近

13.2

倍,项目总市值涨了近

8.2

倍。

虽然近日加密市场整体开启普跌模式后, DeFi 市场也未能幸免,不少代币几乎腰斩,但其部分备受瞩目项目的表现仍让一众加密货币在其面前黯然失色。

不仅是 DeFi 板块带来的超高回报率让很多投资者为之 “ 折腰 ” ,其爆发的潜力更是让 VC 青睐有加。例如, DeFi Pluse 平台上列出的 34 家去中心化金融公司已经从 100 多家风险投资基金中募集到超过 5 亿美元的资金,其中不乏 Polychain Capital 、 A16z 、 Paradigm Capital 、 1Confirmation 等知名风投的身影。而这些仅是 DeFi Pluse 上列出的 DeFi 项目,仍有不少项目融资尚未统计其中,由此可以看出 DeFi 的长期价值被资本深受认可。当然,来自社区的力量更是成为推动着 DeFi 发展的重要一极。

尽管从诞生到现在, DeFi 一直被认为是手握改变未来金融形态之刃的颠覆者,但其突然爆发是让 CEX (中心化交易所)都始料未及的。也正是在这波热潮中, DEX 逐渐在交易所格局中占据一席之地。

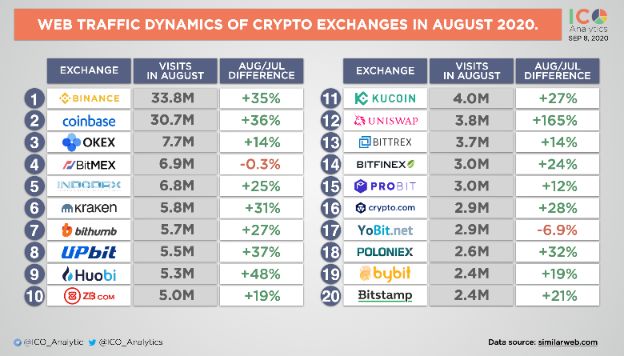

ICO Analytics

统计数据显示,今年

8

月加密交易所的平均网站流量较上月出现大幅上升,平均网站流量环比增加约

26%

。其中,币安、

Coinbase

、火币、

Kraken

等交易所涨幅均超过

30%

。值得一提的是,在统计的前

20

最受欢迎的加密交易所中,去中心化交易所

Uniswap

环比激增

165%

,位列第

12

位,这是

DEX

首次进入前

20

名。

来源: ICO Analytics

与此同时, The Block 也指出, 8 月份 DEX 交易量超过 110 亿美元。 DEX 现货交易量与 CEX 交易量的比率连续一个月上升,在 8 月份超过 6 %,该比例在 7 月份只有 3.95 %。

虽然高速成长的 DEX 一时半会儿很难真正撼动 CEX 这颗大树,但 DEX 对其活跃度和交易量的冲击是显而易见的。在 DeFi 热潮初期,从加密市场的游刃有余到 DeFi 生态的应接不暇,中心化交易所们化陷入了被牵着鼻子走的境地,只能跟随 DEX (去中心化交易所)的节奏开设 DeFi 专区,无审核上线热门项目,只为满足用户的交易需求。更甚至有些平台在未经过项目方同意的情况下,为了流量将一些 DeFi 项目 “ 强上 ” 。如此被动的场面,是这些中心化交易所不曾有过的。

而 DEX 和 CEX 这两种不同的业务模式也让加密市场产生了两极分化,新兴派忙着在 DEX 中捡钱,古典派只能在 CEX 中接盘。面对这种情形,不少新兴派玩家调侃道, “ 去 CEX 接盘,估计这辈子都解不了套。 ”

不可否认的一个事实是, DEX 正赢得越来越多的投资者青睐。对于 CEX ,尤其是小型的中心化交易所而言,未来将会越来越难生存。

流量保卫战:从被动上币到主动强推“挖矿”

当玩家正大量从

CEX

中提币,疯狂为

DeFi“

输血

”

时,加密市场却迎来大幅下跌,随之而来的是

CEX

延迟或限制提币。一时间,

“CEX

用数据砸盘反击

DeFi”

的猜测不胫而走。虽然这仅是揣测,且不少中心化交易所也都予以否认,但现实却是以

ETH

等为首的代币确实正在不断流出。例如

ETH

,

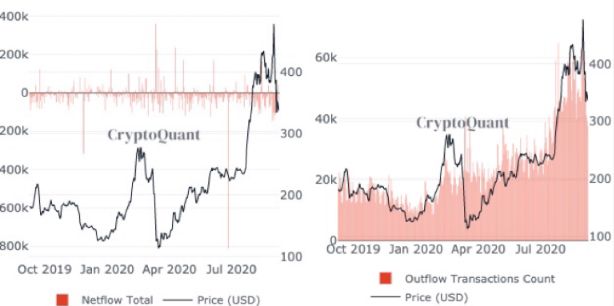

CryptoQuant

数据显示,近期

CEX

的

ETH

流出量正在不断攀升,其中

9

月

7

日交易所提款转账总数高达

72642ETH

。

CryptoQuant :中心化交易所 ETH 流入出情况;中心化交易所 ETH 转出量

随后,一场 “ 提币运动 ” 开始在各大社交平台传播。谈到 “ 提币运动 ” ,可追溯到 2014 年 “ 门头沟 ” 事件出现后引发的 “ 密钥证明运动 ” ,该运动得到广泛声援,其初衷是为保证资金安全,号召用户自己掌握私钥。此后,几乎每年都会出现提币运动,但都未取得多大成效。

与以往不同,虽然目前 DeFi 引发的 “ 提币运动 ” 看似形式大于内容,但 DEX 已凭借着自己掌握钱包与私钥、无需做繁琐的 KYC 等优势占据了一定的市场份额,且不少投资者都对其推崇备至,这也使得 CEX 有点 “ 坐立难安 ” 了。但就目前而言, DeFi 技术和资金的高门槛、网络拥堵、高额手续费、安全等问题也使其难以较快走向大众。与此同时, DeFi 疯狂之下乱象丛生,如项目跑路、创始人套现砸盘等现象,也使得 DEX 大规模普及任重道远。

与其一味迎合,不如改变自己。趁着 DeFi 势头有所放缓,币安、火币、 OKEx 等各大中心化交易所纷纷推出自家平台币的流动性挖矿,且展开自有公链支持 DeFi 的定位。然而,这种玩法本质上与 IE0 不无区别。 IE0 的玩法是锁仓平台币后,投资者用平台币参与项目投资,而交易所的挖矿玩法也是锁仓平台币,用挖矿的模式按照比例分发新代币,说到底这还是一种打新行为。对于 DEX 而言,只是提供了一个低门槛、无 Gas 费用、滑点低的参与方式,让更多的普通大众可以参与进来。另外,随着交易所的流动性挖矿频率加快,其是否会如以往 IEO 一般高开低走,项目质量下滑,还值得商榷。

而外界对这种锁仓挖矿的看法也褒贬不一。 Primitive Ventures 创始合伙人 Dovey wan 评价道,这是个无本万利的生意。中心化交易所上做 “ 挖矿 ” 的项目,可能有点本末倒置了,因为流动性挖矿对于项目来说是冷启动流动性,想要拿中心化交易所的流动性那估计有点 “ 天真 ” 了。而微博知名 KOL 超级君认为, DeFi 挖矿盈利在于门槛,门槛越高潜在利润越丰厚。交易所的 DeFi 挖矿门槛低,其利润也就相对薄弱了。

值得一提的是,大火的 DeFi 也曾带来了局部的牛市。在 DeFi 光环的加持下, CEX 这种面向大众的打新玩法,能否如 2019 年的 IEO 玩法为低迷行情注入一剂强心针? OKEx Research 首席研究员 William 告诉 PANews ,各大交易所推出的锁仓挖矿的模式或将引领下一波行情发展。他解释道,锁仓挖矿实际上是以前的 “ 锁仓 ”+“ 空投 ” ,是交易所真金白银地砸钱,用户当然会趋之若鹜。相比于 DeFi 的 “ 流动性挖矿 ” 让二级市场用户接盘,这种做法更有利于市场的健康发展,但能给 DeFi 的 “ 流动性挖矿 ” 续命多久,还有待市场观察,因为 DeFi 的 “ 流动性挖矿 ” ,本身就没有可持续性。

是互补而非取代,用户诉求是竞争的不二法门

尽管 DEX 与 CEX 掐得不亦乐乎,但高速发展下两者皆暴露出很多短板和问题。

DEX 的崛起很大程度上得益于 AMM (自动做市商)。 CoinGecko 的数据显示,这 9 家 DEX 占据绝大部分日交易量的 9 家 DEX 中, 7 家都是基于 AMM 的 DEX 。究其原因,主要在于传统的订单簿模式很容易出现交易速度慢,交易深度差、交易滑点大等问题,而 AMM 从根本上 改变了用户交易加密货币的方式,开辟了 “ 人人皆可做市 ” 的新时代,是拯救 DEX 深度的秘密武器。不过, AMM 在交易定价权等方面仍存在不小的问题。

与此同时,众所周知, DEX 的基础设施不仅是在技术层面 API 上要求稳定,有较强的鲁棒性,更为重要的是要有充足的流动性。但从现阶段来看,受制于基础设施,部分 DEX 的整体成熟程度还欠些 “ 火候 ” 。而发展多年的 CEX 有着用户基数大、交易深度足够、资产流动性充足等强大优势,这些都是 DEX 无法媲美的。

对于 DEX 而言,若想真的超越 CEX ,还需在技术上继续深入打磨。而对于 CEX 而言, DeFi 已经为 DEX 做了很多的用户教育。如果说之前的提币运动只是停留在口号上,这次很多人尝到了 DeFi 真香后,可能会真的迁移到 DEX 上交易。

借着 DeFi 的东风, DEX 一路高歌猛进。 DeBank 数据显示,与年初相比, DEX 用户数涨了近 10.7 倍,交易量涨了近 158 倍。虽然目前 DEX 的交易量并没办法与 CEX 相提并论,但与 CEX 时常面临的运营风险、刷量行为等正将用户 “ 逼 ” 向 DEX 。与此同时, DeFi 带来的超高回报率,使得越来越多的 DeFi 玩家开始去 DEX 交易,屡创纪录甚至成为了常态。而随着 DeFi 进一步打开开放金融增长空间,其繁荣生态将成为 DEX 发展的助推器。

DeFi 和 CeFi 在一定程度上是互补的。或许就如 OKEx CEO Jay Hao 所言,目前 DeFi 在进入门槛,用户流量和产品体验上欠佳,而 CeFi 在透明度上被客户所诟病。我们可以用 DeFi 协作完成资产的托管和清结算工作,而 CeFi 则可以在获客和合规等方面发挥作用,由此为用户提供更好的服务。

总而言之,在 DeFi 这场圈地运动中,无论是 DEX 的强势崛起,还是 CEX 的全力反击,说到底还是用户之争。而抛开 DEX 和 CEX 孰优孰劣的成见,用户诉求是永远不变的核心,也是取胜的不二法门。或许, DEX 与 CEX 的竞争将成为为用户提供更好服务的原动力。

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...