TVL指标,价格和增长的关系

DeFi领域扩展地越来越大了。随着与ICO的联系变得越来越频繁,在这种持续的加密浪潮中,积极的一面正在超过消极的一面。新闻头条充斥着融资成功的公告,整个行业正在发生令人振奋的发展。

然而,随着投资开始变得越来越像赌博,投资标准似乎正在变样。这反过来又会激发开发团队在试图一味满足市场需求时做出一些不负责任的行为。该行业如何应对这一新的炒作周期,可能会决定它能够多快地进一步发展。

DeFi 的代币发行

在ICO的后期,投资者和分析师开始质疑一个项目是否需要代币,而现在在DeFi热潮中,似乎每个人都认为这是“需要”的。

尽管披着权力下放的外衣,但人们很难忽视代币发行的金融色彩。随着FOMO似乎充斥着这个发展圈子,市场风险也增大了。

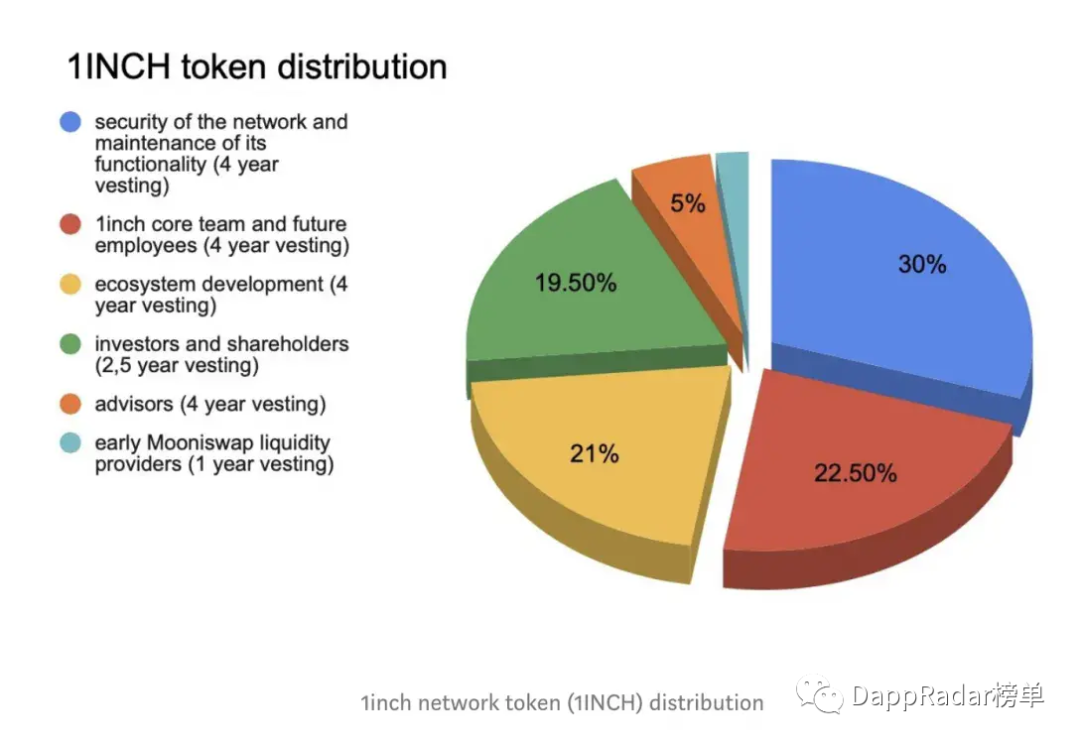

近期1inch和Curve占据了新闻头条。交易聚合器1inch因其提议的令牌分发受到了质疑。该项目本身已经获得了很多积极的关注,最近还发布了一项新产品Mooniswap,但由于只分配23%的令牌给这个生态系统,它招致了批评。还有其带着ICO色彩的做法也让人们很难忽视。

资料来源:medium.com/@1inch.exchange

Curve进一步表明了尽管创始人的目标是去中心化治理,但他们可以产生巨大的影响力。创始人一度拥有超过71%的投票权。

这不是DeFi代币发行计划第一次引发争议。上个月,引起质疑的项目是mStable。

好消息是社区提高了警惕,项目团队也对批评做出了回应。尽管如此,过去几个月DeFi 代币发行的演变也凸显了一个事实,即该行业正朝着ICO的坏习惯倒退。

Meme文化与骗局

传统金融部门是现代经济中最保守的领域之一。然而,虽然DeFi试图取代它,至少要占据其一部分市场份额,但它似乎充满了Meme项目。

YAM是一个很好的例子,该项目的TVL在几天内就达到近6亿美元,然后几乎以同样快的速度回到了接近零的水平。

人们似乎不太关心这个项目做什么以及如何做。它只需要引人注意,它需要是DeFi,它需要是新的项目。the Degenerator和MEME代币的故事是当前市场吸引资本的一个有趣的例子。

由于每个人都急于进入市场,质量标准下降,注意力分散,散户可能成为受害者。用户不仅需要警惕项目中的代码漏洞,还需要对骗局保持谨慎。

好消息是社区是积极主动的,并且至少尝试解决其中的一些问题。例如,Fair Launch Capital希望为团队提供必要的财务资源来进行适当的审计。

监管仍是一个扼待解决的问题

随着代币价值的增长,关于监管机构对DeFi活跃的各种观点的讨论也越来越多。不容忽视的是它与之前的ICO有所相似,同时也有一些人指出DeFi行业自我监管的必要性。

让人感兴趣的是一点是,Aave获得电子货币机构许可证是是否会激励其他项目的申请,以及监管机构是否会以不同的方式来对待已获许可的项目和未获许可的项目。

奇怪的是,随着DeFi行业的蓬勃发展,美国证券交易委员会(SEC)宣布将放宽对私人资本市场投资的限制。尽管这似乎不会立即改变一切,但也确实产生了一种积极的情绪,即投资市场将变得更加开放。这对于加密行业来说可能是个好兆头。

潜力项目

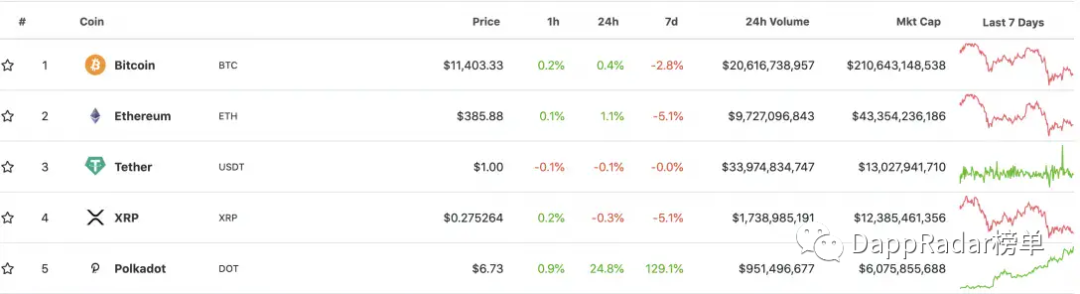

Polkadot(波卡)在发布之前是该领域最受期待的项目之一。目前它仍在活跃,并且似乎正在聚集一个充满活力的DeFi社区。该项目预计将出现越来越多的平行链,并且很可能具有互操作性,这也是波卡关键的吸引力之一。

它的DeFi生态系统已经拥有像Stafi、Acala和ChainX这样的项目,并且也看到Chainlink、Celer Network、Ocean Protocol(海洋协议)和0x协议这样的老牌项目正在寻求在它的基础上发展。

根据CoinGecko的数据,波卡一直在快速上涨,并且已经成为市值排名前五的项目。

主要的DeFi社区开始出现,以太坊显然是领导者,但Tendermint和现在的波卡已成为值得关注的竞争对手。

币安正在印度举行围绕去中心化金融(DeFi)的黑客马拉松比赛。此后,还将成立加速器项目。这可能会促进Tendermint的发展。

然而,随着波卡生态系统的引人注目,看到它成为DeFi领导者以太坊的挑战者之一也就不足为奇了。

TVL指标,价格和增长的关系

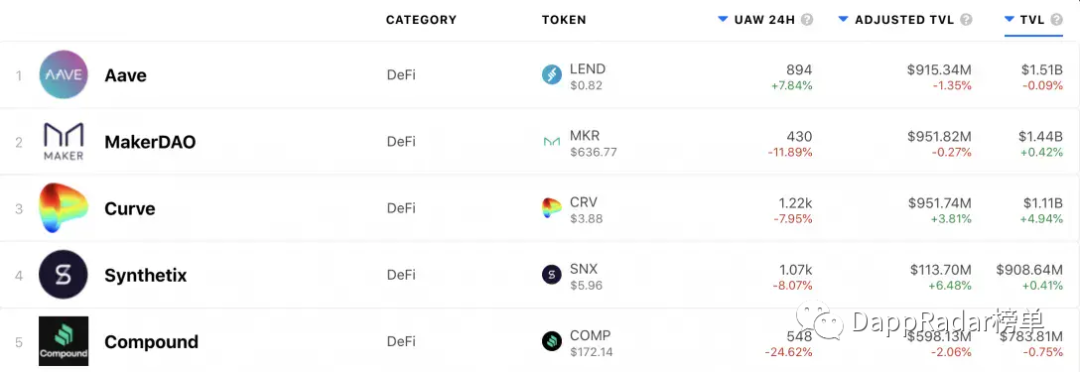

在过去的几周里,DappRadar深入研究了MakerDAO和Curve的TVL,以强调资产价格变化对TVL的影响。媒体上充斥着各种头条新闻,对外营造出这个生态系统正在快速增长的现状。

但是,如果不考虑价格上涨,情况就大不相同了。最近在DappRadar上发布的调整后的TVL显示了截至90天前价格锁定的指标,其差异令人震惊。

在调整前的TVL数据的前5个项目中,只有Curve的失真程度相对较低。对于其他项目来说,价格变化一直是TVL增长的关键因素,而对于Synthetix来说,价格上涨因素占到Synthetix TVL增长的80%以上。

这并不是说调整后的TVL指标没有增长,但它确实提出了一个问题,即实际增长是否被夸大了。项目正在筹集资金来开展新的项目,但是有真正的实际需求吗?

这里的关键可能是另一个关键指标AUW(活跃的独立钱包数)自本月中旬以来一直处于停滞状态。因此,尽管头条新闻可能暗示着新的牛市即将到来,但市场数据显示的结果还有待商榷。

加密艺术正在悄然兴起

当所有的注意力似乎都集中在DeFi上的时候,艺术品行业也展现出了一些生命力。艺术品行业正面临两大主流趋势:一是需要更具流动性的艺术品市场,二是数字化作为一种媒介和场所的出现。

数字艺术发展势头强劲,但需要解决其中的真实性和稀缺性问题。区块链可以帮助实现这一点。随着虚拟藏品数量的不断增加,加密行业应该会受到更多的关注。

为此,Somnium Space和Cryptovoxels正在寻求支持举办其虚拟世界中的“火人节”。

尽管高昂的燃料费阻碍了以太坊游戏的发展,但艺术品行业可能更适合在这种环境下继续发展。同样,鉴于该行业的高价值性质,在不远的将来,它开始与DeFi整合也不足为奇。

注:此处提供的信息仅供参考,不作投资建议。

2025巴菲特股东大会800字精华版及全文

来源:华尔街见闻投资界的年度盛会——伯克希尔-哈撒韦股东大会在5月2日拉开帷幕,北京时间2日周六晚9点进入大会股东问答环节。“股神”巴菲特再次全程参与,携他的CEO接班人——伯克希尔非保险业务的...

APY最高达9%,盘点20种收益型稳定币

作者:Mars_DeFi, 加密 KOL编译:Felix, PANews用户若想追求利润最大化,可以通过收益型稳定币将稳定币的价值最大化。收益型稳定币是指通过 DeFi 活动、衍生品策略或 R...

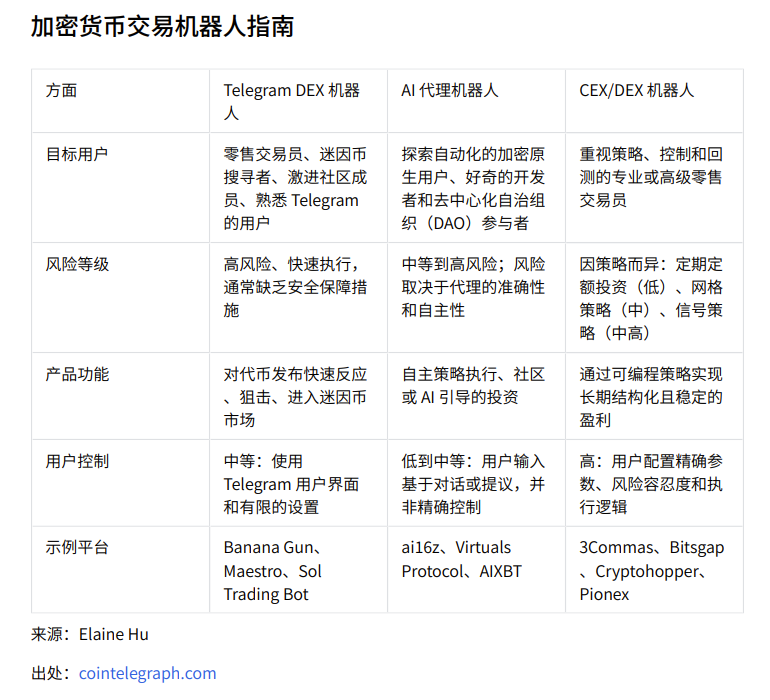

谁是牛熊通吃的交易利器?深度解析TG、AI代理与DEX/CEX交易机器人的胜负手

作者:ELAINE HU,Cointelegraph编译:Tim,PANews加密市场见证了自动化交易解决方案的大幅采用,交易机器人因其分析海量数据并以精准执行交易的能力而日益突出。本文深入剖析...