以太坊巨鲸在DeFi上到底赚了多少钱?

来自 | Hackermoon,编译 | PANews

以太坊“巨鲸”在去中心化金融领域里总是能获得巨额回报,因为他们可以将价值数百万美元的代币存入DeFi流动性池以赚取高额利息收益。但是,由于DeFi真实收益耕作收益计算并不透明、“农民”实际耕作所得的收入难以辨别,许多人并不知道这些“巨鲸”到底赚了多少钱。

实际上,加密货币衍生品交易所FTX创始人SBF很早就发现了这个问题,他曾在推特上提醒DeFi用户不要忘记如何计算“年利率”。不少人声称能在DeFi项目上获得高达1,000%的年收益率,但其实许多DeFi根本无法按年提供收益,不少收益耕作时间只有几天或几周,而且给予的耕作奖励也会随时间越变越小,因此我们只能用“预期收益”来评估DeFi项目回报。

为了深入了解以太坊“巨鲸”在DeFi领域里的投资回报,我们将在yearn.finance上选择三个典型案例。Yearn.finance是目前DeFi市场上最热门的收益耕作平台之一,人们将资金存入到yEarn Vault后就能在流动性池间转移资产来寻求最高收益回报。

yearn.finance平台上不同Vault的基础资产和投资回报策略各不相同,当前收益率较高的是yCRV Vault,用户可以耕作yCRV代币来获得回报和交易费(yCRV是基于DAI、USDC、USDT和TUSD的一篮子代币)。

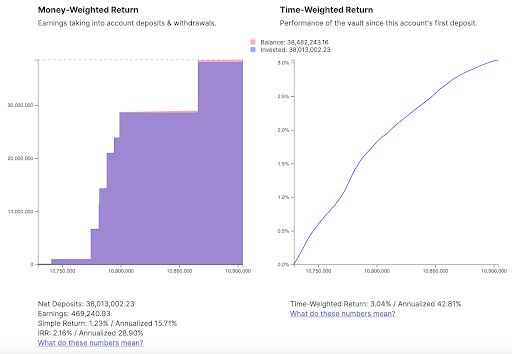

1、目前yCRV Vault最大的“巨鲸”拥有4060万美元资金,过去三周共获得了50万美元的回报。

yCRV Vault中最大的一条“巨鲸”一共投资3850万枚yCRV代币,相当于4060万美元(1 yCRV = 1.06美元)。如下图所示,x轴上展示了以太坊区块链上的区块编号,这条“巨鲸”最先于8月28日在区块高度10,750,000上进行投资,到目前为止共获得497,395美元回报。

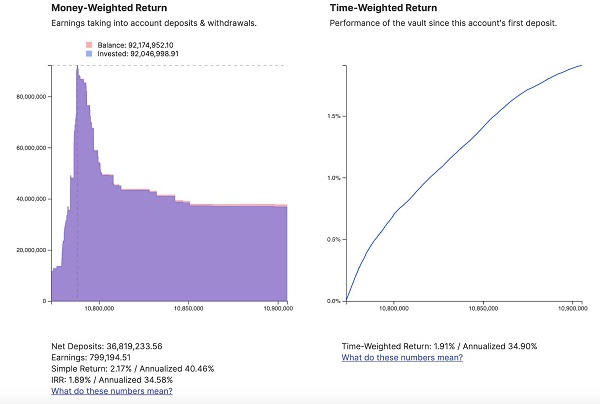

2、第二条“巨鲸”在yCRV Vault上投资超过9700万美元,过去三周赚取84.7万美元。

9月2日,这条“巨鲸”账户余额里拥有9200万枚yCRV代币(区块编号10,780,000),价值约为97,705,449美元。从8月28日以来累计获得了799,194.51 yCRV,价值约合847,145.64美元,投资回报率为2.17%(折算成年收益率为40.46%)。

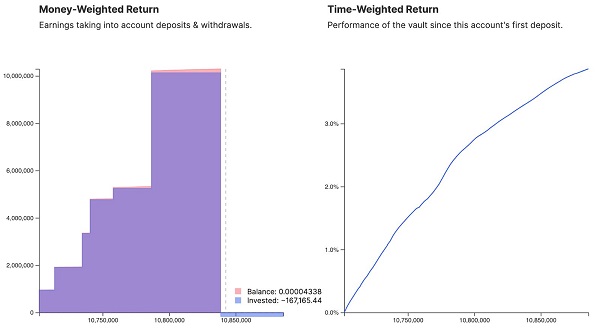

3、第三条“巨鲸”累计存入了1000万美元,三周后获得17.7万美元回报

这条“巨鲸”没累计存入1090万美元,然后于9月12日卖出(区块编号10,850,000),带回的回报为167,165 yCRV,约合177,194美元。

投资yVaults有哪些风险?

yVault唯一会导致亏钱的风险是基础资产失去价值,或是稳定币锚定汇率出现问题。

不过,yVault上的投资风险其实很小,甚至没有资金风险。即使Curve价格降到零、人们不会产生任何回报,他们也不会赔钱。

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...