区块链市场的「美林时钟」:如何把握周期性机会?

「美林时钟」是 2004 年由美林证券(Merrill Lynch)通过对超过 30 年的数据统计分析得出的资产配置模型,通过将资产轮动及行业策略与经济周期联系起来,指导经济周期不同阶段的资产配置。

区块链行业,从比特币诞生算起,存在不过 10 年,整个数字货币资产占金融资产的百分比也小的可怜,处于刚刚起步阶段,区块链的应用也没有非常明确的落地方向,整个行业一直处于摸索状态之中,而且也极易受到大经济周期影响,试图对细分中的细分在不同时间点给出资产配置建议似乎有些牵强,而且难以量化。此篇仅当做对过去几个小周期的一个价格和情绪的观察总结,希望能对大家之后的投资和创业方向有一些启发和帮助。

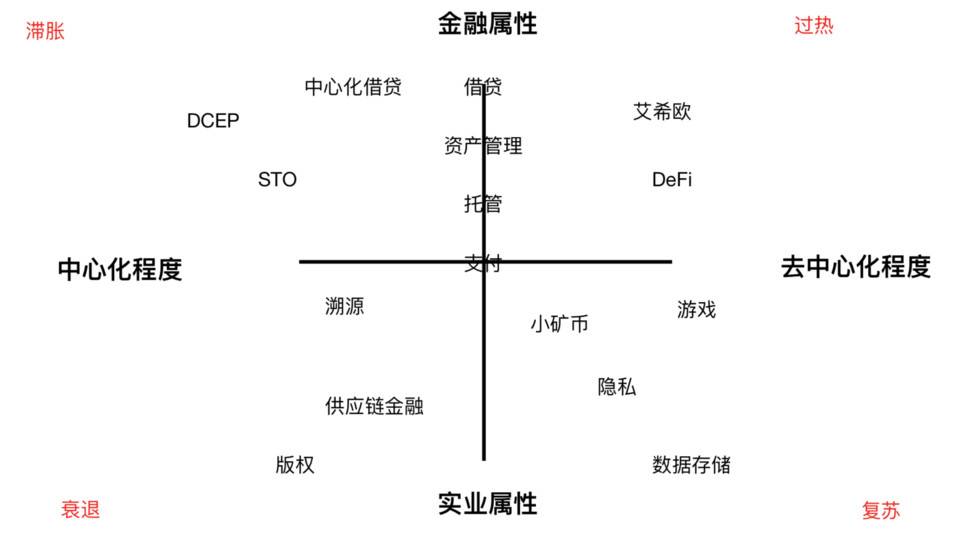

区块链的不同发展方向

区块链行业从诞生到为人所熟知的过程中,一直标榜为去中心化的资产,这一特性牢牢印在所有投资人和大众脑海里,但是在技术发展过程中,也衍生出了另外一条不同的方向,那就是把区块链做底层工具的中心化机构,这也成为当前一条主流的发展方向。

而在区块链能解决什么问题这个纵轴上,到底用区块链解决金融问题,还是更多与实体产业结合,也一直很难有定论,尤其是在中国的区块链界,包括各国政府对待区块链态度,很多时候也是在这个纵轴上摇摆。

这里举几个典型的,已经发生过的例子,因为行业发展的迅速,并不保证能囊括下一波来临时的实际使用场景。

-

去中心化程度高,金融属性:艾希欧(ICO)、DeFi,

-

中心化程度高,金融属性:STO、DCEP

-

去中心化程度高,实业属性 : 隐私(身份)、数据存储、游戏

-

中心化程度高,实业属性:溯源、版权、供应链金融

中心化程度为横轴,与实体经济或金融结合的方向为纵轴

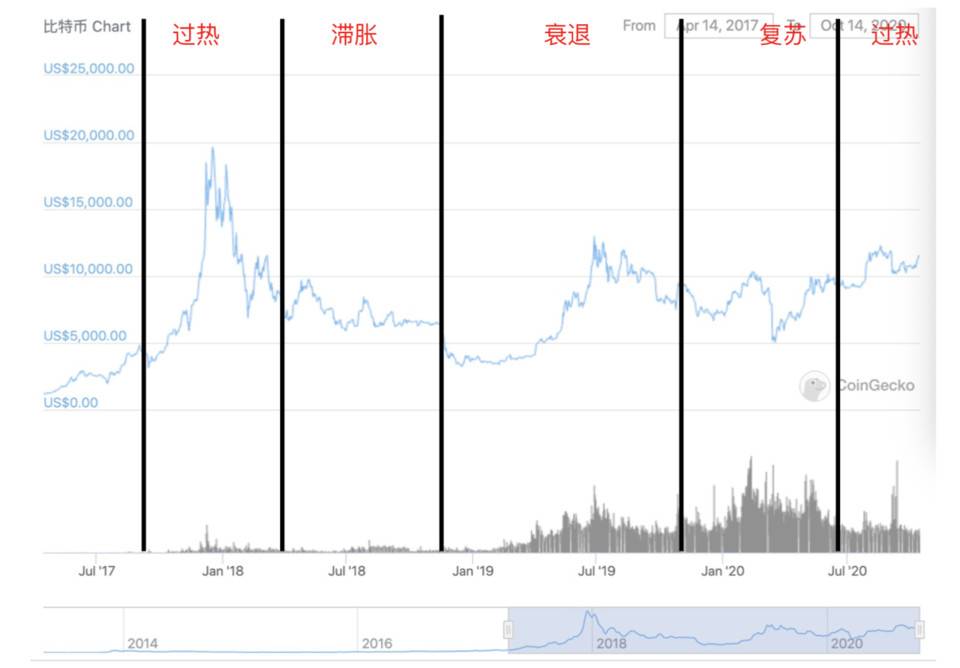

情绪、资金、监管主导下的市场转换

之所以会出现不同资产类别的收益波动,在现阶段,很大程度是由于情绪使然。当整个行业落地方向没有这么清晰,大家在寻找所谓「killer app」的阶段,情绪的起伏会很大程度上决定资产价格,所谓「价格即信仰,信仰即价格」。

当 13 年的比特币,17 年艾希欧和 20 年 DeFi 魔盒打开时,大家期盼的是一场对传统金融的全面颠覆,一个弱监管+全球性的金融市场,会很快进入泡沫阶段。可技术的发展并不以意志和价格为转移,当大家发现,99% 项目都是骗局都无法落地,99% 代币都没有价格支撑后,很容易会争相抽离资金,造成资产价格大跌。

每次大起大落都必然引来监管的重视,而在监管重视下的创业者,会更多把上一轮讲的故事,朝监管更容易接受的方向靠近,市场热点慢慢会转移到类似 STO 这样的方向。同时监管层和传统大企业也会从每一轮区块链发展中,找到跟自身战略目标一致的方向,比如央行间发行的数字货币。

中心化的金融应用落地因为强监管,整个过程会让企业大量消耗,初创公司很难真正挺过漫长的政策考核期,到达盈利阶段,这时很多更接地气的,把区块链当数据库用的,可以快速盈利的项目,则更被开发者接受,我们看到有大量公司成为「外包公司」,挺过所谓「区块链寒冬」。

当市场非常低迷,开发者和资金转化到中心化落地项目后,不管是资本还是开发者会发现创业面临很大挑战,一方面没有爆发性增长,也没有解决新的问题,于是热点开始转向去中心化的落地方向,创业者在有了 token 的支撑后,业务发展也会更快。在这个过程后,越来越多的项目进入发币周期,通过 token 的分配+技术落地,才开始更好解决问题。

随着发币的项目越来越多,而去中心化的、贴近实业项目的监管缺乏,又会逐渐给创业者一个正向信号,让市场投资者重新寻找新的去中心化的金融应用,再次推进入高峰,开始新的循环。

资产价格的切换和情绪的起伏,并不是水平对称运动的,我们很难把这个转移周期画成时钟,更多时候是成螺旋状,处于右上的时间短,爆发强,价格波动大,处于左下的阶段,时间长,价格波动小,相对收益更平稳。

选择合适的介入时机

那么该如何利用这种周期性?根据过往的经验,提前一个到两个象限介入,而当所有人都意识到周期来临时,择机退出。而千万不要在每个周期已经有明显趋势后加入,这样大概率会被套牢。

举个例子,对于我们现在所处的 DeFi 周期的明星项目来说,如果是去年年底或今年年初进入,并在这一轮市场伴随 sushi 等项目达到顶峰时退出,很大概率会有不错的收益。而当前阶段,提前锁定高收益的借贷和资管,收益一定好于当全部资金方都在寻找主流币种增值方案的下一个周期,再开始找团队配置。

此外,在当前阶段,过多投资早期私募项目,风险收益比也会比较差,很可能项目还没有上线,就进入新一轮熊市,需要等待下一个周期来解套。

当然创业公司有个比较奇怪现象,引领下一波浪潮的项目一般都在上一波牛市末期产生。最好的公司创业一般都是在一轮牛末,获得足够融资,通过技术产品发展,挺过漫长等待,占据更多市场份额,在市场再成熟时领跑。

寻找下一个圣杯

我们同时需要去探索,在这个过程中,真正的基础设施有哪些,有哪些可以穿越牛熊。从我们最上面图可知,当一个资产属性更难划分,在更多象限都出现的时候,就具有了穿越周期能力。

这里举几个已经慢慢成形的领域,在各个阶段都能听到他们的消息。比如支付(稳定币)、比特币、托管 & 钱包、数据、资产管理、借贷、挖矿等

这里首当其冲的是支付,尤其是稳定币的应用,作为连接这个行业和传统世界的基石,稳定币的发行是整个行业的 Gas,也是整个行业底层,可以说谁占据了更多稳定币的市场,谁就得到了整个行业的圣杯,只有信誉最高的公司才能发行出稳定币。除了美元的稳定币,后面会有越来越多的货币映射,包括 BTC 和其他资产在其他链上的映射。

托管 & 钱包:因为数字货币行业特殊性,没有托管和钱包行业对资产的安全保管,市场不可能发展起来,只有这个细分市场发展起来,才能大规模面对新用户和更多机构进入。

资产管理:通过交易手段,让资产保值增值,在所有阶段都有极高的需求,配套的量化团队,做市商,衍生品,交易所,不断帮市场提供流动性,让资产能更好的定价。

挖矿:挖矿相关产业在市场中也属于可以穿越牛熊的细分市场,相关的芯片,矿机,矿池以及金融服务等市场在大部分阶段都会有比较固定和明确的需求。

区块链能解决什么问题,对于创业者来讲,更像是在问人生的意义。人生的意义就是要去探索人生的意义,要问区块链到底能解决什么问题,正是需要创业者通过创业来解决的问题。创业者最大的风险是自己时间的投入,一定要做自己的优势与大势,热点相结合的事情,所谓顺势而为,乘势而上,才能抓住下一个风口。

原文标题:《区块链市场的板块轮动》

撰文:左常柏,Cobo VP,负责量化金融业务,原 TokenInsight 联合创始人