为什么以太坊比特币才刚刚开始

自11年前诞生以来,比特币的使用实例和叙事发生了重大变化,从点对点现金到匿名暗网货币再到数字黄金,只是其中的几个例子。在整个过程中,有一个核心部分可以说没有改变:比特币的去中心化金融方式。正如中本聪在最初的比特币白皮书介绍中提及的那样。

互联网上的商业几乎完全依赖金融机构充当可信赖的第三方来处理电子支付。虽然这一系统对大多数交易来说运作良好,但它仍受到信任型模式固有弱点的困扰。

白皮书进一步提出一个去中心化电子交易系统,介绍了区块链和工作证明的概念。尽管比特币自那之后取得了显著的进步,但作为一种去信任金融服务工具,它仍未能获得追捧。闪电网络的低采用率和不断增加的集中度明显地体现了这一点,根据苏黎世大学的一份研究报告2,10%的节点持有80%的质押比特币。类似地,比特币Omni层上的泰达币(USDT)交易和供应下降突显了在比特币区块链中进行金融服务的问题。这并不是贬低比特币(我个人认为比特币具有作为价值储存手段的巨大潜力),而是强调在目前的使用实例之外扩展其强大的去中心化和安全性的机会。

与此同时,以太坊和其他智能合约协议围绕可编程货币的概念发展了生态系统。受比特币的原始精神启发,一波新的去中心化服务将比特币对金融服务的瓦解进一步推进。由于以太坊是开源的且无需许可,使得一个去中心化应用生态系统能够在其上蓬勃发展。虽然去中心化金融这个术语相对来说较新,但我认为比特币引领着这个领域,如果没有比特币,这个领域也不可能产生。随着这些协议重塑金融,比特币在其中的角色具有在一种共生关系中成长的潜力,推动加密货币技术向前发展。

比特币的以太坊旅程从激励开始

由于比特币不能轻易地跨链移动,比特币的代币化版本可以在以太坊区块链使用。这些ERC-20代币与比特币的价格1:1挂钩,由等量的比特币提供支持。第一个被认可的比特币ERC-20代币是2019年1月发布的“包装比特币”Wrapped Bitcoin(wBTC)。包装比特币由一个类似于USDC的Circle的财团引领。虽然使用wBTC确实需要信任支持代币的托管人,但去信任的替代方案正在出现并迅速发展,如renBTC和tBTC。

尽管早在一年前就成立了,但在2020年初,wBTC的市值还不到500万美元。第一年的低采用率可能是由于缺乏集成和功能,因此没有提供相较于比特币的明显优势。随着去中心化金融协议集成了代币化的比特币ERC-20代币并在其上提供用户服务,这种情况开始改变。MakerDAO在5月份接受了wBTC作为DAI贷款的抵押品,这是以太坊比特币的一个突破,目前已有多个协议正在进行,以提供代币化比特币的金融服务。这些集成是互利的,因为它们增加了去中心化金融协议的流动性,同时锁定比特币供应。

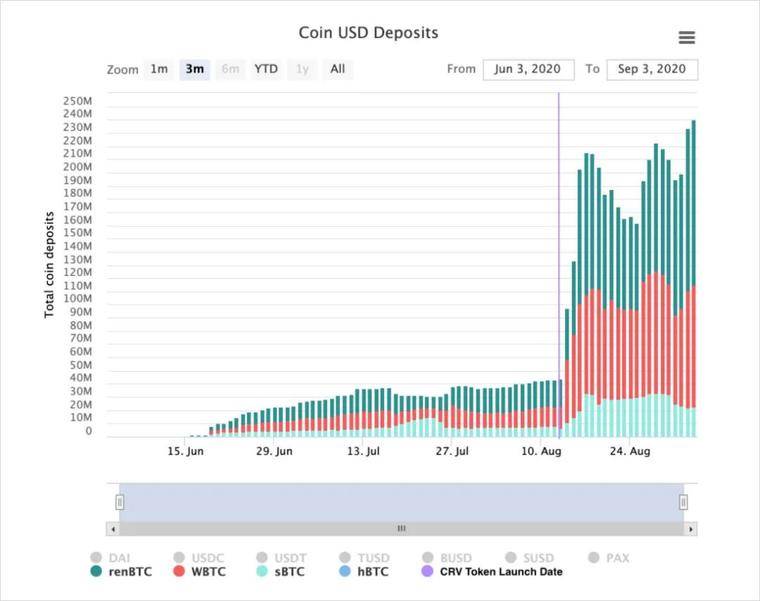

能够用比特币获得贷款推动了一些对wBTC的需求,能够在它之上赚取复利则点燃了它在过去几个月的抛物线式增长。尤其是sBTC/renBTC/wBTC Curve池驱动了大量的比特币到以太坊上,特别是在出乎意料的CRV代币发布3之后。四天之内,供应到Curve的比特币数量翻了两番,从4500万美元增至逾2亿美元。

来源:Curve.fi Stats4

考虑到代币化比特币存款的增长速度快于存入Curve的稳定币的增长速度,这一点尤其值得注意。由于这个原因以及其他类似的激励措施,锁定在以太坊上的代币化比特币金额达到了8亿美元,约占流通供应量的0.38%。

虽然Curve上代币化比特币超过50%的年收益率的可持续性还有待讨论,但协议已经成功地产生了一个正反馈循环。首先是用户提供流动性,寻求CRV流动性挖矿回报,从而增加锁定在Curve中的价值。通过这样做,CRV治理代币累积的潜在价值会增加,反过来又会激励更多的流动性供应。此外,从理论上讲,这推动了对收益率如此之高的资产的需求。因此,比特币应该也会受益,因为追求这些回报的投资者也会锁定他们的代币化比特币,降低其被卖出的可能性。

将代币化比特币扩展到鲸鱼和早期采用者之外

通过分析来自IntoTheBlock5的关键链上指标,我们可以确定代币化比特币的增长很大程度上是由鲸鱼和机构投资者驱动的。这反映在wBTC和renBTC持有者的人均余额分别达到了95000美元和217000美元。

考虑到用户在代币化他们的比特币并将其存去中心化金融协议时必须支付的高额Gas费用,大型玩家的采用可能并不令人惊讶。部分是由于这个原因,持有这些代币的地址总数并没有显著增加,持有wBTC和renBTC的地址分别只有4600个和750个。另一个潜在的原因是,除了早期采用者之外,普通的零售用户通常需要更长的时间来信任和学习如何使用这些产生收益的比特币替代品。

随着以太坊2.0的方法和去中心化金融协议开始集成2层解决方案6,Gas费用可能会降低,使用户能够代币化更少量的比特币。此外,像新的USDC“元交易”7功能(允许用户无需拥有以太币就可以转移ERC-20代币)这样的创新有望减少新用户的摩擦点。虽然尚不清楚这两者需要多长时间才能实施,但它们肯定会简化比特币进入以太坊的流程。

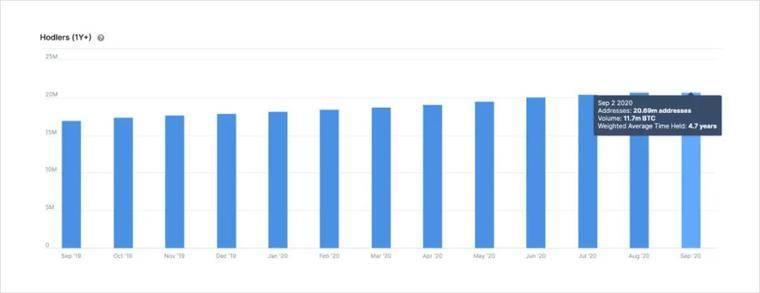

随着加密货币领域越来越多地将注意力转向高收益机会,我怀疑很大一部分比特币持有者将加入这一趋势。通过观察持有者指标,我们可以看到,2069万个地址在一年多的时间里总共持有1170万个比特币。由于生息去中心化金融和中心化金融解决方案仍相对较新,这些持有者中的大多数不太可能从其头寸中获利。

来源:IntoTheBlock's Bitcoin Ownership Metrics8

这表明,近三分之二的流通比特币持有者在一年多的时间里没有移动比特币。我预计,随着更多长期持有者被去中心化金融的高收益率所吸引,这一比例将会下降。当然,这些协议也会带来风险和学习曲线,所以我仍然可以预见,未来几年大多数比特币用户将会简单地持有。然而,随着比特币行业及其使用实例的发展,这可能会是一个多年的趋势。

对前方道路的最终思考

除了现有的去中心化金融协议,鉴于创新的快速发展,未来十年对代币化比特币的需求很可能来自尚不存在的项目。由于去中心化金融的无需许可性质,它将使协议更容易提供支持比特币ERC-20代币的金融服务。与此同时,使用以太坊比特币的风险可能在短期内增加,特别是如果我们继续看到协议部署在一夜之间吸引数百万资金的未审计智能合约。很遗憾,我倾向于相信迟早会有黑客攻击获取代币化比特币,这可能会让这一进程暂停至少几个月。

除了去中心化金融之外,我希望以太坊的其他部门也能拿出不同的回报方案来启动高速增长周期,就像我们目前正在经历的收益耕作一样。在这些方案中,代币化比特币应该成为一种潜在的激励机制,回报提供增值服务的用户,这些增值服务理想地为这些协议建立积极的反馈回路。如前所述,这是互惠互利的,将带来比特币需求,同时鼓励对以太坊协议的采用。

总的来说,自中本聪的最初白皮书诞生以来,比特币已经走了很长一段路,出现了很多以前难以想象的使用实例。由于去中心化金融成为以太坊比特币的驱动因素,我预计随着成本的降低和摩擦点的消除,这一趋势将会加速。由于以太坊率先成为这些协议建立的主要平台,我建议比特币社区接受它们,而不是坚持零和部落主义。毕竟,自比特币诞生以来,金融去中心化一直是一个关键目标。

附录链接

1. 原文链接:

https://insights.deribit.com/行业/why-bitcoin-on-ethereum-is-just-getting-started/?lang=zh-hans

2. 苏黎世大学的一份研究报告:

https://arxiv.org/pdf/2002.02819.pdf

3. 出乎意料的CRV代币发布:

https://decrypt.co/38708/anonymous-defi-user-deploys-curve-crv-token-early

4. Curve.fi Stats:

https://www.curve.fi/totaldeposits

5. IntoTheBlock:

https://app.intotheblock.com/

6. 集成2层解决方案:

https://defirate.com/dydx-starkware/

7. USDC“元交易”:

https://www.coindesk.com/gasless-update-usdc-centre-consortium

8. IntoTheBlock's Bitcoin Ownership Metrics:

https://app.intotheblock.com/coin/BTC/deep-dive?group=ownership&chart=all

作者