Cred破产的隐秘角落:曾做现金贷的联创挪用巨款,员工投入36年积蓄讨债无望

“千百年来,有几个生意模式一直没有变:菠菜、颜色与借贷。其中菠菜与颜色的长久依赖于对客户欲望的引诱, 而借贷的永续更多仰仗放贷机构的自我品性与极端压力测试 。“明星加密借贷商Cred近期申请破产后,社区中出现了这样的讨论。

这家坐拥3亿多美金信贷余额的加密借贷商,不乏知名机构的加持,丹华资本、FBG、BlockTower、DFund等基金以及Litecoin李启威、Techcrunch Founder Michael都曾是Libra Credit(Cred前身,下统称Cred)的投资机构,超过2500万美金的融资规模在行业中也分量不小。

它的轰然倒台,其中诚然有几分「312黑天鹅」之类事件影响下的不幸色彩,但无论是申请破产文件上高达1-5亿美元的欠债,还是高管公开斗争与诉诸法律的拔刀相向,抑或是各方信源指证的「内贼」争议。都不禁让人推想Cred作为一家「借贷商」,是否有不逾矩,不踩红线?它倒台背后的乱象是否是加密行业共存的问题,而作为用户的我们又应怎样选择?

高管利益纷争与欺诈挪用

Cred的创立,天生带有一定的光环。

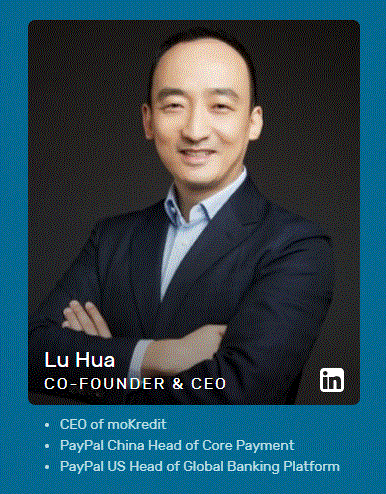

公开资料显示,两位联合创始人都出自PayPal,是早期的金融科技践行者。联合创始人兼CEO Daniel Schatt在PayPal有6年的从业经历,曾任职金融创新部门的经历,后来加入Stockpile股票交易公司担任首席商务,另一联创Lu Hua曾是Paypal中国核心业务负责人。两人在2017年成立了Cred的前身Libra Credit,并在2018年4月通过LBA代币进行了1CO。

「Paypal前重要职员」这样的名号帮助他们在尚显野莽的加密市场(2018年初)获得不少支持,大量融资也是在彼时获得。

开局良好,一切看似一番顺利,但水面下潜藏不少问题。

高管们的纷争是台面上Cred破产的原因。根据Cred 10月29日官方发出的声明,其在处理公司「特定资金」(specific assets)时遇到了一些欺诈,正在与执法部门就此事进行合作。而在官方发声的前几天,10月26日,Cred便解散了中文的社群。

从后来披露的破产文件来看,上述所谓特定资金,应该是指该公司前CIO(首席投资官)James Alexander着手处理的资金。据律动报道,今年3月,Cred曾试图建立一个名为Cred Capital的新公司,帮助安排债券发行并监管加密资产管理。

但随后不久,Daniel与James在公司的归属控制上发上了争执。前者认为James雇佣了一名不合格具有欺诈性的资产经理,给公司造成了巨大损失,并且试图将他自己设立为Cred Capital的唯一董事,且拒绝归还公司所有的「价值300万美元BTC」。

James方面则对法院声称,Cred Capital 本来就是一家独立公司,他本人应当是该公司的唯一董事,而Daniel等人的行动无疑是想要发动「公司政变」。

双方各执一词,高管纷争、诉诸法律是当前Cred台面上对外呈现的状态,而Daniel则似乎试图将公司无奈破产的原因归咎到James及其「挪用不还的资金」上——但几百万美元的争议款项相较高达数亿美元的欠款,无疑是杯水车薪。

那究竟是什么引发了Cred的陨落呢?一位名为Daniyal Inamullah的Cred前职员呈现了更为内幕的信息。

联合创始人挪用资金堵另一项目窟窿?

Cred的突发事件在英文世界引发了不小的关注度,据Cred前资本市场负责人(Head of Capital Market)Daniyal Inamullah向Cryptobreifing透露,Cred事件的关键在于联创Lu Hua与Cred间一些瓜葛。

据多个信源透露,Lu Hua虽身系Cred高管,但其实是在逐渐远离该公司领导层,他在外边建立了一个与Cred类似的公司「moKredit」,其定位是「为在线游戏发行网站与玩家间提供基于信用的支付方式」,帮助玩家实现“先玩后付”的借贷业务。而从领英信息来看,有多位职员先后或同时在moKredit与Libra Credit工作。而如今,Lu Hua的领英信息却未能查到,或许是已经被其删除。

Cred为了助推自身业务增长以及帮助Lu Hua,前后共向「moCredit」贷出超3900万美金,相关款项为Cred创造15%-24%的年化利息收益。

天眼查信息显示,注册在香港的moKredit公司在大陆全资控股摩趣(上海)信息技术有限公司,Lu Hua担任董事长兼总经理,而源码资本的创始合伙人曹毅担任董事。而Lu Hua还曾在担任上海佰晟通信科技有限公司的董事,并与曹毅在2016年2月份共同卸任董事职务。

百度百科显示,上海佰晟在国内推出的产品mo9先玩后付还获得了红杉资本、德国贝塔斯曼基金数千万美元的投资。而旗下还有另一款名为mo9信用钱包的现金贷产品,目前这些产品均已下线。网络上还有大量关于mo9信用钱包放款和催收的信息,并有在mo9信用钱包吧中的讨论帖称,在2018年8月7日已经暂停放款。

从2017年12月国内便开启了对现金贷的严厉监管打击,这意味着Lu Hua却在先后从事了现金贷和1CO两项禁止的业务。而mo9现金钱包暂停业务后,是否又私下开启新的现金贷项目我们并未能从公开资料中查到。

而根据Cred向法庭提供的破产文件,由于3月份新冠疫情肆虐导致的资本市场「连锁崩溃」,其现金流一度捉襟见肘,危难之际,Lu Hua又以个人名义向Cred施以援手,借贷300BTC给到对方。

吊诡的事情正是发生在这两间公司你来我往的拆借中。一方面,相关的拆借信息鲜有文字材料可供查阅,另一方面,根据Cred部分前员工集体向Cryptobreifing披露,在经历极端市场打压现金流以及Lu Hua私人支援300BTC贷款后,关于前述的3900多万美金如何继续偿还、以怎样的利率偿还等问题,却没有了后续的方案。而Cred却在向特拉华州法庭提交的文件中声称,存在一个「重新协商的还款方案」(「renegotiated schedule」)。

前述员工还补充了更多细节:Cred并未尝试去追讨那笔资金(recoup on these funds),而Cred投资委员会的相关诉求也均被CEO Daniel驳回。

至此,我们可以确定,Cred的高管们间无论分合,事实上存在着资金拆借却不追讨的现象。从Cred的业务模式来讲,他们依靠客户质押BTC、ETH、XRP等数字资产来放贷收息进而为公司创收,但无论是其向法庭提交的法律文件,还是从事后一众职员及其他信源透露的情况来看,Cred难逃「偷偷挪用客户资产」的嫌疑。

除了Cred其他CeFi值得信任吗?

与众多P2P网贷平台在中国内地被清退、关停时的场景类似,Cred的倒塌伴随着不少「人间惨剧」。据报道,许多Cred前员工将自己和亲人的资金都投入平台中,有人甚至在其中损失了36年的积蓄,Telegram上更是聚集了超过400名受损客户分享他们的悲惨遭遇。

那么如今已经提起破产申请的Cred可能面临怎样的处理方案呢?

根据特拉华州法庭方面的公告,Cred破产申请的相关听证会已经在美东时间11月10日15时召开,目前Cred方面寻求在《破产法》下第11章适用,这意味着它可以「重组」并正常运营,尚存一线可能性能调动其一些固有优势资源腾挪还债,或许是对客户们最优质的选择。

但是考虑到Cred内部纠缠不清的财务状况,以及至高可能5亿美金的债务,它的申请也有可能被驳回,而被判为适用于相关法律的第7章,这意味着它要进入「破产清算」(liquidation bankruuptcy)阶段。

届时,Cred不得不停止所有运营,并由法庭指定「受信方」清算Cred的资产,并用其偿还客户资产。这种情况下,客户的资产会被按照一定的优先级偿还,这意味着如果清算后的资产不多,那一些客户的资产就可能无法被偿还。这对于那些「不那么重要的」债权人而言,他们的财产权可能就无法被保障。

从整个加密行业来看,CeFi中借贷的发展是迅猛且成规模的,Cred的竞争对手数量可观,如BlockFi、Crypto.com、Nexo、Celsius、贝宝、Genesis Block,他们的在贷余额一般在几亿美金至几十亿美金不等,例如Celsius在11月10日公布其管理的加密资产已超过22亿美元。

这在加密行业内已然是不小的数额,这些贷款的另一端可能是行业内举足轻重的矿工、交易员、交易所或者做市商,再往下一层是一众普通的「币圈投资者」——他们的资金是怎样被托管的,有没有被挪用呢,拆借后是怎样归还的呢,甚至,这其中是否存在循环借贷这样的高危操作呢......这些我们都不得而知。

Cred的倒塌是一面镜子,时刻在提醒着所有投资者这个行业仍然存在着诸多危机与地雷,透明、可审查以及自主应该是每一位普通投资者的资产处置追求。

今年持续火热的流动性挖矿率先帮圈内用户掀去了DeFi的神秘面纱,在Cred机构暴雷、CeFi发展受阻的当下,虽然挖矿热潮退去,但相信DeFi展现的无许可、公开可见与自由可控的魅力更值得我们思考,品鉴与施行。

参考资料:

1、《高管深陷法律纠纷、公司债台高筑,曾坐拥3亿美元贷款资本的Cred怎么了?|律动》

2、《Behind the Shroud of Cred’s Tragic Bankruptcy|CryptoBriefing》

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...