比特币离“数字黄金”还差一次终极考验

10月份,比特币价格下跌4%,自8月份以来连续3个月出现亏损。

再看看传统金融市场。对华尔街而言,10月份也是自2008年金融危机以来最糟糕的一个月了——纳斯达克指数下跌9.2%,道琼斯工业指数下跌6.9%,标准普尔500指数下跌5.1%。科技股和新兴市场等风险较高的市场均受到重创。

如此一对比,比特币这4%的跌幅似乎还算温和。近期,比特币价格相对稳定,这与过去的极端波动性形成巨大反差,使其在华尔街的焦虑氛围中获得了一些关注。

是否存在避险买盘

去年疯狂的加密货币泡沫给人们的印象是:比特币和所有其它加密货币属于高度投机类资产。因此,如果世界市场开始厌恶风险,正如上个月那样,人们很可能会把比特币与其它高风险资产一起出清,兑换成美元避险。

然而,整个10月份以来,比特币价格一直保持着相对稳定。按照业内标准,由于价格波动太小,这属于典型的“无聊时刻”。

于是,有人可能会得出一个结论:比特币正在吸引避险买盘。人们正在寻求一种稳定但是流动性很强的资产来对冲风险,并且这种资产还需要免受金融政治危机的影响。这个想法的基础是:比特币开始被定位为一种新型的与传统金融无关联的储备资产,也就是数字时代的“数字黄金”。

但事实是,目前比特币价格几乎没有这种避险买盘。上个月的交易量并未明显飙升,只是在后泡沫时期的低基数上出现极其缓慢的增长。

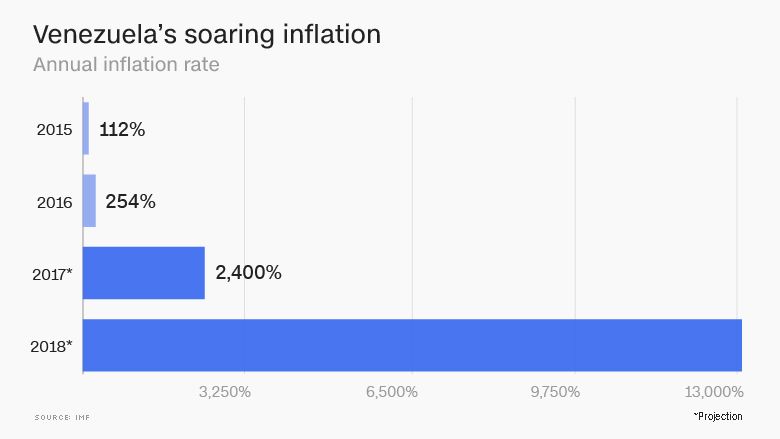

虽然肯定会有一些新的群体将资产转移到比特币上,特别是像委内瑞拉这样的地方,但现在还没有出现一大批人突然将比特币作为政治和经济动荡对冲手段的潮流。

(图)委内瑞拉的通货膨胀率

投资社区性质变化

为什么比特币这个以极端波动性著称的资产能够在10月份保持相对平静呢?

寻找答案的方法之一是去分析比特币投资社区的性质变化。通常来说,比特币投资者分两种:短期投机者和长期买入持有者(Hodler)。

去年12月份将比特币价格推高到将近2万美元以上的投机者已经基本离场了,而Hodler则是长期投资者,是比特币真正的信徒。即便这种动荡导致以美元为基础的财富处于危险之中,这些人也并不是很关心世界市场的动荡,他们甚至不以美元为单位来评估风险。

这就是比特币需要经历的真正考验:这些剩余的Hodler社区可能将接受一次至关重要的抗压测试。

假如经济危机升级

如果像许多人预测的那样,经济危机大规模升级,将会如何?

当金融危机演变为全面爆发的经济灾难时,这些比特币的死忠是否能坚持抵制清算其比特币资产呢?

这个问题的答案可能取决于比特币信仰者在现实世界中的经济概况。假如他们中的大多数人都是接受比特币支付的开发商或企业家,而且其支出也主要面向同样接受比特币支付的商品和服务,那么他们就有可能在加密货币经济中长期生存,也就会继续长期持有比特币。

如果这种情况能够持续下去,将给比特币带来强大的稳定性。在经济混乱的情况下,比特币的这种韧性对外界来说将极具诱惑,很可能会吸引新一轮的投资者参与其中——不是那些天天喊着“to the moon”的短期投机者,而是将比特币看作是有价值的数字经济对冲资产的长期投资者。

加密货币批评者倾向于用美元计算盈亏的眼光来看待这个社区的每一个行动。实际上,生活在以加密货币为主导的经济中的群体远比这些批评者想象中庞大。尽管如此,很难说这个群体是否强大到足以抵消如下情形:假设其他的比特币持有者们遇到像2008年那样严重的经济危机,中断了其法币收入来源,并使他们被迫卖出比特币资产,HODL社区是否能够不为所动?

机构入场的两面性

使事情变得更加复杂的是,许多新交易所,托管服务和交易平台正在持续涌现,这将吸引更多大型机构进场。未来一年,可能会有相当数量的华尔街资金流入比特币市场。

那些希望将加密资产转化为美元财富的比特币投机者往往会将此看作是一个积极的信号,并预期资金涌入推高价格。虽然这种情况可能在短期内发生,但别忘记去年芝加哥商品交易所和芝加哥期权交易所推出比特币期货合约现金结算之后引发的后果(卖空比特币),这些专业解决方案能引发上涨,也能引发相应的下跌。

这些新的制度工具为传统金融行业的庞然大物们提供了更大的进入空间,同时也给了他们抽空资金的离场通道。从利益角度出发,对冲基金是肯定不会对“佛系持币”这种行为感兴趣的。

换句话说,机构资金大量流入之后,价格稳定性很可能将难以为继。因此,由此而引发的巨大价格波动也可能会成为比特币证明自己作为价值存储的又一次严峻考验。