比特币都起飞了,你的币却还在“裸奔”?别牛市来了,币没了!

近段时间以来,比特币的强势上涨、DeFi的繁荣直接导致链上活动陡增,中心化平台频繁出事也让不少人想把加密资产从中提了出来。在种种因素的叠加效应下,现在加密资产钱包的用户数和使用频率都非常高,然而你以为这样就万无一失了吗?并没有!

据慢雾区提供的区块链被黑档案库中,不完全统计因钱包导致的损失超过70亿美金,其中有过半是在2020年发生的,其中不乏一些交易平台、知名项目的钱包被黑,大都是“热钱包”被黑。最令人记忆深刻的是2019年,ALOG的CTO使用的热钱包被黑损失1200万美元,作为知名项目的的CTO、“技术大牛”尚且不能保障钱包安全,我们普通人又该怎么办呢?

01 为什么出事的总是热钱包?

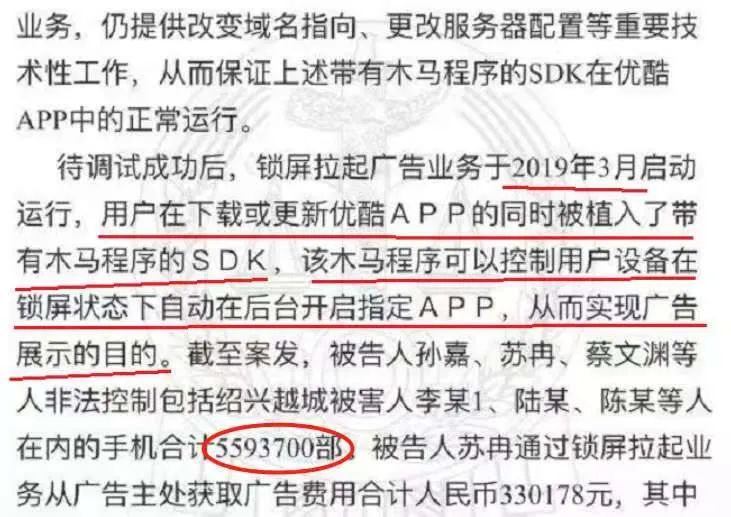

10月15日,浙江省绍兴市越城区人民法院审理了孙某等利用木马病毒非法控制计算机信息系统一案,并于10月19日公开了判决书。判决书显示:559万知名APP用户手机被植入木马,锁屏状态下自动偷偷点广告。试想,如果木马不是操作点广告而是进行更敏感的操作……

其实大部分加密资产热钱包被盗事件,和我们日常在新闻里经常听到的谁谁的支付宝、微信钱包、银行APP中的资金被盗实际上原理是一样的。我们的移动设备7X24小时不间断的连接着互联网,热钱包运行的环境是非常复杂的,日常生活中还会安装大量的APP,而这些APP但凡其中一个出问题,都可能随时监听我们的设备。在黑客面前,这些被黑的设备中的“加密资产”几乎等同于“裸奔”!

黑客之所以这么喜欢攻击“热钱包”,其实相对于中心化的钱包,支付宝、银行来说,它们已经有了针对性的重重安全防备,系统很容易识别非本人操作,而且中心化金融机构的资金流动受到监管,黑客要拿出来难度很高不说,对黑客来说被抓住的风险也很高。去中心化的钱包,就不同了,私钥由个人保管,黑客只需要攻击或者劫持某些网络服务进行批量钓鱼,拿到个人设备上的私钥、助记词等一些简单的数据,就能够在任何地方进行转移,目前大多数黑客盗币都没有抓到人,就是这个原因。因此热钱包或者说用户存在移动设备上的备份私钥等成为黑客攻击的绝佳目标。

02 是时候用硬件钱包了!但该怎么选?

私钥存储永久不联网,而且还能方便转账和使用的冷钱包,就是硬件钱包了,它通过蓝牙、二维码把签名加密过的信息传递给联网设备并发送出去的原理来保障绝对的安全性,想必大多数人都了解过。但由于市场上的硬件钱包类型确实琳琅满目,各种功能都有,不同品牌的钱包价格差异也不小,一时间也很难抉择。

白话区块链团队从自身小伙伴有在使用的硬件钱包以及市场上销量、好评均不错的钱包中,按照品牌知名度、性价比、安全性等维度优选出了比特派和SafePal两个品牌,下表分别列出了它们的主要亮点:

如上表,比特派和SafePal二者品牌背景都比较可靠,功能、支持资产类别、价格上均各有千秋,大家可以根据各自需求选择。

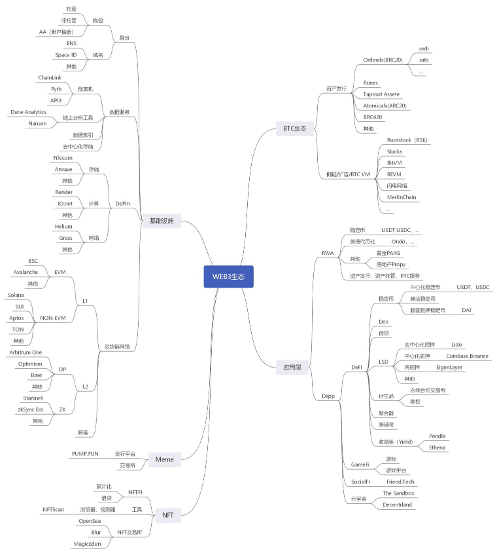

从比特币生态到RWA赛道,Web3生态全景分析

一、BTC生态简介比特币生态以资产发行协议和扩展方案为核心,形成多元化竞争格局。资产发行领域,BRC20凭借先发优势占据主导,但面临粉尘攻击和高Gas费问题;Runes通过UTXO模型革新解决技...

从币安Alpha到Gate.io MemeBox,谁能捕捉下一个100x?

原文来源:Cointelegraph 中文当加密市场持续在牛熊之间震荡徘徊,链上数据与链上机会正迅速成为加密投资者的核心关注焦点。区别于中心化交易所(CEX)成熟但趋于缓慢的上币机制,链上的“开放...

VC币跌去95%,加密资本开始拥抱二级与AI叙事

一级投资举步维艰,二级市场迎来专业玩家。撰文:Wenser,Odaily 星球日报上周末,ABCDE 联创杜均正式发文宣布「ABCDE Capital 已停止新项目投资并中止二期基金募资计划」。...