执行价格10万美元一枚的比特币期权,意味着什么?

前言

执行价$100,000的期权合约看似荒谬,但实际并非如此。对于该合约买卖双方而言,均可通过特定策略,实现盈利与风险控制。

Deribit 于2020年12月17日推出了2021年9月24日交割,执行价高达 $100,000 的看涨期权。截止到12月21日,也就是上线5天后,累计交易量已达25.3万美元,其中最大单笔交易的交易额达到81.6张合约(约8.06万美元)。

这最大的单笔交易意味着:交易的买方花了约8万美元,购买了在2021年9月24日能够以单价10万美元购买81.6个比特币的 权利 。当然这个买方也可以在中间把这个权利卖掉,或者在未来选择放弃该权利。

交割价格如此之高的期权合约被称为“深度虚值期权(Out-of-the-money)”,一般而言,交易这种合约并不是理性投资者的选择。但 TokenInsight 对该合约的相关要素和交易记录进行了分析,发现:

· 低于5张的小额交易占据成交主流,但大额交易贡献了绝大部分交易量;

· $100,000合约受市场欢迎程度尚可,高于多款同期交割合约;

· 理论上,购买该合约的大多数投资者可以获得收益,且损失有限。

截至12月21日12:00(UTC+8),已有61笔交易成交,总交易量达25.3万美元,最大单笔交易额达81.6张合约(约8.06万美元)

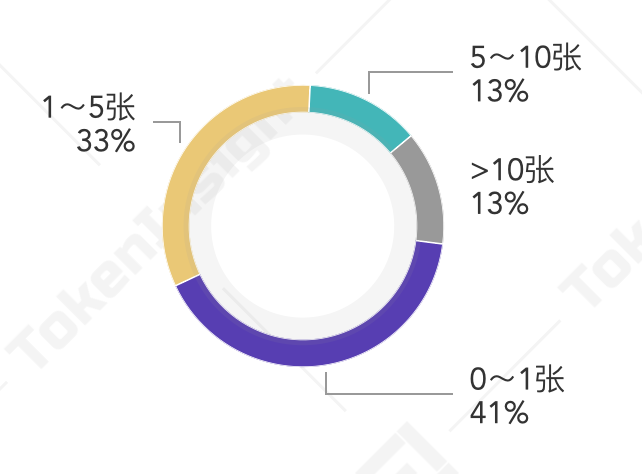

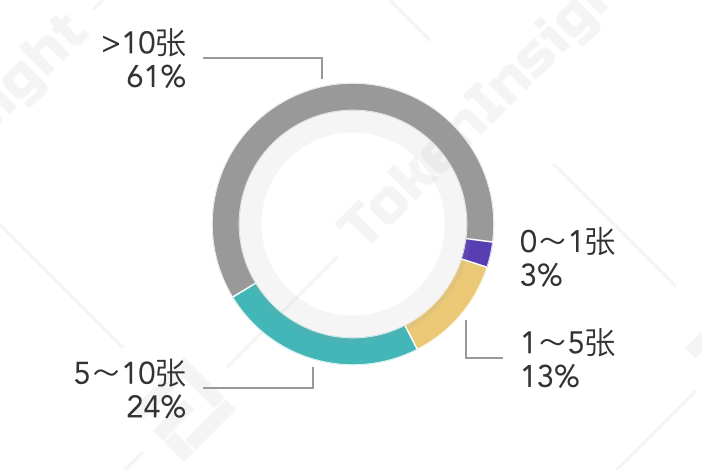

下图展示了$100,000看涨期权推出后的交易分档位对比。根据Deribit的合约张数计算方法(可以为小数,0.1张起算),TokenInsight将每笔交易划分为四档:0~1张,1~5张,5~10张,大于10张,对其进行统计分析。目前,低于5张的交易占据主流,占据总成交笔数的74%;大于10张的交易仅8笔,但该档位的交易量则占据了总交易量的60.73%;而如果将5张以上定义为大额交易,则大额交易占据总交易量的百分比高达85%。

$100,000合约交易笔数按档位分布比例,来源:TokenInsight

$100,000合约交易量按档位分布比例,来源:TokenInsight

截至12月21日12:00(UTC+8),最大的一笔订单发生在北京时间12月20日午夜,单笔交易量为81.6张,合约期权费总额折合 BTC 现价超8万美元,面值达196万美元左右;而未平仓量也达到192.5BTC,约合461万美元。

值得注意的是,目前成交的所有交易记录均为看涨期权,无看跌期权。

目前该合约价格相对便宜:相较于同样在9月24日结算的其他合约,该合约的卖价为0.043BTC,要价为0.041BTC,综合价格在1100美元左右/张,而$32,000执行价的合约价格已经超过5600美元/张。

从同一时间到期的一系列交割合约产品看,$100,000执行价合约的受欢迎程度并不低。以未平仓量作为指标,可以发现目前该合约的未平仓量排在第八位,高于$48,000、$64,000等执行价的合约。

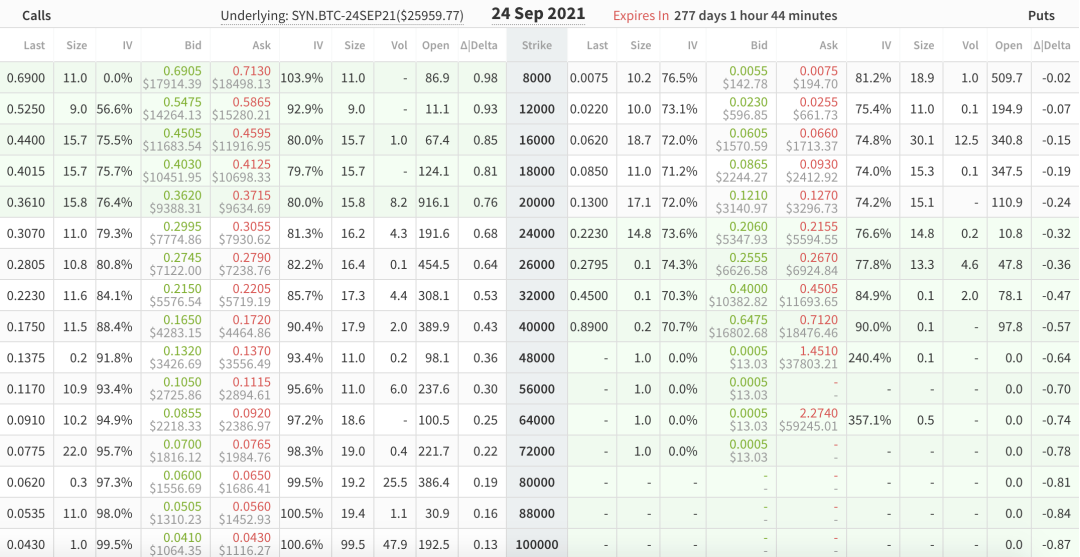

Deribit9月24日到期合约买卖价格对比(截至12月21日14:00,UTC+8),来源:deribit.com

显然,执行价达到$48,000的可能性要远高于达到$100,000的可能性,而$100,000合约的投资价值,显然不止是合约到期溢价收益那么简单。

TokenInsight采访了Deribit亚洲商务负责人Lin。

相较于传统市场,在数字资产市场虚值看涨期权成交比例较大,这也是数字资产市场的一大特点。这意味着市场上活跃着非常多看多中长期的投机者。

深虚值看涨期权对于做市商和平台的压力较大。一方面,因为期权看涨,对卖方而言风险无限。另一方面,由于深虚值期权的流动性不佳,如果出现兑付,需要交易所使用保险基金止损。因此,某种程度上,投机者可以通过与做市商和交易所的博弈获取收益,而损失有限,这无疑激发了投机者的积极性,而最近的比特币牛市更加刺激了投机者。

数字资产交易所风控水平较高,可以在出售深虚值期权的同时,维持合理保证金水平。

Lin,Deribit 亚洲商务负责人

合约要素分析:如何通过$100,000执行价的合约获得收益?

目前,该合约的隐含波动率(Implied Volatility,可用于衡量期权未来的风险)已经达到100.6%,风险极高,按照传统的投资策略而言,似乎并不适合投资。

但如果考虑到期权的定义,结合现货来看,就是另一回事了。

对于合约卖方而言,考虑到比特币现货价格目前已超过20,000美元,且价格在持续波动中,但市场情绪是积极的:大多数投资者都相信比特币会继续上涨。

那么,卖出一张执行价$100,000的看涨期权,同时持有现货,将现货与期权组合在一起时,是一桩 近乎“稳赚不赔” 的交易:

· 假如比特币价格上涨至10万美元,而目前持有的现货仅为2万美元左右,卖方获得的收益为期权费+($100,000-现价),不考虑通胀折现等外部条件的情况下,卖方依旧能获得足够收益;

· 假如比特币价格并未达到10万美元,合约买方选择不行权,则合约卖方获得期权费,如比特币价格未低于合约成交时当期现货价格,则合约卖方获得收益为期权费+(交割时比特币价格-合约成交时比特币价格),卖方依旧可以获取超额收益;

· 即使出现熊市,比特币价格下跌,合约买方选择不行权,则合约卖方依旧可以获得期权费,用于弥补损失,而只要期权费大于比特币现货价差,则依旧可以实现收益保护。

而对于合约买方而言,自然也有相应的盈利策略。

· 从技术角度看,目前$100,000合约的执行价远高于现货价,这种情况被称为 “深度虚值期权(Out-of-the-money)” ,这种情况下,合约的价值完全来自于时间价值。而该合约的Greeks值(希腊值,可用于判断合约随时间变化的风险与合约价值)则是Deribit所有合约产品中最低的,这意味着合约的时间价值很高,且以Greeks值衡量的风险相对较低。

由于欧式期权的价格在前期随着时间变化不断增加,因此,对于买家而言,可以选择买入合约后持有一段时间,待合约价格上升后卖出,获取价差收益。而即使亏损,由于目前期权的价格极低,仅为1100美元/张,因此现在买入的亏损也在投资者可接受范围内,如果先前投资者同时 买入看跌期权 (Long Put,指购买者支付期权费,获得以特定价格向期权出售者卖出一定数量的某种特定商品的权利),则这些损失甚至可以被对冲。

此外,考虑到期权可通过杠杆进行交易,买卖双方亦可灵活运用杠杆,在合适的时机将合约收益放大。

总之,对于买卖双方而言,在牛市下,大部分投资者都是盈利的;即使亏损,亏损也相对有限,而跟潜在的获利机会相比,这些亏损根本不算什么。

在期权市场,不论是产品的设计者还是交易者,只要熟悉机制,发挥好期权作为风控工具的作用,便可通过自身策略,通过期权产品与其他投资产品的组合实现盈利,抑或是控制损失。

$100,000 options, it's not a gamble, but wise men's investment.

风险提示

防范各类金融平台打着“区块链”和“虚拟货币”等旗号的非法集资活动,TokenInsight将严格遵守国家法律和监管规定,坚决抵制利用区块链进行非法集资、网络传销、1C0及各种变种、传播不良信息等各类违法行为。

如发现内容含敏感信息,请后台联系我们,我们会及时处理。