干翻瑞波之后 美国铁拳的下一个目标会是谁?

最近几周,比特币、以太坊的价格一路突飞猛进(当然目前正在回调中?),但美国监管机构SEC对币圈却是频频发枪。

12月22日,SEC起诉瑞波,认为XRP是未登记的证券。XRP因此一路暴跌60%,给投资者带来了巨大损失。

12月28日,SEC又指控加密货币对冲基金Virgil Capital涉嫌欺诈,并且直接下达了资产冻结令。

1月5日,加密投资机构Cinneamhain Ventures的合伙人在推特上罗列了老长一堆证据,称波场可能正在被SEC调查。

在干翻瑞波之后,SEC的下一个目标又会是谁?

波场?波卡?USDT?LINK?

这篇文章我们就来好好分析一下。

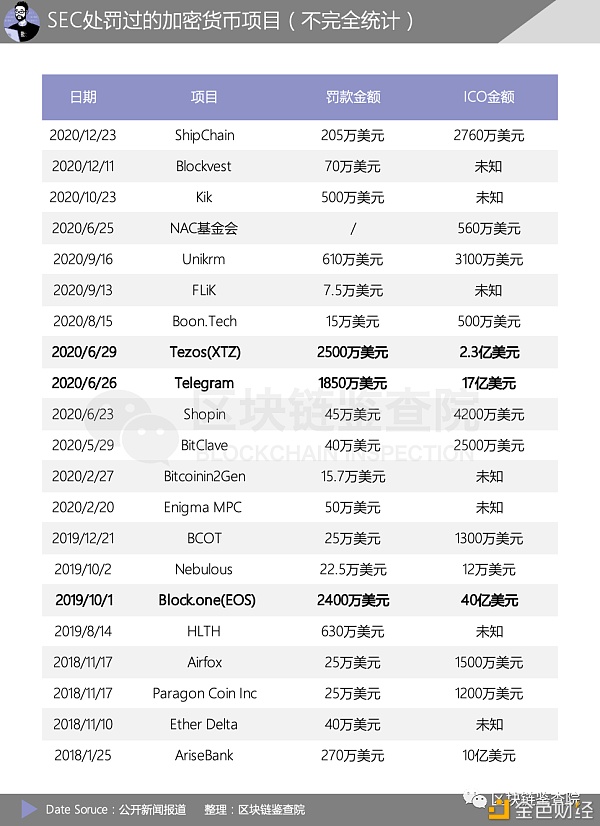

过去哪些项目“得罪”过SEC

瑞波币的暴跌,让大家意识到了SEC的威力。

但其实瑞波并不是第一个“得罪”SEC的加密货币项目。

2018年至2020年,SEC至少对21个加密货币项目进行了指控并处罚。 而从时间线来看,SEC在2020年开出的“罚单”尤其之多。

SEC(证券交易委员会)是美国监管加密货币的主力机构,它的执法依据主要是 《证券法》。

简单来说, 在美国ICO一直被定性为证券,所以它必须按照证券法的要求进行注册。

比如这次SEC指控瑞波,就是认为瑞波进行了13亿美元的未经注册的证券出售。

而“得罪”SEC的后果又是什么呢?从过往案例来看,主要是两种结果:

项目叫停:全额返还融资,并罚款

最典型的就是 Telegram 。

2019年 Telegram 靠着不到200人的私募,融了十几亿,并计划在10月底发行代币Gram。谁知SEC抢先一步,在10月12日就把 Telegram 给告了。

最终Telegram同意向投资者返还12亿美元,并支付1850万美元的罚款。

项目继续运行:罚款和解

比如大家相对熟悉的EOS和XTZ两个案子。

他们都曾被SEC指控是未经注册的证券,但最终都“花和解金买平安”,分别缴纳了2400万和2500万美金的罚款。

瑞波的属性和这两个加密货币类似,所以这次大概率还是会以“交点罚款”来了结,整体被端掉的可能性不大。

SEC“搞”项目的标准是什么?

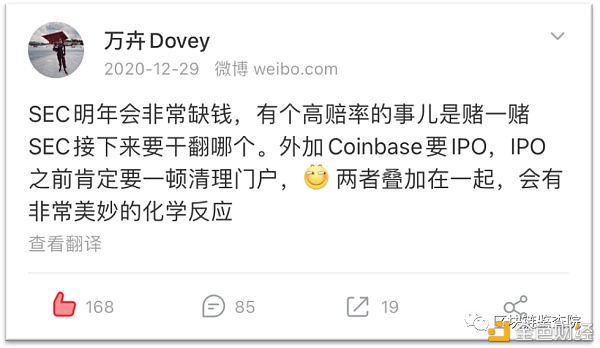

2020年,SEC对币圈频繁“狙击”,2021年肯定也不会手软。

而在分析“下一个是谁”之前,我们不妨先弄清楚SEC“搞”项目的标准是什么?

1、是否是证券

这是最基本的判断标准,毕竟SEC管的是这个。

目前市场中那么多币, SEC只认为比特币和以太坊不属于证券 ,对其它的加密数字货币并没有做出过明确的表态。

我所见到的ICO都是证券。2018年Q1,ICO募资金额高达63亿美元,它们从未遵守金融市场法规,SEC有权监管。至于比特币,它是一种支付方式,不在SEC的监管范围内。

—— SEC前主席 杰伊克莱顿

以太坊 最初发行的方式虽然是ICO,但是目前以太网络已经足够去中心化,不会再由一个中心化的第三方进行运营。所以不属于具有证券发行特征的集中参与者类型。

——SEC金融部门主管 威廉希曼

2、去中心化的程度

从SEC判定以太坊不是证券的理由,我们可以得出结论: 加密货币的去中心化程度越高,被SEC判定为证券的可能性就越低。

另一方面,SEC起诉的加密货币必然是需要有一个中心化的发币方,否则SEC就没有一个可下手的主体呀。

3、影响力

加密货币项目的影响力怎么看? 融资金额、市值排名以及是否上了Coinbase等合规交易所。

铁拳出击“搞”项目,除了维护证券交易市场的稳定 ,顺带的目的也是为了搞钱。

所以SEC肯定喜欢影响力大的项目,毕竟 大项目油水多,来钱快。

另外,项目在美国的影响力,决定了SEC起诉的优先级。

简单说, 一个项目主要运行在美国之外,那么即使它违反美国证券法,SEC也不急着干翻它。但是如果会对美国的市场影响巨大,那一定会紧急处理。

EOS和Telegram就是很好的对比案例。

EOS的募资和项目运作,并不主要发生在美国,对美国的影响较小,所以最终能和SEC在庭外和解。

而Telegram发行了29亿枚代币,其中10亿都卖给了美国投资者,对美国市场影响巨大。所以SEC必然要紧急叫停。

4、处理的难易程度

最后一点, 追求命中率,考虑时间成本。

SEC也是个组织,也是有 KPI和绩效的,肯定不喜欢搞个项目然后拖个三五年才有结果。

所以项目处理的难易程度也是判断标准之 一 ,这也是为什么最开始的统计列表中,我们看到SEC还处罚过很多不知名的小项目。

接下来哪个币种最危险?

-

USDT

一提到监管,很多人的第一反应就是USDT。

但其实美国在区块链监管方面,涉及的机构比较多,并非只有一家SEC。

USDT作为一种稳定币,其实是很难被界定为证券的。 所以它不太可能成为SEC的下一个目标。

另外, 能够管USDT的监管机构其实是FinCEN(金融犯罪执法网络)和CFTC(商品期货交易委员会)。

前者,USDT已经FinCEN下注册并接受监管。

后者,USDT早在2017年就收到过CFTC的传票,但并没有影响其发行。

这样来看,USDT反而是安全的。

-

波卡DOT

波卡前阵子涨得很凶,市值排名上升到了Top8,关注度蹭蹭蹭就上去了。

鉴叔查了一下,波卡背后的Web3基金会主要在瑞士,而整个项目的运营和生态的发展遍布全球,并不主要在美国。

但是波卡的问题是之前有过三轮募资,总金额达2.5亿美金,着实不低。所以还是有一定概率遭到监管。

-

LINK

Chainlink 是做去中心化预言机的,在2017 年有过3200 万美元的融资,不过之后寂了两年,一直到2019年才突然爆火。目前市值排名Top9,影响力还是挺大的。

而且 Chainlink 背后的主体公司SmartContract控制着每一个节点,中心化程度严重。 况且这个SmartContract还在旧金山。

其次,LINK总量10亿,ICO卖了3.5亿个;挖矿奖励3.5亿个(锁仓中);剩余3亿个归团队所有。

2020年年中,团队的地址就一直在出货,90天内通过一系列洗币的操作卖出400万个,获利大概在6000万美金左右。

根据Zeus Capital的报告, LINK团队可能已经通过卖币获利超过 1 亿美元。这一点和瑞波币如出一辙。

所以,鉴叔认为LINK被SEC盯上的概率非常大。

-

恒星币XLM

恒星币最初是基于瑞波协议创建的,后来进行了分叉。两个币种无论是定位,还是技术都十分相似。因此有人认为SEC这回极有可能顺手“搞”一下恒星。

但恒星背后的主体是恒星发展基金会,它是一个非盈利性组织,主要通过捐赠以及 XLM 发行总量的 5% 来支付运营成本。

代币分配上,恒星币有 95% 都是免费发放的。

所以论去中心化程度,恒星币要好一些 。

另外 ,ADA虽然主要运营在日本,但是因为当初ICO融资金额较大,所以也存在一定的风险;而讨论声很高的孙宇晨的波场,目前市值已经掉到了第17位,影响力一般,反而风险不高。

鉴叔总结

SEC就像一条鳄鱼,大部分时候它都像飘浮在水面上的树桩一般纹丝不动。

但是 一旦锁定目标,并且掌握确凿证据,它便会张开血盆大口,发起致命一击。

SEC早已对某些加密货币虎视眈眈了,2021年势必会一跃而起搞突袭。 而在 Top10里面,我认为LINK是最危险的。

至于“下一个”到底是不是LINK,让我们持续关注SEC的动作。