观察 | Filecoin风口收窄,机构优势会扩大化?

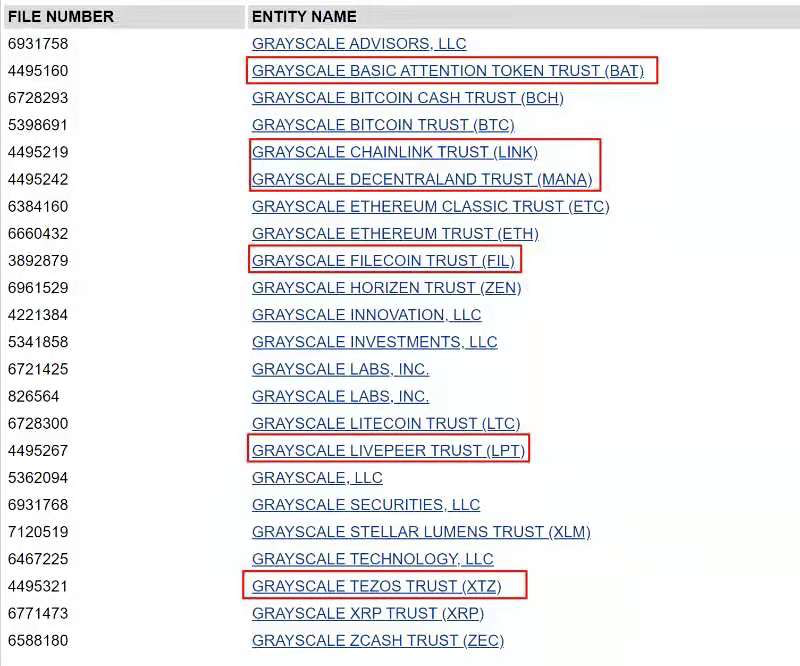

1月22日,据美国特拉华州公司备案网站上显示,灰度已经组建了新的信托公司,除了最早被披露的灰度FIL信托外,还有5个币种,分别是XTZ、MANA、LINK、LPT、BAT。

灰度新增6个新信托产品,来源:Grayscale,2021-1-01

6个项目中有两个与分布式存储有关,FIL为目前全球最大的分布式存储项目,LPT(Livepeer)是基于Filecoin存储的分布式视频直播平台。如此频频利好,为何FIL还是依然“稳如泰山”,笔者认为其背后逻辑与rebase有点类似,为何会如此稳定?以及在稳定单价中,投资者看到了哪些机会?又如何寻找最好的投资标的?下文分析。

一、目前Filecoin现状:FIL的类rebase特性

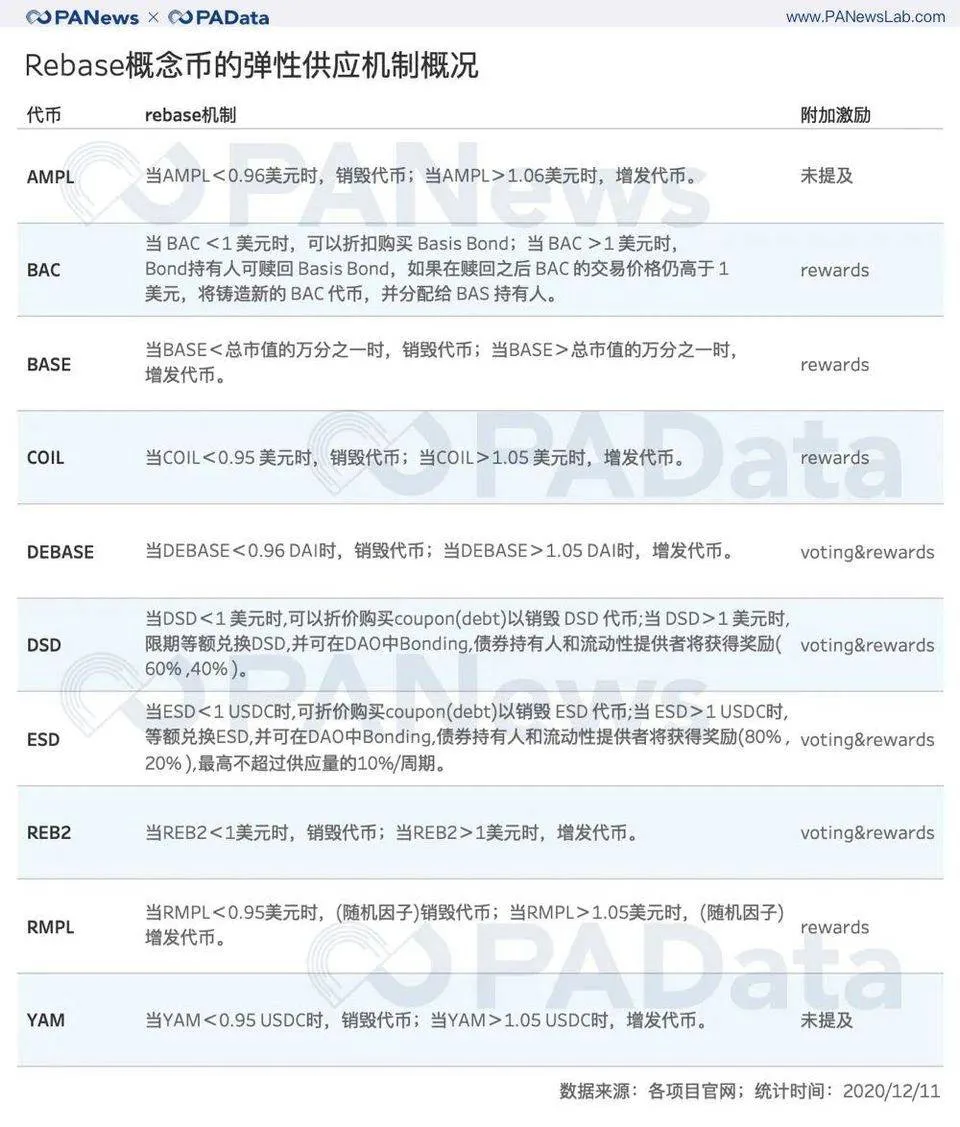

Filecoin稳定的价格会让人联想起rebase机制,rebase机制是一种弹性供应机制,该类通证总量没有上限。当该通证价格下跌时,供应会减少,减少抛压;当该类价格上涨时,供应量会增加,增大抛压,以这种设计方式来严格控制价格的稳定。这方面与Filecoin类似,区别是rebase机制是智能合约设计的规则,Filecoin是通证设定的规则。

Reabse项目总览,来源:PAData,2020-12

Filecoin通证与rebase机制相似之处有:

- Rebase机制与Filecoin矿工内循环。 Rebase机制的通缩或者膨胀是由智能合约来设定,Filecoin是由市场来决定。市场一旦价格下跌,矿工很大可能会选择买入,导致买盘增大,抵押算力增长,通缩减少;价格上涨,持币者很大可能会抛售套利,价格会相对回落;

- Rebase机制与gas费。 一旦FIL 的base fee下降,算力会增加,base fee会随之上涨,算力增长缓慢。或者FIL燃油数量稳定,但FIL单价增加,同样会抑制算力增长;

-

Rebase机制与Filecoin借贷。

借贷也同样在影响价格,可借贷部分可理解为锁定的二级市场部分,以利息收益激励该部分的流通。当市场紧缺,较高的利息会吸引该部分流通到市场上,扩大通货;当市场宽松时,市场不紧缺,并未有很大部分会流通到市场上,自由市场实现良好自我流通。

Rabase机制主要由规则设定,Filecoin则由市场行为保证FIL价格的稳定。 相对而言,规则会更比市场可靠,市场趋利性行为虽会很好维护这个单价,但也会受黑天鹅影响打破平衡。

熵值稳定。 在一个内循环的体系内,物体会随着各种变化形成一个熵值(固定值),Filecoin生态也是如此,这个熵可能会被打乱但又迅速的恢复。那么该固定的熵值会如何变化呢?物理提及可增加能量或者吸取能力,熵值会因为能量变化而对应变化。故当Filecoin获取外部很大的能量时(资金注入或生态建立健全),会大大提高其熵值(狭义理解为FIL价格)。

正是因为FIL稳定的单价吸引了很多传统投资机构的进场,因为传统投资偏向于可预见的稳定收益,反而FIL的剧烈动荡会影响其对收益的判断。

那么,面对纷繁杂乱的投资指标,传统投资机构从建立矿池/矿场或购买算力/矿机角度出发,该关注运维哪些点?

二、挖矿运维应该关注哪些点?

对于机构投资者,目前可直接了解到的是单T成本、每日单T挖矿收益、管理分成费用和名誉,以及一些运维策略指导。

1、支出:单T成本合理为主

目前投资标的有云算力、矿机、矿场和矿池,大部分的投资金额都是数十万以上。对于单T成本的核算,我们有三点需要注意:

- 投资周期需要考虑货币通货膨胀因素。 投资者一般都会对比各家单T成本如何、可挖年限等等。某些厂商会宣传可参与挖矿几年或者数十年不等,这样一来每年单T成本可能会低至几百元。这样的宣传会导致投资者容易进入一个误区,因为Filecoin投资和不动产投资不同。前者可以在价格合适的时候实现变现,快速实现盈利是一笔相对成功的投资,跑赢每年10%的通货膨胀。而后者主要是实用价值,不存在急切变现的需求;

- 以合理价格区间为参考价格, 投资单T算力可参考市场上合理的价格区间,价格过高或者过低需要谨慎考虑。价格过高可能是中间商过多,价格过低则可能因节点运维水平有限,导致收益较低。对于合理区间,C端和B端(独立节点投资者)投资因为规模不同,所以存在不同的价格区间;

- 前后置费用变相平摊单T成本。 如果单T直观成本较高,有可能后置挖矿收益分配比例较低,反之则可能后置收益比例较高。这块取决于投资者的现金流周转情况以及如何看待FIL中长期价格走势。

2、收入:每日单T挖矿收益需要合理判断

每日单T挖矿收益合理为基础,高收益需要判断。 FIL/T/天会有一个阶段性的合理区间(目前0.13左右),较好的厂商一般会超过该数值,但是投资者对该数值难以一目了然。主要原因是:

FIL/T/天一直是一个争议的话题。某些浏览器会呈现某厂商挖矿效率计算会有所误差,呈现结果为不做算力增长可能会偏高,做算力增长会偏低。例如:A和B规模都为1000T,假设在某天收益都约为130枚FIL(B可能会高点),而A当天没有做算力增长,B当天做了100T算力增长,那么在这一刻A的挖矿效率=130/1000=0.13FIL/T/天,B的挖矿效率=130/(1000+100)=0.118FIL/T/天。如此一来,其实不太能看出两者的差距,笔者认为实际计算应该精细到每个高度微积分核算才为合理。

所以对于投资者而言,可以自行计算,或者结合算力增长情况长期观察浏览器某一家矿商FIL/T/天更为合理。

3、支出:管理费用:15-30%

对于C端投资者,管理服务费用在同一性价比下,越低越好;对于B端投资者,主要从资产流动性以及价格判断来做参考,从而对冲风险。如B端投资者长期看好FIL,可以选择前期支付较多的费用,降低后期管理分成费;反之可以降低前置费用,提高后期管理分成费,与运维服务者共同承担风险。

4、厂商信誉需要读懂本质

投资者可以通过厂商的对外宣传、合作事项情况或者当面接触来了解服务厂商的情况。目前市面上的服务厂商主要分为技术派和市场派,宣传的偏向性并不能成为衡量厂商服务水平的标准。同时,区块链行业发展仍处于早期,存在很多不确定性,我们要学会深读PR背后的本质,才能为投资负责。

此外,B端投资者还需要配套的运维策略指导,以根据市场行情来调整自己的算力增长策略。

5、运维策略指导:最大化保障收益

除了基本的运维工作外,运维策略指导主要包含:算力增长以及整改建议、升级建议、避免惩罚策略以及网络维护等。运维策略指导主要目的是安全保证硬件的效率最大化,以及根据网络的情况来调整算力规划,目前主要需要应对的是算力惩罚、Gas费整改策略和降低孤块率等,该部分一般是独立节点投资者考虑的范畴。

- 算力惩罚即是提供优化建议,降低惩罚机率,如文件备份以及恢复、信息打包Gas费校对等,尽可能地降低额外费用的支出;

- Gas费整改策略主要是为投资者提出一些根据目前Gas现状的整改方案,尽量最小化支出来完成算力增长任务;

- 降低孤块率主要是通过软件和运维工作的策略来保障作业稳定性,最大可能降低孤块率。

三、Filecoin投资窗口逐步收窄,机构优势依旧

Filecoin网络和设备运维已逐步成熟,未来参与窗口会逐步收窄,但机构参与优势依然明显。因为机构可以根据Filecoin的发展状况来更好地调整自身的发展策略、配置对应的硬件设备,同时存储可以很好的贡献到Web 3.0的构建当中,作为一种中长期的发展配资。

但因市场上很多参考指标让人眼花缭乱,而以上是笔者梳理出来的核心指标,可以很好地协助传统投资机构判断厂商运维能力,便于筛选出最为适合的投资标的。

PS:以上项目仅供研究分享,不作为投资参考。