2020数字资产现货交易行业研究报告:成交量超21万亿,各国日益重视市场监管

要点总结

1. 21万亿 2020全年 数字资产现货成交量超21万亿,较2019年上涨53%。四季度在比特币价格暴涨的影响下交易活跃度持续上升,现货交易量和比特币价格走势呈现强正相关(0.78)。

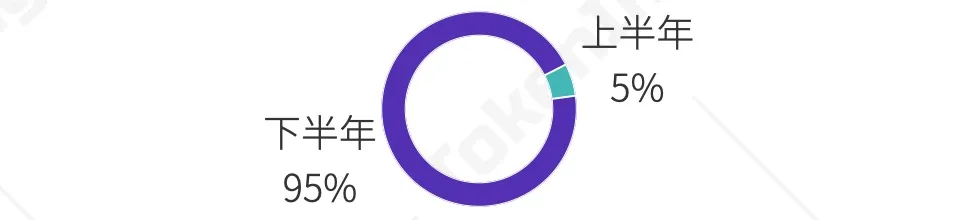

2. 95% DeFi在2020年六月下旬开始崛起, 去中心化交易所2020年下半年交易量占全年交易量的95%。 部分去中心化交易所全年交易量可媲美交易量排名靠前的中心化交易所。

3. 减弱 比特币交易市场主动性地位在2020年有所减弱。 全年现货比特币交易量占全市场现货的44%。其中三季度仅为31%。

4. 3月最高 受3月12日市场大跌影响,3月份为2020年全年现货成交量最高的月份。 3月现货成交量达$2,489B。

5. 首位 Binance稳居现货交易量首位, 2020年下半年与交易量排名二三位的交易所差距尤其拉大。 全年交易量约达1万亿。

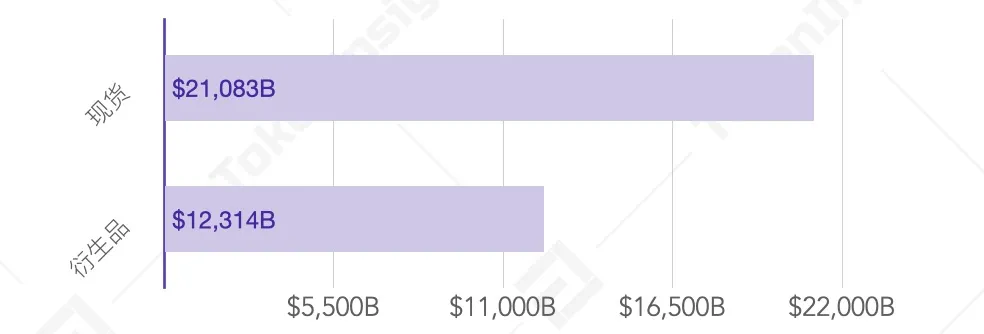

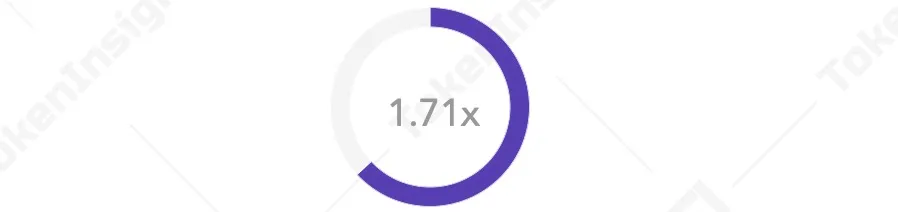

6. 1.71X 2020全年全市场现货交易量为衍生品交易量的1.71倍, 但交易量排名前三的交易所衍生品成交量均远超现货。

7. 严格 2020年, 各国日益重视数字资产市场监管。 数字资产交易行业合规性受到SEC等政府部门重视。交易所愈加重视合规。

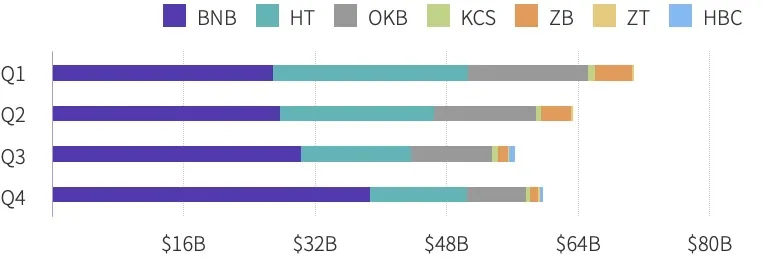

8. 2,500亿 2020年, 平台币现货整体成交量约为2,500亿美元,占全市场现货成交量1.19%。

9. 关键词 几乎所有搜索主流交易所的用户,除搜索BitMax的用户外,均会搜索到关键词Binance。 一部分交易所的搜索热词也透露了交易所可能的获客方向。 以几家大型交易所为例,Binance的搜索热词中包含阿根廷、美国等地名,Huobi包含土耳其、意大利等相关词汇,而OKEx则有大量韩文搜索热词出现。

TokenInsight

前言

相较于2019年,2020年的数字资产市场有了长足进步。

一方面,以比特币为代表的数字资产投资品获得了包括来自传统市场的投资者进一步的认可。以现货为例,2020年全年数字资产现货成交额上升超50%,达21万亿美元,而总市值则一度突破万亿美元,超越新加坡、澳大利亚、新西兰等国家股市总市值。数字资产投资品带来的丰厚回报,吸引了大量机构投资者进场,来自传统市场的投资者们开始正式将数字资产作为投资组合中的一部分。

另一方面,各国对于数字资产的相关监管相继开始落地实施。随着数字资产相关经营牌照的颁发,数字资产市场开始走出灰色地带。监管的引入尽管在短期可能会对市场造成冲击,但长期来看,监管在保护投资者、促进市场有序合规方面的作用,将会为市场带来更多的正面效应,推动数字资产市场未来的进一步发展与完善。

毫无疑问,DeFi与衍生品是2020年数字资产市场中崛起的双星。在第三季度的DeFi爆发后,部分去中心化交易所(DEX)的成交量已经可以媲美中心化交易所,仅用一年的时间,DeFi便已从不足0.01%的现货市场份额扩张至1%的现货市场份额以上,且仍处于高速扩张状态。我们期待2021年DeFi为投资者带来更多的惊喜。

而衍生品市场在2020年则甚至已在部分指标中超越现货市场:2020年下半年,期货市场成交量高于现货,而在Binance、Huobi、OKEx等头部交易所中,现货的成交量已经不占主导地位。

2020年,平台币的交易规模出现了一定萎缩。但从平台币价格与交易量的变动中可以发现,平台币的价格与交易所的市场地位密切相关。大型交易所的平台币价格均实现了一定程度的提升,而规模较小的交易所,即使在年末牛市,平台币价格依旧上涨乏力,甚至相较年初出现破发。

我们预计现货和衍生品在交易量方面,在未来都有长足的增长。对于以太坊和比特币在2021年的表现也十分看好;此外,由于交易量的增长,必然会带来交易平台的营收增加,最终会反映在平台币的价格上,因而我们也看好平台币在2021年的表现。2021年将会是更多有用户有应用的项目发展的一年,机构无法带动牛市,真正的牛市一定依赖于项目、散户、现货;衍生品则是会将牛市的效应增大。

更多关于2020年现货市场的宏观及微观信息,Please Enjoy the Report.

Wayne, TokenInsight COO

2021.1.24

行业追踪

Q1

① OKEx 首席运营官 Andy Cheung 从 OKEx 离职,创立区块链咨询公司 BitWork;

② Binance上线 C2C 交易功能;

③ 路印上线基于以太坊 ZK Rollup 技术的去中心化交易所;

④ 门头沟清算更多信息漏出:将向债务人返还 比特币 和 BCH,或抛售 BSV 和其他数字资产;

⑤ Bitfinex推出 2.8 亿美元数字资产对冲基金 Fulgur Alpha。

Q2

① Binance宣布以$4亿收购CoinMarketCap;

② 继BitMEX后,Deribit停止向日本用户提供服务;

③ Bitfinex向美国法院申请传票,寻求追回已被查封的8.5亿美元客户资金;

④ Huobi Global宣布HT销毁周期保持“按月”销毁;

⑤ BitMEX前COO Angelina Kwan加入Deribit的投资者董事会;

⑥ bitFlyer报19年净亏损700万美元。

Q3

① 数字资产交易所KuCoin遭黑客攻击,热钱包私钥泄漏导致$281m被盗,联合多家平台冻结被盗资金,追回1.4亿美元;

② ZB中币交易所9月中出现数据异常,宕机停服48小时;

③ Coinbase宣布美国风投公司a16z合伙人Marc Andreessen和Door Dash高管Gokul Rajaram已加入Coinbase董事会;

④ 韩国第三大数字资产交易所Coinbit涉嫌虚增交易量以及操纵市场价格被韩国警方查封调查;

⑤ 数字资产交易平台OKCoin Japan8月20日开展现货交易服务,首批上线BTC等4个币种的现货交易对。

Q4

① 火币创新实验室设立 500 万美元波卡生态支持基金,资助范围包括技术、社区及内容创作等;

② Binance CEO赵长鹏回应规避美国监管的「太极」策略:并非由币安员工创建;

③ Coinbase 聘请 Facebook 前高管担任投资者关系主管;

④ Binance关闭仅经营八个月的韩国站;

⑤ Huobi生态链 Heco 主网正式上线;

⑥ OSL 获得香港证监会牌照,可交易 BTC、ETH 和经过筛选的证券型代币。

2. 数字资产交易所行业生态图景

3. 交易动态

3.1 全市场成交量动态

2020年全年,TokenInsight持续收录并研究超过300家数字资产现货交易所。由于部分小型交易所数据不稳定或真实性难以判定,且部分交易所在出现交易量异常的情况, 故本次报告实际共统计交易所数量为295家。 其中包含279家中心化交易所、16家去中心化交易所,以期对行业进行较为全面和准确的研究。

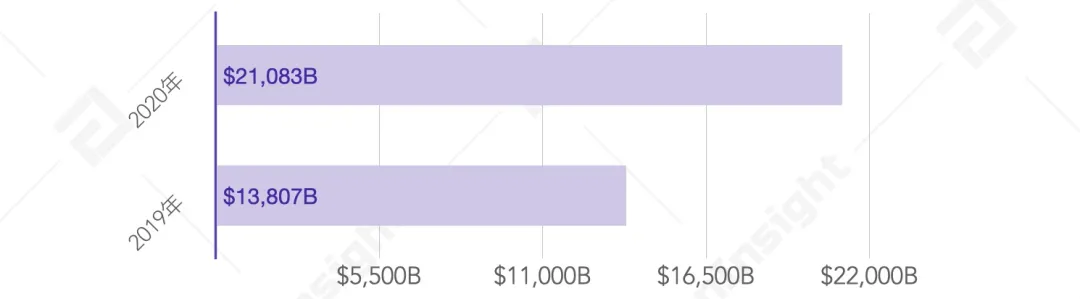

“ 2020数字资产现货市场经历动荡,全年成交量达21万亿美元,较2019年上涨52.69%

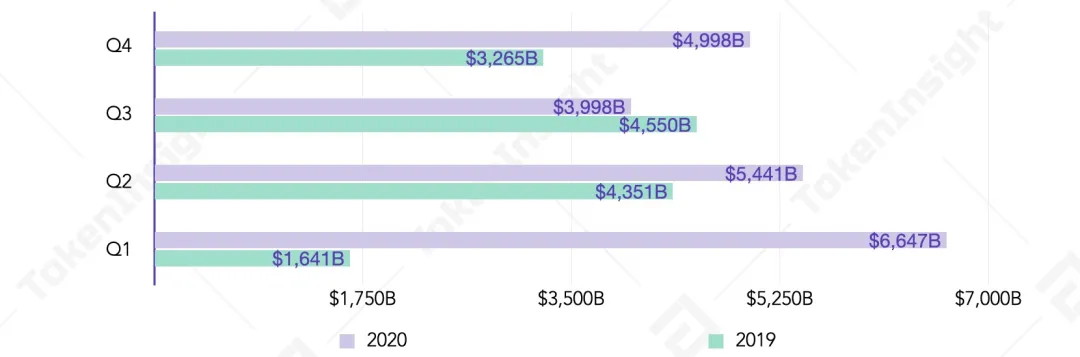

2019-2020全市场现货成交量,来源:TokenInsight

2020年全年,数字资产 现货成交总量达$21,083B,较2019年($13,807B)增长52.69%。 现货成交量与比特币价格的相关性全年变化较大,全年相关系数为0.02,较2019年(0.78)下降0.76。

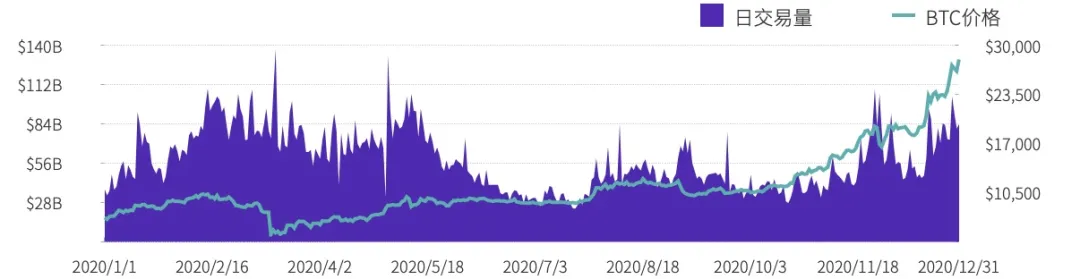

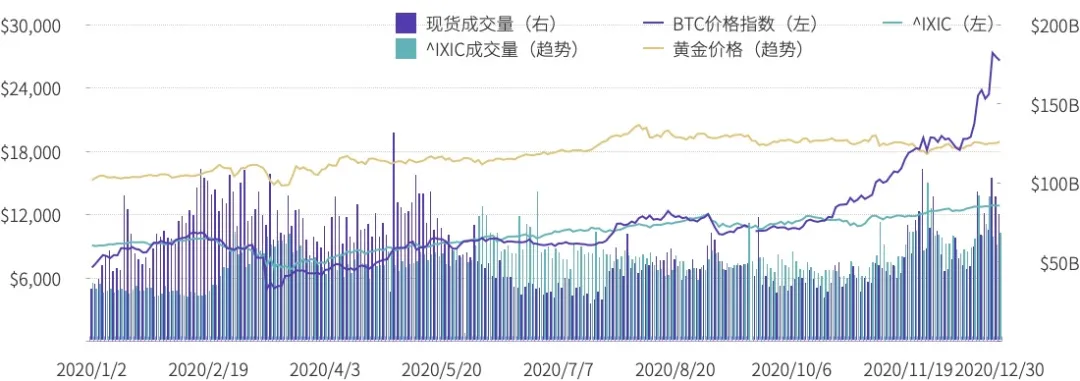

2020全年现货成交量与BTC价格,来源:TokenInsight

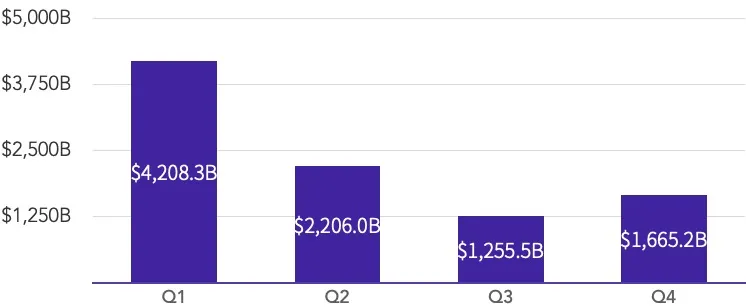

现货成交量方面,一季度全市场交易最为活跃,在3月12日大跌的黑天鹅事件影响下,季度交易量达$6,647B;三季度由于比特币价格出现一段时间的横盘,市场交易活跃度较为低迷,季度交易量仅达$3,398B。同时,三季度DeFi的崛起一定程度上冲击了中心化交易所比特币现货成交的主导性地位。 随着四季度比特币价格的强势上涨,现货交易活跃度回暖,四季度成交量为$4,998B, 较三季度环比上涨25%,较2019年四季度同比上涨53%。

2020各季度全市场现货成交量,来源:TokenInsight

3月12日的市场大跌极大地影响了现货交易和比特币价格的相关性,二季度现货成交量与比特币价格呈现了负相关(-0.17),但自三季度起比特币价格走强趋势明朗导致相关性增强,三、四季度相关性达0.61和0.78。

“ 现货成交量受比特币价格波动的影响;全年比特币与纳斯达克综合指数(^IXIC)维持强正相关(0.83)

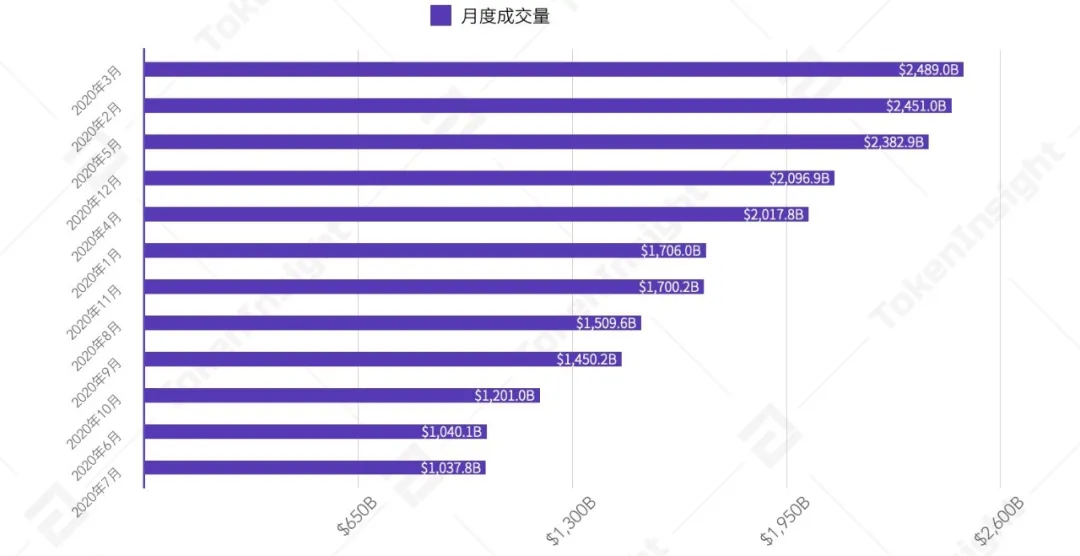

2020年,3月份为现货市场成交最为活跃的月份,月成交量达$2,489B;在其它月份中, 2月、5月、12月成交量均突破$2,000B。比特币价格波动是驱动现货成交量的主要因素之一, 在几个成交量突破$2,000B的月份中,比特币价格波动性均保持在较高水平;其中12月份和3月份比特币价格标准差高达$3,125B和$1,375B。此外,在全年比特币波动性最低的6月(标准差:$192B),现货市场成交量仅为$1,040B。

现货市场在前三个季度交易量呈现明显的下降趋势, 现货成交量较高的月份集中在上半年; 同时,2020年现货市场增长不及衍生品市场。衍生品市场交易量全年保持了上涨趋势,其中四季度上涨尤为明显。 资金在2020年由现货市场逐步流向衍生品市场。

同时,机构的入场导致了比特币四季度价格的强势上涨,“数字黄金”的市场共识增强。但2020年全年,比特币价格与纳斯达克综合指数的相关性整体维持了强正相关(0.83);而其和黄金在四季度出现了负相关,全年比特币黄金相关系数为0.52。 与黄金相比,2020年比特币价格仍和美股走势存在更强的相关性。

2020 全市场现货成交量,来源:TokenInsight

然而,现货成交与纳斯达克成交在2020年整体相关性较低(-0.007),并且季度相关性差别较大,正负相关均有出现。 2020年美股二级市场与数字资产二级整体市场间的资金流动性整体关联较低。

2020 全年全市场现货成交量与BTC价格,来源:TokenInsight

· 纳斯达克综合指数与BTC价格年度相关系数:0.83

· 黄金价格与BTC价格年度相关系数:0.52

· 纳斯达克成交与现货成交年度相关系数:-0.007

“ DeFi在2020年爆发,带动去中心化交易所成交量崛起,二季度起现货去中心化成交量占比持续攀升

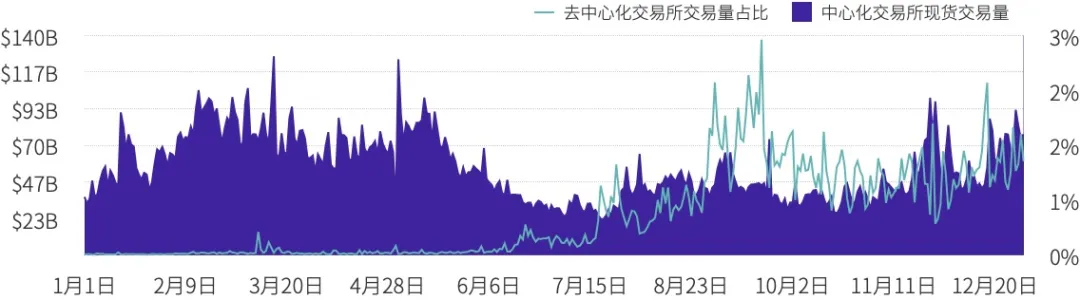

DeFi在六月下旬开始的崛起成为了2020年行业最大亮点之一,去中心化交易所(DEX)成交量在2020年实现质的飞跃。同时,目前去中心化交易所以自动化做市商(AMM)的现货交易为主导,去中心化现货交易在全年现货交易中的占比得到突破。

2020 全年DEX交易量占比,来源:TokenInsight

2020年下半年, 去中心化交易所成交量占比由7月1日中心化交易所现货成交量的0.2%最高增至9月中旬的3%,并在12月份的大部分时间内维持在了1%以上。而该占比在2020年上半年年初仅为约0.01%。

2020下半年中心化交易所现货交易量和DEX交易量占比,来源:TokenInsight

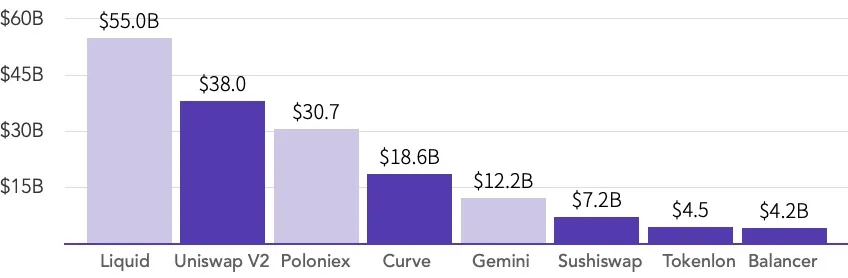

2020年下半年现货DEX交易量总计$90.6B, 为上半年($5.1B)的17.6倍。 以AMM为代表的头部DEX发展迅速,经过2020年下半年的扩张, 部分平台如Uniswap V2交易量已可与中心化交易所媲美: Uniswap V2在2020年下半年总成交量达$38B,成交量介于Liquid和Poloniex之间; Curve位居其次,成交量达$18.6B,高于Gemini。

现货去中心化交易所前五和中心化交易所交易量对比,来源:Debank,TokenInsight

2020 现货DEX交易量,来源:TokenInsight

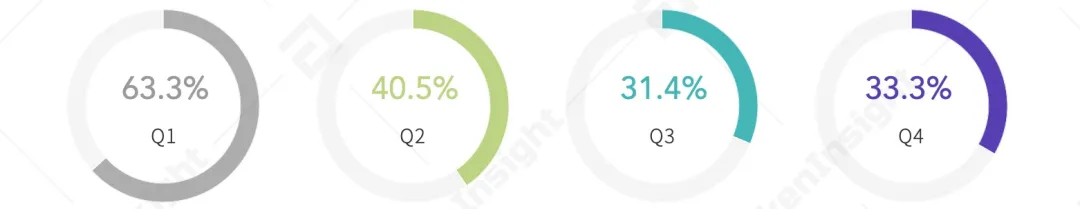

“ 比特币全年交易量达$9,335B,占现货总交易的44.3%,2020年其现货市场主导性地位有所减弱

2020年,比特币现货全年交易量达$9,335B,其中一季度成交量最高,达$4,208B。三季度比特币现货交易量为全年最低,仅有$1,256B;四季度比特币价格的强势上涨使其现货交易量回暖,但仍不如上半年的交易量水平。

2020 全市场BTC季度现货成交量,来源:TokenInsight

从比特币现货交易量占比来看,2020年比特币市场主导性地位衰减。 比特币现货交易量占比由一季度全市场现货交易量的63.3%降至四季度的33.3%;其中二三季度占比下降最为明显,分别为22.8%和9.1%。

2020年比特币交易量占现货交易量比例,来源:TokenInsight

比特币现货市场主导性的减弱一方面可归因于DeFi的火热, 多个DeFi资产在2020年下半年,尤其是三季度实现超额收益回报,吸引资本的流入;另一方面,比特币价格四季度的暴涨虽使得其现货市场主导性稍有提升,但该因素对合约市场的影响强于现货市场, 比特币现货市场在一定程度上受到合约市场的冲击。

3.2 中心化交易所成交量动态

3.2.1 整体交易表现

“ 2020全年中心化现货交易所成交量报20万亿美元,手续费收入估算达$18亿

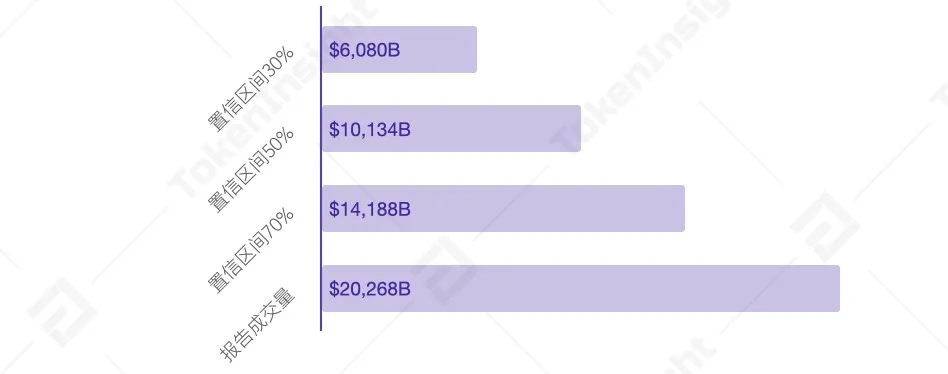

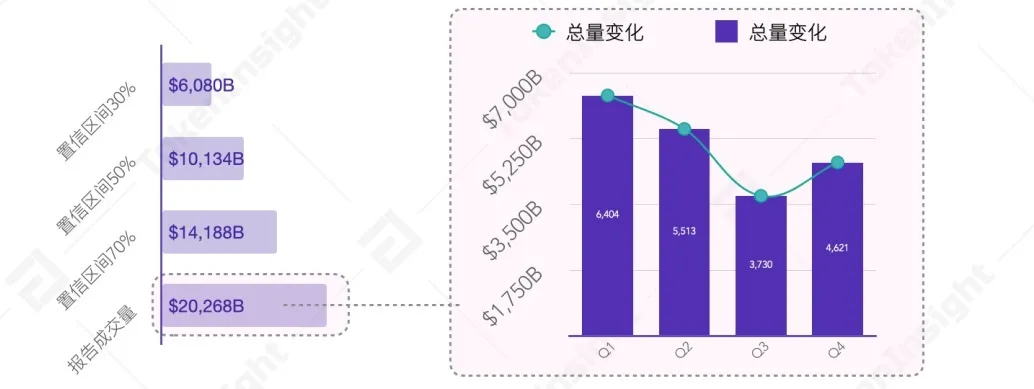

2020 中心化交易所现货成交总量和置信区间,来源:TokenInsight

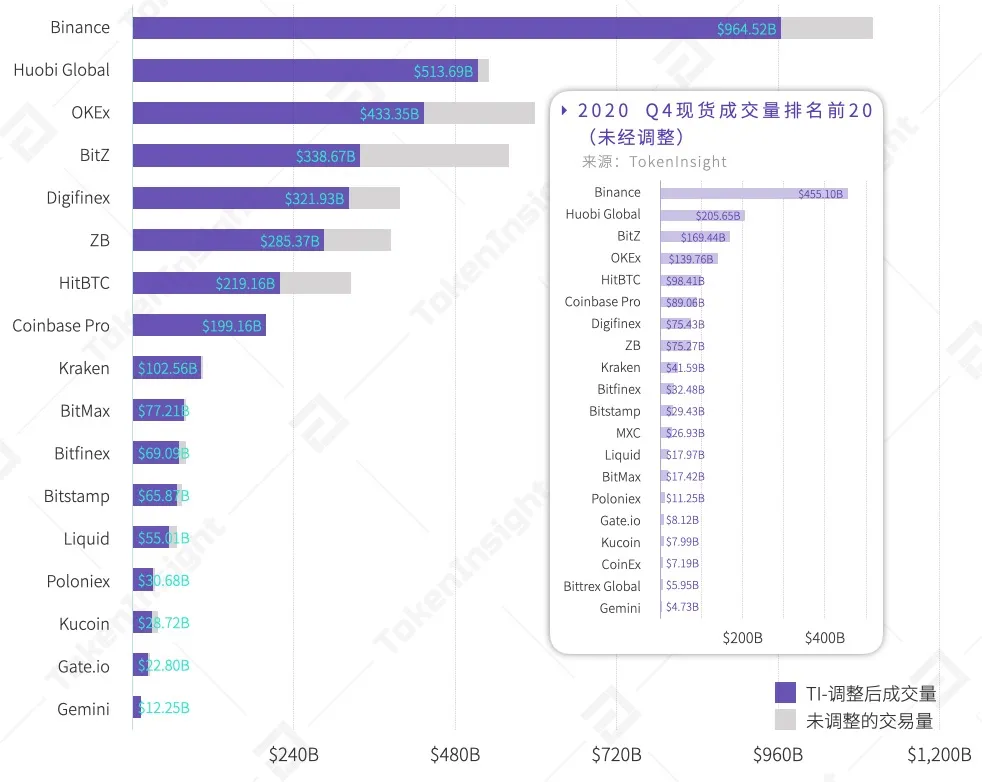

2020年全年,全市场中心化交易所现货成交量报$20,268B1, 较2019年($13,786B)增长47%, 以平均手续费万分之三、真实成交量水平30%计算,估算手续费收入$18.24亿。成交量的增长伴随着行业竞争的加剧,全年现货交易量最高的交易所Binance成交量达$965B,为排名第二的Huobi($514B)的1.88倍[1]。

[1] 根据TI真实交易量模型调整后。统计范围为TI进行真实交易量监测覆盖范围内的交易所。

2020 各季度中心化交易所现货成交量,来源:TokenInsight

2020 全年中心化交易所现货成交量排名,来源:TokenInsight;*交易挖矿等模式对TI刷量研究模型存在一定影响

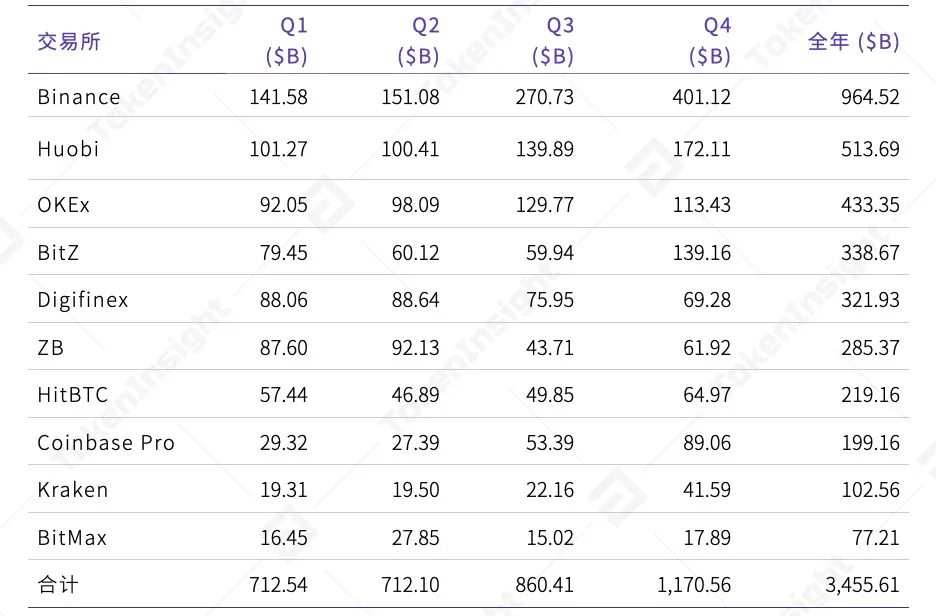

2020 成交量前十交易所季度现货成交量表现,来源:TokenInsight

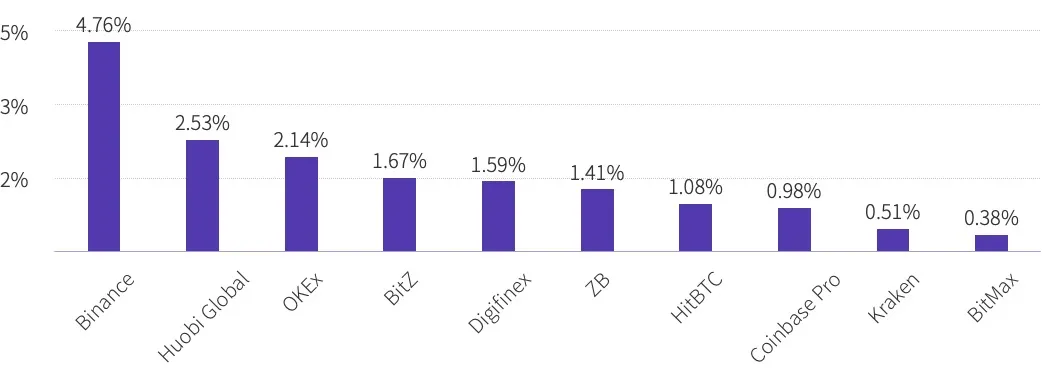

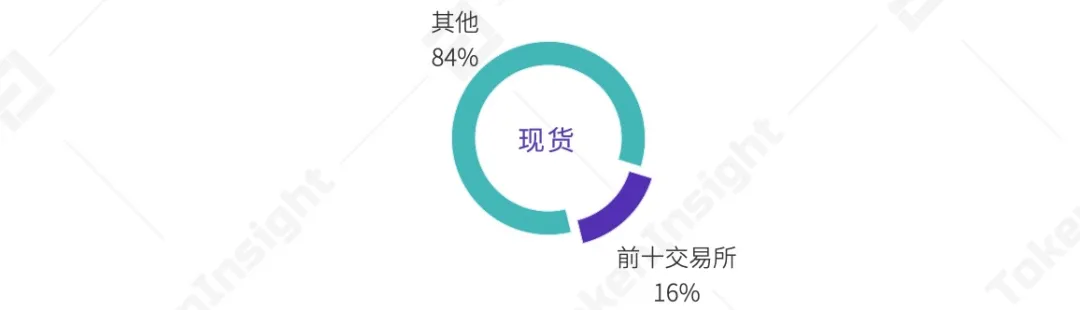

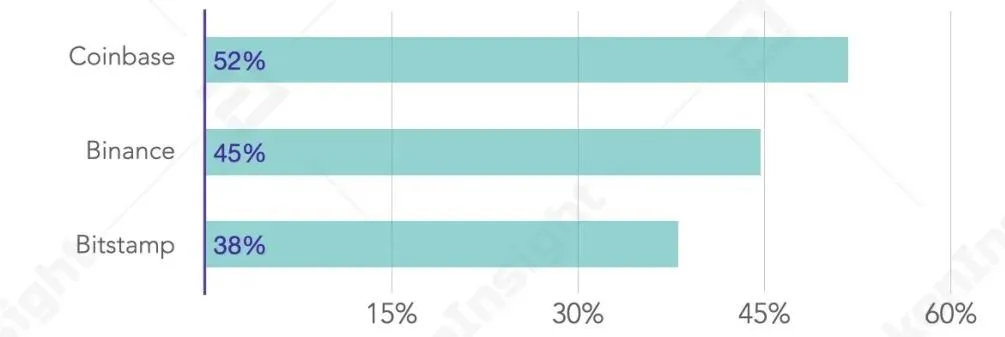

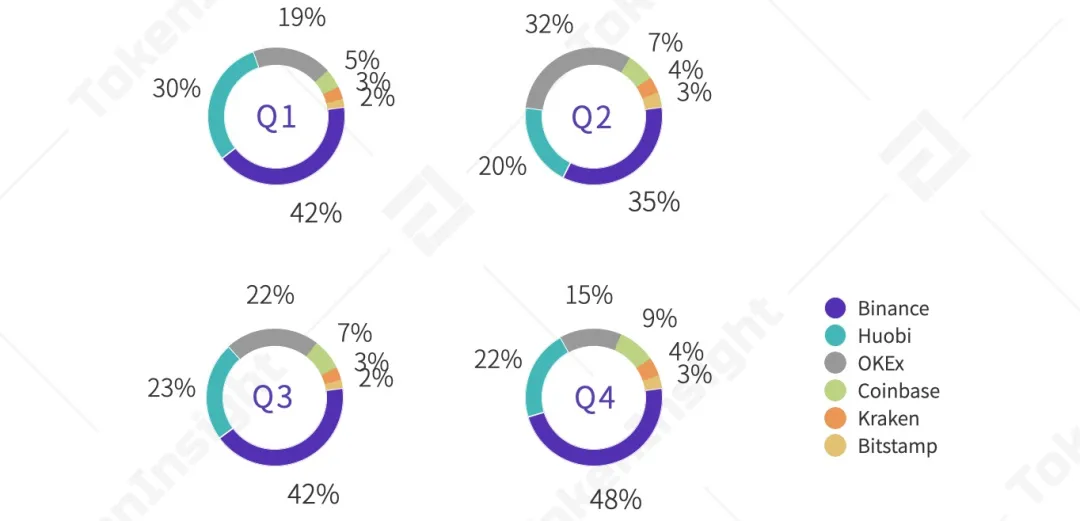

2020年成交量 前十的现货交易所成交量占比为全市场的16%。 现货交易竞争激烈,各平台间相互抢占市场, 但Binance、Huobi、OKEx四个季度成交量均保持在了前三。 同时,Binance和Kraken全年四个季度均保持了增长,2020年平均季度增长最高的交易所为 Coinbase、Binance和Bitstamp,增长率分别达52%、45%和38%。

2020 重点交易所市场占有率(以成交量计),来源:TokenInsight

现货交易量前十交易所市场占比,来源:TokenInsight

2020 平均季度增长前三,来源:TokenInsight

3.2.2 重点交易所表现

“ 2020年下半年交易量前三交易所竞争格局更加稳定,重点交易所四季度起每日成交量排名固定

为摒去虚假交易量对于数据统计的干扰,分析行业主力平台的交易趋势,TokenInsight Research通过以下衡量标准筛选出重点交易所:

① 该交易所全年成交量排名前10或平均季度增长率前5;

② 该现货交易所的TokenInsight全年交易所评级需在B以上;

③ TokenInsight刷量监测结果中,该现货交易所2020年全年四个季度中至少有三个季度平均真实交易量高于80%且真实成交量比例始终维持在60%以上;

④ 该现货交易所有可用于回溯成交量历史记录的公共API。

最终,共有6家现货交易所通过筛选,这些交易所将作为本次季度报告重点考察对象;分别是: Binance,Huobi Global,OKEx,Coinbase Pro,Kraken,Bitstamp。

上述交易所于2020年全年季度现货成交量如下图所示。

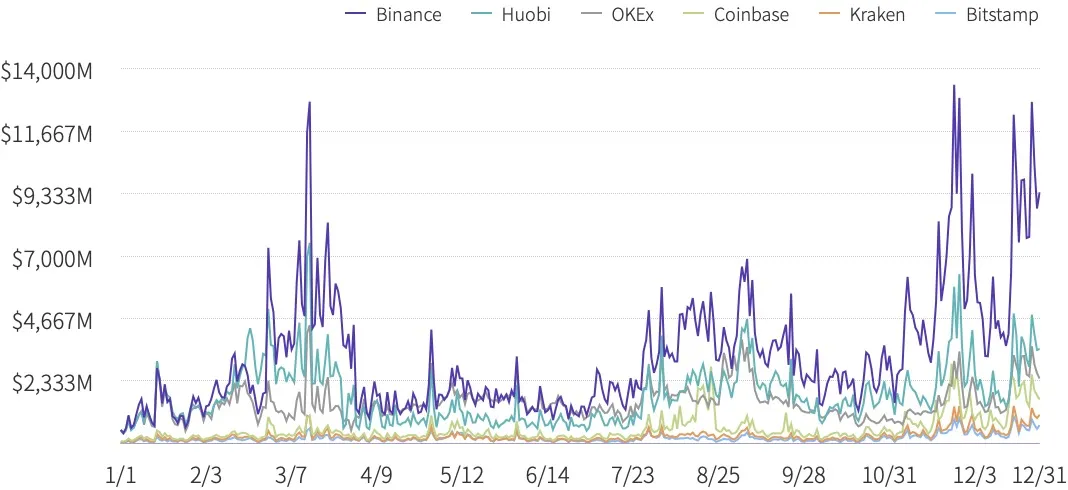

2020年 重点交易所现货成交量表现(未经调整),来源:TokenInsight

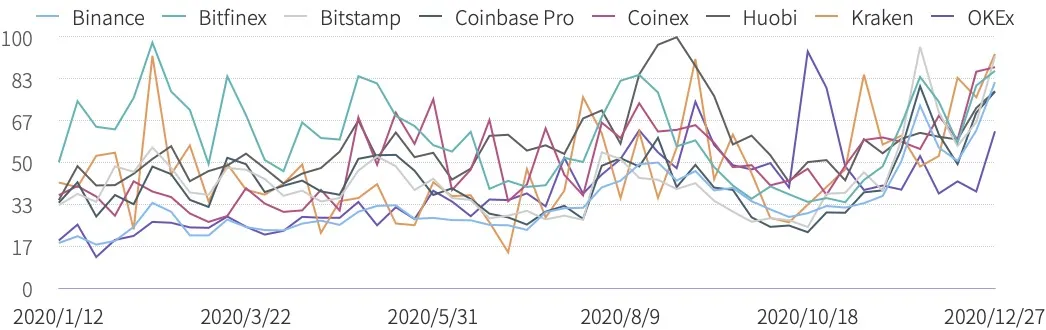

从重点交易所每日成交量可以看出,2020年上半年,成交量前三的交易所Binance、Huobi和OKEx之间竞争激烈: 一月份三个交易所之间的成交量差异并不明显, 且二月份Huobi的现货成交量在多个日期内超越Binance;同时,一季度三个交易所成交量远高于Coinbase、Kraken和Bitstamp。

然而, 从二季度开始,Coinbase的每日交易量和排名前三的交易所差距缩小, 在重点交易所中的市场占比由一季度的5%增长至四季度的9%。下半年几个日期中出现超越OKEx的情况并一度超越Huobi。而Binance从下半年起则开始和Huobi、OKEx拉大差距,四季度成交量为超越Huobi和OKEx的总和。

总体而言, 2020上半年Binance、Huobi、OKEx竞争激烈,但Binance在2020下半年充分发挥市场地位优势, 抢占大量市场份额;而 Coinbase和Kraken等持有英美牌照的交易所四季度受益于海外机构入场,交易量增长迅速, 追赶OKEx和Huobi。下半年竞争格局较为稳定,四季度每日交易量排名固定。

2020 重点交易所季度成交量占比

“ 虚假交易减少,行业集中度提高

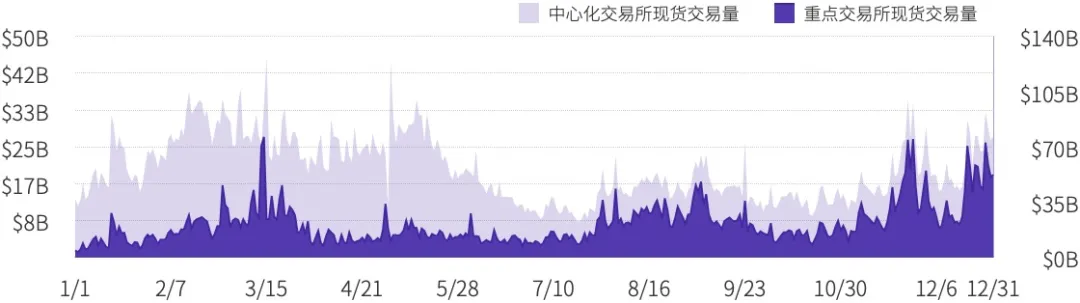

同时,通过对比全市场现货交易量和交易量占比较大、真实度较高的重点交易所的每日成交量走势可发现,2020下半年重点交易所交易量走势和全市场现货交易量走势更加吻合。 这意味着市场在2020年逐渐洗去噪音,虚假交易量问题得到改善, 靠“刷量”来进行竞争的交易所正慢慢被市场淘汰。结合Coinbase、Binance和Bitstamp在2020年的交易量增长,可知 具有流量优势的大型交易所和持有高含金量合规牌照的交易所将是未来现货交易竞争和增长的主力。

2020年 现货重点交易所和全市场成交量走势(未经调整),来源:TokenInsight

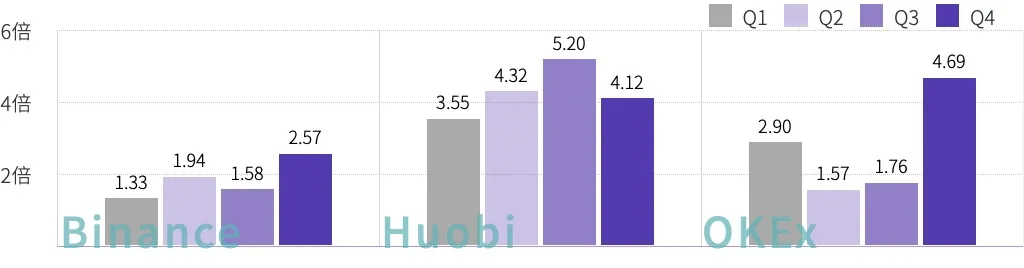

“ 成交量前三交易所的总交易量中,衍生品占比远超市场平均

2020年,全市场数字资产衍生品成交量报$12,412B,现货成交量为衍生品成交量的1.71倍。而交易量前三的重点交易所 Binance、Huobi和OKEx现货交易量则仅为衍生品交易量的0.50、0.24和0.37,远低于全市场均值, 也由此可见交易量前三的交易所对于衍生品业务的侧重远高于市场平均水平。另外三家重点交易所中,仅Kraken有衍生品业务,但其衍生品年度交易量仅为现货的24%。

2020 重点交易所前三名(以成交量计)现货/衍生品比例,来源:TokenInsight

2020 数字资产现货和衍生品成交总量,来源:TokenInsight

2020 数字资产现货/衍生品比例,来源:TokenInsight

从季度来看,比特币价格在四季度的强势上涨导致交易量前三的交易所 四季度衍生品/现货比例达全年最高(3.34倍)。 Binance衍生品交易量在四季度($1,170B)超过Huobi($848B),跃居衍生品成交量榜首,高达142%的环比增长使其衍生品/现货比例在四季度达到2.57;而Huobi则因为四季度衍生品增长(63%)不及Binance(142%)和OKEx(131%),市场份额被挤压,衍生品/现货成交量比例也因此下降。

2020 交易量前三交易所衍生品/现货比例,来源:TokenInsight

3.4 小结

纵观2020全年,数字资产现货交易市场经历动荡、波折和起伏。三月十二日的市场大跌使市场信心受到重创,年中的比特币价格横盘使市场陷入冷清。但同时,DeFi在六月末的爆发给市场注入活力;机构的入场和比特币价格在四季度的上涨,为市场带来了资金的涌入。 数字资产市场一扫2019年的低迷,在2020年的最后几个月开启“牛市”行情。

作为影响现货交易活跃度和市场情绪最重要的因素,比特币价格在今年出现了剧烈波动。在一季度新冠疫情蔓延和全球经济不确定性飙升的背景下, 伴随着美股熔断,比特币价格也从二月份的几度超过1万美金暴跌至5000美金以下。 随后,比特币价格虽在四五月份得到修复,但在六月份和七月份中上旬陷入横盘。十月,机构加仓和传统企业入场等因素推动了比特币价格的暴涨, 比特币价格在四季度持续飙升,最终以超过2万8千美金的价格收场,三个月内涨幅高达160%。

现货交易的成交量在2020年四季度和比特币价格呈现了高度的相关性。继前三季度的持续缩量后, 市场受到比特币暴涨的鼓舞,在四季度的三个月内交易量持续上涨。 同时,虚假交易量问题在2020年出现缓解,“刷量”不再能够成为交易所的竞争手段; 大型交易所和持英美牌照的交易所在波动的市场行情中更加展现出自身竞争力,实现市场扩张。

当然,除外3/12大跌、机构入场和比特币暴涨,2020年最吸引眼球的行业热点之一无疑还有DeFi。DeFi在2020年实现质的突破,以AMM为主的去中心化交易所(DEX)交易量持续激增,从年初不到中心化交易所现货交易量的0.01%,发展至年底的维持在1%以上。同时,多个DeFi资产在2020年实现暴涨,带动数字资产市场的交易热度。 DeFi不但贡献了交易量,还为行业带来了无数的创新和未来发展可能。

但同时也需注意,作为数字资产交易中较为成熟的市场, 现货市场的增长在2020年不及衍生品市场。 四季度比特币暴涨对衍生品市场影响尤甚,使衍生品季度交易量首次超越现货。

展望2021年,在年初比特币价格持续创下新高的基调下, 预计数字资产将持续2020年底的“牛市”。而DeFi的发展在冲击中心化现货交易的同时,也将为调动整体现货交易的活跃度贡献力量。

4. 平台币动态

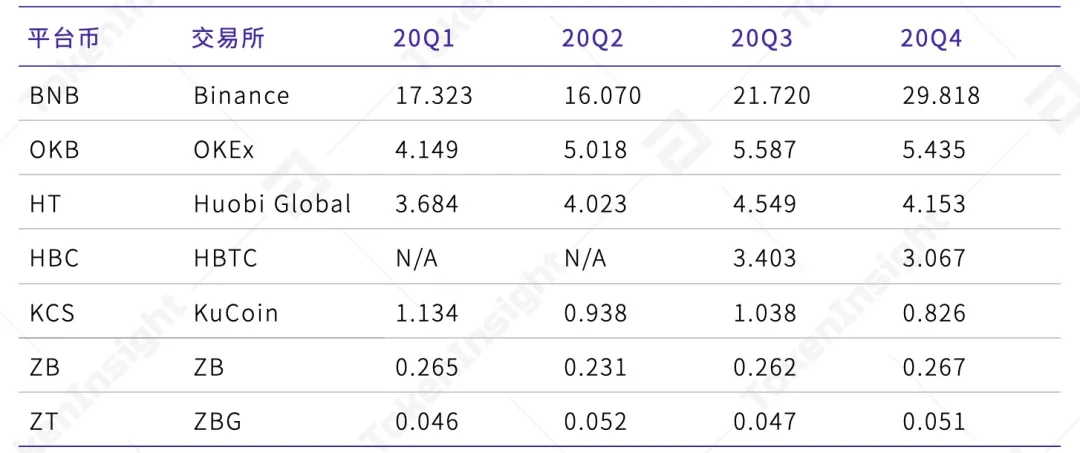

“ 除BNB与HBTC外,2020年平台币价格与交易量均出现萎缩,或未有明显增长;2020Q4比特币价格涨幅超越主流平台币涨幅

4.1 平台币成交量与价格动态

2020年, 平台币现货整体成交量约为2500亿美元,占全市场现货成交量1.19%,季度成交量最高出现于第一季度,最低出现于第三季度。

2020年各季度主流平台币成交量,来源:TokenInsight

2020年平台币现货交易量占全市场现货交易量比例,来源:TokenInsight

与主流数字资产相比,除Binance的BNB与2020年下半年新加入市场的HBTC外,在经历2020Q1的“312”事件后,其他平台币的价格与交易量均出现明显萎缩,或停滞不前。BNB尽管在Q1受到冲击,但仍在Q2取得微弱增长,随后于Q3开始的数字资产牛市推动BNB的价格与交易量一路上扬。在Q4,BNB成交量已占据主流平台币成交量64.8%,接近三分之二,而其季度均价也已经达到29.818美元,远高于其他平台币。

2020年主流平台币季度均价,来源:TokenInsight

4.2 平台币分析

“312”事件是平台币全年表现的分水岭。2020年3月前, 主流平台币表现多好于比特币,其中OKEx平台发行的平台币OKB相较于1月初,涨幅一度达150%,为各平台表现最佳。但在“312”事件后,受市场恐慌因素影响,主流平台币价格跟随主流数字资产发生大规模下滑,部分平台币价格甚至低于1月初。尽管市场于Q2、Q3逐步回暖,但此时,平台币走向开始发生分化。

以BNB、OKB、HT为代表的大型交易所平台币,在年中市场大规模震荡后表现良好,其相对年初涨幅一直保持在比特币之上,并紧跟牛市行情,尽管其价格涨幅并未达到与比特币类似的高水平,但BNB、OKB均在年底达到全年最高位,相较于年初上涨近200%;与之相比,HT在Q4表现较为平平,全年涨幅稳定在50%左右,但仍好于KCS、ZB等平台币。

而其他主流平台币则在“312”事件后表现乏力,全年走势大部分时间逊于主流数字资产,部分交易所甚至出现破发。究其原因, 大型交易所抗风险能力相对较强,因此市场共识较为集中,其价格的稳定与上涨背后,是投资者对其所代表的交易所价值的肯定。 而对于规模较小的交易所而言,市场共识则较为缺乏,故即使数字资产于后半年进入牛市,其平台币价格依旧难以抬升。

2020年主流平台币与比特币价格走势,来源:TokenInsight

5. 用户与热度

5.1 用户搜索量来源

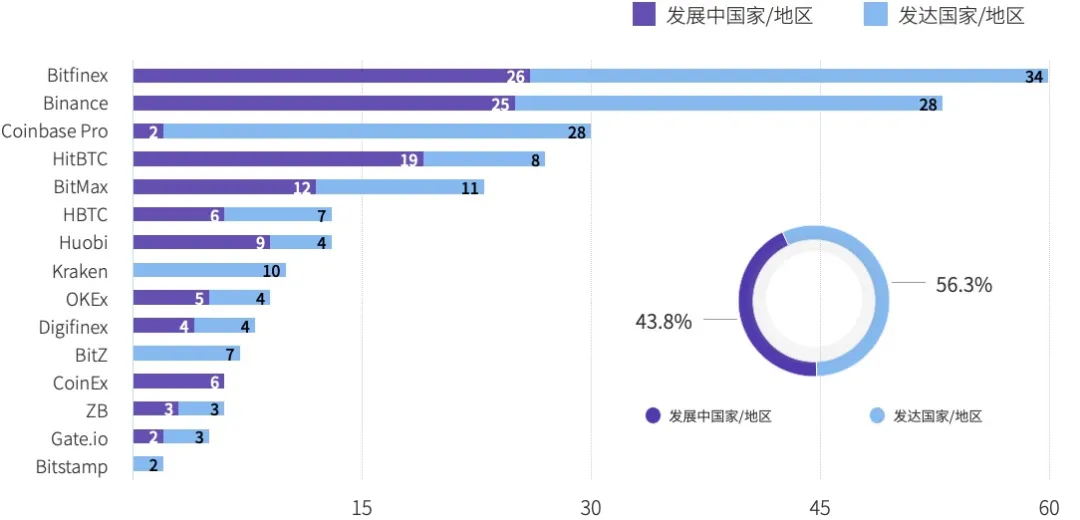

搜索量来源一定程度上反映了交易所用户的分布及用户群体的宏观经济情况。TokenInsight以Google Trends热度大于10为标准,针对成交量排名前12的大型现货交易所及3家2020年表现较好的新兴交易所用户搜索量来源分布进行了统计。结果显示,从整体角度看,43.8%的用户搜索来自于发展中国家/地区,而 过半用户搜索量则来自于发达国家/地区。

从交易所角度看,不同交易所用户搜索量来源差距明显。总部位于主要发达国家/地区的交易所,如Coinbase、Kraken、Bitstamp、BitZ等,其搜索量几乎均来自于发达国家/地区;Bitfinex、Binance等交易所,用户来源较为广泛且多样化,比例相对均衡;而Huobi、HitBTC、CoinEx等交易所则多以发展中国家/地区用户为主,其中CoinEx几乎全部搜索量来自于发展中国家/地区。

用户搜索量地区来源的差异,可能与不同交易所的市场拓展策略有关。以大型现货交易所为例,Coinbase等交易所专注于欧美市场,而Binance、CoinEx等交易所则以全球化为发展基调,长此以往,这些均会在用户搜索量来源中有所体现。

2020年各交易所用户搜索量来源分布(按经济水平划分),来源:Google Trends; TokenInsight

注:图中数字为国家数量;该图仅表示搜索量来源国家分布,反映用户分布广泛程度,搜索热度大于10的国家越多,排名越高,但并不一定代表整体搜索量高。

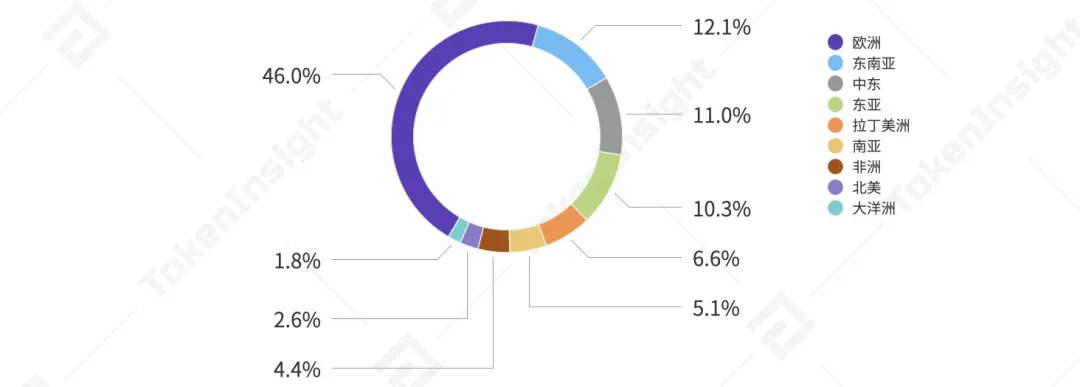

从洲际角度看,2020年全年,较为热衷于搜索数字资产交易所的地区集中在欧洲、东南亚与中东地区,其中以欧洲地区为甚:在交易所搜索热度来源中,欧洲国家热度达到10以上次数共125次,占46%;其次是东南亚与中东地区,分别占比12.1%及11.0%。

2020年交易所相关搜索地区热度分布,来源:Google Trends;TokenInsight

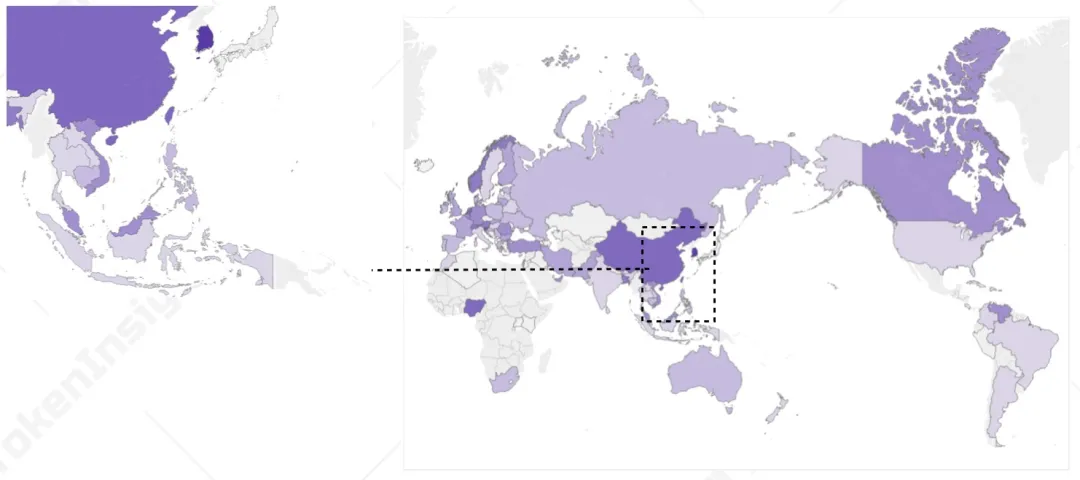

而深入到国家/地区角度,则有所不同。2020年,各家主要数字资产交易所搜索中,最为频繁出现的搜索来源地为韩国,其次为中国香港与新加坡,均位于东亚与东南亚地区。考虑到中国香港与新加坡在外汇交易与数字资产市场的重要地位,来自亚洲地区的投资者在数字资产市场中的影响力日渐凸显。

2020年数字资产交易所搜索热度来源地分布,来源:Google Trends; TokenInsight

5.2 社群与搜索热度

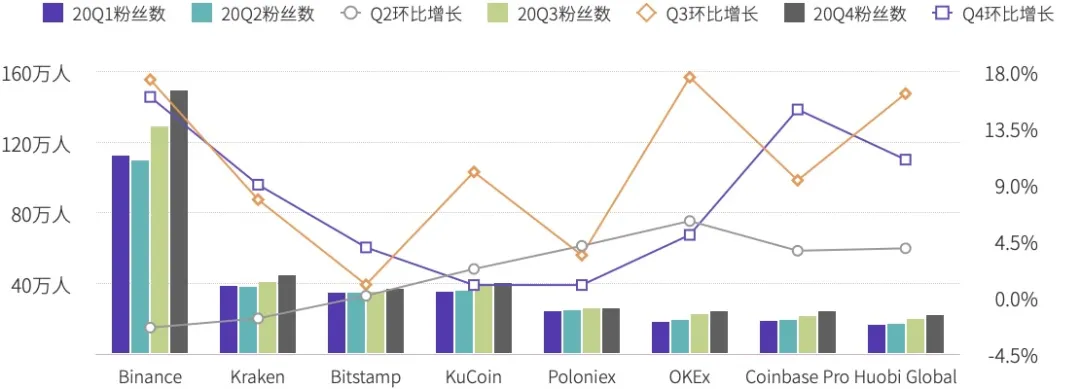

2020年数字资产价格的表现良好,数字资产交易所的社交媒体粉丝数都有所增长。综合全年来看,Binance的Twitter粉丝数超过140万。季度平均增长达到9.8%。Binance,OKEx和Huobi Global的Q4粉丝数相对于Q1的提升均高于30%; 其中Huobi Global的提升幅度最高,为34%。 值得注意的是,在年报数据统计中,Bitstamp和Poloniex增长幅度并不明显,Bitstamp的社交粉丝数量涨幅仅为1.6%。

2020年各交易所Twitter粉丝数统计,来源:Twitter;TokenInsight

从搜索热度角度看,全年交易所搜索热度波动不一,但在3月市场大规模震荡期间、第三季度DeFi大热期间及年末牛市期间,各交易所的搜索热度均整体有所抬升。

2020年各交易所全年搜索热度,来源:Google Trends;TokenInsight

5.3 用户相关关键词搜索分析

“ Binance为2020年所有交易所中用户搜索最多的关键词;不同交易所搜索热词透露未来获客方向

相关关键词搜索分析是了解各交易所发展方向及用户喜好的有效手段。TokenInsight根据2020年主要交易所及新兴交易所用户关注的相关主题,制作了如下的关键词分布图。

2020年各交易所用户关注主题关键词分布,来源:Google Trends;TokenInsight

值得注意的是, 几乎所有搜索主流交易所的用户,除搜索BitMax的用户外,均会搜索到关键词Binance。 BitMax、HitBTC的相关搜索关键词以日文为主,而其他交易所则很少出现日文相关搜索关键词,显示出两交易所在日本市场的重要地位。除此之外, 一部分交易所的搜索热词也透露了交易所可能的获客方向。 以几家大型交易所为例,Binance的搜索热词中包含阿根廷、Binance US等信息,Huobi包含土耳其、意大利等相关词汇,而OKEx则有大量韩文搜索热词出现。

6. 监管动态