当大象掉进浴缸时,浴缸水位数学模型会直接崩溃

这段时间比特币现货市场的购买力似乎疲软了不少,于是短线和合约市场又开始热闹了起来,暴涨暴跌,小涨小跌,折腾半天价格不动,上下插针的时代似乎回来了。

但是这样的时代并不会很长久,源源不断的现货买盘总会回来。

给点时间,年末年初休整一下,别急。

之前一段时间行情很好,从我在期权/期货群里得到的反馈来看,比特币的走势基本上是一路都在击溃着他们的'技术分析'。他们的模型大多在一万多美金的时候就已经失效了,后边儿除了一路跟车不断调整策略之外,没啥其他办法。

当然,他们还是很挣钱的,牛市当然是快乐的。

2020年312之后其实一路多空比很低,费率为负,转折点大概在一万六左右,后边儿群众疯了一般做多,所以大家也可以看到每次插根针都能爆出百亿级别的多单,非常夸张。但是就算这么多多单,这么高的费率,依然能一直涨,这的确让很多技术派大佬目瞪口呆。

似乎曾经非常好用的合约市场的数据都成了摆设一般。

在现货不断买买买,比特币流通量越来越少的情况下,似乎并不存在什么技术指标能够存活。

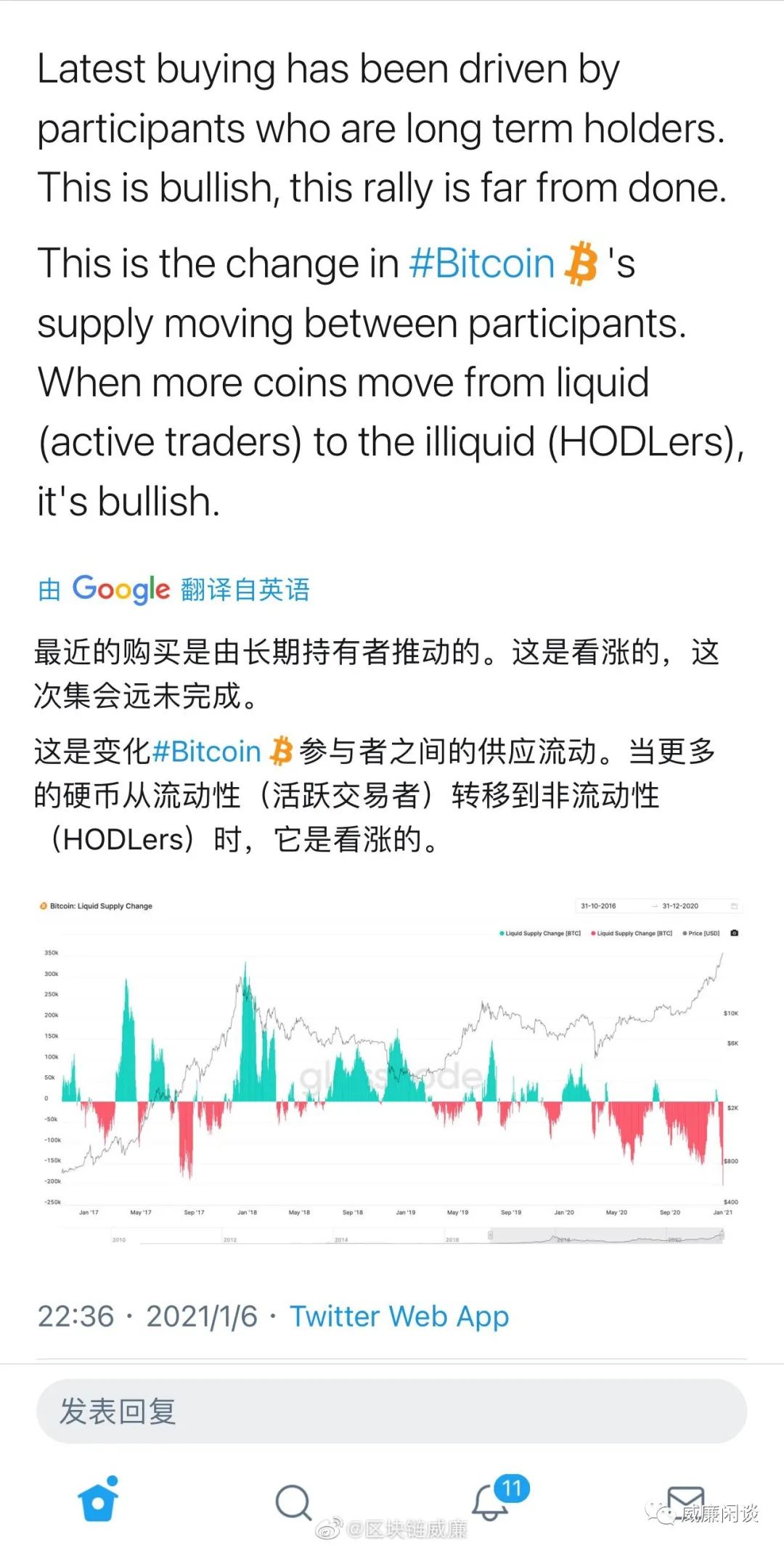

是的,本轮行情大概率是由长期主义者(也就是买了币不动的)推动的:

从数据图表上可以很明显看到流通量与价格的负相关性:

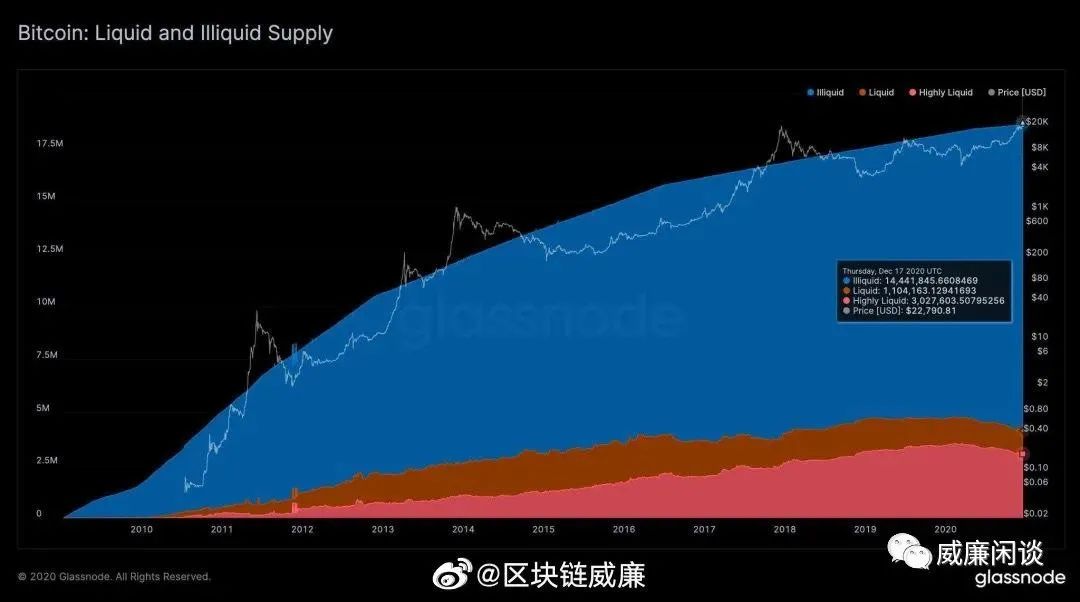

我在之前的一篇文章分享过一个数据,就是目前实际上流通的比特币数量是很少的。

数据如图:

图中,蓝色部分为全部流动性,棕色部分为普通流通性,红色部分为高流动性。

真实的高流动性的币其实也就三百万不到,再算一算,大概整个市场能买的只有一两百万。

所以当你听到灰度买了六十万个,上市公司老总买了十万个,这类的内容的时候,你应该感到十分震惊,并且对流通量的急剧减少感到清醒认知。

所以当现货市场的源源不断的强大买盘袭来的时候,似乎以前所有的技术分析都失灵了。

有一句话说得挺好:

大概就是这么个逻辑。

他们只是现货买着买着,合约市场不知道怎么就血流成河了。

我们最经常说的一个词儿叫“降维打击”,其实这点在最近十年真是体现得淋漓尽致,最突出的领域就是汽车,新能源车对传统车企的碾压真是非常彻底。

当传统车企还在讲电动车怎么怎么不行,怎么怎么不靠谱的时候,突然发现搞电动车的成首富了。

已经完全不是一个维度的竞争了,新能源车完全不是传统车企的估值模型,他们怎么不爽也没办法,特斯拉虽然卖的车不多,但是市值已经超过了后面一大排的传统老牌车企。

没有人能与源源不断的资金对抗。

说到降维打击,我前边儿还看到一个说法,说现在合约都说U本位,真正的国际大玩家只要BTC,让散户或者多头赚走u是无所谓的,反正他们再怎么赚,btc本位可能也是越来越少,他们也越难买btc。

也就是对于想要比特币的机构来讲就是一句话:

“你可以随便赚钱,但是你不能赚币”。

这也是一种降维打击。你赚钱赚得很开心,一切感觉都在越来越好,只是好像比特币越来越与自己无关了,等以后大佬们币赚够了,还会不会给你口汤喝呢?那就不知道了。

不过那是以后的事情了,现在大家只要清楚一点,就是尽量抛弃原来币圈小圈子的认知和逻辑,拥抱新来的大趋势。

当大象掉进浴缸时,小老鼠的观点可以忽略。所以小老鼠们不要有幻觉,觉得其他小老鼠的观点和行为还和以前一样可以影响大局。

时代变了。

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...