期权造富记:7美元变成12000美元

整理 | 秦晓峰 运营 | 盖遥 编辑 | Mandy

出品 | Odaily星球日报(ID:o-daily)

加密圈中,每个人都有自己的赚钱法门。

有的人擅长一级市场投资,找项目,抢额度;有的人擅长二级市场交易,玩山寨,炒合约;还有的人擅长消息面获取,找信息,做波段……各显神通,关键是找准自己的路。

然而,经历了两年多的币圈锤炼后,我却悲哀的发现,走别人的路,赔光自己的钱,上面的玩法,都没让我致富。最终,我对自己形成了清晰的认识:追涨杀跌,韭菜本菜。

不过,韭菜也会学习,也能成长,摸爬滚打之后,我遇到了「期权」。

作为加密市场中新兴的衍生品,期权交易似乎是机构的专业工具,鲜有散户涉猎。作为第一批吃螃蟹的人,我也通过期权交易获得了百倍以上的收益。而我的同事,本金 7 美元,最终收益 12000 多美元,收益率达到千倍。

所以,本文,我将讲述我们和期权的真实故事,为投资者提供参考。

(本文附图及期权交易的相关策略,均来星球日报作者真实投资经历,Odaily星球日报为真实性背书。但文章仅为个人经历分享,不作为投资指导意见,衍生品投资为高风险标的,请读者谨慎交易。)

加密新生代衍生品:期权

我与期权的缘分,始于 2020 年年初。

当时 Bakkt、OKEx 相继上线 BTC 期权交易,芝加哥商品交易所(CME)也对外官宣推出比特币期权。

在此之前,加密市场中只有 Deribit 以及 Jex(后被币安收购)等两家较为知名的期权平台。

头部平台为何相继入局期权赛道?作为研究衍生品的记者,期权成功引起了我的兴趣,我也在第一时间体验了 OKEx 的期权交易,并撰文《期权是不会爆仓的期货》。

在此也再次简单介绍一下期权:期权(Options)是一种在未来某个时间可以行使的权利,期权的买方向卖方支付一定数额的期权费后,就获得这种权利:在未来某个时间内以一定的价格买入或卖出一定数量的标的资产,这就是期权交易。

期权产品一般有两种:看涨期权与看跌期权。如果对市场长期看好,则可以买入看涨期权,反之需要购买看跌期权。

下面,我举个例子帮助大家理解。

现在比特币价格是 3 万美元,韭菜小秦预计一个月后会涨到 4 万美元。由于手头上只有 100 美元,买现货嫌收益太少,做多期货合约又怕爆仓血亏,于是选择了期权交易。

小秦和老王联系签订了一份合同,规定一个月后可以用 3 万美元的价格买一个比特币。为了证明这份合同有效,小秦给了卖家 100 美元作为定金。

一个月后,比特币价格达到了 4 万美元,这时小秦可以支付 3 万美元履行合同,随后卖出到手的比特币。刨除成本,小秦赚了 40000-30000-100=9900 美元。

另一种情况是,一个月后,比特币价格只有 2 万美元,此时小秦如果履行合同,则需要花费 3 万美元(远高于市场价)才能买来 1 个 BTC,必然血亏。但他可以选择不执行合同,损失的只有定金 100 美元。

同理,小秦也可以看跌比特币,则需要购买相应的看跌期权。

关于期权原理性的解释,推荐阅读《期权是不会爆仓的期货》。

当时不少人觉得期权门槛太高,不适合普通用户进入,给别人讲明白基本概念就需要半天。

但我觉得,两年前加密期货市场也是新兴产物,散户操作也是一头雾水,但很快基础设施逐渐完善,交易量赶超现货,因此,潜意识中,我判断期权会成为未来几年衍生品市场的一匹黑马,将有越来愈多的交易所上线期权交易。

事实也证明,头部交易所果然没有放过期权市场。在 OKEx 之后,币安、火币、Gate 等多家老牌交易平台都开通了期权交易,期权市场也跑出了 BitWell 这样的黑马。

初尝期权魅力,DeFi期权斩获第一桶金

让我「小富」一把的期权,得益于一次采访。2020 年 8 月,DeFi 热潮风靡,各类 DeFi 代币层出不穷,一天涨幅 20% 的更是不再少数。已经从币安离职的 Jeff Young 创建了 BitWell,推出了 DeFi 期权(MKR 以及 NEST)。

8 月 12 日,由于 YAM 池子添加 MKR 作为抵押品,带动其当日上涨超过 30%,BitWell 上当周看涨期权上涨逾 150 倍。也就是说,如果你前一天投入 100 美元购买当周 MKR 期权,当日获益超过 15000 美元。

正是由于 DeFi 期权的造富效应,我们在第一时间联系了 BitWell 进行专访《专访衍生品平台BitWell》。

当时的我,对于 DeFi 期权并不感冒,甚至觉得这种涨幅估计只是官方宣传用的,没有成交量。但自己真正尝试之后,也毫不例外上演了「真香定律」。

8 月 30 日,在 NEST 上涨超过 30% 达到了 0.14 USDT,我购买了 NEST 行权价格为 0.11 以及 0.13 的当周看跌期权,总计 100 张,成本为 30 美元。8 月 31 日,NEST 下跌了 20%,一度达到 0.12 USDT。此时,我的账户已经获利超过 200 美元,利润率超过 600%。于是,选择了平仓。如下所示:

自以为聪明的我,万万没想到,接下来我将错过一大波利润。

从 8 月 31 日至 9 月 4 日,NEST 开启了暴跌,跌幅最大达到 60%;到了 9 月 4 日,NEST 现货价格达到 0.07 USDT。此时,如果我的看跌期权没有平仓,累计获益可以达到 5000 美元以上。

错过了这一次暴富机会,我意识到波动剧烈的 DeFi 项目很适合进行期权交易,于是整个 9 月都在研究期权。

9 月 18 日,在看到波场系的 SUN 萎靡不振后,我决定做空 SUN。于是,再次斥“巨资” 30 美元,买入了 200 张当周看跌期权。最终的结果是,SUN 瀑布式下跌,而我的看跌期权获得总计超过 1800 美元的回报,整体回报率超过 6000%。其中单张看跌期权收益率, 达到了 16000%,这也是我期权交易中最高的一次。如下所示:

9月 25 日,NEST 已经跌至 0.04 USDT,于是我选择继续开仓,做多 NEST,再次斩获上千美元,而成本仅为 20 美金。如下所示:

几次 DeFi 期权获得不菲的收益,也给当时在 DeFi 现货上栽跟头的我,回了一波血。深感有福同享的道理,我决定邀请我的同事以及好朋友一起「致富」。

但令我没想到的是,他们最终亏损出场。原因是,他们选择做空当时最强硬的 LINK,最终在行权日来临时,期权归零。

但作为期权小白的他们,也给了反馈:期权似乎并不难,上手也很简单。

根本原因在于,针对这些小白用户,当时的 BitWell 推出了简易版的期权轻松选,小白用户只需要选择品种,再选择看涨或看跌以及杠杆倍数,就可以参与交易,就像交易现货那样简单。

在 BitWell 的产品上,我似乎看到了期权的破圈之路。

无独有偶,我发现币安也做了同样的改变,简化了期权进入门槛,并且效果卓越。Binance Futures(币安合约)副总裁 Aaron Gong 曾表示,期权上线一周,交易量超过了 10 亿美金。

主流币期权造富

随着时间的推移,DeFi 代币热度下降;并且 DeFi 波动性太大了,做市商(期权卖方)很容易亏损,减少了卖盘。

于是,从 10 月开始,BitWell 修改了规则,将当周 DeFi 期权取消。而我和小伙伴们,也开始减少期权的关注度,直到 XRP 发生异变。

11 月 21 日,XRP 从 0.32 USDT 最高上涨至 0.46 USDT。此时,BitWell 上 XRP 行权价格 0.3 USDT 的当周看涨期权上涨超过 2000%,再次吸引了我的关注。但我却选择逆势做空,从 0.3 USDT 不断加仓看空期权,总成本也推移到 500 美元。如下所示:

最终,XRP 上涨至 0.78 USDT,我的看空期权也趋于归零,这也是我期权操作中亏损最大的一次。但也总结出一个行之有效的操作方法:期权需要多空双开,即同时买入看涨、看跌期权。

与期货不同,期权只要在行权日来临前,价格达到行权价格依然有效。

举个例子,买入行权价格为 0.3 USDT 的 XRP 看跌期权,行权时间为一周。如果未来一周现货价格先是涨到了 100 美元,看跌期权只是趋于归零,不会爆仓;价格在一周内再次回到 0.3 USDT 以下,看跌期权依然可以获得收益。

但如果开了期货,价格在涨到 100 美元后插针后,已经爆仓了。这也就是为什么期权可以多空双开,而期货不能多空双开的原因。

期权多空双开后,不需要考虑行情走向,只要未来一段时间,价格向着一个方向走,产生的收益基本可以覆盖另一侧的损失(期权费)。

在第一次亏损后,我和我的朋友继续下注 XRP 期权,并且每次都是多空双开(同事 A 拿出了 7 美元)。

之后的一个月,XRP 在 0.4 USDT~0.65 USDT 不断震荡。由于多空双开,并且每次开了好几个档位,因此我的收益并不是很大,基本打平。同事 A 倒是操作得风生水起,7 美元逐渐变成了 300 美元。

转机终于来了。

12 月 23 日,美国证券交易委员会(SEC)发文起诉 XRP,导致其价格大幅跳水,24 小时内暴跌 60%。长期以来一直多空双开的我们,终于吃到了一块大的肥肉。同事 A 的 300 美元变成了 8000 美元,而我也获得近万美元收益。如下所示:

(注:上图每一个档位成交约为 100 美元)

在 XRP 之后,我们再次转换战场,征战 BTC、ETH 期权。由于 1 月初的两周波动性较大,我们也自然获得不菲的收益。经过几轮的操作,同事 A 的资金量,最终达到了 12000 多美元。相较于其成本 7 美元,涨幅接近 1700 倍。

而在操作过程中,我们也多次错失良机。

比如 1 月 4 日,我们当时拿着 BTC 看跌期权,在获利 1000 美元后就进行了平仓。如果不平仓,那份看跌期权收益可以达到上万美元。

这样的例子不在少数,每一次「失误」都足以让你怀疑人生。

期权:风险与收益并存

说完了期权的收益,相信很多人已经跃跃欲试。先别急,下面这些内容才是干货。

其一,期权在特定时间内是不会爆仓的,无惧插针。但用户需要清楚,在到达行权日时,如果依然未能达到行权价格,期权将直接归零。某种程度上,这也是爆仓,只不过给了缓冲时间。如下所示:

其二,期权更加适合波动行情,例如近期 BTC 的日波动幅度都在 10% 左右,适合操作期权。如果没有波动,或者波动较小,则行权日来临时,期权产生的收益可能难以抵消亏损。

其三,与现货以及期货交易相比,期权交易收益并不一定是最高的。

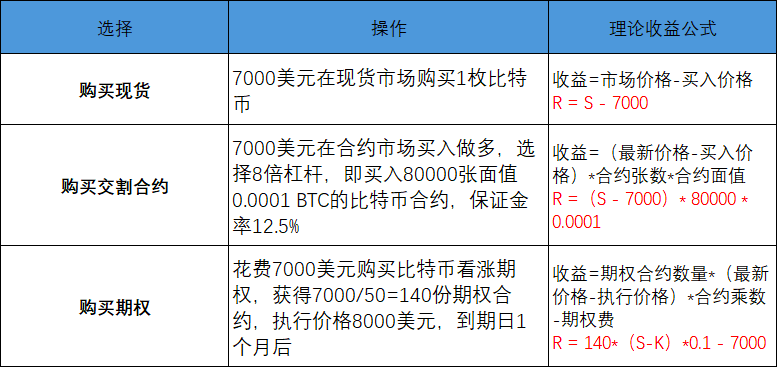

假设目前比特币市场价格为 7000 美元,投资者购买了现货、交割合约和期权三种产品。具体操作如下表所示:

(图片来自OKEx Research)

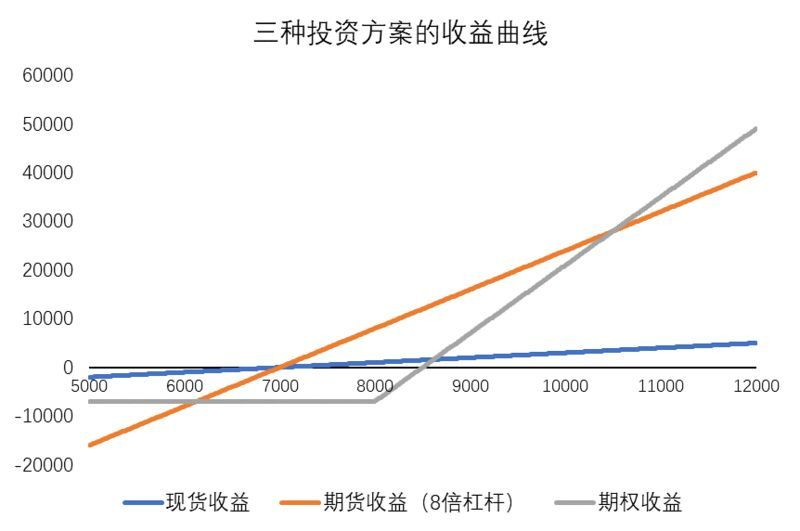

将三种投资方案收益做成图,如下所示:

(图片来自OKEx Research)

当“买入价格< 最新市场价格 < 期权执行价格”时,期货收益高于期权,而期权却出现期权费亏损;但如果比特币价格一直上涨,则期权收益要远远高于其他两种手段。

其四,目前各家期权平台的机制不尽相同,一些期权平台定价紊乱,直接影响用户收益,建议选择较大的、口碑较好的平台进行交易。

我的故事和期权交易相关的内容就介绍到这里了。如果你想了解更多的期权交易相关资讯和其它财富机会,欢迎持续关注 Odaily星球日报。

原创文章,转载/内容合作/寻求报道请联系[email protected];未经授权严禁转载,违规转载法律必究。

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...