主营业务亏损,

比特币资产翻倍

。

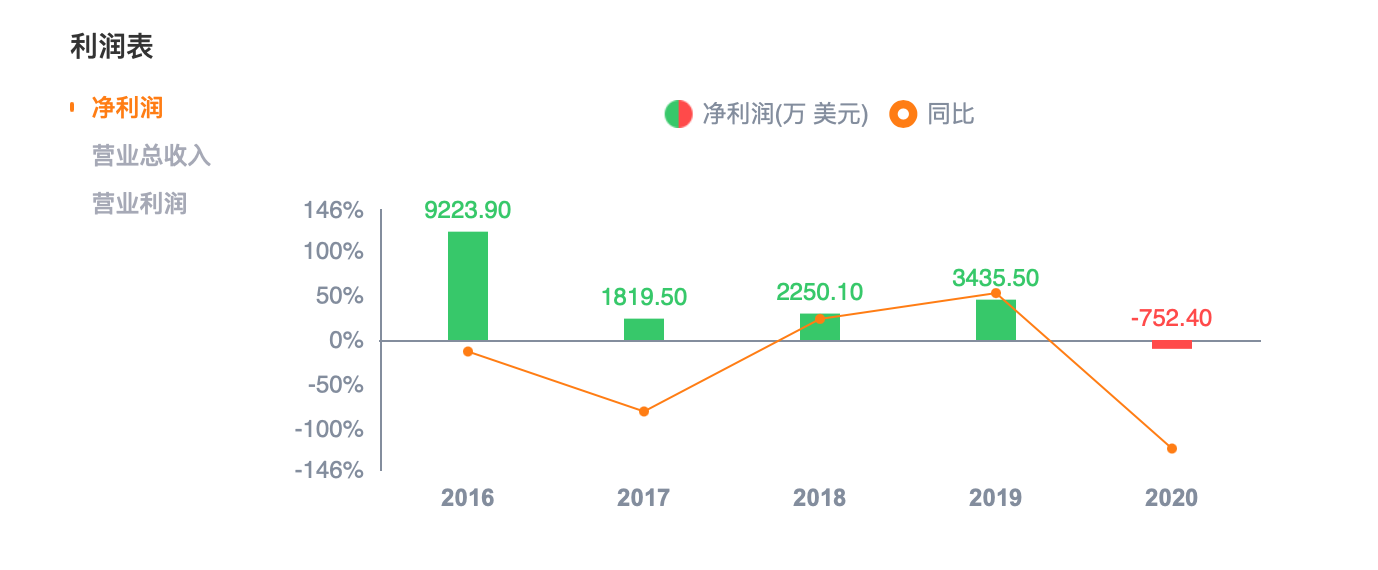

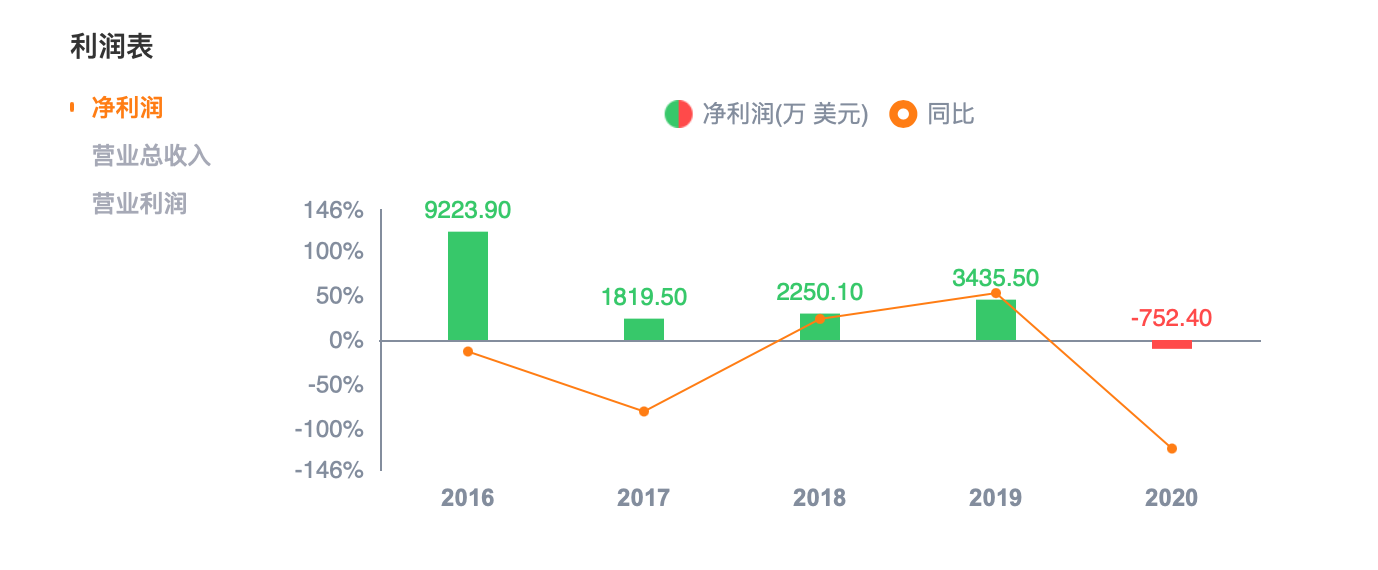

MicroStrategy

2020年

的营业

总收入为4.81亿美元,2019年是4.86亿,同比下降了1%。2020年净利润为负752.4万美元,而2019年则是3436万美元,同比下降了121.9%,这也是

MicroStrategy近五年来主营业务首次出现亏损。

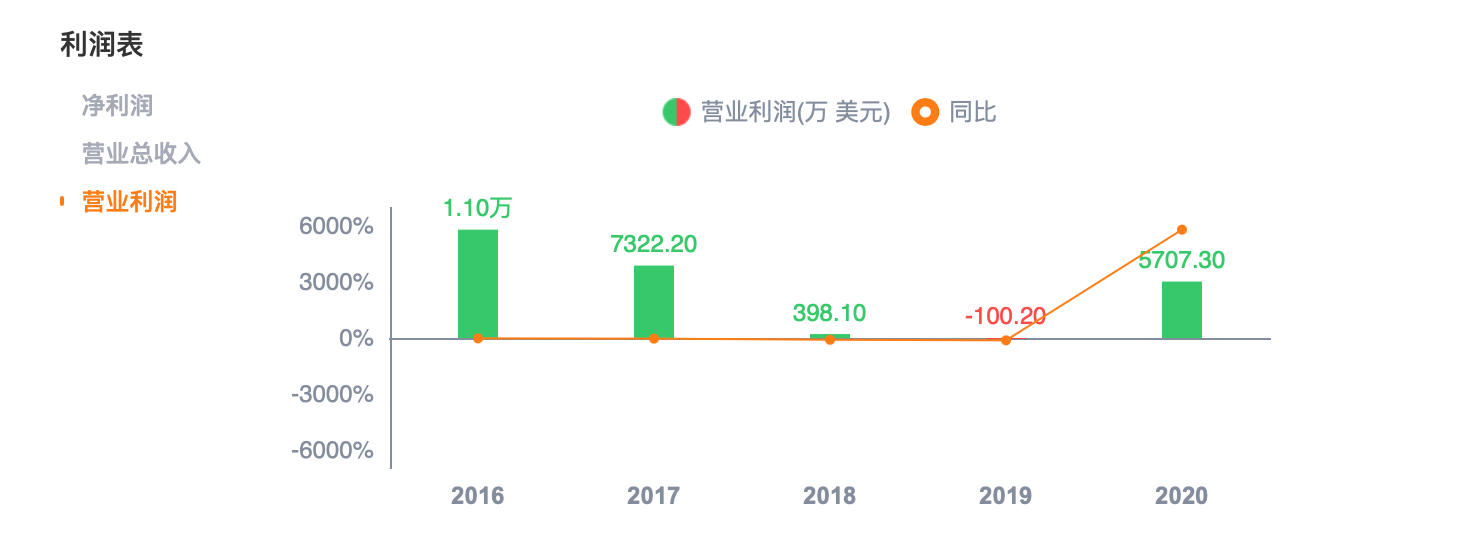

图源:Tiger Trade

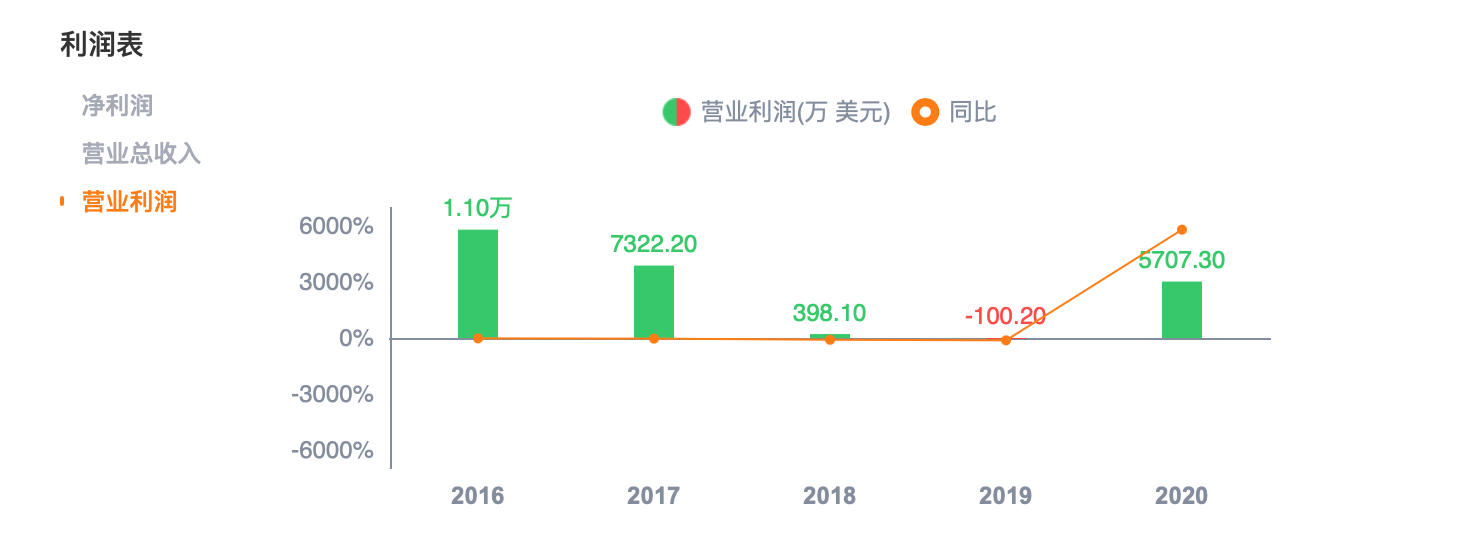

其实此现象早有端倪,2016年开始,MicroStrategy的营业利润就一直走下坡路。2016年MicroStrategy营业利润达1.1亿美元,等到2018年已经锐减至398.1万美元,2019年更是亏损100万美元。公司的传统业务发展迟滞,营收缩减,而加密市场的行情却盛况空前,因此MicroStrategy all in到比特币上的决断也就不难想象了。

图源:Tiger Trade

通过投资比特币,

MicroStrategy在加密市场上收获颇丰。

2月1日,哥伦比亚可转换证券基金(Columbia Convertible Securities Fund)投资组合经理Dave King表示,MicroStrategy从其比特币投资中获得的收益在8亿美元至14亿美元之间。

财报发布后,Saylor进行了回应,“2020年对我们来说是极具变革性的一年,MicroStrategy积极地拥抱加密浪潮,

将比特币作为公司主要储备资产的开创性决定使MicroStrategy备受市场关注。未来,

MicroStrategy还将

继续持有更多比特币,并

作为公司整体发展战略的一部分,并探索各种方法

将额外的现金流投资到比特币中。”

紧接着2月2日,

Saylor在Twitter表示,其成功的秘诀就是早起、工作到很晚、买比特币,并随后公布了MicroStrategy又再次购入了295枚比特币,总价值1000万美元。

另一方面,投资比特币的增长效应也反应到了

MicroStrategy的股价

(MSTR)

上。

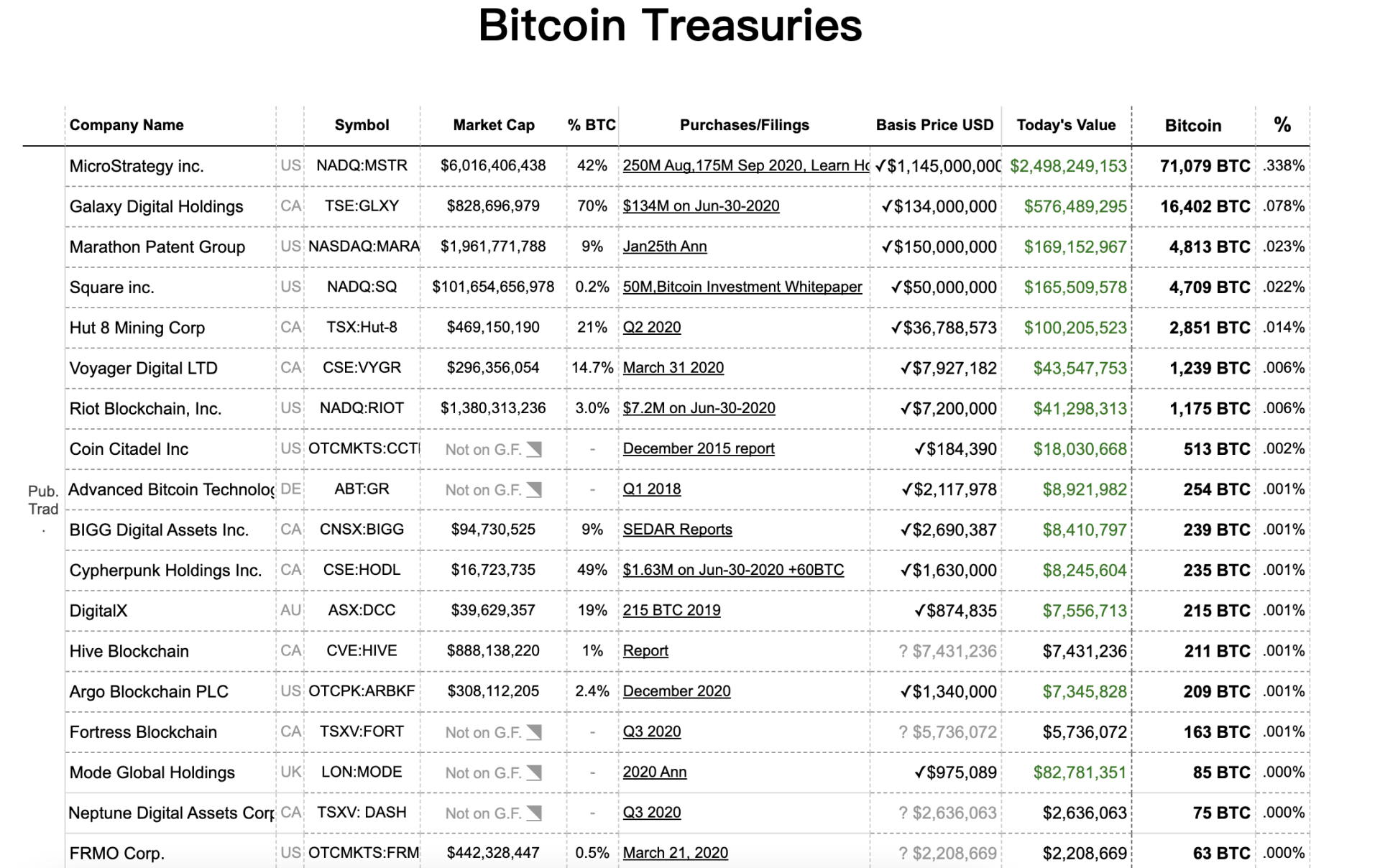

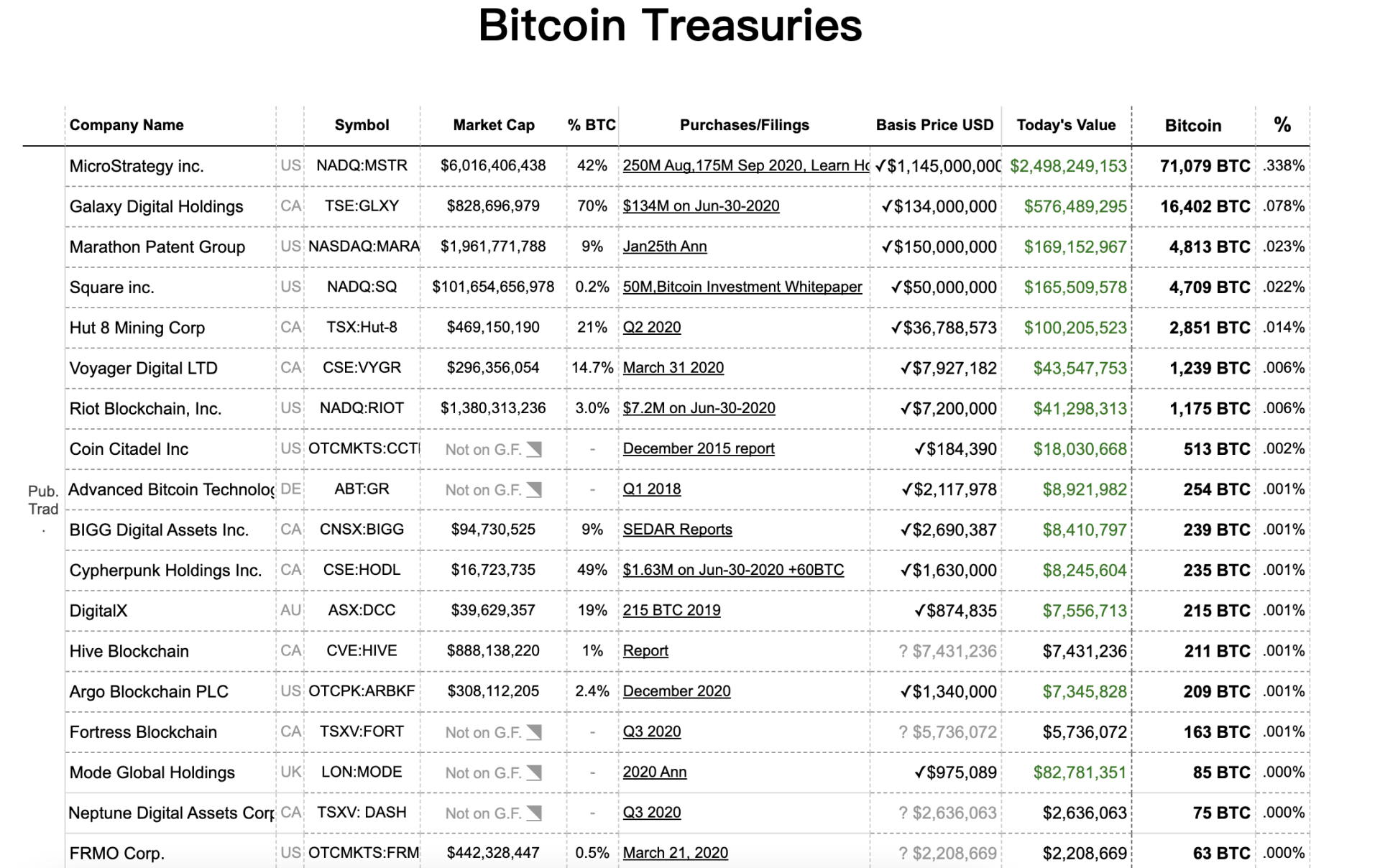

Bitcoin Treasuries

数据显示,自MicroStrategy购买比特币以来,其股价已大幅上涨338%,而纳斯达克指数仅增长了26.2%。

值得一提的是,此前

12月8日,花旗集团还将MicroStrategy股票的推荐评级下调为“卖出”。因为在前一天,MicroStrategy表示将通过发行债券购买更多的比特币。花旗在一份致客户的报告中表示,MicroStrategy股价

近期

上涨过度,且该公司通过发行可转换票据融资4亿美元购买比特币的计划“过于激进”,投资者将面临相当大的风险。

花旗当时还提到,MicroStrategy内部已出现了大量抛售股票的现象,这表明

MSTR的

股价被高估了,公司高层并不像Saylor那样对比特币或加密市场的基本面保持乐观。在过去两个月里,共有5000万美元的

MSTR

被卖出,其中最大交易是由MicroStrategy总裁Phong Lee执行的,他几乎卖掉了自己的全部持仓。

图源:Tiger Trade

不过据

Tiger Trade数据,2月2日收盘,

自花旗集团下调MicroStrategy股票评级以来,MSTR反而上涨了135%。

不论是从投资比特币的回报收益,还是因连锁反应其股价的表现来看,MicroStrategy进入加密市场都是一个不错的决定。正如MicroStrategy对外宣称的那样,他们在积极地拥抱加密浪潮。只是加密市场存在着周期性,在牛市进场的MicroStrategy还未经历过熊市的彻骨凌寒,他们的信仰是否真的如此坚定也未可知。

一旦比特币价格大幅下跌,

MicroStrategy

不但投资受损,对于此前

发行的近7亿美元的可转债券,

MicroStrategy还需偿还投资人的到期本息,这时MicroStrategy手中的比特币就有可能砸盘抛售,给行业带来隐患。

因而从另一方面来看,MicroStrategy进入加密市场更像是对其业务革新而采取的一场自我救赎行动。

在报告中,Saylor表示,“我们正在成功地将潜在客户和客户转移到我们的企业云平台,并推出了新的SaaS产品,这将大大提高我们业务的效率和盈利能力。

持

有71079枚BTC,引得更多巨头入场

MicroStrategy成立于1989年,是一家商业智能、移动智能企业级软件平台的全球供应商,于1998年在纳斯达克上市。去年8月11日,MicroStrategy宣布已购入21454枚比特币以应对通货膨胀,成为首家购买比特币作为其资产分配策略一部分的上市公司,因而开始进入大家的视线。

此后,MicroStrategy又于9月、12月以及今年1月、2月,分四次继续大规模买入,以逾11亿美元的成本总共买入71079枚比特币。

截止目前,这些比特币的

价值超过24亿美元。

2020年以来,灰度为代表的机构成为了加密市场的焦点,继DeFi后再次助推了这轮牛市的快速发展,

众多的

上市公司

开始选择将

比特币

作为企业资产储备也

让其备受关注。

Bitcoin Treasuries

数据显示,

目前市面上已至少有18家上市公司持有比特币,而

MicroStrategy则以71079枚比特币的持有量牢踞榜首。

MicroStrategy之所以不遗余力地购买比特币,其创始人兼

CEO

Michael J.Saylor起到了决定性的作用,Saylor是

MicroStrategy的最大股东,持股比占到了21.17%。

一直以来,

Saylor对于加密市场抱有无比乐观的态度。

在接受媒体采访时曾多次表示,“我不会出售比特币,将会持有一个世纪”,“比特币有潜力上涨1000倍,交易及波动率都无关紧要。如果人们只研究斐波那契指标,并坚信比特币可能会迎来60%或80%的回撤,那他们忽略了一个基本问题,即比特币是否是数字货币网络,以及是否有足够的人决定采用它”。

Saylor对于比特币的狂热引起了

BlackRock贝莱德的关注,

BlackRock是

全球最大的资管公司,

管理的资产规模超过7.8万亿美元。

2020年12月,MicroStrategy发行了6.5亿可转债,并计划将其用于投资比特币,这一决定实际上得到了其背后股东的支持。而

BlackRock正是MicroStrategy的第二大股东,也是最大的机构股东,持股比占到了12.97%。

从投资比特币上获得的巨大收益,最终也引得

BlackRock决定正式进入加密市场。2021年

1月,

BlackRock向美国证券交易委员会(SEC)提交了双份文件显示,其可能将通过旗下的部分基金对比特币期货进行配置。

此外,

Saylor还打算影响更多的机构进入。

2月3日,MicroStrategy即将举行有关比特币投资的会议,邀请数千名公司高管、董事以及顾问,分享比特币投资战略战术,为公司带来增长,为股东带来收益。目前,确定参加会议的就有富达资产、德勤事务所、NYDNG、

Galaxy Digital等众多知名机构,而加密圈的巨头们,如灰度、Coinbase、币安等也将悉数到场。

未来,

MicroStrategy或许还将继续买入比特币,也会有更多的上市企业、资管机构涌入加密市场,抑或在熊市来临时抽身退去。但伴随着比特币上线而诞生的相关加密货币产业已存在十余载,此外,监管的加强也在不断地规范整个行业的发展,不断跟上投资者和市场的需求,相信去中心化加密技术带来的一系列革新会更早的被看见。