Uniswap、Aave、Synthetix、MakerDAO 等以太坊上的 DeFi 龙头在 1 月份创下市值新高。

原文标题:《DeFi 1 月复盘:多个头部项目创下新高,算法稳定币表现不佳》

撰文:沉思录

在 ICO 热潮过去 3 年之后,ETH 再次在一月份创下新高。同样地,Uniswap、Aave、Synthetix、MakerDAO 等以太坊上的 DeFi 龙头项目,也都在这一个月内创下了市值的最高记录。最大的去中心化交易所 Uniswap,目前流通市值达到了 56 亿美元,与 Binance Coin 的差距只有 24%,而 Uniswap 还有大量的平台币尚未解锁。最大的去中心化借贷协议 Aave 在向社区移交管理秘钥与向 V2 版本升级之后市值一路上涨,目前也已经超越 EOS、BSV 等老的公链项目。

1 月的 DeFi 新秀

虽然头部 DeFi 项目的格局已经基本稳定,但在一些细分领域,也有多个优质项目因为分发治理代币而被更多的用户所使用。

Furucombo 是一个 DeFi 聚合器,真正可以为用户创造更多获利机会。它将复杂的 DeFi 协议转化为可视化的多维数据集。用户可以将多项交易打包,形成一笔交易发出,降低时间成本;也可以方便地在各种 DeFi 协议间套利,只需要简单地拖拽 Furucombo 支持的各项协议即可完成。Furucombo 也是目前唯一一个模块化地集成了闪电贷的项目,用户可以无需编程基础即可使用闪电贷。

Armor 是去中心化保险赛道的又一热门项目,它的创始人 Azeem Ahmed,此前也是 SAFE 的创始人之一。在 SAFE 被爆出漏洞之后,SAFE 的另一发起人 Alan,在 Andre 等人的支持下继续做出了 Cover Protocol;而 Azeem 则创建了 armor.fi。Armor 基于 Nexus Mutual 构建,由 Nexus Mutual 承保,而无需 KYC。Armor 也通过平台币的流动性挖矿为 NXM 赋能,提供 arNXM 的流动性可以获得 ARMOR 代币。

去中心化衍生品协议 Opium Finance 也在本月发行了治理代币,Opium 可以提供包括智能合约安全、稳定币违约、代币价格波动等在内的各种保险,而市场上已有的去中心化保险项目往往只能针对某一方向提供保险。目前 OPIUM 较发布时上涨约 4 倍。衍生品赛道的另一热门项目 dYdX 可能也即将发币,不少用户冒着高昂使用成本去体验,以期待能获得代币空投。

以太坊上的 DeFi 热点也在向其它链上延续。火币 Heco 上的去中心化交易所 Mdex,在挖矿上线 5 分钟后锁仓量达到 2 亿美元,目前 Mdex 中锁定的资金约为 10 亿美元,挖矿产出的市值也超过一亿美元。币安智能链 BSC 上的龙头去中心化交易所 PancakeSwap,其代币 CAKE 也在一个月内由 0.61 美元涨至 3 美元。BSC 上的借贷协议 Venus 在国内收获了不少粉丝和关注。

热门项目新进展

Cover 在铸币权出现漏洞之后,宣布放弃护盾挖矿,并不予发放漏洞爆出时未领取的奖励。目前,Cover 中只有 Rewards Mining,这一部分奖励来自于各自的项目方。若无项目方支持,则没有任何奖励。

1 月 17 日,Curve 宣布与 Synthetix 合作推出跨资产交易服务。Curve 原本专注于同类资产交易,如 USDC、DAI、sUSD 等稳定币之间的交易,或各种比特币锚定币之间的交易,其中的交易滑点低、手续费低。而 Synthetix 是目前最大的合成资产协议,其中合成资产之间的交易具有无限的流动性。如果用户想将 DAI 换成 WBTC,则 DAI 会先在 Curve 中换成 sUSD,之后在 Synthetix 中销毁 sUSD 生成 sBTC,再在 Curve 中将 sBTC 换成 WBTC。本次 Curve 与 Synthetix 的合作,将显著提升 Curve 在跨资产大额交易中的地位。

Bancor 完成了前端升级,可以显示流动性挖矿奖励等信息,并支持直接将奖励复投。Bancor 本次的流动性挖矿于 11 月推出,计划持续 12 周,有希望通过治理延长挖矿周期。在 Bancor 前端正确显示收益后,大多数用户都选择了将收益复投,这也实现了 Bancor 挖矿的初衷,将更多的 BNT 留在了生态内。因为 Bancor 中所有的交易对中都必须包含其平台币 BNT,有了更多的 BNT 质押挖矿,Bancor 的流动性上限才会更高。

DeFi 数据

截至 1 月 31 日,以太坊网络中的总锁仓量达到 401 亿美元,与上月相比增长 65.8%;真实锁仓量 291 亿美元,与上月相比增长 71%。一方面,链上抵押的 WBTC 等继续升值,一月初时 BTC 价格还不足 3 万美元;另一方面,越来越多的资金转移到链上,以分享流动性挖矿等收益。

因为最近一个月 ETH 升值较多,而 Maker 中的抵押品以 ETH 为主,因此 Maker 中锁定的资金远超第二名。Aave 因为有 V1 和 V2 两个版本同时运行,目前 Aave V1 排名第 6,而 Aave V2 位于第 12 位,若两者相加,Aave 应为锁仓资金第二多的项目。

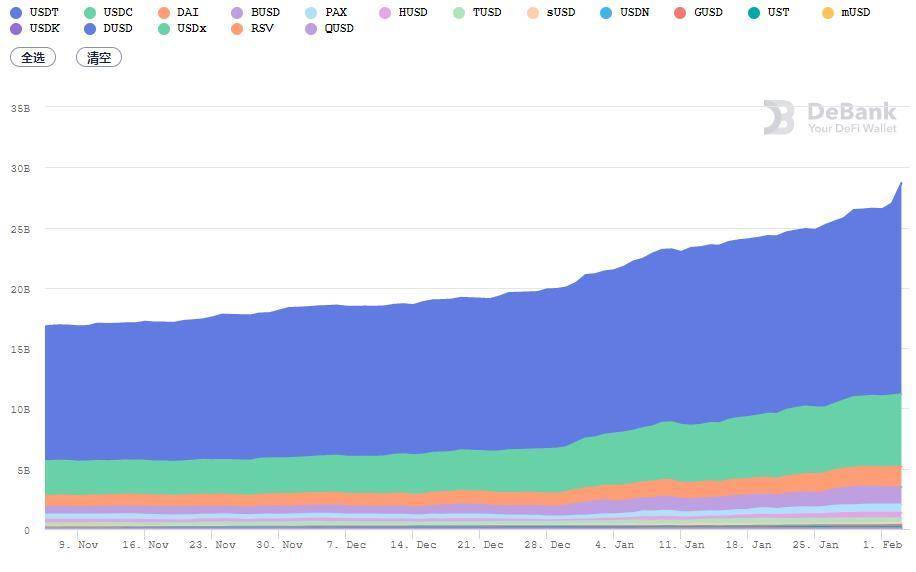

稳定币

作为市值上升最稳定的一类资产,稳定币的发行量不断增加。1 月底,以太坊上的美元稳定币发行量达到 265 亿,与上一个月相比增加 55 亿。其中,USDT 的发行量增加 20 亿,USDC 增加 18 亿,DAI 增加 4.6 亿。

作为稳定币中的一个方向,算法稳定币总体表现不佳。只有 AMPL 这类 rebase 机制的算法稳定币,在市场上涨的过程中保持通胀。ESD 目前的供应量为 4.44 亿,因为过大的供应量导致 ESD 很难再回到 1 美元以上,现阶段购买的债券很可能会作废。BAC 目前也没有好的应用场景,价格只有 0.43DAI,虽然近期放开了 BAB 的交易,但如果大量换取 BAB 也会导致系统债务过多,难以涨到 1 美元以上。而原本被寄托了很高希望的 Frax,也因为仿盘 pegs.cash 的归零而受到人们的质疑。

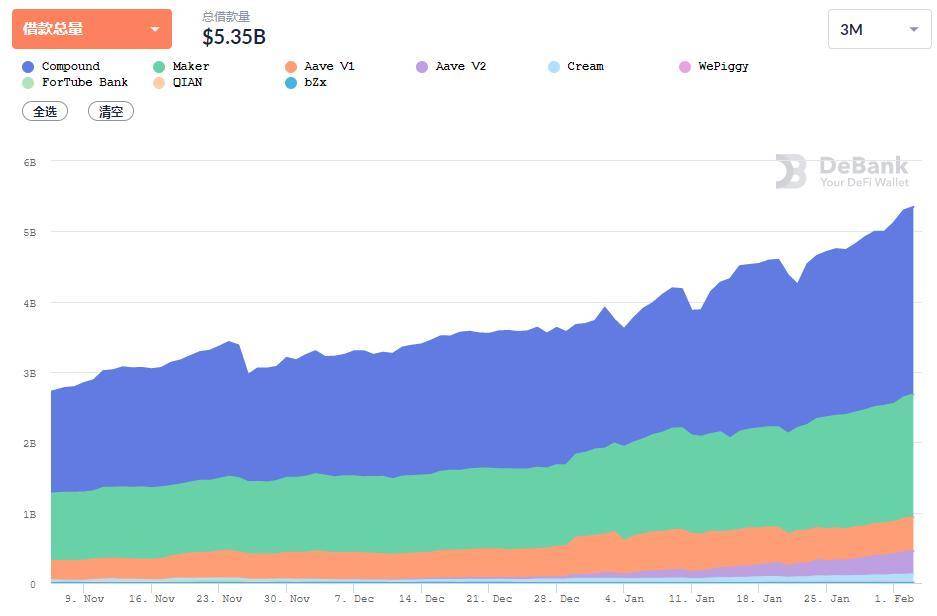

抵押借贷

目前借贷市场使用最多的还是抵押 ETH 借出稳定币,如果这些稳定币被用于继续买入 ETH,则达到了加杠杆的作用。以太坊网络中的总借款量升至 51 亿美元,过去一个月上升 37.5%。

借款总量最高的平台是 Compound,占比 50.31%。而质押资产远高于 Compound 的 Maker,只占总借款量的 32.81%。从 24 小时清算量上也可以看出,Maker 的用户更加注重风险控制。在借款量排名前五的平台中,只有 Maker 过去 24 小时的清算量为 0,Cream 的清算量最高。

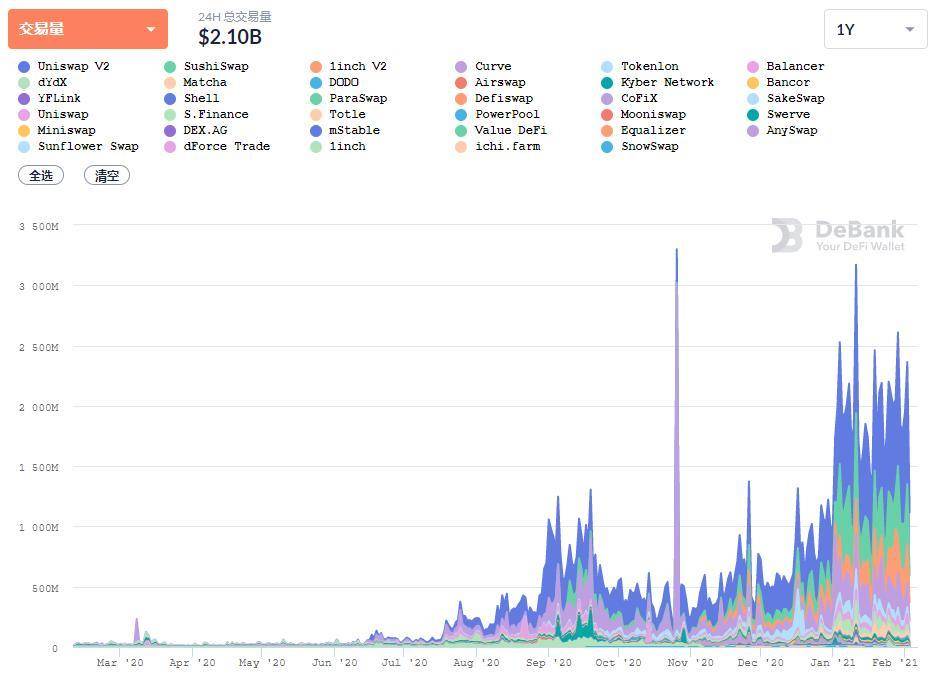

去中心化交易所

去中心化交易所的交易量在这一个月内创下历史新高,并且远超历史各个月的成交量。以 UNI 和 SUSHI 为代表的去中心化交易的平台币是这一个月表现最优秀的资产类别,在 UNI 和 SUSHI 的带领下,整个 DEX 版块普遍上涨。以太坊中的 DEX 已经形成了 Uniswap 与 Sushiswap 双雄并行的局面。因为流动性的优势,其它交易所很难再整体与这两个交易所进行竞争。

而在某一些领域,则有各自的代表项目,比如做聚合交易的 1inch,目前 1INCH 的价格也远超代币发行时的高点;专注于同类资产交易的 Curve;可以调整 AMM 内资产数量与权重的 Balancer 等。

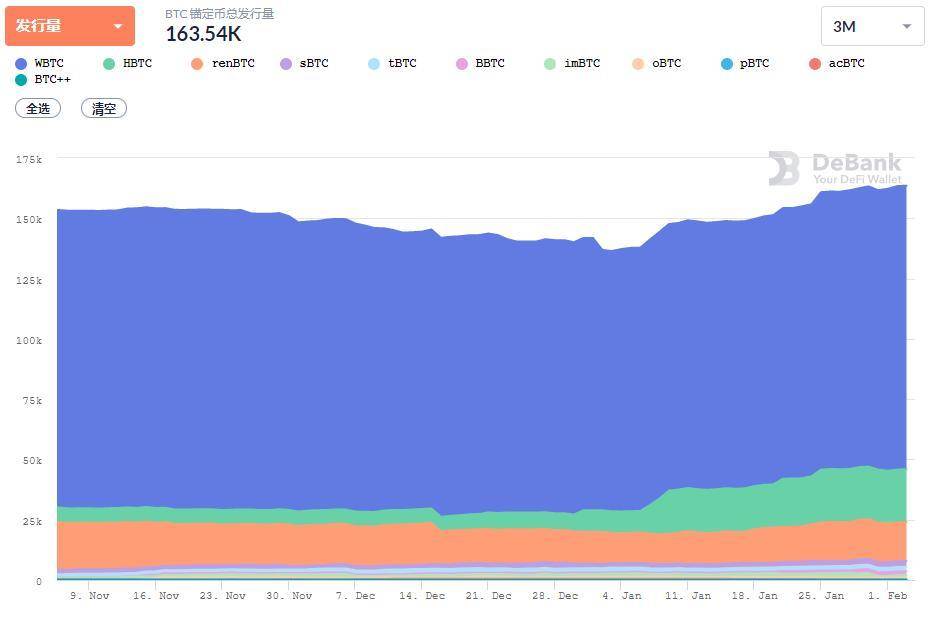

跨链资产

到一月底,以太坊链上的比特币锚定币已经达到 16.2 万枚,比上月增长 14.4%。无论是数量还是比例,本月比特币锚定币增长最多的都是 HBTC,Curve 中 hbtc 池的年化收益也有 17.08%。

火币 Heco 链等交易所自己发行的公链,其上的资产都可以看做是另一类型的跨链资产。以 Heco 为例,用户必须先将代币转入自己的火币账户,在提现时选择 Heco 链才能正确转出。

合成资产

因为 WSB 事件,美国散户大量买入 Game Stop、AMC 等股票,导致多家机构止损离场。之后,以 Robinhood 为代表的券商交易平台纷纷暂停这些股票的交易,甚至有些券商强行平掉了用户的仓位。这个时候,建立在区块链上的合成资产更加受到人们的关注。近期,Terra 团队开发的合成资产项目 Mirror 也因为提案上线 GME 股票而受到广泛关注,Mirror 上面提供多种合成股权通证的交易。

而值得一提的是,提供股权通证的中心化交易所 FTX 也是这一事件的赢家,FTX 紧跟热点,及时上线了 GME 等股票,让圈内用户在没有美股账户的情况下可以交易热点股票。

总结

可以看到,在 DeFi 的细分领域,还有很多小而美的项目陆续发行自己的治理代币,代币发放通常与流动性挖矿相结合。与仅仅是复制代码的山寨项目不同,这些具有创新的项目,在上线流动性挖矿一段时间,并经历市场的检验之后,价格依然表现不错。在去中心化衍生品、保险等细分领域,目前还没有形成一家独大的局面,很多项目都还有机会。