了解 Perpetual Protocol 的工作原理与特性,学会如何利用它交易永续合约。

撰文:Weiting Chen,Perpetual Protocol 增长经理

翻译:Nikkor

永续合约是加密货币中交易量最大的衍生品。他们每天可产生亿万级美元的交易量。

他们使交易者几乎可以对任何资产开杠杆,买入多头或空头头寸,现在各个平台以 ETH 和 BTC 的永续合约交易为主。

如果您是我的长期读者,那么您清楚我们在关于 dYdX 和 MCDEX 的文章中讨论过多次永续合约。但是如今,有一位新玩家加入了群聊。

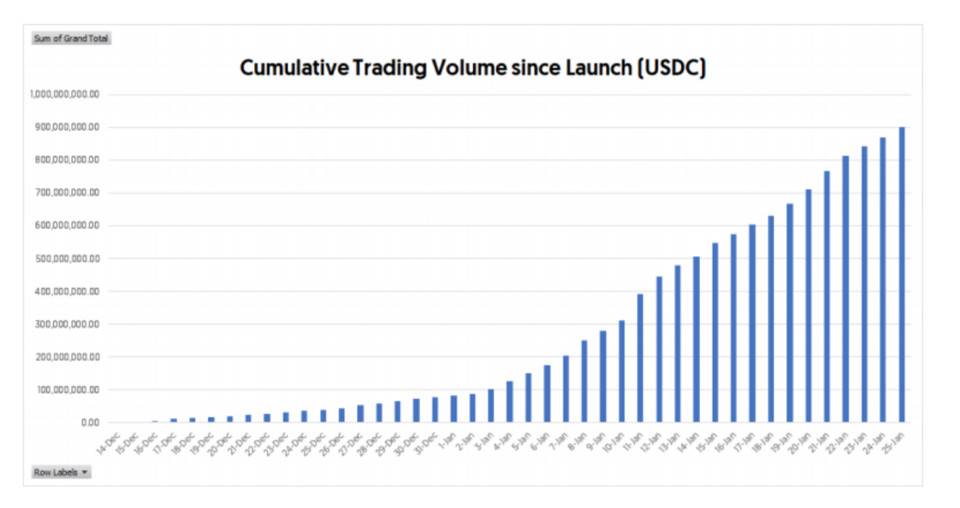

Perpetual Protocol 永续协议在 12 月上线了主网。有趣的是他们在 xDai 上构建了该协议,从而可以实现更快,更具成本效益的交易模式(资产迁移后交易时无需支付 gas fee),而无需牺牲太多可用性。可以肯定地说,他们成功了。自启动不到两个月来,该协议已经促成近 10 亿美金的交易量。

可以说在短短两个月的时间内取得了相当不错的成绩。

永续协议使用最新的 vAMM 设计来替代订单簿模式,这与 Uniswap 相似。尽管永续协议目前仅支持少量资产,但这种设计的灵活性允许它支持以太坊上的任何资产,只要该资产可以通过预言机进行喂价。

这个项目正酝酿着各种可能。值得一试!

下面是有关永续协议您需要了解的,以及交易 YFI 合约的相关知识。

在今天我们进入今天的 Tactic 之前,我们需要快速回顾一下永续合约及其运作方式:

永续合约是一种衍生品,使您可以在无需持有实际资产的情况下推测资产价格获利。如果用户希望基础资产的价格(永续合约上的标记价格)上涨,则可以开立加杠杆的多头头寸;反之则可开立空头头寸。

如今,永续协议是加密货币中交易量最大的衍生品,每天产生数十亿美元的交易量。

本文中,我们将首先说明 Perpetual Protocol 是什么,它如何工作,深入了解历史增长以及它与竞争对手的不同之处。

最后,我们将指导您完成在永续协议中如何 0 gas fee 交易 YFI 合约。

- 目标:了解如何在永续协议上交易 YFI 合约

- 技能:高级

- 用时:小于 10min (如果您使用 Metamask 或 Ledger 硬件钱包)

- ROI:可变 - 取决于您的交易水平

永续协议(Perpetual Protocol)是什么?

永续协议使 0 gas fee 链上合约交易成为可能。该协议使用 xDai 进行快速,经济且高效的交易,并且使用了自动化做市商(vAMMs),使交易无需对手方,且可以以高达 10 倍的杠杆率开立多头或空头头寸。

更令人激动的是,将来,任何人都可以创建和运营永续市场,并获得一定的交易费减免,类似于 Uniswap 上的 LP。

永续协议如何工作?

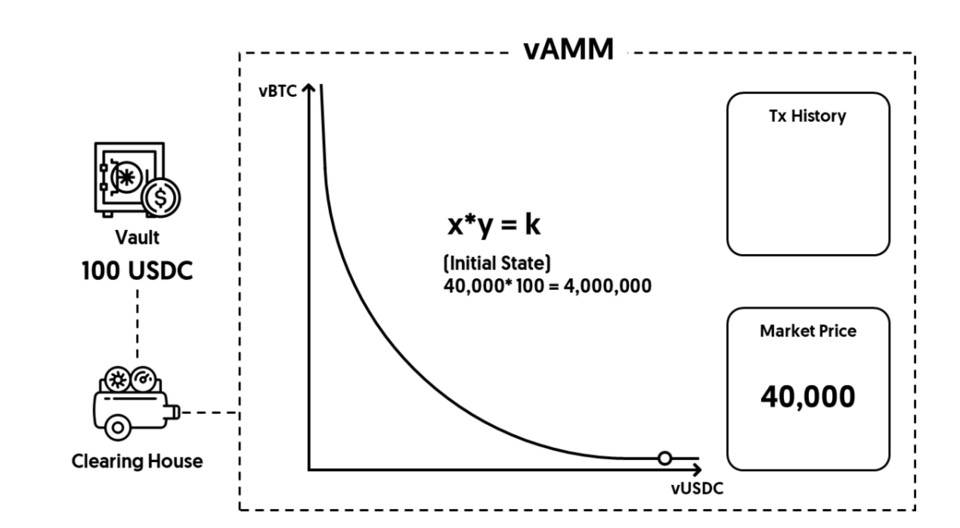

正如 vAMM 中「virtual」部分所暗示的那样,在 vAMM 中没有储存任何实际资产 - 协议仅将 vAMM 用作价格发现的工具,而不进行代币交易。

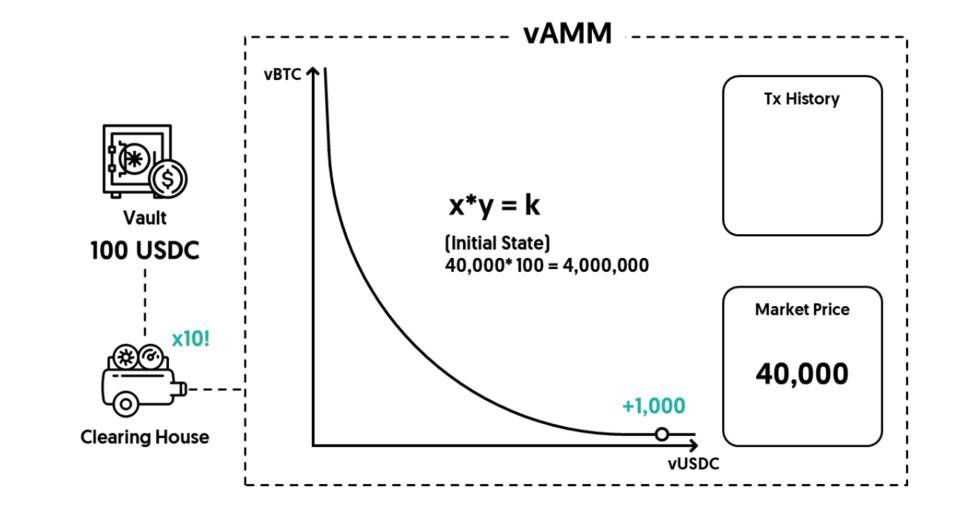

让我们假设 Alice 想要使用 100USDC 作为抵押品来 10 倍做多 BTC,第一步她需要向 Vault 存入 100USDC (一个存储真实资产的智能合约)

接下来,清算中心——在永续协议中管理用户仓位的智能合约,将会铸造虚拟资产(或者可以说是合成资产),并将他们放入 vAMM 当中。作为回报,这一 vAMM 将会根据恒定乘积曲线来计算出该用户的仓位。这一价格曲线与 Uniswap 相同。

在我们的例子中,由于 Alice 用 100USDC 和 10 倍杠杆开了多仓,清算中心将会铸造出 1000 vUSDC 的虚拟仓位(如果做空就是-1000vUSDC),并将他们放入 vAMM 当中。

以上这些步骤(其实是对比了 AMM 和 vAMM)的说明是为了帮大家搞清楚加了杠杆以后保证金的状态。

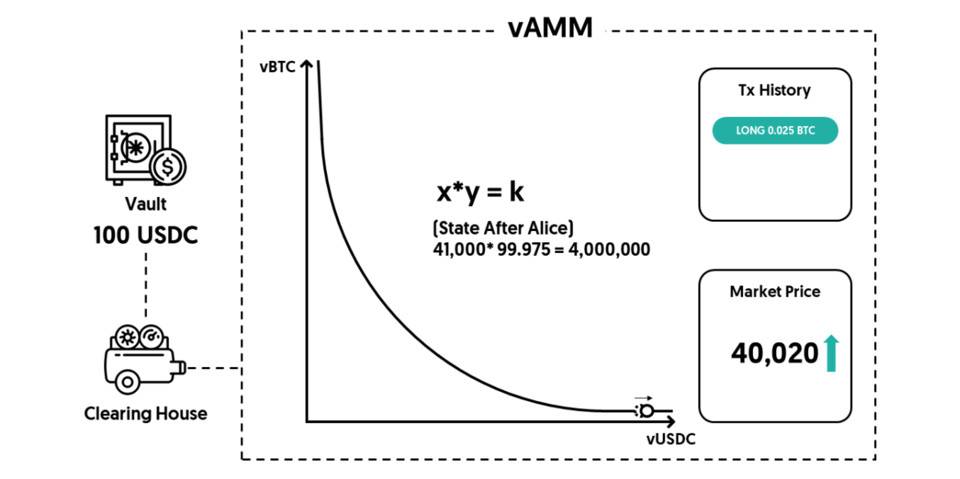

回到例子中,当前市场的 BTC 价格是 40000USDC,在初始状态下有 10 个虚拟 BTC 和 400000 虚拟 USDC 在 vAMM 里面。

注意:vAMM 中没有真实资产哦,10 个 vBTC 和 40 万 vUSDC 只是一个初始状态被存储在 vAMM 之内用来计算衍生品的价格。

在 Alice 开仓后,他将会在 vAMM 中收到一个由恒定乘积曲线决定价格的虚拟仓位,Alice 现在有了一个价值 0.025 个 BTC 的仓位。(反向开仓就是负数仓位)

你可以在 这个表格 中查看在不同情况下价格的移动,比如其他交易者介入后的状态等,或者查看 这个文档 。

永续合约的价格调整机制

人们在阅读了上述解释后会提出一个常见的问题,即如果每个人都只是在 vAMM 上建立多头头寸,将会发生什么?

首先,关键在于了解,永续合约是衍生品交易工具,因此合约的标记价格不一定和基础资产的现货价格相同。

这就是为什么如果每个人都在 vAMM (或者说永续合约)上建立多头头寸,则衍生品价格将继续上涨,这为套利者开空以压低价格提供了机会。

而且,为了进一步将永续合约的价格(称为「标记价格」)推向基础资产的现货价格(「指数价格」),衍生品交易所通常采用一种被称为资金费率支付的机制来激励交易者把标记价格推向指数价格。

在永续协议上,资金费率每小时支付一次。

回到我们最初的问题,如果每个交易者都开立多头头寸,假设没有套利者,且基础资产的现货价格保持不变,那么在支付资金费率时,多头头寸持有者将支付资金费用给 vAMM,该款项将直接划转到保险基金 Insurance Fund (稍后会详细介绍)。另一方面,如果轮到 vAMM 支付资金费用,则它将从保险基金中支付。

永续协议和其他交易所有何不同?

随着 DeFi 的蓬勃发展,提供永续合约交易的平台越来越多,在本节中,我将重点介绍永续协议和其他交易平台的主要区别。

灵活的流动性调整机制

由于采用了 vAMM,永续协议可以动态调整 vAMM 的流动性(恒定乘积曲线中的「K」),因为 vAMM 中没有储存任何实质资产。请记住:它们是合成资产!

现在,K 由协议开发团队手动设置和调整。将来,人们可以想象,随着永续市场上更多的未平仓合约的存在,流动性(K)会自动增加。

这个特征也是永续协议与其他订单簿式交易所的关键区别,后者严重依赖做市商提供流动性。

全资产支持

任何有预言机喂价的资产 - 无论是来自 Chainlink,Band 或是 Uniswap,永续协议都可以为其创建市场。该协议只需要一次链上价格输入即可计算资金费用。另外,由于在 vAMM 中没有储存任何是指资产,因此我们不需要实际的 BTC,黄金或其他资产进行交易。

这种特性使得该协议与依赖于流动性提供者或其他资产的交易所大为不同。

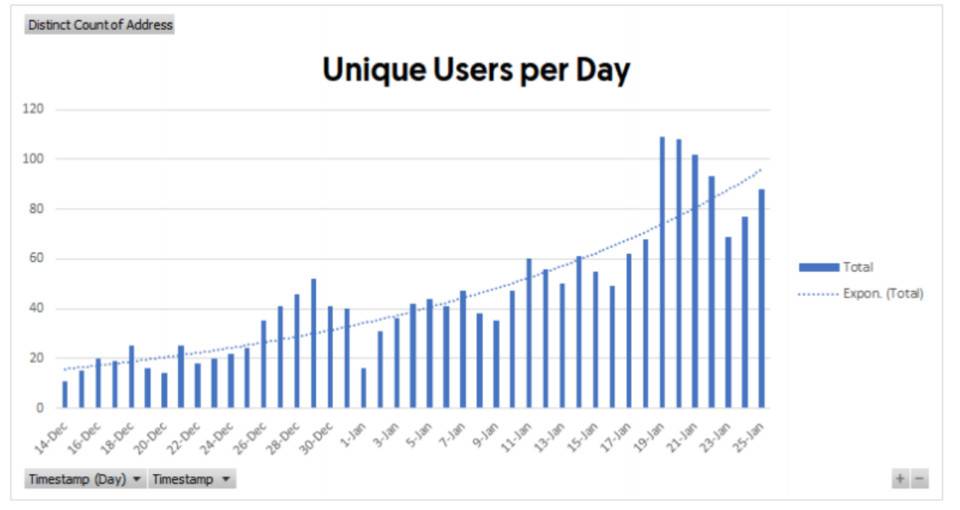

历史数据

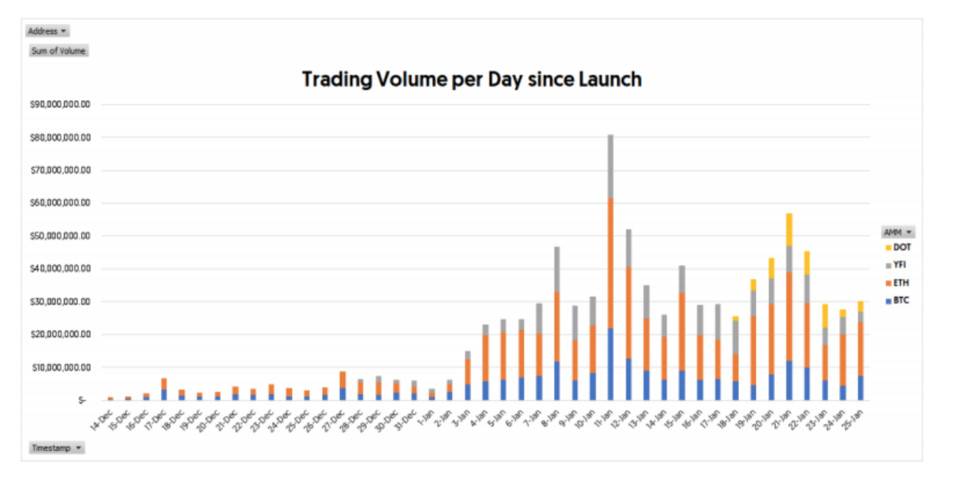

永续协议于 2020 年 12 月 14 日上线。这是自上线以来的一些统计数据:

日交易量的峰值已经超过 8000 万美元,平均每日超过 2000 万美元。我们相信交易量将继续增长,因为 1)永续协议上将上线更多交易对,以及 2)永续协议将支持更多的订单类型(到目前为止,主流交易所仅支持市价单)。

目前,我们通过治理流程平均一周上线一个新的交易对。关于这部分,可以到 此处 查看。

在协议启动后的一个月内,累计交易量很快达到 1 亿美元。现在已超过 12 亿美元。

尽管 BTC 的价格从 19,000 美元飙升至 40,000 美元以上(然后又回落至 34,000 美元),但协议的清算程序运行良好。在一个半月的时间内,我们在 BTC 市场进行了 49 次清算,其中只有一次对系统造成了 0.001 USDC 的损失(损失原因是一个用户在 dust position 上手动平仓)。因此,我们正在考虑尽快提高最大杠杆率,目前的上限为 16 倍。

您如果想要获取更多相关的信息,可以查看 Dune Analytics 的 Dash Board 。

PERP 代币的作用

永续协议的原生代币为(PERP),该代币位系统提供了两个关键的操作基础:

备用资产

有两种情况可能导致协议亏损:

- 清算不及时:清算人未能及时清算未抵押头寸。

- 资金费用支付:当永续市场不平衡时,vAMM 需要支付资金费用。

当出现上述两种情况的任一种时,保险基金内的资金将首先用于偿还损失(交易费用的 50% 流向保险基金)。如果保险基金用完,系统将铸造 PERP 在市场上出售以偿还债务。

费用 & 治理

PERP 代币持有者可以将其代币放到协议中,作为回报,可以获得权益奖励(以 PERP 计)和交易费的一部分减免(以 USDC 计)。此外,质押者可以在治理端口用其质押的 PERP 进行投票,以确定永续协议的重要决策,例如要上牌的新市场或收取的交易费用(%)等。

如何在永续协议上交易 YFI 合约

如果您对在永续协议上交易合约感兴趣,我们能为您提供支持。下面让我们学习如何通过几个步骤来交易 YFI 合约。

根据当地法规,某些司法管辖区(例如美国)的用户无法通过我们的网站访问该协议。 如果您是其中一员,则可以在 Rinkeby 上使用我们的测试网来尝试依据本指南操作(请记住,将钱包上的网络设置切换到 Rinkeby testnet,然后单击「请求 USDT」以获取测试资金)

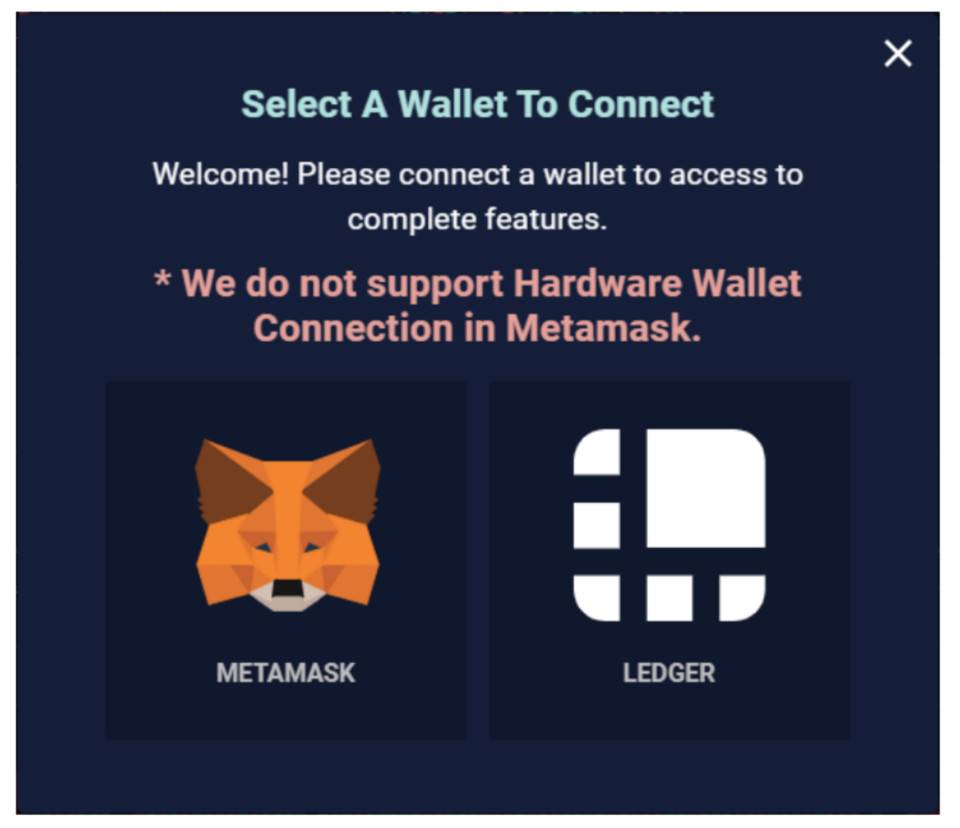

第一步:连接您的钱包

点击 perp.exchange 并通过点击右上角的「连接」按钮连接您的钱包。

在撰写本文时(2021 年 2 月 2 日),该网站仅支持与 Metamask 和 Ledger 进行交易,但对 Trezor 支持即将上线!

第二步:添加 USDC

一旦连接了钱包,接下来要做的就是在协议上添加 USDC 到余额。 您只需单击左上角的「Deposit」按钮即可开始存款过程。

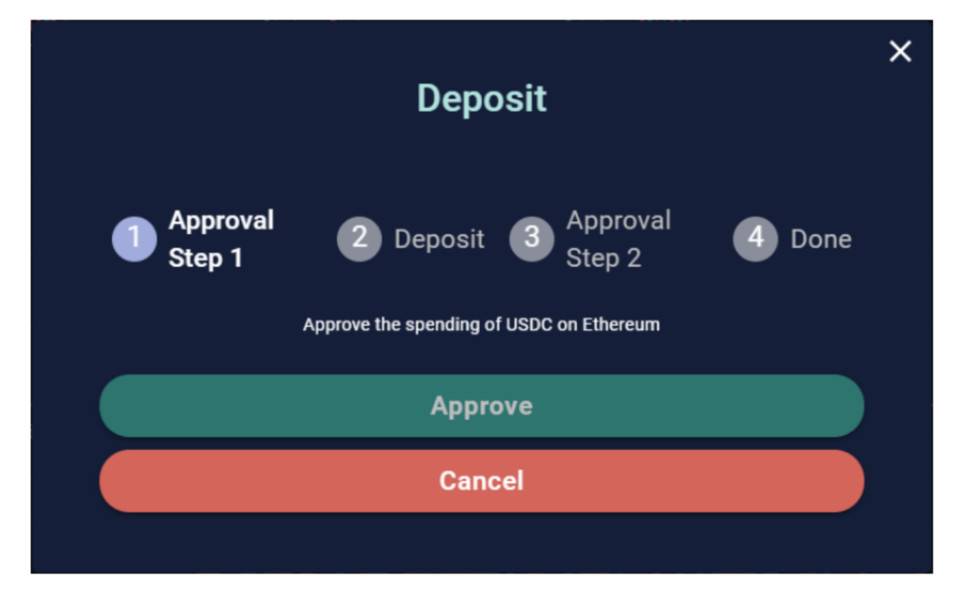

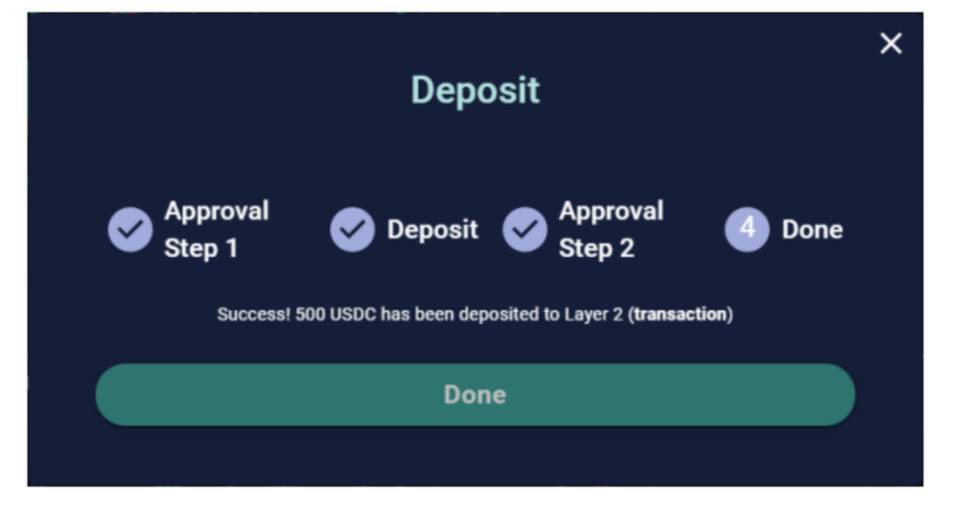

存款过程分为以下 4 步:

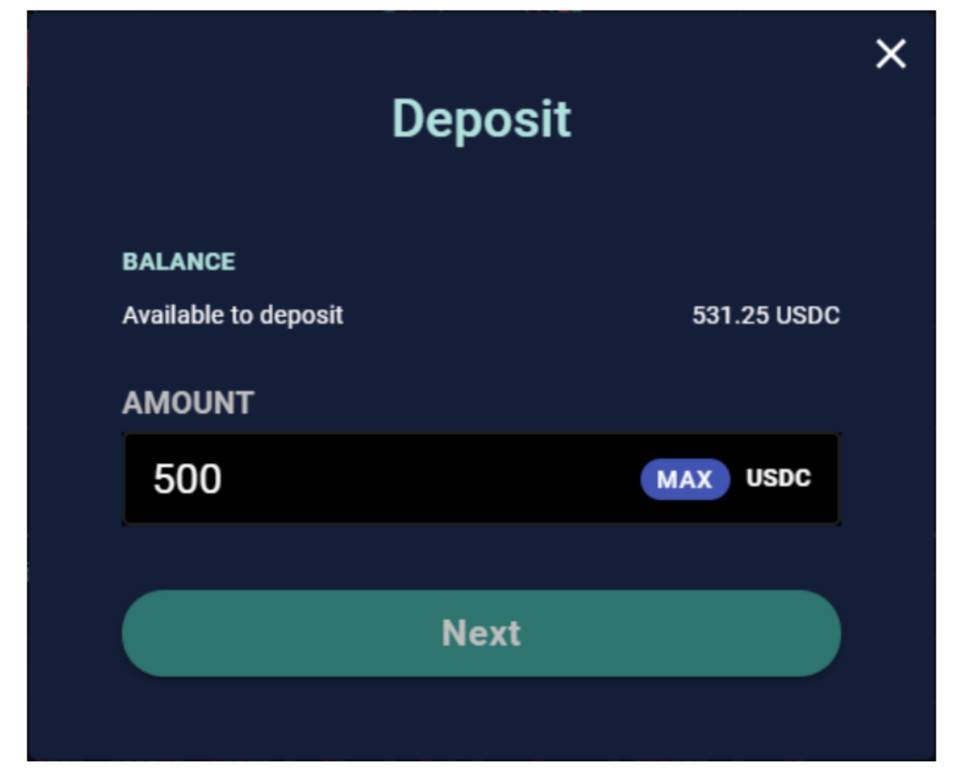

1. 确认存款金额。 没有最低存款限额 - 您可以根据需要存入尽可能多的 USDC。在此教程中,我将存入 500 USDC。

2. 允许我们的智能合约以在以太坊上转移您的 USDC。 如前所述,由于整个协议都在 xDai 链上运行,因此我们需要您的许可才能「迁移」您的 USDC,这就是该协议在此步骤中操作。点击「Approve」按钮并提交交易。

您仅需批准该智能合约一次。

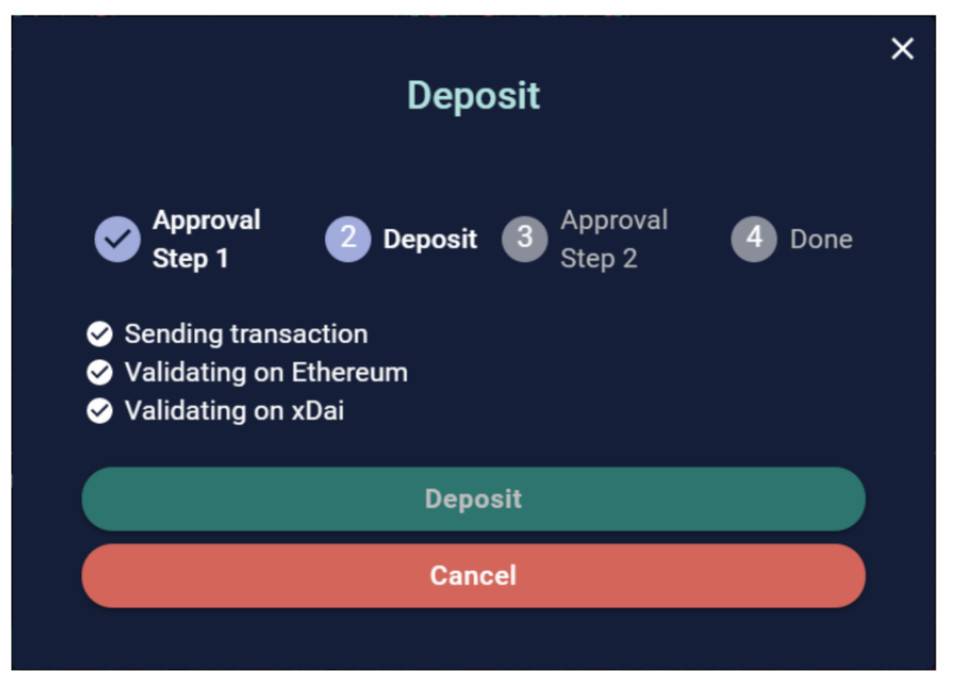

3. 将 USDC 存入永续协议的智能合约(在以太坊上)。 确认批准交易后,您需要将 USDC 存入以太坊上的智能合约中,以便我们开始向 xDai 迁移。

一旦在以太坊上确认您的存款交易(上图的 Layer1),它会将已存入的 USDC 迁移到永续协议所在的 xDai 链上(上图的 Layer2)。

在此步骤之后,您无需支付任何 gas fee - 永续协议将为您支付这些费用。

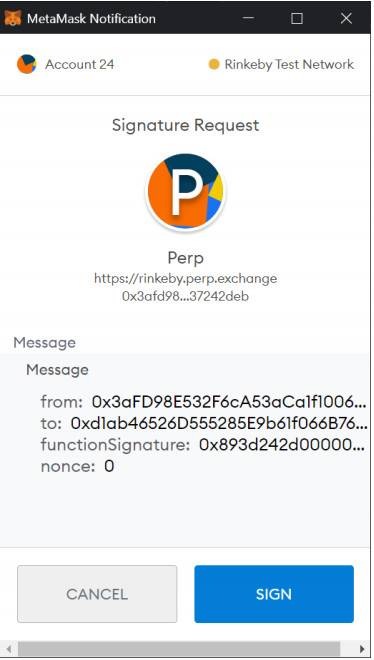

4. 批准我们的智能合约在 xDai 上转移您的 USDC。 至此,您的 USDC 已迁移到 xDai。在交易之前的最后一步,您需要批准我们在 xDai 上的智能合约,以便它们将您的 USDC 用作保证金。

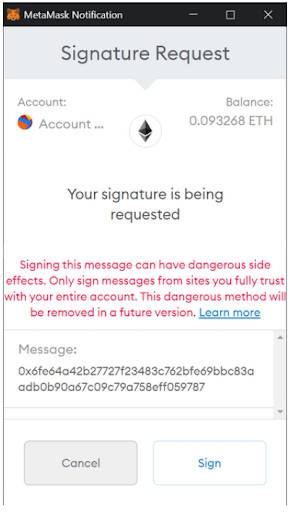

点击「Approve」按钮后,您将会收到来自 Metamask 的警告(「欢迎」标志),如下图所示:

镇定点,别恐慌!在您关掉页面前请让我解释一下这警告是什么:

每当您想在其他链上使用 Metamask 时,都需要更改 Metamask 上的 RPC 设置,这是采用扩展解决方案所难以规避的障碍。

为了克服这一障碍,我们使用 meta transactions 将代表用户签名的消息(eth_sign 和 EIP-712)发送给 xDai 链。这样,用户可以在完全不同的链上与我们的智能合约进行交互,而无需了解底层机制。Twitter 上的 AggroTrader 在 这里 解释的很好。

但是,这种方法的缺点是,当应用程序使用 eth_sign 函数时,Metamask 总是会显示警告标志(即上文提到的警告标志)。但是,由于您只需批准一次 USDC 在 xDai 上用于永续协议的智能合约,因此您只会看到一次警告(我们在平台上的其他交互中使用 EIP712 签名方法)。

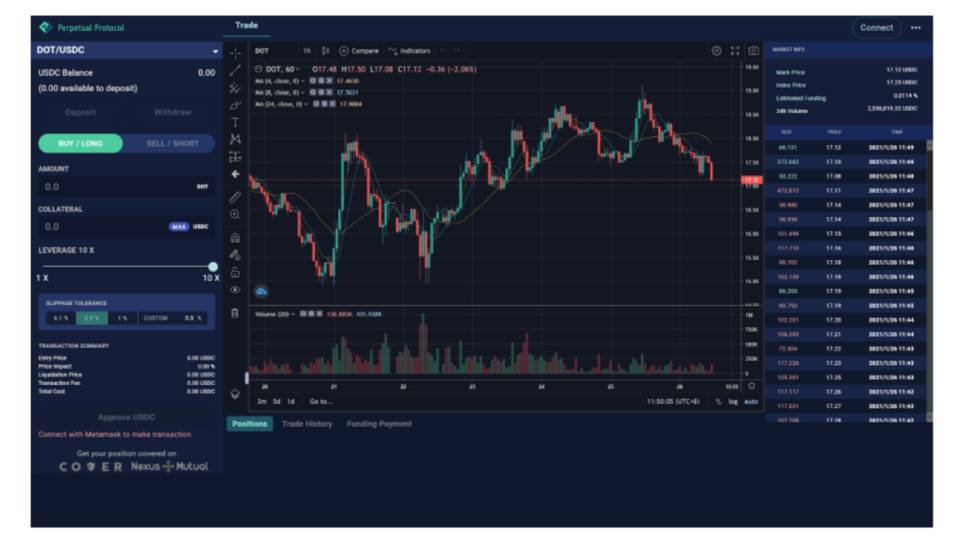

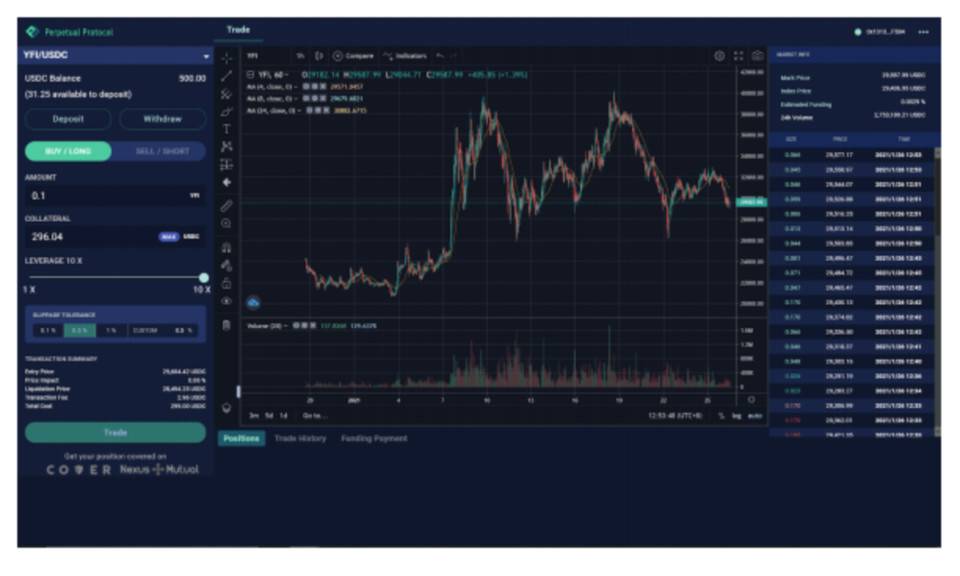

第三步:开立多头头寸

我希望上面的解释能使您理解并放心的点击「Sign」按钮。但是,既然使用了 xDAI,更关键的是我们可以开始进行永续合约的交易了。

由于我们希望以此策略交易 YFI 合约,因此您需要单击左上角的下拉菜单,然后选择「 YFI / USDC」。

当市场信息正确显示后,您便可以开立多头或空头头寸来推测 YFI 代币的价格走势。这里我选择以 10 倍杠杆率开立 0.1 个 YFI 多头头寸。

该协议对每笔交易收取 0.1%的交易手续费。目前,这些费用 100%直接用于保险基金。 当质押开放后,交易费用 50%的收益将作为质押奖励进行分发。

在永续协议上,交易者看到的衍生品的价格由 vAMM 中的恒定乘积曲线(x * y = k)确定。因此,头寸规模越大,您成交金额产生的滑点就越大(类似于 Uniswap 的定价机制)。

点击「Trade」按钮后,您会在 Metamask 中看到类似上图的消息。进行这个确认,我们代表用户使用 meta transactions 将他们的交易发送到 xDai 上,随后交易将在这里被执行。

目前,我们仅支持市场订单,因此一旦您在钱包上签署交易,您的订单将被立即执行。

注意:限价单,止损单和止盈单正在开发中,将在在本文发布后的几周内上线。

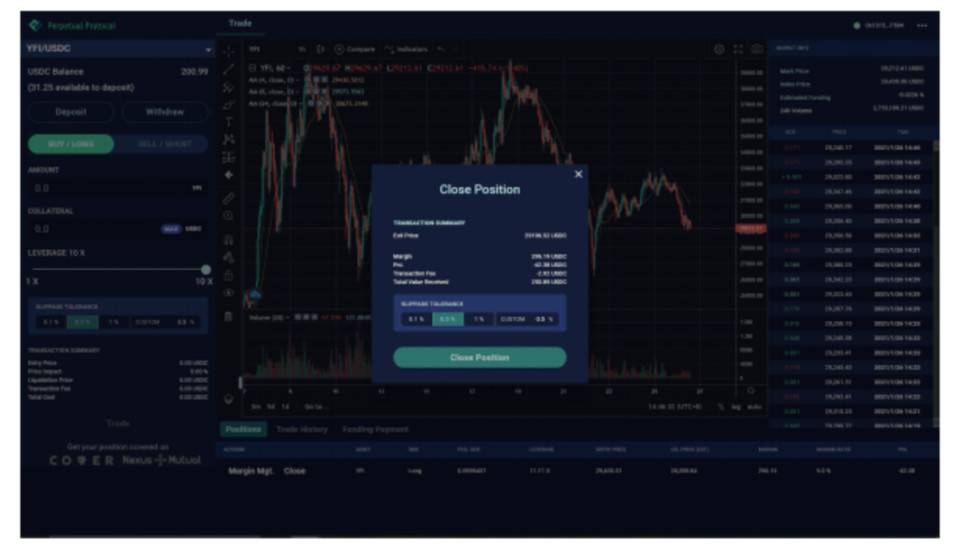

第四步:平仓

只需单击「Close」按钮(然后在钱包上签名),您就可以随时关闭整个仓位。

如果您只想进行部分平仓,那么现在唯一的方法是手动创建一个与您的当前头寸方向相反的一定头寸大小的订单。

这就是所有的内容的!您已经熟悉了永续合约,永续协议,并学会了如何在以太坊上交易 YFI 衍生品。